Избранное трейдера mvc

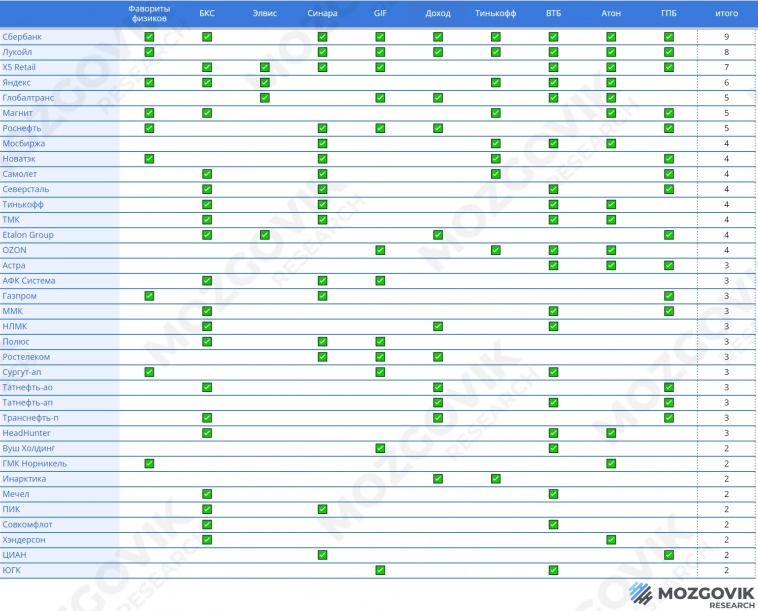

Эти акции брокеры и гуру рынка обозначили фаворитами на 2024 год

- 08 января 2024, 15:50

- |

(галочкой в таблице отмечены фавориты в стратегиях указанных домов)

Подпишись на качественный анализ акций: https://t.me/mozgovikresearch

👉Сбербанк и Лукойл остаются «перегруженными» акциями в портфелях второй год подряд (однако это не помешало им дать доходность существенно лучше рынка в 2023 году)

👉С учетом потенциальных рисков, Яндекс выглядит очень перегруженным оптимизмом

👉Из фишек консенсус обделил вниманием: ALRS, FEES, IRAO, MTSS, PHOR, SNGS, VTBR

👉Из компаний роста меньше всего коллективного оптимизма в отношении группы Позитив

Какие интересные выводы можно сделать из этой таблички?

- комментировать

- 12.1К | ★24

- Комментарии ( 22 )

Коротко об американских и российских акциях

- 05 января 2024, 20:10

- |

Рост отношения является следствием того, что существенная часть создаваемых ростовщиками долларов проходит через рынок американских акций и поднимает его. Снижение отношения является следствием того, что создаваемые доллары проходят мимо рынка акций и он опускается.

В целом, это отношение в США колеблется внутри некоторого коридора — от кризиса до эйфории и наоборот — с тенденцией к плавному повышению. Это говорит о важной (супер-важной) роли фондового рынка в экономике США. Естественно, умные (не травмированные пропагандой) инвесторы это видят и поступают грамотно.

После того, как мы порадовались за долгосрочных держателей американских акций, давайте посмотрим на отношение индекса Московской биржи (IMOEX) к рублевой денежной массе (₽М2) за те же 20 лет:

( Читать дальше )

За какими бенчмарками следить? Разбираем индексы МосБиржи

- 03 января 2024, 14:25

- |

Как понять, что наша возня на бирже имеет какой-то смысл? Понятно, что если плюс на счету. Но плюс будет даже, если просто держать деньги в банке.

Для этого служит бенчмарк. Это ориентир, какой-либо индикатор, на который нужно равняться в торговле. Для инвесторов таковыми являются биржевые индексы.

👍 Если результат собственной торговли выше бенчмарка, то есть индекса, тогда тебе удается обыгрывать рынок. Поздравляю.

👎 Если меньше, то может лучше не тратить свое время и вложиться в какой-нибудь биржевой фонд на этот индекс?

Но индексы бывают разные. Давайте разберемся на примере акций российского фондового рынка.

- Индекс МосБиржи (IMOEX) — ценовой индекс, который отражает изменение суммарной стоимости российских акций, входящих в индекс. Включает 50 наиболее ликвидных акций крупнейших российских эмитентов.

( Читать дальше )

Какие акции принесут максимальный доход в 2024? - стратегия ВТБ брокер

- 02 января 2024, 16:40

- |

стратегия ВТБ брокера:

Доброго дня! Выкладываю конспект очередной инвестиционной стратегии на этот год! На сей раз от ВТБ брокера. Стратегия информативная, много полезной информации, но с выводами по бумагам лично я согласен далеко не всегда.

👉признаки замедления экономики США

👉пессимизм по Китаю мог достигнуть дна — ждут стимулов экономики от властей Китая. В конце года видим восстановление индикаторов Китая (ВВП, розничные продажи, промпроизводство). Ряд девелоперов в дефолте. Снижение ставки, снижение 1 взноса по ипотеке.

👉Рост ВВП РФ 2023 +1%

👉Инфляция +6,6% на конец 2024

👉Ставка ЦБ на конец 2024 = 13%

👉высокий внутренний спрос на фоне бюджетного импульса

_

👉МЭА: профицит нефти 2024 0,5М б/с

👉ОПЕК: дефицит нефти 2024 -2М б/с. ОПЕК постарается не допустить падение <$80

👉Прогноз ВТБ по средней Urals = $78

👉Золото пойдет вверх до $2200 на фоне снижения ставок мировыми ЦБ во 2П24

👉AISC худших 10% уже $1870/унц

👉Безработица 3%, дефицит кадров.

👉ОФЗ: вероятна коррекция в ОФЗ в 1 кв 2024 в связи с увеличением аукционов Минфина РФ (программа на год 4 трлн руб+)

👉Предпочитаем удерживать позицию ликвидности в инструментах денежного рынка и облигациях с плавающими купонами. Ликвидность повысит гибкость управления портфелем для последующего входа в облигации с постоянными купонами после коррекции под вероятное снижение ставки во 2-й половине 2024 г.

👉Рынок замещаек удвоится в 2024 (до $30млрд) после обязательного замещения

👉Навес окажет давление на рынок, но зависит еще от курса бакса, => когда бакс растет, инвесторы фиксят профит по замещайкам

_

👉Как и все, ждут роста рынка по мере формирования ожиданий снижения ставки ЦБ

👉Базовый сценарий: индекс IMOEX = 3242 + дивдох 10,3%, при безрисковой ставке 13%.

( Читать дальше )

- комментировать

- 17.5К |

- Комментарии ( 18 )

Севастополь 🫡 Часть Вторая

- 02 января 2024, 00:53

- |

Путевые заметки продолжаются ..

Продолжение следует

Сейчас хочу затронуть тему самозахвата территорий и строительства жилой квартире внутри гаража, а ещё лучше сверху ещё пару этажей сделать

( Читать дальше )

Стабильность – признак мастерства или ТОП-10 компаний, которые регулярно платят дивиденды

- 27 декабря 2023, 09:47

- |

Существует два типа компаний: кто платит дивиденды и кто не хочет делиться прибылью с инвесторами, но есть еще один тип компаний, это те, которые щедро, а самое главное, стабильно заваливают инвестора дивидендами. Сегодня рассмотрим тех самых наших любимчиков, кто из года в год не смотря на все трудности, продолжают платить дивиденды и со временем они становятся только больше, погнали!

Также, кому интересно, есть подборки дивидендов на 2024 от нефтяников или ТОП-10 дивидендных акций на 2024 год от БКС.

Начнем с того, что есть такой показатель DSI (Dividend Stability Index) – индекс стабильности дивидендов, позволяет определить, насколько регулярно компания выплачивает дивиденды и повышает их размер.

Механизм «подрядности» выплат, заложенный в расчет показателя, делает его чувствительным к отсутствию или существенному снижению выплат в последние годы. Индекс может являться одной из стадий отбора бумаг в портфель, ориентированный на акции дивидендных компаний.

DSI = 1 – Дивиденды по акции повышались 7 лет подряд

( Читать дальше )

Севастополь 😏

- 26 декабря 2023, 23:02

- |

Ну что дорогие друзья

Наш соратник форумчанин попросил написать и про это город

Настал черед и Севастополя

Севастополь не самый простой город

( Читать дальше )

Макроэкономический сценарий на 2024: замедление ВВП и укрепление рубля

- 19 декабря 2023, 15:58

- |

В стратегии по российскому рынку на 2024 г. аналитики БКС поделились своим взглядом на макроэкономическую ситуацию: что будет с рублем, ставкой, инфляцией и ВВП. Рассматриваем ключевые прогнозы.

Перегрев экономики в III–IV кварталах 2023 г.

Рост ВВП в III квартале ускорился до 5,5% г/г, до максимального значения с IV квартала 2021 г., когда экономика восстанавливалась после пандемии. Статистика за ноябрь показала очень медленное снижение экономической активности: выпуск в основных отраслях замедлился, но рост розничного товарооборота ускорился до 12,7% г/г (пик с мая 2021 г.). При этом темпы роста ВВП в ноябре, по предварительной оценке, снизились до 5%.

В III квартале 2023 г. рубль по большей части слабел, но с середины октября резко укрепился до 88–92 руб. за доллар: власти обязали экспортеров продавать часть валютной выручки, а импорт сократился. ЦБ повышал ключевую ставку почти каждый месяц. В результате она выросла с 7,5% в начале июля до 16% к середине декабря. Бюджетный импульс во втором полугодии сокращался: с июня по ноябрь профицит бюджета составил 2,1 трлн руб. За весь 2023 г., по оценке Минфина, дефицит не превысит 1% ВВП, то есть совокупный профицит во втором полугодии составит около 0,7 трлн руб.

( Читать дальше )

🔥 Пришло время брать фиксы!

- 19 декабря 2023, 14:37

- |

Вчера индекс RGBI вырос на 0,8%, сегодня рост продолжается. Текущая доходность ОФЗ находится на уровне 13% для коротких и 12,5% для длинных. Если исключить 2022 год, то в последний раз такие доходности наблюдались в 2015 году. Много это или мало вопрос весьма субъективный и относительный, в сравнении с предыдущими периодами ответ очевиден – да. Стоит ли сейчас фиксировать доходность по ОФЗ? Давайте разберемся.

У нас как и раньше существует 3 варианта: ОФЗ с плавающей доходностью и ОФЗ с фиксированной доходность (короткие и длинные). Мы уже разбирали, на чем из этого лучше заработать, пришло время актуализировать информацию.

С того момента ставка поднялась до 16% (и, вероятно, это пик), а доходность по двухлетним ОФЗ выросла на 1%, что по итогу за два года даст доходность выше ОФЗ с плавающей ставкой (мы закладываем снижение ставки до 12% к концу 2024 года и 9% к концу 2025). На горизонте 1 года ОЗФ с плавающей ставкой даст доходность примерно на 1% выше, однако далеко не факт, что доходность годовых ОФЗ в конце 2024 года окажется на уровне 12%. При игре в долгую фиксы становятся доходнее.

( Читать дальше )

✅ Как правильно докупаться акциями на падении?

- 18 декабря 2023, 18:18

- |

1️⃣ Докупай сначала сильных

📌 На первом месте должна стоять фундаментальная оценка. Покупать и докупать стоит в первую очередь не тех, кто сильнее упал, а тех, которые того заслуживают. Например, бизнес с высокой рентабельностью.

📌 К примеру, среди акций Индекса МосБиржи одно из сильнейших падений демонстрировал Селигдар. Но в индустрии добычи золота есть более крепкие игроки, прежде всего Полюс, который тоже был в хорошей просадке.

2️⃣ Диверсифицируй покупки

📌 Никогда нельзя быть уверенным на 100%, какие отрасли станут фаворитами ближайших месяцев. Поэтому увлекаться покупками сильных, но всё же однотипных бумаг, например, только нефтяников или только металлургов — не стоит.

📌 Чтобы подготовиться к разным сценариям, нужно покупать разные сектора. Не обязательно брать все десять, можно 3-5 основных или хотя бы разделить эмитентов на две группы: экспортеры и компании внутреннего рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал