Избранное трейдера mvc

ЦБ обнаружил рекордную за 6 лет дыру в платежном балансе России

- 11 июля 2020, 12:54

- |

Экспортные доходы российской экономики по итогам апреля-июня упали шестой квартал подряд и стали минимальным с 2005 года, следует из опубликованных в пятницу данных ЦБ РФ по платежному балансу страны.

Выручка от продажи за рубеж нефти рухнула почти втрое по сравнению с прошлым годом — с 30 до 12,8 млрд долларов. Экспорт нефтепродуктов принес на 43% меньше — 9,5 млрд долларов против 16,5 млрд.

Экспортные доходы «Газпрома» обвалились до уровней 18-летней давности и составили 3,5 млрд долларов, что вдвое ниже суммы первого квартала и втрое — показателей прошлого года.

Нарастить несырьевой экспорт не удалось: его объем сжался на 7,6%, до 40 млрд долларов. В результате общий приток валюты от продажи товаров зарубеж стал меньше на треть — до 67,9 млрд долларов.

Из этой суммы 53,6 млрд долларов ушло из страны на оплату импорта. Его объем хотя и снизился год к году, но значительно меньше, чем экспорт — на 14%, до 53,6 млрд долларов.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 13 )

Фьючерсный инструмент для "копуш" - и как с ним работать !..

- 10 июля 2020, 16:45

- |

Ну, кто такие «копуши» — понятно: это те, кто делает всё

(или почти всё) достаточно медленно, не торопясь...

Но и для таких персонажей есть вполне приемлемый

с точки зрения практического дейтрейдинга

фьючерсный инстрУмент на ФОРТСе -

это фьючерс на ЕВРОБАКС (т.е. ED).

Аз, грешный, торгую им нечасто — и практически всегда -

в режиме «НОВОСТНОГО» трейдинга — т.е. «на стате» (статистике).

Чем хороша эта метОда:

допустим, вышла стата — как правило, амеростата в 15:30 мск.

Если стата — в моём понимании — вышла хреновая для амероэкономики

(как, к примеру, СЕГОДНЯ в 15:30 мск) — я тут же вхожу в лонг евробакса по рынку.

Характер движения инструмента — поистине неторопливый, поверьте, уважаемые коллеги, -

обычно позволяет это сделать НЕ НА ВЕРХУШКЕ ценового новостного микроимпульса...

(Тут главное — ПРАВИЛЬНО интерпретировать для себя «характер» статы! :))) )

Вот, к примеру, сегодня в 15:30 мск выходит откровенно хреновая стата по PPI

( Читать дальше )

Какими были мои иллюзии о бирже, когда я начинал?

- 10 июля 2020, 13:22

- |

Когда я пришел на рынок в 2003 году, мои представления об инвестициях и трейдинге были совсем не такие, как сейчас. Как и у большинства начинающих, в то время вокруг биржевого островка у меня был океан иллюзий.

Что я тогда думал о бирже?

👉 В этой очень сфере много денег, поэтому достаточно к ней как-то присоседиться, чтобы стать богатым преуспевающим человеком

👉 Зарабатывать на акциях просто, ведь они все время растут. Надо только правильно интерпретировать выходящие новости, и выбирать акции, по которым есть хорошие новости

👉 Если получить достаточный объем знаний, то можно гарантированно зарабатывать деньги биржевой спекуляцией

👉 Методы торговли, описанные в книгах, работают.

👉 Если я буду читать про биржу все что есть, я буду хорошо на ней зарабатывать используя эти знания

👉 Хороший анализ может дать гарантию результата, близкую к 100%

👉 Заработать хорошие деньги на этой теме можно относительно быстро

👉 Биржа может быть прибыльным хобби

Мои иллюзии определяли мои действия. Как и большинство начинающих, я стал покупать и продавать акции. Я читал книги, читал новости и пялился в графики, при этом крайне поверхностно анализировал сами компании. Я словно играл в футбол, не видя поля, ни ворот, ни других игроков, всё внимание — только на мяч и собственные ноги. Ни малейшего представления о целях игры, о внутреннем контексте компаний, акции которых я покупал и продавал, и конечно же слабо понимал общий контекст всего рынка. Для меня рынок был простой штукой, которая всё время плюс-минус растёт😁.

Что бы я сделал, если бы мог отправить инструкции самому себе в 2003 год? Я бы отправил себе книгу “Механизма трейдинга” и попросил бы прочитать её не меньше трех раз.

Бессрочные облигации российских эмитентов: в чем их смысл для компаний и для инвесторов?

- 10 июля 2020, 07:27

- |

Почему облигации и почему бессрочные?

На этой неделе уже вторая госкомпания заявила о намерении разместить бессрочные облигации. На этот раз руководитель Почты России Максим Акимов в интервью РБК рассказал о планах компании привлечь до 70 млрд рублей с помощью такого инструмента. Ранее, 26 июня другая госмонополия РЖД разместила 30 млрд рублей в виде бессрочных облигаций.

Кризис вынуждает даже таких крупных игроков искать средства на долговом рынке. Хоть и они являются государственными и могут рассчитывать на финансовую поддержку государства, для их восстановления исключительно господдержки может и не хватить. Поэтому компании сейчас все активнее изучают варианты финансирования на рынках капитала.

Конкретно в случае РЖД и Почты России облигации остаются едва ли не единственным вариантом выхода на фондовый рынок. Компании не являются публичными, и сделки с дополнительным выпуском акций (такой вариант рассматривается Аэрофлотом — государственной, но публичной компанией) для обоих предприятий не актуальны.

( Читать дальше )

Почему вы никогда не выиграете на рынке

- 09 июля 2020, 23:25

- |

Давайте представим игру на рынке с игроком наделенного деньгами, которыми он может распоряжаться на бесконечной перспективе. Тогда при совершении сделки он никогда не проиграет, поскольку как бы долго рынок не шел против него, он всегда сможет дождаться выгодной цены. Так и поступают управляющие крупными портфелями. В свое время я смотрел интервью с руководителем паевого фонда на уже не существующем канале how2trade (к сожалению, я не запомнил имя гостя). Его спросили что он будет делать, если цена пойдет против него, на что он ответил, что НИКОГДА не будет закрывать убыточную сделку, а в случае необходимости получит деньги за счет сделок РЕПО.

Помимо сделок РЕПО у крупных фондов есть еще один инструмент латания кассовых разрывов: деньги новых участников. Ведь фонд- это в простонародье «котловой» способ инвестирования. Например, мы все вместе покупаем лотерейные билеты, наши деньги перемешиваются и обезличенные составляют призовой фонд победителя. Простейшим фондом является семья, в которой есть общий капитал, способный покрыть расходы временно нетрудоспособного члена (что позволяет выжить во время трудностей). В обоих вышеприведенных примерах деньги одних людей передаются другим. Точно также это происходит и в паевых фондов, где продавцу пая отдают деньги того, кто только что купил паи. Конечно, фондовая природа торгового агента не защищает его полностью от кассового разрыва, но значительно ослабляет проблему.

( Читать дальше )

S/P, RI, GOLD, НЕФТЬ-РАБОТАЕМ ПО ПЛАНУ.

- 09 июля 2020, 20:28

- |

Всех приветствую. Со дня моей последней публикации произошло немало значимых событий, как на рынке в целом, так и в моем портфеле акций. По порядку. Наиболее интересный и значимый аспект, для меня, это золото, стоимость которого превысила 1800$ на споте. Это событие мы ждали, ждали давно и оно произошло. Следующие цели 1911; 2000; 2020; 2222. Цифры красивые, но именно такие рынок и любит. Пока из золота никто не выходит. Те кто не в активе, ждут коррекции, чтобы войти, поэтому ее коррекции и нет, все как обычно. Покупать придется всем по текущим, по моему мнению, коррекции сильной не будет, только после того, как будут выполнены все цели роста, а какие они конечные/итоговые сказать сложно. Если при ретесте ист.хаев коррекция не начнется, то к сожалению для тех кто не в позиции, рост должен будет продолжиться. Повторюсь. Июль, для меня, ключевой месяц, для понимания ситуации рост/падение на сентябрь, если падения/выхода крупных денег по итогам месяца не будет, то шансы на рост по итогам сентября очень высоки, так бывало раньше. Это с одной стороны, с другой в августе, очень высокая вероятность тогда, на резкие провалы/снижения, которые нужно будет покупать, что и планирую делать. Это касается не только золота, но и акций. Если разворот произойдет в июле, значит вероятность на падение в сентябре, соответственно, велика. Пока общие планы и мысли такие.

( Читать дальше )

Об опционах "на пальцах". Что такое опционы? Как торговать опционами на СМЕ?

- 08 июля 2020, 15:02

- |

( Читать дальше )

ПОЧЕМУ НЕ СТОИТ ТОРГОВАТЬ НА МОСБИРЖЕ ИНОСТРАННЫМИ АКЦИЯМИ

- 08 июля 2020, 13:22

- |

Ведь надо как-то забыть нашумевшую историю с нефтью по -37, впереди суды, мяса и так нет.

Однако

После нефти по -37 вы бы торговали иностранными акциями на местном казино?

Какими законами будут регулироваться ваши отношения с биржей при покупке иностранных акций?

При любом раскладе, как и с нефтью, Мосбиржа будет указывать на друга за океаном.

Найдут дырку на вашем депозите, откуда уплывет все в минус местным мошенникам

Не торгуйте на Мосбирже и берегите свои деньги.

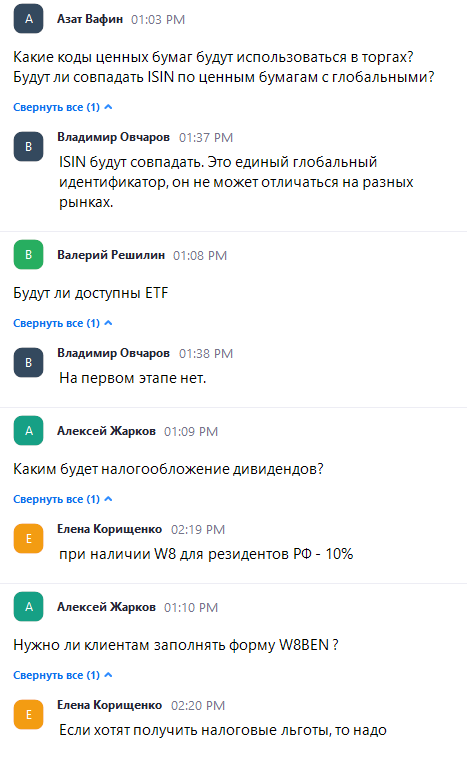

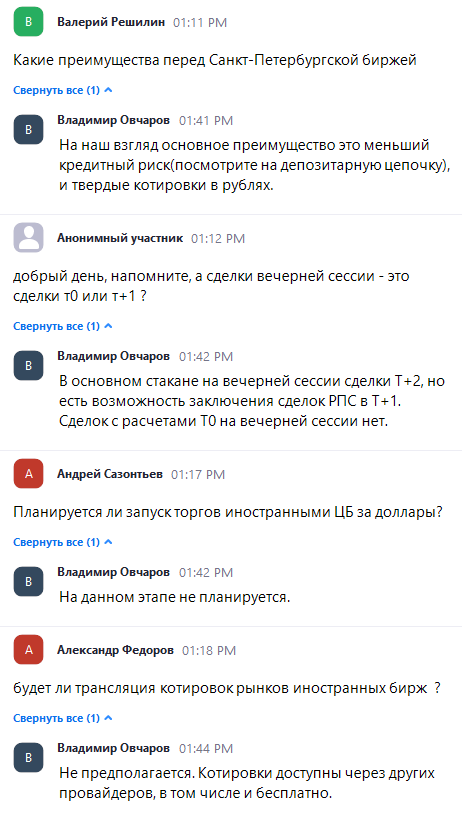

Ответы на вопросы по иностранным акциям на Мосбирже

- 08 июля 2020, 11:58

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал