Избранное трейдера mvc

Как заработать на предстоящей инфляции более 100% ?

- 18 декабря 2020, 23:07

- |

Инфляция — то, чего боится рядовой житель, стремящийся сохранить свои накопления. Есть даже такая крылатая цитата на эту тему: «Вкладывайте деньги в инфляцию, ибо только она постоянно растёт».

Кто следит за нашими публикациями, тот наверное успел заметить, что основная идея

в долгосрочном прогнозе по отношению в принципе к биржевым инструментам, заключается в ожидании товарно-сырьевого восходящего цикла и как следствие, инфляции.

Почему ожидаю рост инфляции глобально в мире? Всё очень просто, нулевые ставки со стороны мировых ЦБ + неограниченные монетарные стимулы, исторически низкое отношение стоимости товаров к сектору высоких технологий и цикличность экономики.

В первую очередь, когда подразумевается инфляция, то речь идёт о росте цен на продовольственные товары. Так как на этом заработать?

Вашему вниманию представляю обзор на один из крупнейших в мире ETF , специализирующийся на инвестициях в сельскохозяйственные товары (кофе, какао, пшеница, живой рогатый скот, соя, сахар, кукуруза и т.п.). Тикер данного инструмента на фондовом рынке США: DBA

Двенадцати летний нисходящий тренд на снижение товаров и инфляции подошёл к закату. Многие СМИ начали подогревать тему ожидаемого всплеска инфляции, равносильно тому, что было в 1970-х годах. Правительство РФ, и президент в частности, уже сейчас сильно озабочены ростом цен на продовольствие, но административные меры по сдерживанию цен врятли помогут, это только усугубит ситуацию, дефицит или резкое удорожание но чуть позже, рынок, как правило, сам все отрегулирует.

Есть все предпосылки к развитию долгосрочного роста акций рассматриваемого ETF , с закреплением выше 30$ в перспективе.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 12 )

Квартальная ребалансировка индекса Мосбиржи

- 18 декабря 2020, 15:17

- |

В индекс включены три компании:

1. OZON с весом 0,62%

2. Head Hunter с весом 0,29%

3. Глобалтранс с весом 0,29%

Исключений из индекса в этот раз не было.

Вес компаний из нефтегазового сектора продолжает снижаться, и сейчас он составляет в сумме 37,35%, это на 1,35% меньше, чем было в сентябрьской версии индекса. Для справки, 1 год назад вес нефтегаза в индексе был 48,05%, 2 года назад — 49,6%.

Сбер по-прежнему является главным «тяжеловесом» с 15% веса (лимит веса в индексе Мосбиржи = 15%).

В остальном без сюрпризов — кто-то вырос, кто-то снизился пропорционально изменению капитализации.

Таблицу с актуальными весами вы можете скопировать тут:

docs.google.com/spreadsheets/d/13pCADbaogtVZIRPTqfvQq8jELv4XDXdY9833dYXsGUc/edit?usp=sharing

Надо нажать ФАЙЛ — СОЗДАТЬ КОПИЮ. Если вы пользовались ей ранее, то вам надо перенести данные о количестве купленных акций из предыдущей версии, просто скопировав соответствующий столбец.

Видео-инструкция тут

К сожалению, не доходят руки сделать по-человечески, так чтобы при увеличении количества компаний в индексе, эти данные появлялись в ваших старых копиях :(

История о моем первом опыте общения с биржей

- 18 декабря 2020, 14:46

- |

Сразу скажу, что подобную статью я пишу в первый раз. Пишу скорее для себя, хотя кто-то может сделать отсюда полезные выводы. Сначала хотел ещё какое-нибудь кликбейтное название подобрать типа: «как я потерял миллион рублей на фонде» или «как рынок поимел меня в…, а потом и в …» но думаю это будет просто «история о моем первом опыте общения с биржей».

На рынок я пришел где-то в сентябре 2018 года. Пришел с одной единственной целью, не потерять то, что имею. Проценты по банковским вкладам меня уже тогда не устраивали, и я начал искать альтернативы. Представитель моего первого брокера выслушав мои пожелания сказала, что для меня идеальным вариантом будут облигации, но при этом конечно же постоянно пыталась «впарить» мне их структурные продукты. Денежные средства мои в то время были раскиданы по разным направлениям. На большую часть было куплено, отремонтировано и сдано в аренду коммерческое помещение. Другая часть денег была выдана с процентами по родственникам и знакомым (лично я считал и считаю, что это была самая рисковая часть в моем портфеле, однако на практике получилось с точностью наоборот). И достаточно большая (для меня) часть лежала на депозитах и карточках, с процентами на остаток. С карточками кстати тоже надо быть осторожнее, хоть они и застрахованы АСВ. Но об этом в другой раз. Именно эту последнюю часть своих финансов я и планировал разместить на бирже. Но постепенно. После визита к брокеру, я решил не формировать никаких портфелей и уж тем более не покупать их структурные продукты. Я просто открыл брокерский счет. ИИС тоже на всякий случай (хотя учитывая мои непостоянные и не всегда «белые» заработки, он мне не очень-то и нужен был)

( Читать дальше )

Банк России резко поменял риторику в отношение ДКП. Рубль-риск.

- 18 декабря 2020, 14:09

- |

Банк России ожидаемо оставил ставку без изменений на уровне 4.25%

❗️Риторика ЦБ полностью поменялась! Из решения по ставке:

▪️Инфляция складывается выше прогноза Банка России и по итогам 2020 года ожидается в интервале 4,6–4,9%. Объясняю: больше не ждите снижение ставки, а так же ждите снижение рубля, а ещё инфляция превышает ставки по депозитам, но самое главное – сворачивание стимулирующих мер из-за роста инфляции, а значит экономика РФ в 2021 году рискует восстанавливаться даже ниже ожиданий.

▪️Проинфляционные факторы оказывают более значительное и продолжительное повышательное влияние на цены. Объясняю: полное изменение риторики ЦБ, так как ранее ЦБ исключительно говорил, что есть только краткосрочное влияние на цены, а потом опять снижение инфляции.

▪️Дезинфляционные риски в 2021 году уже не преобладают в той мере, как это было ранее. Объясняю: Опять же, риторика полностью изменилась, а значит начинается сворачивание стимулирующих мер – для рубля большой риск.

( Читать дальше )

Максим Орловский, прогнозы на 2021 год

- 17 декабря 2020, 19:02

- |

Андрей Верников выложил новое видео интервью с Максимом Орловским. Я как всегда с интересом прослушал и законспектировал для вашего удобства!

👉 Такого ралли на костях я не видел давно.

👉 В металлургии нехватка сырья, т.к. были закрыты шахты (спасибо covid). Сошелся спред между низкокачественной и качественной железной рудой. Акции Fortescue выросли в 6 раз. Мы имеем высокие цены на сталь. Большой плюс для интегрированных производителей вроде Северстали. Чудес не бывает. Будет пара хороших кварталов, а дальше коррекция.

👉 Интересная вещь происходит: и доллар падает и золото не растет. ЦБ сокращают, фонды не наращивают. Зато биток растет. Это как кипящий бульон: здесь пузырики надуваются, здесь уже лопнули.

👉 Рынок сейчас очень опасный. Надо пересматривать портфель с целью его чуть-чуть разгрузить. Технологический бум: я не видел такого с 2000 года. Такого размера в 2000 году это не достигало.

👉 Tesla — пузырь. Компания да, меняет мир, займет свое место на рынке, но сейчас много кто производит электромобили и не факт что у Теслы они лучшие. Если цену Tesla по $800 можно было как-то оправдать, то по $3500 это уже перебор. (Когда все шортили Теслу в начале года, я писал, что Тесла по $800 можно оправдать такую капитализацию) [все ценники указаны до сплита акций]

👉 Время нефти остается позади. При текущей цене на нефть большинство производителей в США начинают спокойно работать. США сделали нас во всем. Это космос как они быстро наращивают производство. Еще Иран может нарастить добычу. Нефтянка — это не те акции, которые ты передашь своим внукам.

👉 Ограничение цен больше всего влияет на акции Русагро, а не на ритейлеров. Но у Русагро все хорошо, просто замечательно. Ограничение цен? Ну будет чуть похуже, не супер-супер а просто супер. Смогут ли ритейлеры восстановить свою маржинальность? Для меня это точно не фаворит.

👉 Предпосылки для роста ставок: отток людей с банковских депозитов, скачок инфляции который имеем. На рынке недвижимости Москвы за 2 месяца все смели. Сейчас всем очевидно, что из банков уходят деньги, и это реальная проблема.

👉 По нефти ориентир $45, по баксу пока 75 руб. Если бакс будет 68, то надо продавать бонды и все рублевое, переводить их обратно в доллар.

👉 Газпром: сейчас акции пошли в фазу финального роста, время им наслаждаться.

👉 Риторика США такова, что Россия основное зло. Но как они умудрились ввести санкции против госдолга чтобы это вообще никак на нем не сказалось? Это пять баллов😁 Риски новой администрации существуют, надо смотреть.

Сколько лет копить на пенсию?

- 17 декабря 2020, 14:48

- |

Сколько лет копить на пенсию?

Подготовил такую таблицу для вас. Расчет: Vertex42 Retirement Calculator

Зелёным (в столбик) — доля дохода, которую вы готовы направлять в пенсионный портфель. Для меня это 50% план, 50-60% факт.

Фиолетовым (в строку) — % от сегодняшнего дохода, который вы готовы получать в виде ренты на «пенсии». Для меня это 60%.

Базовый вариант предполагает, что вы стартуете с нулевыми накоплениями.

Если вы готовы откладывать 10-20%, то о «ранней пенсии» говорить сложно. Вам должно очень сильно повезти — с высокой реальной доходностью портфеля например. Скорее можно говорить о хорошей прибавке к государственной пенсии.

Именно о быстром выходе на пенсию можно говорить только при готовности откладывать от 40% своего текущего дохода.

Источник

Как обмануть государство и заплатить только 13% с дохода от облигаций.

- 17 декабря 2020, 13:30

- |

Коллеги, я долго думал, что делать бедному физику, попавшему на очередные налоги государства. Итак, все уже знают, что с 1 января 2021 года придется платить 13% налога с купонных доходов по облигациям. Мало того, как я понял (но это неточно), брокер будет удерживать 13% с любого купонного дохода, выплаченного в 2021 году физическому лицу (за исключением ИИС), не обращая внимание на срок начисления этих доходов. То есть, если по облигации полугодовой купон выплачивается в январе, то 13% возьмут со всего купона, несмотря на то, что часть НКД была за 2020 год.

Что решил сделать я держатель — диверсифицированного портфеля облигаций, чтобы государство взяло только 13% по купонному доходу за 21 год.

1. Продаю сейчас все облигации, покупая на вырученные средства короткую офз.

2. перед НГ меняю ОФЗ на другую короткую ОФЗ. (таким образом я фиксирую все доходы в этом году)

3. после нового года постепенно продаю свою ОФЗ

4. инвестирую средства в бумаги с неблизкой выплатой купона, используя калькулятор доходности облигаций для физика.

5. при приближении купона по облигации меняю бумагу на бонд с более дальней выплатой купона.

Зачем пишу сюда? Ну, во-первых, я за пару недель уже ополовинил свой пакет субфедов в пользу ОФЗ. Во-вторых, может кто-то меня в чем-то поправит или предложит что-то другое.

Спонсор роста сырья: индекс доллара

- 17 декабря 2020, 11:01

- |

Нефтяные котировки обновляют локальные вершины. Предполагается, что новые хаи в Brent — это результат оптимизма на рынке из-за выхода вакцин и текущего дефицита в мировом балансе нефти.

Помимо прямого фундаментала, на стоимость нефти и других сырьевых товаров оказывает влияние стоимость доллара. На текущий момент он продолжает стремительно дешеветь в сравнении с другими валютами.

В этой статье вы увидите:

- Что такое индекс доллара и от чего зависит;

- Как заработать на индексе доллара;

- Прогноз по индексу доллара от CEO Invest Heroes Сергея Пирогова с подробным комментарием.

В долларах торгуется все, так как доллару больше доверяют

В долларах торгуются все мировые сырьевые товары. Это происходит из-за того, что доллар — резервная валюта, к которой доверия всего мира больше, чем к какой-либо другой.

Однако стоимость самого доллара не статична. Она также меняется в цене по отношению к другим валютам — покупательская способность варьируется. Проще говоря, за 1 доллар можно купить разное количество товаров в разное время.

( Читать дальше )

Облигации или вклад?

- 16 декабря 2020, 19:24

- |

Вечер добрый! Что выгоднее: облигации и вклад?

Казалось бы, ответ на этот вопрос очевиден – конечно, облигации. Иначе зачем они вообще тогда нужны. На любом сайте в интернете, у любого блогера или брокера можно найти миллион статьей о том, насколько выгодней по доходности облигации по сравнению со вкладом. И именно данное, якобы, преимущество почти все ставят на первое место для того, чтобы привлечь людей в мир инвестиций.

Так ли оно на самом деле: действительно ли облигации доходнее вкладов при прочих равных условиях? Сегодня развею распространенный миф на этот счет.

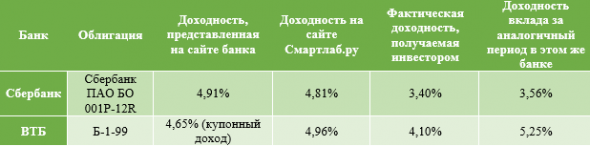

Прежде всего, хочу сказать, что несмотря на то, что облигации могут уступить по доходности вкладам (что сегодня будет проанализировано на примере облигаций и вкладов Сбербанка и ВТБ), я сторонник инвестирования в облигации, нежели во вклады, о чем напишу в конце поста.

Очень часто бывает так, что реальная доходность по облигациям обывателей оказывается существенно ниже, чем люди думают о своих облигациях. Например, человек может владеть облигацией и думать, что она приносит 5,2% годовых, но фактическая ее доходность 3,2%.

Почему так происходит? Все потому, что все пользуются специальными сервисами по облигациям (в том числе и я) или смотрят облигации в приложении брокера. Самые популярные сервисы по облигациям – Смартлаб, Доход.ру, Русбондс, ну а брокер у каждого свой. Все это очень хорошо, за исключением одного момента – доходности.

Нет ни одного сервиса, который бы корректно считал доходность облигаций, а именно с учетом налогов, комиссий брокера, ликвидности облигации и без учета реинвестирования.

Ведь если сравнивать вклад и облигации, то нужно ставить их в равные условия, не так ли? При простом вкладе до 1 млн. руб. нет комиссий и налогов. А вот у облигаций это все есть, к тому же нужно «поймать» выгодную цену облигации при покупке (ликвидность). В добавок к этому большинство сервисов и брокеров считают эффективную доходность облигаций к погашению, т.е. это аналог вклада с капитализацией процентов.

Поэтому и выходит, что даже в, казалось бы, крупных и серьезных информационных ресурсах и у авторитетных блогеров можно увидеть статьи а-ля «смотрите, насколько облигации выгоднее вклада». Их можно понять, т.к. они не заморачиваясь смотрят эту доходность в общедоступных сервисах. Потом люди покупают эти облигации и думают, что получают больше, чем по вкладу. Но на самом деле, ровно наоборот. И ведь никто этого и не заметит.

В качестве примера я привел облигации и вклады Сбербанка и ВТБ. В таблице ниже в 3 столбце показаны доходности облигаций, представленные на сайтах банков. Далее доходность на сайте Смартлаб.ру (эффективная и тоже без учета комиссий, налогов и т.д.). В 5 столбце я привел свой расчет доходности этих облигаций с учетом всех комиссий, налогов и без учета реинвестиций в эти облигации, т.е. ту доходность, которую реально получит инвестор, что называется, «на руки». Наконец, в последнем столбце привел доходности по вкладам в этих банках.

( Читать дальше )

Выбираем смартфон на 2021г

- 16 декабря 2020, 17:13

- |

Сначала я изложу свои соображения, которые побудили меня написать эту статью.

1 Смартфон — важный инструмент для осуществления коммуникации.

Это уже давно не фетиш, не престижный аксессуар, выделяющий его обладателя из толпы отсталых сограждан.

2 Имея в распоряжении компьютер и смартфон и пользуясь ими какую-то часть суток — я 95% этого времени провожу со смартфоном, ежедневно, а компьютером я пользуюсь только 5%, и не каждый день.

3 Смартфон — это расходный материал, поэтому не нужно вкладывать в него деньги, как в некую ценность.

Пользователь смартфона должён чётко представлять себе тот набор задач, который он будет решать при помощи этого расходного материала.

И нет никакого смысла переплачивать за те функции и технические параметры, которые не будут востребованы.

4 Практика показывает, что последние несколько лет прогресс в смартфоностроении идёт ускоренными темпами.

И даже прошлогодние модели стремительно устаревают технологически.

При этом — цены на них снижаются не так быстро.

Поэтому надо хотя-бы минимально разбираться в важнейших параметрах смартфонов и не тратить деньги на устаревшие технологии.

5 Покупка относительно недорогих, но технологически передовых устройств, позволит, при желании, ежегодно менять девайс на более современный.

Или экономить деньги, пользуясь таким устройством 2-3 года, не испытывая при этом каких-то неудобств от его технологического старения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал