Избранное трейдера mrookie

Золото и геополитика

- 09 февраля 2024, 19:29

- |

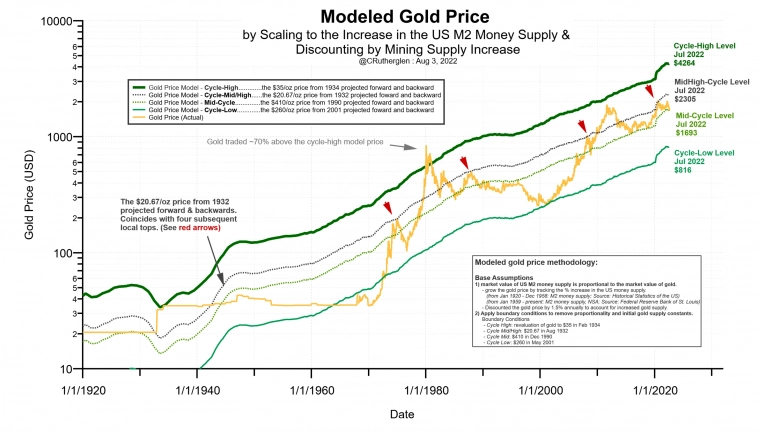

Ключевая идея его модели цен на золото состоит в том, что стоимость всего доступного инвестиционного золота пропорциональна денежной массе. Как ни странно, одного этого предположения достаточно, чтобы разумно исследовать возможный диапазон цен.

В недавней работе, он продолжает расширять предсказательную силу модели: а именно исследует факторы, которые приводят к высоким и низким циклам. Денежная масса растет, значит и золото растет, удобнее перейти в более «стационарную» систему. Для этого, можно перейти от переменной «цена на золото» к другой переменной: отношению спотовой цены к «среднему» уровню. Таким образом, от растущего графика

( Читать дальше )

- комментировать

- 5.9К | ★8

- Комментарии ( 9 )

Перед началом цунами новых замещений облигаций

- 02 февраля 2024, 14:44

- |

В преддверии активного замещения евробондов

К настоящему времени 15 эмитентов успешно заместили внутри НРД еврооблигации номинальной стоимостью $20 млрд, или в среднем 55% от совокупного объема своих евробондов. Средняя текущая доходность к погашению замещенных облигаций немного превышает 7%, что примерно на 150–200 б. п. выше справедливого уровня (то есть их цена ниже справедливой на 7,5-10%). С точки зрения доходности к погашению особый интерес представляют новые выпуски ГТЛК, бессрочные облигации Газпрома, Тинькофф Банка и Совкомбанка (доходность к погашению считается к дате колл-опциона).

Основной риск связан с дополнительным «навесом» предложения (от $10,8 млрд до $23,2 млрд) в результате замещения еврооблигаций в ближайшие полгода. Как следствие, общий объем замещенных облигаций может вырасти до 46% от всего объема российских еврооблигаций, которые находятся в обращение на внешнем контуре, которые обращаются на внешнем внебиржевом рынке, включая суверенные еврооблигации. Мы считаем, что РЖД может удивить рынок и провести первые замещения уже в марте.

( Читать дальше )

Неплохая ЗОЖ книга для тех, у кого болит спина

- 30 января 2024, 21:47

- |

Данная ЗОЖ-книжка показалась мне довольно полезной.

В чем смысл?

Смысл в том, что мышцы со временем переходят в состояние хронического сокращения.

Это состояние Ханна называет «сенсорно-моторная амнезия». Типа мышца забывает свое нормальное состояние.

Как утверждает автор, хроническое сокращение мышц обуславливает чуть ли не половину всех болезней.

Ну и понятное дело, основная причина такого сокращения — это стресс. Аналогичную реакцию могут вызывать травмы и хирургические вмешательства.

Основной признак — это когда человека перекосило. Перекос может быть незаметным, но любое стягивание несущих мышц искривляет осанку, может привести к искривлению осанки. Множество проблем с ЖКТ также связаны с напряжением мышц вокруг пищеварительного тракта.

Изометрическое сокращение мышцы (статичное) также приводит к повышению давления.

( Читать дальше )

Фонды денежного рынка в рублях на Мосбирже: куда вложить деньги

- 11 января 2024, 19:54

- |

📈В условиях роста процентных ставок идеально парковать деньги в ликвидных инструментах, которые дают доходность в районе ставки ЦБ. Самые консервативные инвесторы несут деньги на вклады под 16, менее консервативные — активно покупают облигации с плавающим купоном, но есть еще один подходящий инструмент — фонды денежного рынка.

В моем телеграм-канале каждый день выходят свежие обзоры на инвестиционные инструменты, авторская аналитика и инвест-юмор.

Краткий ликбез о фондах денежного рынка

💸Денежный рынок — рынок краткосрочных займов. Основные игроки на нем — крупные банки и другие финансовые организации, которые занимают друг другу деньги на срок от 1 дня (т.н. «овернайт») до нескольких месяцев.

🔁Фонды вкладывают деньги пайщиков в сделки т.н. «обратного РЕПО». РЕПО — это продажа ценных бумаг, обычно гособлигаций, с обязательством выкупа через определенный срок (от 1 дня до трех месяцев). Обратное РЕПО означает, что фонд является временным покупателем гособлигаций, то есть дает деньги пайщиков в долг.

( Читать дальше )

- комментировать

- 16.5К |

- Комментарии ( 35 )

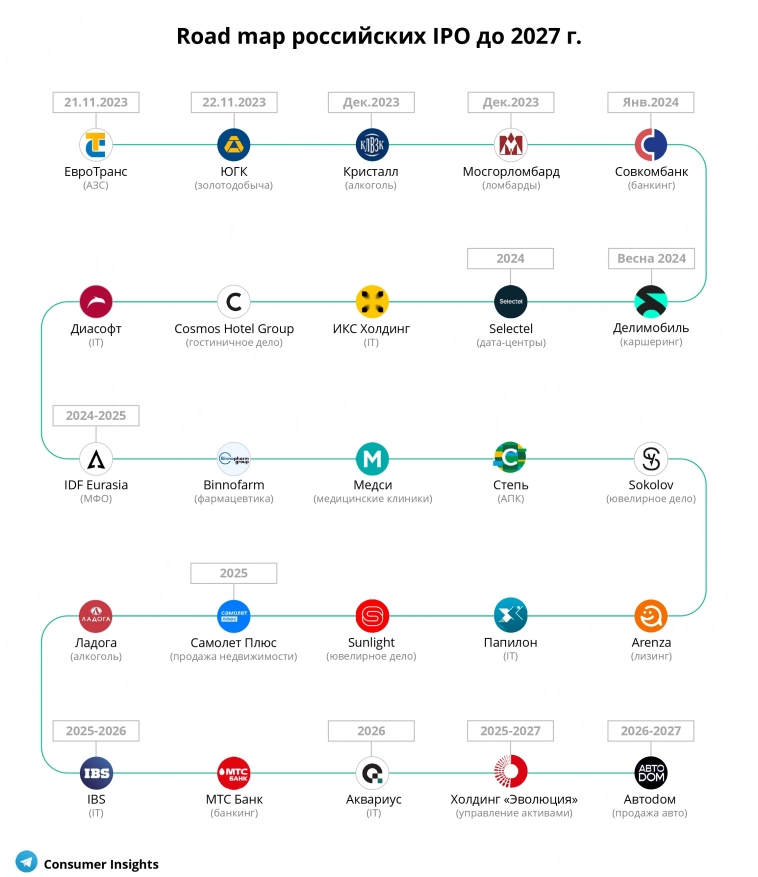

25 российских компаний, которые хотят выйти на IPO в ближайшие 3-4 года

- 22 ноября 2023, 15:37

- |

Список компаний, заявивших о конкретных планах проведения IPO (после 24.02.2022):

1. ЕвроТранс

Один из крупнейших независимых топливных операторов России, работающий под брендом ТРАССА. В основном бизнес сосредоточен на розничной продаже топлива в Московской области. Планируемый объем размещения — до 26,5 млрд руб., free-float — до 50%. Торги стартовали ещё вчера — 21 ноября 2023 г.

2. Южуралзолото (ЮГК)

Золотодобытчик, входящий в десятку крупнейших игроков на российском рынке. Торги акциями стартуют уже сегодня — 22 ноября 2023 г., оценка составит 110-120 млрд руб., а объём IPO 5,5-6 млрд руб. free-float — 5%

3. Калужский ликеро-водочный завод Кристалл

Производит водку и другие алкогольные напитки. Основатель компании объявил, что размещение акций пройдет в декабре 2023 г., компания планирует привлечь 1,0–1,5 млрд руб. Доля free-float (акций в свободном обращении) составит не более 15%

4. Мосгорломбард

Московская сеть из 108 ломбардов, один из старейших игроков на рынке.

( Читать дальше )

❓ Что нужно знать про ИИС 3го типа

- 14 ноября 2023, 18:05

- |

На прошлой неделе Госдума приняла в первом чтении законопроект обИИС-3. Сегодня попробуем разобраться, чем это грозит инвесторам и в чем основное отличие от текущих двух типов.

⏳ Для начала напомню, что первые 2 типа ИИС после открытия нужно продержатьминимум 3 года, чтобы получить льготы. При досрочном закрытии, необходимо будет вернуть все полученные вычеты (по ИИС-1 от налоговой). Но есть и плюс, максимальный срок использования такого счета не ограничен. Я, например, уже 7й год веду ИИС тип А и ежегодно продолжаю возвращать уплаченные налоги.

Теперь более подробно разберу каждый из типов:

✔️ИИС-1 (он же ИИС тип А) — позволяет получать вычет со взносов до 400 000 руб. в год. Если у вас есть официальный доход и вы платите НДФЛ, то размер уплаченного налога можно вернуть через вычет по данному типу счета. Максимальная сумма возвращаемого налога за год не превышает 52 000 руб. (13% от 400 000 руб.). Но такой тип вычета не подойдет тем, кто не платит НДФЛ, например ИП, самозанятым, пенсионерам и т.д.

( Читать дальше )

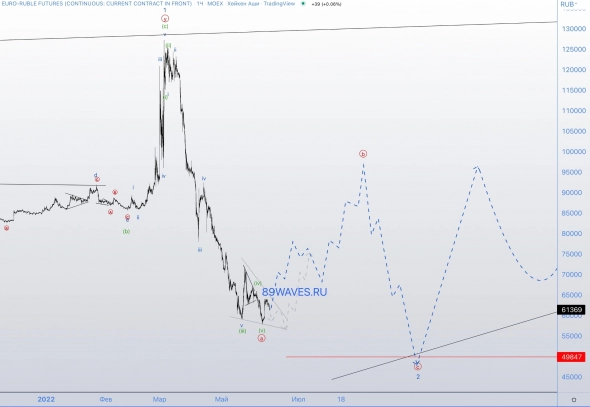

Время откупать евро и доллары

- 21 июня 2022, 15:11

- |

#EURRUB

Таймфрейм: 1H

Сильно ниже текущих значений рубль уже не укрепится в этой фазе в волне [a] of «2», поэтому в качестве доброго совета, который не является рекомендацией, можно откупать наличную валюту на среднесрок с прицелом продать её по 80-100 осенью. Самый выгодный сейчас способ это сделать проживающим в СНГ — свифт и покупка крипты заграницей с целью продажи тезера уже в РФ.

Что касается маржинальной торговли и фьючей, логично было бы дождаться завершения предполагаемой конечной диагонали, которая формируется по альтернативному серому счёту. И встать в лонг со стопом в районе красного уровня.

Набиуллина официально подтвердила, что продажа бумаг за валюту у зарубежных брокеров является нарушением закона

- 10 июня 2022, 16:48

- |

На только что прошедшей пресс-конференции Эльвира Сахипзадовна полностью развеяла все недопонимания инвесторов, и вселила в них уверенность в завтрашнем дне, как могла: подтвердила, что продавать ценные бумаги с зачислением валюты на зарубежные брокерские счета можно только с разрешения специальной комиссии. (Пруф посмотреть можно вот здесь с 54-й минуты.)

Говорит, «риски по этим вашим зарубежным ценным бумагам частично реализовались». Ну а тем, кто реализацию этих рисков на собственной шкуре почему-то не почувствовал – ЦБ поможет (перспективой живительных штрафов за нарушение валютного регулирования в размере до 100% от суммы проведенных операций).

Это всё относится, если что, к любым валютным резидентам: если у вас есть гражданство России, но вы уже лет 10 живете в другой стране и коварно торгуете там ценными бумагами – то вы, гражданин, нарушаете, пройдемте-с!

( Читать дальше )

Ещё один прекрасный труд от нобелевского лауреата

- 14 марта 2022, 14:11

- |

Отключаем слежку в Windows 10

- 25 августа 2015, 09:46

- |

Перед установкой

• Не используйте экспресс настройки. Используйте ручные. Уберите все стремные галочки.

• Не используйте аккаунт микрософт. Создайте локальный.

После установки

• Пуск > Параметры > Конфиденциальность, вырубить ВСЁ!

• Там же в разделе отзывов и диагностики выбрать Никогда/Базовые сведения.

• Параметры > Обновления > Дополнительные параметры > Выберите как получать обновления и уберите первый пункт

• Уничтожьте Кортану. Просто клик по значку поиска рядом с пуском и далее в настройках. Для русской версии пока неактуально.

• (Опционально) Там же можно выключить поиск по сети.

• Переименуйте ваш Пк. Поиск > Наберите «о компьютере» > Переименовать

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал