Избранное трейдера Гришин Андрей

Паритет опционов Put и Call, моделируем на языке R

- 08 мая 2019, 20:10

- |

Зачем нам язык R?

А зачем нам вообще нужен язык R? Строго говоря, он нам не нужен. Но если его освоить, он становится просто еще одним удобным инструментом, как калькулятор или Excel. В прошлой статье были комментарии о том, что лучше использовать C# или Python. Да, я совершенно согласен, именно их и нужно использовать для программирования законченной и оттестированной модели. Но для разработки модели, для экспериментов и для обучения, R подходит как нельзя лучше. Когда строят самолеты, сначала делают деревянный макет, вот для таких макетов и будем использовать R, чтобы убедиться, что взлетит и не тратить силы зря на то, что летать не будет.

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 43 )

МВФ предрекает эру отрицательных процентных ставок по всему миру, мы на пороге новой реальности?

- 27 апреля 2019, 14:05

- |

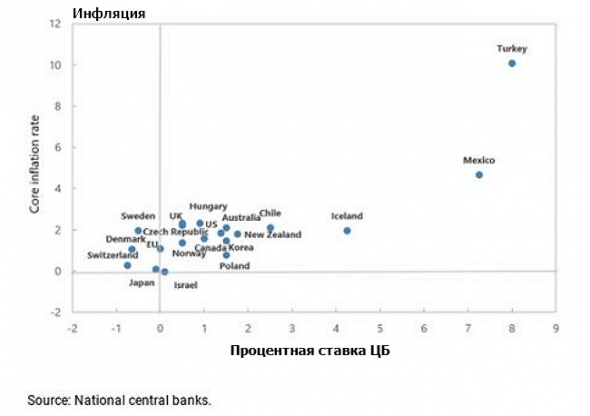

Итак, мы возможно стоим на пороге глобальных изменений. Предыдущий финансовый кризис привел к значительному снижению процентных ставок по всему миру, при этом слабое восстановление, длившееся последние годы, не позволило центробанкам вернуть их на докризисные уровни. Иными словами, они в значительной мере утратили пространство для маневра и это происходит в ситуации, когда мировая экономика как никогда близка к тому, чтобы перейти от фазы роста к очередному спаду.

(Слабое восстановление после предыдущего кризиса привело к тому, что ставки ЦБ во многих странах по прежнему находятся на крайне низких значениях)

Сохранение низких процентных ставок означает, что центробанки не смогут дать адекватный ответ на ухудшение экономических условий в случае начала очередного кризиса. Один из очевидных вариантов — снижение ставок в отрицательную зону уже реализуется в некоторых странах (например в Японии), однако его побочным следствием является уход инвесторов в наличные деньги и сокращение безналичных операций в экономике.

( Читать дальше )

О влиянии денежно-кредитной политики на фондовый рынок

- 23 апреля 2019, 23:21

- |

В качестве показателя «жесткости» монетарной политики мы будем рассматривать изменение денежной базы с 1.02 по 01.12 каждого года. Почему? Во-первых, корреляция помесячных процентных приращений денежной базы с М2 больше 0,9 и потому это взаимозаменяемые показатели денежно-кредитной политики. Но почему с 01.02 по 01.12? Дело в том, что оба эти показателя имеют ярко выраженную сезонность: сильный рост в декабре и падение в январе. Но этот одномесячный рост не является показателем «жесткости- мягкости» монетарной политики, потому что инфляция не обладает такой сезонностью, да и кредитование бизнесу и населению нужно не только в декабре. Поэтому реальная монетизация экономики определяется именно динамикой между этими декабрьско-январскими всплесками вверх-вниз. А какая она у нас была? Данные по этой динамике и сравнительной динамики индекса Мосбиржи с небольшими уточняющими справками представлены в следующей таблице

( Читать дальше )

13 курсов по финансам и инвестированию

- 22 апреля 2019, 14:34

- |

Каждому приходится зарабатывать деньги на жизнь и откладывать на будущее. Чтобы не остаться без накоплений, нужно знать о возможностях и рисках финансовых рынков.

Изучить их можно во многих российских и зарубежных университетах. Но это требует времени и денег. Для тех, кто не готов тратить много ресурсов, есть онлайн-курсы. Подготовили подборку курсов, которые помогут разобраться в основах финансов и инвестиций.

Получить высшее финансовое образование в мировых вузах тоже можно онлайн. Поиск вариантов на DistanceLearningPortal

1. Курс «Финансовые рынки и институты»

Будет интересен тем, кто ищет вводный курс по финансовым рынкам.

Автор курса: Высшая школа экономики.

Планируемая продолжительность: 9 сессий (каждая — около двух—трех часов).

Стоимость: бесплатно, если не нужен сертификат. С сертификатом — 1836 рублей за курс.

( Читать дальше )

Опционный спрэд. О чем молчит профиль позиции

- 17 апреля 2019, 00:09

- |

Это развернутый ответ на вопрос заданный в топике https://smart-lab.ru/blog/533229.php

Вкратце перескажу. Автор озадачился относительно простым вопросом: опционы Сбербанка. Продаем 100 путов страйка 21000, покупаем 100 путов со страйком 19000 и больше ничего до экспирации не делаем.

Вопрос сколько требуется денег на счете, чтобы брокер принудительно не закрыл при любом развитии ситуации?

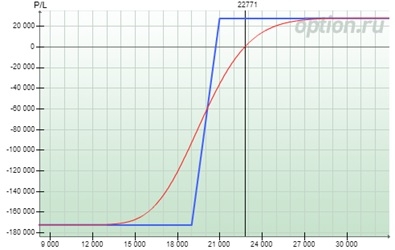

Воспользуемся калькулятором на http://www.option.ru и получим вот такую картинку. Дата экспирации взята 19/06/2019, цены на момент составления картинки.

На первый взгляд, риски закрыты и максимальные потери составляют не более 180 тыс.руб. Поэтому автор решает оставить для этой позиции 200 тыс.руб, а остальные деньги пустить на какие-то иные маневры.

Действительно, если мы с позицией ничего не делаем, то как бы не прыгали греки, будет меняться только текущее положение вещей (красная линия), а на экспирации мы должны получить результат, обозначенный синей линией. Теория говорит, что ГО в процессе не должно превысить максимального уровня убытков в -172,8 тыс.руб. При этом автор, как я понял убежден, что на экспирации получится результат, соответствующий синей линии, если не вмешаются злые духи в виде брокера или биржи.

( Читать дальше )

Как торговать Unusual Option Activity на примере

- 15 апреля 2019, 10:14

- |

Поскольку рынок опционов на 100% прозрачно то там относительно легко выявит и отследит крупные сделки.

Крупные сделки обычно совершают инсайдеры, крупные игроки, те которые случайно нажали не ту кнопочку и по другими причинам.

Хотя все они могут ошыбатся, но мы исходим из предположения что большинство из них владеет корректной информацией пока недоступной или пока не заметной открытой публике.

И так наша цель следовать за крупным игроком.

Нам интересны только такие варианты крупных сделок.

1. Покупка акции и покупка Put опционов в качестве страховки (здесь Put опцион это стоп лосс).

2. Покупка Call-ов

3. Продажа акций и покупка Call опционов (здесь Call опцион это стоп лосс)

4. Покупка Put опционов

Отследит крупные опционные сделки можно много где, я пользуюсь бесплатной версией этого сервиса https://marketchameleon.com, там надо зарегистрироваться. Каждый день, за пол часа до закрытия рынка я открою https://marketchameleon.com/Reports/UnusualOptionVolumeReport

( Читать дальше )

Позор мне, позор...

- 09 апреля 2019, 11:15

- |

Ct/Ct-1

Ничего удивительного, что у этого отношения математическое ожидание является положительным, так как и в числителе и знаменателе стоят положительные величины. Но только из отношения не перейти к разностям Ct-Ct-1

/*Более того, в силу однозначности логарифма легко доказать, что C1,...,Ct,… — мартингал, тогда и только тогда, когда LN(C1),...,LN(Ct),… — мартингал.

(как правильно заметили в обсуждении, в общем случае я ошибся в этом утверждении, но оно верно в случае схемы Кэптейна Ct=C

( Читать дальше )

Стерилизация денежной массы: механизм и инструменты (Или зачем нам ОФЗ в период профицита)

- 07 апреля 2019, 13:34

- |

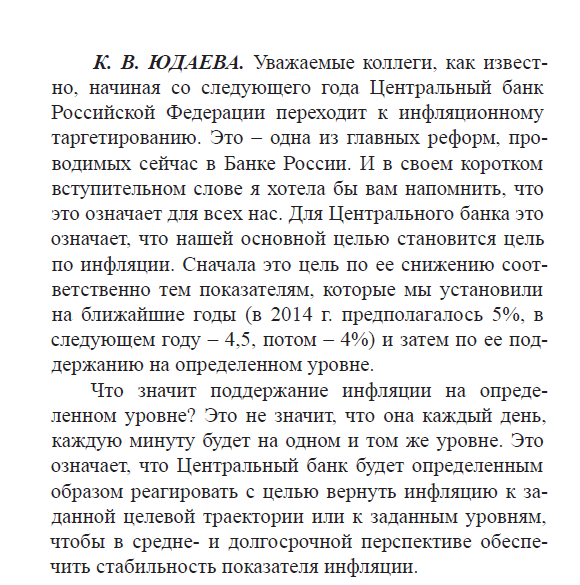

Вынесу ка я в отдельную тему базовые моменты концепции таргетирования инфляции и стерилизации денежной массы.

Сначала теоретическая часть, ее я честно сплагиатил (позаимствовал из прошлых времен)

Те кому лень читать много букв саммари:

— концепция регулирования со стороны ЦБ сейчас — таргетирование инфляции.

Другими словами, основная задача удержать инфляцию (номинальную) в заданных параметрах любой ценой.

Стерилизация денежной массы — это создание условий при которых свободная ликвидности изымается из реальной экономики и «связывается» максимально долгосрочно в финансовом секторе.

Грубо говоря человек имеющий свободные средства размещает из на депозите, в ОФЗ и т.д и живет на % — пока ему этого %та хватает на жизнь он не пытается купить бетон, открыть автомойку, пекарню и т.д.

( Читать дальше )

КОНКУРС: На случайном блуждании заработать невозможно - ответы и выводы

- 04 апреля 2019, 16:12

- |

Огромное спасибо всем, кто откликнулся!

Плодотворную дискуссию (пока) устроить не удалось, т.к. (как обычно):

— кто-то написал полную ересь

— кто-то написал умные вещи, но не в кассу

— кто-то бодро начал (за здравие), но не закончил (за упокой)

Отдельно очень приятно, что в ветке не было срача и хамства. Видимо, у всех горячих голов я давно в ЧС — и это не может не радовать.

Поскольку на верный ответ никто не набрел (ну или недобрел...), позволю себе его опубликовать.

1. Пусть S — обычное случайное блуждание процесс с нулевым МО и дисперсией sigma

Тогда он описывается стохастическим уравнением

dS = sigma*S*dW

2. Пусть L — логнормальное случайное блуждание

Тогда по лемме Ито он описывается стохастическим уравнением

dL = (-(sigma^2)/2)*dt + sigma*dW

т.е. имеем обобщенный винеровский процесс со средним -((sigma^2)/2)*T и дисперсией (sigma^2)*T

3. Отсюда получаем формулу плотности для логнормального распределения (можно и в лоб посчитать, если нелениво)

( Читать дальше )

Комментарий к системе выбора акций по книге Гринблатта

- 03 апреля 2019, 10:21

- |

… «Маленькая книга победителя рынка акций».

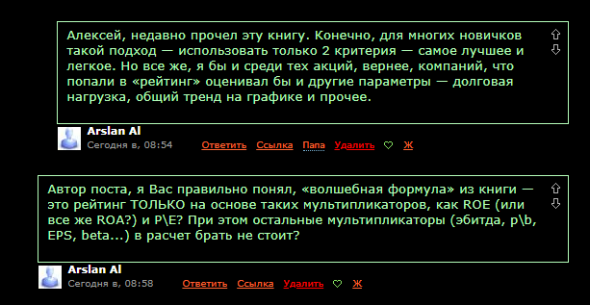

Решил выделить в отдельный пост, т.к. комментарий может получиться слишком длинным. Так вот к той записи, один человек написал следующие комментарии:

Самый главный момент в этих комментариях — это сомнения в том, что нужно руководствоваться только 2-мя формальными критериями. С одной стороны — очень правильное сомнение. Действительно, прежде чем покупать акцию в портфель, неплохо бы сначала ознакомиться с бизнесом компании, хотя бы поверхностно. И это не только долговая нагрузка, ебида и пр. Хорошо будет, если вы изучите деятельность и саму бизнес-модель компании.

С другой стороны, есть несколько соображений.

1. В книге выбор акций строится только на 2-х параметрах — ROE и P\E. Речь идёт о рентабельности собственного капитала (ROE), а не активов (ROA). Если влезть в глубинный смысл финансирования компании с помощью долевого (акции) и долгового (облигации) капитала, то станет понятно, что акционерам принадлежит только та часть компании, которая в финансовой отчётности описана как «собственный капитал». В случае ликвидации компании, акционеры могут рассчитывать только не него, вся остальная часть баланса разойдется по кредиторам, поставщикам и пр. Именно в росте стоимости собственного капитала и заинтересованы акционеры. Поэтому ROE — важный показатель, он показывает, как быстро растёт этот самый капитал. Ну по поводу P\E — понятно. Чем ниже P\E — тем лучше, это значит что вы можете купить компании дешевле. И «волшебство» формулы как раз и заключается в том, что вы ищете компании, демонстрирующие максимальный прирост собственного капитала за максимально низкую цену. Именно в этом её смысл.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал