Избранное трейдера master1

Почему Открытие?

- 24 декабря 2021, 16:34

- |

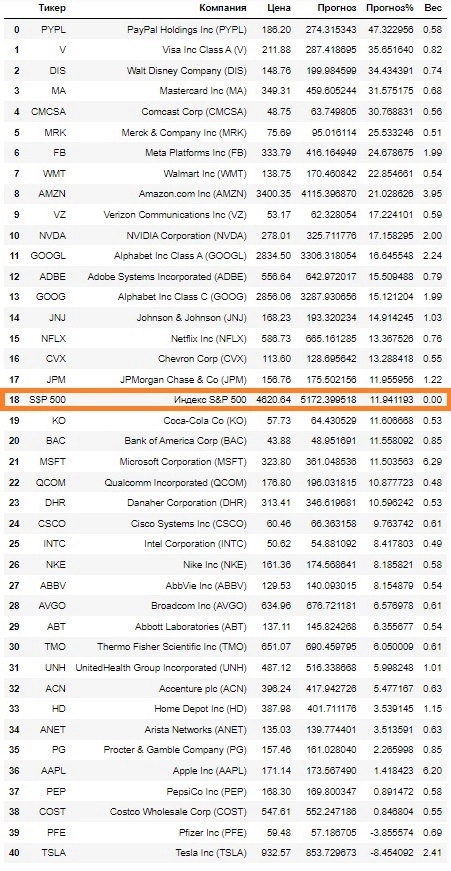

SPY в 85% случаев обгоняет портфели инвесторов в долгосроке, платит дивы для мелких трат и за небольшую комиссию ребалансируется.

Для спекуляций это также лучший инструмент так как: состоит из лучших мировых компаний номинированных в мировой резервной валюте, является самым ликвидным инструментом на фонде, позволяет не распылятся на множество графиков (торговать одним инструментом всегда проще, чем 10-тью), в случае просадке выплачивает дивы.

Почему я выбрал Открытие для торговли на Америке?

Из всех российских брокеров он предлагает наименьшие брокерские комиссии, хорошие бонусы по привлечению новых клиентов, лучший премиум пакет из рос. банков.

https://open-broker.ru/invest/tariffs/

При заключении брокерского договора (по моей ссылке) и совершении на нем первой сделки можно получить до 3750р., все условия в моем канале t.me/halyavschiki777

#оинвестор

- комментировать

- ★5

- Комментарии ( 43 )

ВТБ. Отказ возвращать денежные средства, поступившие с брокерского счета.

- 24 декабря 2021, 14:49

- |

Как не платить брокеру 13% за плечи и шорты.

- 24 декабря 2021, 13:24

- |

Когда-то давно я тоже торговал акциями, на мосбирже. За год я заплатил брокеру и бирже больше, чем заработал на спекуляциях. Понял, что нужно как-то снижать расходы. Умных людей рядом не было, поэтому, решал проблему, тупо копируя поведение окружающих — сначала хотел сменить тариф, а потом хотел сменить брокера. Собрав информацию от брокеров, понял, что везде примерно одинаковое нае*алово. Возник тупик. Надо что-то делать, а что делать — не понятно.

Выбираться из тупика пришлось нестандартным способом — поиском дешевых инструментов торговли, а не поиском дешевого посредника. Выяснил, что какие-то добрые люди на этой планете придумали фьючерсные контракты, которыми можно торговать на бирже. И что самое удивительное — они водились на московской бирже. Принялся изучать эту тему. Сначала все было очень сложным. Козлы, описывающие фьючерсы, рассказывали о природе деривативов, истории их создания, экономической сути, экспирациях, беквордациях и прочей мутной бое*ени. Голова гудела. Куда я лезу?

( Читать дальше )

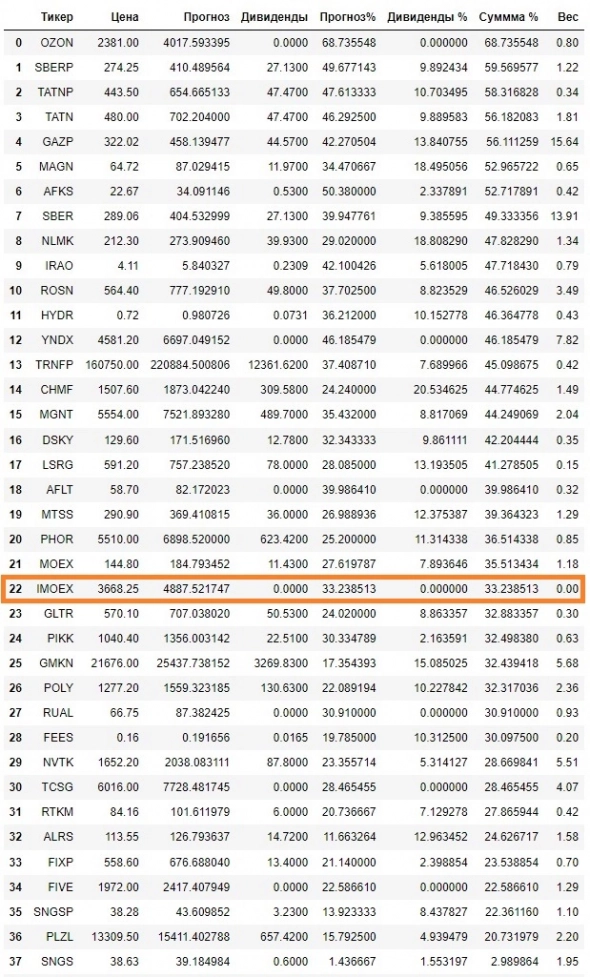

Когда шортить индекс Мосбиржи

- 24 декабря 2021, 11:39

- |

Причина, по которой я открываю короткие позиции по фьючерсу на индекс нашего рынка – хеджирование своих инвестиций в акции. Держать шорт можно на постоянной основе, это ограничивает просадку портфеля. Но и доходность инвестиций снижается. Есть ли способ избежать этого компромисса и выбрать момент, когда шортить российский фондовый рынок выгоднее всего?

Для ответа на этот вопрос следует понять, каковы детерминанты цен на российские акции и можем ли мы делать прогнозы будущих значений этих детерминант.

Итак, цена отдельной акции и фондового рынка в целом зависит от будущих денежных потоков и ставки дисконтирования.

С будущими денежными потоками наших сырьевых компаний все понятно: они зависят от стоимости биржевых товаров, которая, в свою очередь, определяется будущими темпами роста мировой экономики. Для аппроксимации последних я использую

( Читать дальше )

Расписание торгов на рынках Московской биржи с 3 по 7 января

- 23 декабря 2021, 16:05

- |

С 3 по 7 января 2022 года торги на рынках биржи проводятся с учетом следующих особенностей:

- 3–6 января будут проводиться торги и расчеты на рынке акций, рынке облигаций, срочном, денежном рынках, а также валютном рынке и рынке драгметаллов (за исключением инструментов с расчетами сегодня и своп overnight). Паи биржевых и паевых инвестиционных фондов, а также акции ETF будут торговаться и рассчитываться в российских рублях и долларах США.

- 7 января проводятся торги на валютном рынке и рынке драгметаллов (за исключением инструментов с расчетами сегодня и своп overnight), а также на срочном рынке. На рынке акций проводятся торги только иностранными акциями (с постфиксом -RM), а на денежном рынке – операции репо только с иностранными акциями.

- 3–7 января торги на рынке стандартизированных производных финансовых инструментов (СПФИ) будут проводиться с расчетами по всем инструментам, за исключением обязательств по договорам СПФИ, выраженных в российских рублях.

( Читать дальше )

Нейросеть для интрадей торговли

- 20 декабря 2021, 22:46

- |

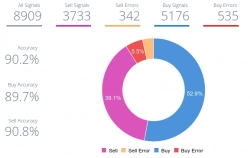

Я разработал нейросеть… Да, это очередная нейросеть, разработана для технического анализа графиков котировок акций.

Сеть не пытается предсказать стоимость акции, не знаю, возможно ли это в принципе, хотя поначалу, я тоже пытался это делать и ничего дельного не получал.

В основу положен технического анализа графиков и поиск сигналов на покупку и продажу. Я исходил из того, что значительные изменения стоимости должны предваряться некими приметами, которые можно выявить, и научить алгоритм их распознавать. Анализируются несколько предыдущих дней с целью поиска триггера движения в ближайшую торговую сессию. Модель представляет из себя ансамбль из 15 «экспертов», голосующих за рост, и 21 «эксперта», голосующего за падение акций.

Таким образом, каждый сигнал имеет как качественное (SELL/BUY), так и количественное значение, показывающее сколько «экспертов» высказалось ЗА.

Я назвал это значение «СИЛА» (Strength) сигнала, сама по себе эта «сила» не сигнализирует о более высокой вероятности реализации сигнала,

но позволяет сегментировать сигналы и формировать дополнительные статистические показатели, собранные на основе работы модели.

Модель запущена в пром эксплуатацию в начале лета, данные по ее работе, количество ошибок по группам сигналов (SELL/BUY), а также по силе представлена на сайте www.3owt.com

Точность модели по всем сигналам на текущий момент составляет 90,2 %, она плавает, но в целом остается в пределах 90%. Отдельно расчитывается по сигналам buy и sell.

( Читать дальше )

Что будет с рынками и с нами.

- 20 декабря 2021, 16:27

- |

Прежде всего надо сказать, главный тезис: весь рост и перекосы, которые мы видим на рынках, а так же глобальный разгон инфляции, прежде всего связан с единовременным впрыскиванием в экономику значительного объема «быстрых» денег от ФРС.

Про кризис полупроводников.

Потребление полупроводников можно условно разделить на два слабо пересекащихся сегмента, это современные чипы выполненные по последним наиболее «тонким» тех процессам, которые вставляют в десктопы, ноутбуки, сервера, смартфоны. С переходом в онлайн произошел рост спроса как со стороны простых потребителей на ноутбуки, десктопы так и на сервера со стороны поставщиков «онлайн» услуг. Почему этот рост спроса вряд ли будет долговременным? Что сервера, что десктопы это предметы длительного пользования, так как рост производительности последние лет 5 сильно замедлился, они проработают после покупки лет по 5 минимум и никакого смысла обновлять их не будет. Поэтому после поглощения текущего импульса спроса, дальнейшего роста ожидать вряд ли стоит.

( Читать дальше )

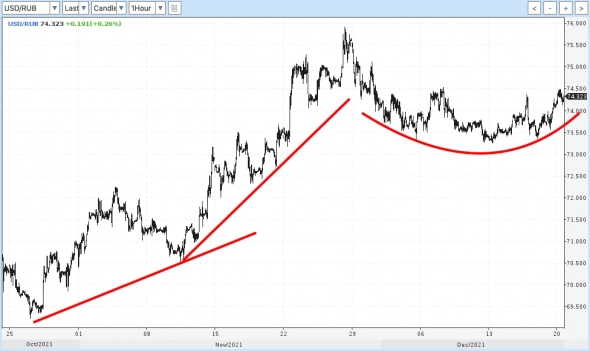

Торгуем пробой 74,550 по ТА в USD/RUB. Цели на 76,000. Кто с нами на ракету?

- 20 декабря 2021, 16:05

- |

Вот какая интересная картинка появилась на часовиках:

По ТА эта фигура называется «блюдце», как правило возникает по тренду. А тренд, даже на дневных свечах нисходящим никак назвать нельзя. На продолжение пути нам и часовой фрейм намекает. И «блюдце» надо отметить прям образцово показательное. Вот ещё карточка для обнажения, так сказать сути процесса:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал