Блог им. dv_ovechkin

Когда шортить индекс Мосбиржи

- 24 декабря 2021, 11:39

- |

Причина, по которой я открываю короткие позиции по фьючерсу на индекс нашего рынка – хеджирование своих инвестиций в акции. Держать шорт можно на постоянной основе, это ограничивает просадку портфеля. Но и доходность инвестиций снижается. Есть ли способ избежать этого компромисса и выбрать момент, когда шортить российский фондовый рынок выгоднее всего?

Для ответа на этот вопрос следует понять, каковы детерминанты цен на российские акции и можем ли мы делать прогнозы будущих значений этих детерминант.

Итак, цена отдельной акции и фондового рынка в целом зависит от будущих денежных потоков и ставки дисконтирования.

С будущими денежными потоками наших сырьевых компаний все понятно: они зависят от стоимости биржевых товаров, которая, в свою очередь, определяется будущими темпами роста мировой экономики. Для аппроксимации последних я использую опережающий индикатор от ОЭСР (далее CLI). По моим расчетам, CLI является статистически значимым фактором цены на нефть, а потому рост этого показателя может сигнализировать о будущем увеличении доходов компаний, и наоборот.

Теперь о ставке дисконтирования. Рост ставки дисконтирования, при прочих равных условиях, приводит к снижению цены финансового актива, и наоборот. В основе ставки дисконтирования лежит так называемая «безрисковая ставка» — норма отдачи финансового актива без риска. Абстракция, для аппроксимации которой, как правило, используют доходность краткосрочных государственных облигаций. В качестве таковых я использую индекс RUGBICP1Y.

Для принятия инвестиционных решений интересны не столько текущие значения, сколько прогноз на будущее. Будет ли ставка по краткосрочным облигациям расти, а соответствующий индекс падать? Один из самых простых и в тоже время надежных методов прогнозирования — использование эффекта импульса, под которым понимается тенденция актива расти, если в недавнем прошлом темп его прироста был положительным, и наоборот. Для тестирования эффекта импульса в индексе RUGBICP1Y проведем эконометрическую оценку следующего уравнения регрессии:

Y = a + bX

Где:

Y – темп прироста RUGBICP1Y за период t;

X – переменная, которая принимает значения:

1, если средний темп прироста RUGBICP1Y за период t-1 – t-3 больше 0

-1, если средний темп прироста RUGBICP1Y за период t-1 – t-3 меньше 0

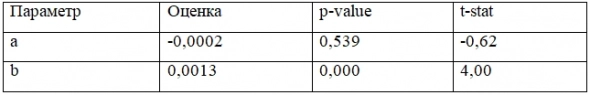

Оценка производится методом наименьших квадратов со стандартными ошибками в форме Ньюи-Уэста. Период: 01.04.2011 – 01.11.2021. Наблюдения ежемесячные. Результаты в таблице

Темп прироста RUGBICP1Y зависит от своей динамики за предыдущие 3 месяца: если RUGBICP1Y за перод t-1- t-3 снижался, то, на рассматриваемом периоде, за месяц t его темп его снижения составлял в среднем 0,13%. Безрисковая ставка обратно пропорциональна RUGBICP1Y: если за последние 3 месяца RUGBICP1Y снизился, то в будущем периоде безрисковая ставка возрастет.

Итак, мы можем делать прогноз о росте будущих денежных потоков и процентной ставке. Помогут ли эти знания выбрать момент для открытия коротких позиций? Для ответа на этот вопрос оценим параметры следующего уравнения.

Y = a + bX

Где:

Y – темп прироста индекса Мосбиржи полной доходности (MCFTR) за период t;

X – переменная, которая принимает значения:

-1, если одновременно выполняются 2 условия: 1) средний темп прироста RUGBICP1Y за период t-1 – t-3 меньше 0; 2) темп прироста CLI за период t-2 – t-3 (учитываем задержку в публикациях) меньше или равен 0

1 в остальных случаях

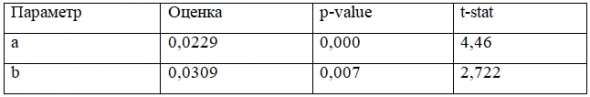

Оценка производится методом наименьших квадратов со стандартными ошибками в форме Ньюи-Уэста. Период: 01.08.2007 – 01.11.2021 (важно рассмотреть кризис 2008 года, таких просадок по индексу давно не было). До 2011 данные по RUGBICP1Y не доступны, поэтому использовал данные по темпу прироста RGBI. Наблюдения ежемесячные. Результаты в таблице

Если в одно и тоже время индекс облигаций снижался (безрисковая ставка увеличивалась) и CLI не рос, то темп прироста MCFTR снижался на 3,09 процентных пункта на рассматриваемом временном промежутке.

Результаты расчетов показывают, что можно найти правильный момент для хеджирования инвестиций в российские акции.

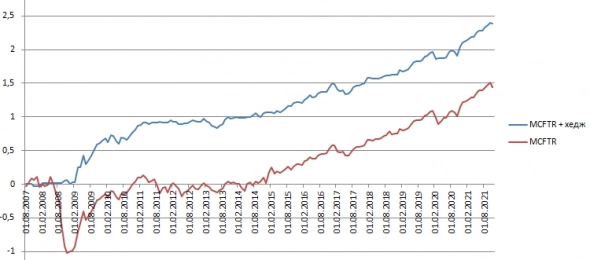

Сравним динамику MCFTR и динамику того же индекса с хеджированием. Хеджируемся, открывая короткие позиции по ближнему фьючерсу на индекс (до 2011 года из-за отсутствия данных по фьючерсам использовал данные по индексу IMOEX) в размере 100% от капитала, если: 1) средний темп прироста RUGBICP1Y за период t-1 – t-3 меньше 0; 2) темп прироста CLI за период t-2 – t-3 (учитываем задержку в публикациях) меньше или равен 0

Результаты на логарифмическом графике

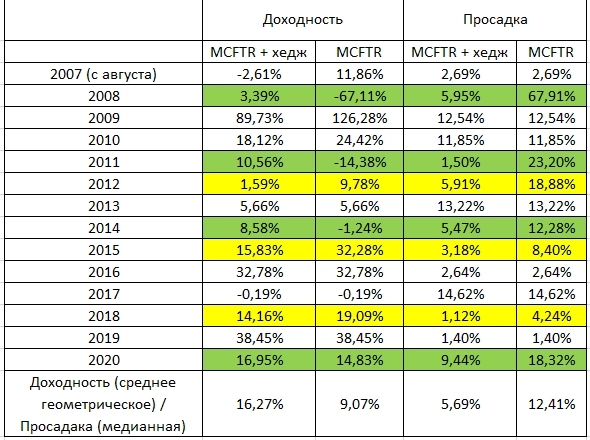

И в таблице. Для расчета просадки и доходности использовались данные по ежемесячным темпам прироста индекса. Зеленый цвет — год, когда доходность MCFTR+хедж выше доходности MCFTR, при этом просадка меньше. Желтый — когда и просадка, и доходность MCFTR+хедж меньше, чем у MCFTR.

Все изложенное я использую в своей торговле. Так, короткие позиции по MXI позволили уменьшить просадку в ноябре этого года. В декабре просадка за счет шортов тоже уменьшилась, но об этом напишу в итогах месяца.

Спасибо за чтение и удачи в инвестициях!

Мой телеграмм

теги блога Как приручить доходность

- запрет на экспорт бензина

- Brent

- jetlend

- momentum

- S&P500

- S&P500 фьючерс

- svb

- акции

- Акции РФ

- акции США

- Банки

- брокеры

- валюта

- валюта и нефть

- вопрос

- Газпром

- деловая активность

- денежная масса

- долг

- ЕС

- запрет на экспорт топлива

- инвестиции

- Индия

- инфляция

- инфляция в России

- итоги

- итоги 2022

- итоги года

- итоги месяца

- Китай

- книга

- Конференции смартлаба

- Кризис

- Максим Орловский

- моментум

- Нефть

- облигации

- оптимальный портфель

- офз

- оффтоп

- ОЭСР

- портфель

- портфель инвестора

- прогноз по нефти

- результаты

- рецензия на книгу

- Россия

- смартлаб конкурс

- СПГ

- ставка

- стратегии

- стратегия

- США

- технический анализ

- Товарные активы

- товарные рынки

- товары

- торговая система

- торговая стратегия

- торговые роботы

- торговые сигналы

- трейдинг

- Универ Капитал

- Уоррен Баффет

- форекс

- ФРС

- фьюерсы

- фьючерс

- фьючерс mix

- фьючерсы

- экономика

Я не особо в этих вопросах разбираюсь. Но что это за хеджирование за такое, когда держишь рынок в лонг, а фьючерс на рынок в шорт (видимо меньшей стоимости). Чем это отличается от держать лонг на меньшую сумму?

Выбирать правильный момент для шорта — ну это как выбирать правильный момент для закрытия лонга (или части лонга), само по себе тоже не основание шортить фьючерс. Или идея в том, что лонги дороже закрывать? (комисс, проскальзывания).

Вполне допускаю, что я чего-то конкретно так не понимаю).

Второй момент — монетарная политика, а с ней динамика ставок претерпела существенное изменение в 2014 году — переход от тагетирования курса к свободному плаванию и управлению за счет изменения краткосрочных ставок. Поэтому все оценки, завязанные на ставку необходимо делать на данных после 2014 года, или вводить какую-то dummy переменную отражающую изменение монетарной политики.

Третий момент — есть достаточно много исследований в финансах, которые показываю, что можно легко получить хорошие t-статистики in sample, и совершено дурацкий результат oos. ИМХО все подобные вещи необходимо тестировать oos в скользящем окне, иначе результатам мало доверия.

Когда торгуешь только акциями без плечей и коротких позиций, даже ввод ошибочных торговых поручений не приведет к какой-то большой проблеме. А с фьючерсами ошибся в расчетах или ввел чего не то, и можно получить неприятности.

Второй момент — фьючерсы требует постоянного внимания, а я хочу иметь возможность бросить все и уехать на пару месяцев в путешествие.

С фьючерсами даже при разумной позицией в целом по всем активам динамика вариационной маржи может потребовать срочных действий, плюс неприятности с внезапным изменением маржинальных требований со стороны биржи в самый не подходящий момент. Так же регулярно нужно ролировать позиции, думать за сколько времени до экспирация это делать и т.д.

А так это неплохой инструмент, просто не подходит мне по стилю торговли.