Избранное трейдера lexosn

Доходность конструкции Коровина

- 12 октября 2025, 13:36

- |

Теоретические предпосылки конструкции: smart-lab.ru/blog/1215514.php

Оценим её реальную доходность на истории.

Взял исторический курс BTC и IV опционов с 2021 года – считаю эту выборку вполне репрезентативной для получения корректных выводов, поскольку выборка включает как растущую и нисходящую, так и флетовую фазы рынка.

Логика конструкции:

— Начальный депозит 10 000 USD;

— Покупаем call на центральном страйке и продаем call со страйком на 5% выше купленного;

— Остаток депозита кладем на вклад по ставке ЦБ соответствующей дате открытия позиции;

— Объем опционной конструкции корректируется так, чтобы доход по вкладу полностью компенсировал стоимость вертикального спреда на опционах, то есть при любом рыночном исходе риск 0;

— Опционы 30-дневные;

— Конструкция удерживается до экспирации, после экспирации открывается новая по той же логике.

Результат:

( Читать дальше )

- комментировать

- 4.4К | ★3

- Комментарии ( 3 )

Ну, че? Куда там?

- 10 октября 2025, 22:51

- |

Продолжаю тянуть шорт (начало сделки: https://t.me/potorgoval/830).

Хотелось бы сильно ниже. Я не знаю, как пойдет и пойдет ли, но на текущий момент отрабатываю идею ухода на перелой дневок (2375).

Торгуйте со мной онлайн: @madeyourtrade_bot

Удобный калькулятор фьючерсов на смартлабе👍❤️

- 10 октября 2025, 10:40

- |

Если вдруг зажглось у вас зарубиться в спекуляции, то напоминаю что на смартлабе есть польза для трейдеров:

удобный калькулятор фьючерсов

http://calc.smart-lab.ru/

Все профи пользуются им.

Если что, ссылка на калькулятор находится в котировках фьючерсов: smart-lab.ru/q/futures/

Карта доходностей облигаций на 07.10.2025

- 07 октября 2025, 14:36

- |

Сама таблица тут: t.me/filippovich_money/1231

На листе с лучшими бумагами вы найдёте 66 бумаги с рейтингом выше A-, дюрацией от 30 до 190 дней и YTM выше 17%, то есть ключевой ставки

Как пользоваться таблицей:

1️⃣ — Смотрите бумаги в рейтинге, который подходит под ваш уровень риска и находите с самым высоким YTM

2️⃣ — Смотрите на дату погашения/оферты. Чем ближе дата погашения/оферты, тем лучше, но лучше смотреть от 4-6 месяцев+, на коротких сроках YTM может некорректно отображать картину. Аналогичная ситуация с офертой/погашением более года и чем дальше, тем менее привлекательна бумага.

3️⃣ — КРАЙНЕ ВАЖНО!!! Смотрите информацию по компании: что пишут, корпоративные действия, как дела с платёжеспособностью. Если появляется уверенность, что всё отлично, то можете брать бумагу и радоваться доходности.

Полное описание моей стратегии: t.me/filippovich_money/750

Видеоинструкция как работать с таблицей: t.me/filippovich_money/890

Буду рад вашему лайку 🔥

Это мотивирует 😎

( Читать дальше )

😱Минус 14 млн на облигациях за 1 день! Почему надо ВСЕГДА смотреть, что покупаешь

- 19 сентября 2025, 10:50

- |

🔥Рубрика «Слезы Пульса» — отборная инвест-жесть!

Наверное, только ленивый не написал об этой весёлой истории со структурными облигами ВТБ. А я и есть ленивый, у меня даже в профиле это уже несколько лет указано. Поэтому, хоть я и слежу за этой ситуацией с самого начала, времени написать заметку всё не было.

😲Но личку завалили сообщениями:«Сид, это же идеальная история для очередной серии „Слёз Пульса!“. И здесь сложно не согласиться, такой показательный факап обязательно должен быть увековечен в „Слезах“.

Кстати, в моем телеграм-канале вы можете найти ещё больше инвестиционного трэша и жести.

💥Минус 14,3 миллиона за 1 день

Герой истории, которая на днях произошла, закупился облигациями от ВТБ на 21+ млн рублей. А спустя всего несколько дней — потерял больше 14 миллионов.

Увидев в приложении вполне солидное название »Облигация ВТБ С-1-519", чел и представить не мог, что лишится 2/3 своего капитала. Он планировал просто несколько дней передержать все свободные деньги в «надежном» продукте от эмитента с наивысшим рейтингом.

( Читать дальше )

Как я получил статус квала? И зачем он нужен инвестору с доходной стратегией

- 06 сентября 2025, 11:01

- |

Привет, друзья! Как только я выложил свои первые посты, возникло много вопросов по поводу того, откуда у меня статус квалифицированного инвестора. И правда, портфель у меня нулевой, а я покупаю в него активы, которые доступны только квалам. Вопрос справедливый. Рассказываю, откуда у меня квал и почему он мне пригодился именно сейчас.

👋 Пара слов обо мне

Меня зовут Лекс (Александр), и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

( Читать дальше )

- комментировать

- 11.3К |

- Комментарии ( 45 )

Зевальный и Тромб

- 24 августа 2025, 18:13

- |

В центре всей движухи — Тромб)) Его настолько много, что уже тошнит. У меня сыпь на теле началась уже от его количества в СМИ. А главное болтовня по кругу, как заезженная пластинка. Он тоже работает по методичке, на каждый кейс стандартные фразы. 7 войн — 7 одинаковых фраз.

( Читать дальше )

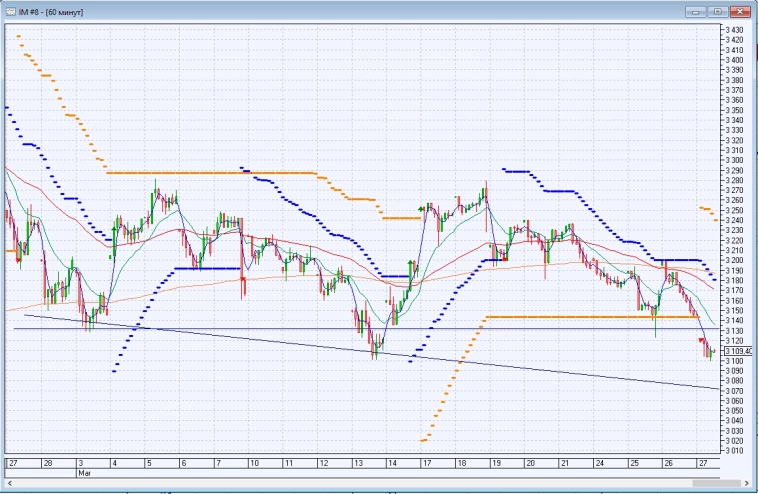

ФЬЮЖН: Для фьючерсов всё идёт как было задумано

- 27 марта 2025, 14:15

- |

со слишком большим количеством правил (вы тоже должны)

Ларри Коннорс

ФЬЮЖН Жизнь, это то же тестирование, только в реальном времени

Наконец-то IMOEX сегодня подал сигнал вниз. Пробил адаптированный к горизонтальным уровням SAR

На ФЬЮЖН сигнал СТОП появился намного раньше. Ещё в понедельник.

( Читать дальше )

Спустя 8 лет накоплений поняла, что размер имеет значение.

- 17 марта 2025, 18:04

- |

Да-да, понимаю, что я уже все уши всем прожужжала этим.

Я работник бюджетной сферы, сижу на окладе(1,5 ставки), беру подработки(частная практика), веду свой блог в t.me/+qa7KjdOJyCsyYjhi

Второй миллион мне уже достался за 2,5 года. А сейчас я миллион делаю в спокойном режиме за 1 год. Мой капитал составляет на данный момент 4 млн рублей. Через год у меня будет уже 5 млн рублей.

Ежемесячный доход растет с каждым годом за счет моих подработок, частной практики и продажи рекламы на своём канале. Энергия денег запущена.

А еще буквально 2 года назад я дрожала как осиновый лист публикуя свой первый пост в социальных сетях. На данный момент мой ежемесячный доход составляет около 150 тыс рублей.

А моя официальная зарплата в диспансере 50 тыс рублей на 1,5 ставки. Поэтому пишу для обычных людей -трудяг, что все возможно жаждущему человеку. Главное захотеть. Моя цель на этот год увеличить заработок в 2 раза. Посмотрим получится или нет. Все будет хорошо.

( Читать дальше )

- комментировать

- 43.1К |

- Комментарии ( 88 )

Шпаргалка менеджера! Все о ROE, ROA, ROI, ROIC, ROCE!

- 09 марта 2025, 17:38

- |

Привет! Я подготовил шпаргалку по эффективности управления капиталом.

Она пригодится менеджерам, финансистам, стратегам и всем тем, кто анализирует и отвечает за эффективность управления капиталом компании.

Синтез самых важных и используемых мной на практике знаний по ROE, ROA, ROI, ROIC, ROCE. Где вы еще видели в рунете такое полное summary?

Дорогие читатели, перешлите, пожалуйста, пост и табличку друзьям и коллегам. Давайте вместе продвигать инвест. науку!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал