Избранное трейдера Константин Нечаев

Тренд

- 14 мая 2020, 20:41

- |

Тренд -это отсутствие перекрытий экстремумов нечетных фракталов.И что это значит? Начнем с нуля.Фрактал -это паттерн из свечей ограниченный по времени(количество свечей ), повторяющий форму в любых масштабах времени.Самый простой фрактал -это свеча те 1 . ...3 свечи 2-1 или 1-2 … и тд… Фрактал Вильямса из 3 х...5 свечей или 7 или 9.Фрактал Эллиота в идеале тоже из 5 свечей, но у Эла важна форма свечей, а у Вильямса не важна. Правильный тренд из нечетного количества свечей(фракталов), делающих новый экстремум.Это то, что в свечном 8-10 новых перемен.Свечной анализ вывел догму, что тренд не больше 10 новых перемен(фракталов).Это почти правда.Формула тренда вверх в идеале L>=ref(H,-2). Минимум свечи больше позапрошлого максимума.Цимус в словах -больше или равен.Это и есть отсутствие перекрытия.Если вы хотите обобщить этот мой тезис, то просто поставьте вместо L и H фрактал или ЦЗ цену закрытия свечи.Тело свечи — это зона большого объема.Получите тренд для большого объема.

( Читать дальше )

- комментировать

- ★40

- Комментарии ( 59 )

Рынки упали, на смартлабе тишина...

- 13 мая 2020, 00:35

- |

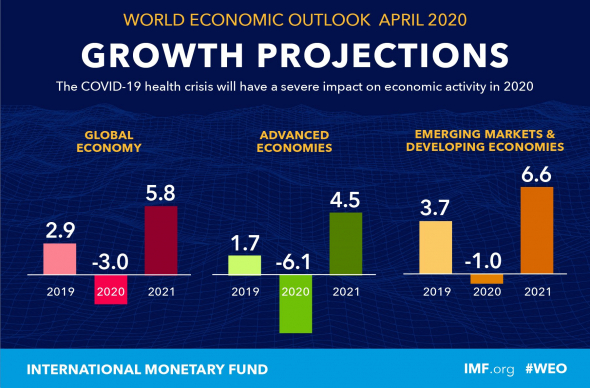

Мир выйдет из кризиса в 2021 резким скачком

- 06 мая 2020, 10:08

- |

Все макроэкономические показатели сейчас свидетельствуют о наличии кризиса, но это и так понятно, без всяких индикаторов. До тех пор, пока в США будут действовать меры карантина, спрос на товары и услуги будет низким.

Однако данный кризис не типичен, не было кризиса перепроизводства и высокого уровня инфляции. Так что как только карантин снимут, можно ожидать оживление экономики. Следует ждать первых сигналов именно от опережающих индикаторов (PMI), они имеют наименьший лаг — всего в 1 месяц. Рынок труда будет реагировать с запаздыванием, а настроение и траты потребителей тем более.

Кривая доходности имеет нормальную структуру, ставки падают, что говорит о вливании денег в систему со стороны ФРС. Увеличение темпов роста денежной массы только подтверждает ведение мягкой политики со стороны правительства. Опять таки, все упирается в карантин.

Любопытно, что МВФ хоть и прогнозирует сильное сокращение темпов роста ВВП в США в 2020 году до -5.9%, но в 2021 году ожидается сильное увеличение темпов роста до 4.7%. В последний раз около такие значения были лишь в 2004 году, и то рост происходил медленно и постепенно после кризиса доткомов в 2000.

Держим руку на пульсе и готовимся начинать инвестировать, как только ситуация начнет улучшаться.

( Читать дальше )

Максим Орловский - ахинея о текущем моменте

- 29 апреля 2020, 01:16

- |

в каком? сумма? коль вы ходите на работу значит его осталось ровно до следующей получки

👉Прежде чем понимать, я хочу понимать, что будет происходить дальше

прежде чем понимать, я хочу понимать, что буду понимать дальше

👉Рубль сейчас стоит столько, сколько бы он стоил при нефти $30.

👉Баксорубль при текущей нефти должен стоить около 80

формула расчета курса рубля это brent*курс доллара=3300р то есть доллар 165р. и точка! другой формулы нет.

👉Если вы не успели купить бакс, дергаться не обязательно

если вы не успели купить бакс на минимуме а продать его на максимуме так как данная стратегия максимально безопасная для депозита, то дергаться не обязательно

👉ЦБ отдаст в 2020 $35 млрд руб на стабилизацию рубля. Резервы огромны.

Кому отдаст?

👉Гигантский дефицит бюджета — в какой-то момент рубль придется отпустить

А сократить расходы не? только девальвация и точка!

( Читать дальше )

Максим Орловский о текущем моменте

- 28 апреля 2020, 20:46

- |

👉Я в кэше

👉Прежде чем понимать, я хочу понимать, что будет происходить дальше

👉Рубль сейчас стоит столько, сколько бы он стоил при нефти $30.

👉Баксорубль при текущей нефти должен стоить около 80

👉Если вы не успели купить бакс, дергаться не обязательно

👉ЦБ отдаст в 2020 $35 млрд руб на стабилизацию рубля. Резервы огромны.

👉Гигантский дефицит бюджета — в какой-то момент рубль придется отпустить

👉Прежде чем рубль стабилизурются, запасы нефти в мире должны снизиться до докризисных уровней

👉Бонды ЮАР в баксах дают 7%+. Другие африканские страны 10%+. На этом фоне Россия пока не интересна.

👉Рынок акций дорогой

👉Акции Мосбиржи дорогие. Процентный доход будет падать в 2020, на моих радарах этой бумаги точно нет

👉Золото: скепсис, так как этот металл морально устарел как средство сбережения. Золото пойдет вниз за алмазами.

👉Недвижу точно бы не покупал, надо подождать

👉Дефолтов среди облигаций ВДО будет много.

👉Мало кто сейчас понимает чем это все закончится

Убытки по фьючерсу WTI возможно оспорить по судебной практике о «слабой стороне»?

- 26 апреля 2020, 10:32

- |

Есть Постановление Пленума Высшего Арбитражного Суда РФ от 14 марта 2014 г. N 16 «О свободе договора и ее пределах».

Вот выдержка:

«В тех случаях, когда будет установлено, что при заключении договора, проект которого был предложен одной из сторон и содержал в себе условия, являющиеся явно обременительными для ее контрагента и существенным образом нарушающие баланс интересов сторон (несправедливые договорные условия), а контрагент был поставлен в положение, затрудняющее согласование иного содержания отдельных условий договора (то есть оказался слабой стороной договора), суд вправе применить к такому договору положения пункта 2 статьи 428 ГК РФ о договорах присоединения, изменив или расторгнув соответствующий договор по требованию такого контрагента.

( Читать дальше )

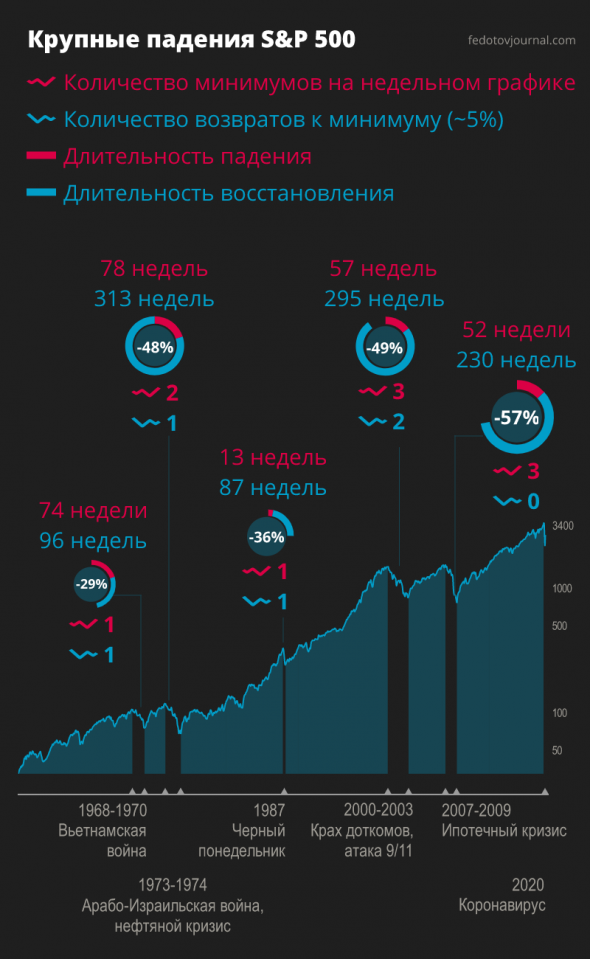

ЛОВИМ МИНИМУМ РЫНКА: статистика крупных падений S&P 500, начиная с 1968 года

- 12 апреля 2020, 19:59

- |

После Великой Депрессии индекс S&P 500 перенес пять крупных коррекций. Я скачал данные, изучил поведение рынка и выделил закономерности. Ниже — результаты.

Что рассказывает история

После Великой Депрессии было пять случаев, когда S&P 500 падал от максимумов больше, чем на 30%. Шестая коррекция происходит сегодня, на фоне эпидемии коронавируса.

Вот закономерности прошлых падений:

1. Все кризисы имеют сильную фундаментальную причину. Исключение — «Черный понедельник» 1987 года. Тогда серьезных предпосылок не было, а рынок обвалился иррационально.

2. Три падения из пяти показали двойное или тройное дно перед восстановлением. Инвесторы, которые покупали на первом откате, теряли деньги.

3. Перед началом ралли рынок возвращался на близкие к минимумам уровни. Инвесторы, которые пропустили первое или второе дно, могли зайти на 5% выше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал