Избранное трейдера Константин

Обзор портфелей PRObonds. Время перемен

- 23 июля 2020, 07:08

- |

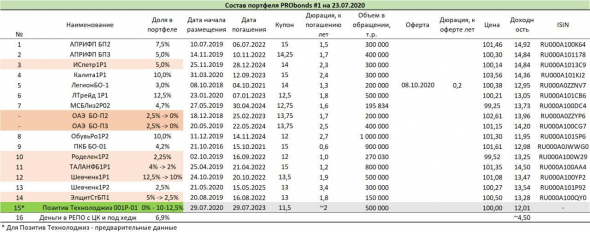

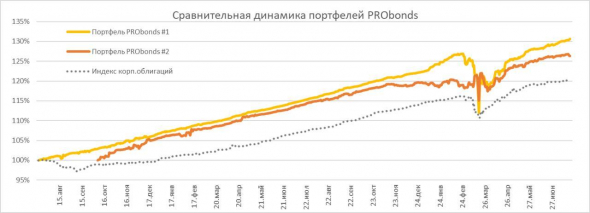

В портфелях серьезный пересмотр позиций. На следующей неделе (предварительно, 29 июля) будут куплены на размещении облигации АО «Позитив Технолоджиз». Эмитент имеет наиболее высокий рейтинг надежности среди позиций портфелей, по нашей внутренней оценке, доля бумаг «Позитива» в портфелях составит от 10 до 12,5%. Под сокращение подпадают облигации 2 и 3 выпусков «ОбъединенияАгроЭлита». Постепенно будут уменьшены доли «Талана», «Электрощита». В первом портфеле – первого выпуска АО им. Т.Г. Шевченко (доля была увеличена на весенней просадке). Также спустя какое-то время могут быть уменьшены доли в ЛК «Роделен» и «ИС петролеум».

( Читать дальше )

- комментировать

- 2К | ★1

- Комментарии ( 0 )

Подробный анализ Petropavlovsk (поучительно). Облигации МаниМен и АйДиЭф.

- 20 июля 2020, 23:00

- |

Хронометраж:

00:00 оглавление

03:50 три качества детей, которые надо развивать, чтобы они были успешными

07:00 что важнее, чтобы ребенок был счастливым или успешным?

16:00 обзор российских акций за прошедшую неделю

25:00 почему я в кэше, когда мой кумир Клоченок на 100% в акциях?

29:20 спасибо за комментарии про Киру Юхтенко

30:40 Тезисы Максима Орловского

36:20 фундаментальный анализ акций Petropavlovsk

53:40 Недвижимость: почему цены на хаты вверх, а на аренду вниз

1:01:00 Отчет Газпрома за 1 квартал и цены на газ

1:05:00 Облигации МФО: АйДиЭф и МаниМен

1:14:30 Интересное наблюдение про Газпром😁

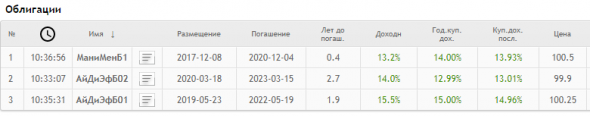

Анализ облигаций "АйДиЭф БО1-БО2" (Онлайн МикроФинанс) и МаниМенБ1

- 15 июля 2020, 15:54

- |

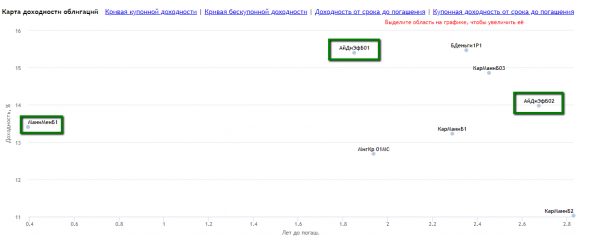

На нашей смартлаб карте доходности в сравнении с другими МФО это выглядит следующим образом:

Я кстати не понял, почему БО1 стоит выше по дохе чем БО2, возможно из-за наличия оферты. Если есть идеи, напишите в комментариях.

Если инвестировать напрямую через сайт в ID Collect, обещают 16,5% годовых (думаю, они готовы столько платить, потому что это не включает затрат компании на выпуск и размещение облигаций). В баксах платят 11% на 12 мес. Ставки снизили за 3 месяца на 2пп в рублях и на 1пп в долларах.

МФО конечно штука страшная, особенно если вспомним, чем закончилась история “Домашних Денег”. Мосбиржа даже вроде автоматически относит все облигации МФО в сектор Повышенного инвестиционного риска (ПИР). Но если бы не риски, то и в секторе наверное не давали бы 14-15 доходности. Выглядит интересно, осталось понять, какие есть риски.

Чтобы разобраться во всем, и понять инвест. качество компании, надо понимать, что МФО по сути работает как банк: МФО постоянно привлекает деньги под % и размещает их под более высокий %%, кредитные риски закрывает собственным капиталом.

В МФО естественно обслуживают физлиц, кредиты краткосрочные и высокомаржинальные, поэтому даже если идет невозврат, то выплаты от других заемщиков закрывают возникающие дырки. У IDF рентабельность активов за 2019 год 21% которая и отражает дельту между стоимостью привлечения и размещения. В общем, по сути, мини банк Тинькофф, с той лишь разницей, что Тинькофф пытается диверсифицировать бизнес, стать платформой с кучей сервисов, которая работает по комиссионной модели. IDF по сути также является IT-компанией. Разработка вся находится в Беларусии.

Если я покупаю бонды МФО, то ключевая для меня история — способность выполнять свои обязательства, зависит от качества кредитного портфеля. А далее, многое зависит от порядочности акционеров.

( Читать дальше )

Как заработать на жене

- 07 июля 2020, 00:04

- |

Научи жену пользоваться терминалом. Пусть научится делать сделки и сменит пароль. Теперь в твоей семье только она имеет право делать сделки. Но не сама, а только по твоему указанию. Ты будешь аналить рынок и давать ей указания по сделкам в письменном виде — с графиком, черточками, стрелочками, ебитдой и прочим анальным обвесом. Пока не обоснуешь позу, жена в нее не встанет. Пусть даже она ничерта не понимает, но если ты обосрешься с позой, тебе будет стыдно. А значит, ты начнешь думать, прежде, чем лезть в рынок. Разве это плохо? Нет, мой дорогой друг, это хорошо!

Такое разделение труда неотвратимо приведет к долгожданному профиту. Через год купишь дачу, отправишь жену туда и снова начнешь сливать в одно лицо, как сейчас. Но у тебя уже будет дача и довольная жена!))

Налоги и вопросы

- 03 июля 2020, 15:25

- |

Суть ситуации:

Прошел период камеральной проверки. В итоге только сейчас позвонили из ФНС и сказали, что нужно делать корректировку. В графе доходы помимо зп указывал прибыль от продажи акций за предыдущий год (не дивиденды, а положительный итог от покупки-продажи).

Вопрос в следующем:

Где же истина? Здесь неоднократно видел посты со схемой двух счетов: ИИС + обычный брокерский. С обычного за год получаешь прибыль, затем предъявляешь на вычет по ИИС

Как такое возможно, учитывая заявление налоговиков, что возврату уплаченный НДФЛ с прибыли от акций не подлежит. Только от офф работы

Кому-то возвращали уплаченные налоги с акций?

Топ 10 акций для подбора на коррекции.

- 30 июня 2020, 15:52

- |

Традиционное заливное во всем мире в день выходного на ММВБ. Это большая коррекция или же падение в рамках флета, сказать сложно, но мы выбираем второй вариант. Поэтому нужно заранее для себя определить список интересных активов для покупки.

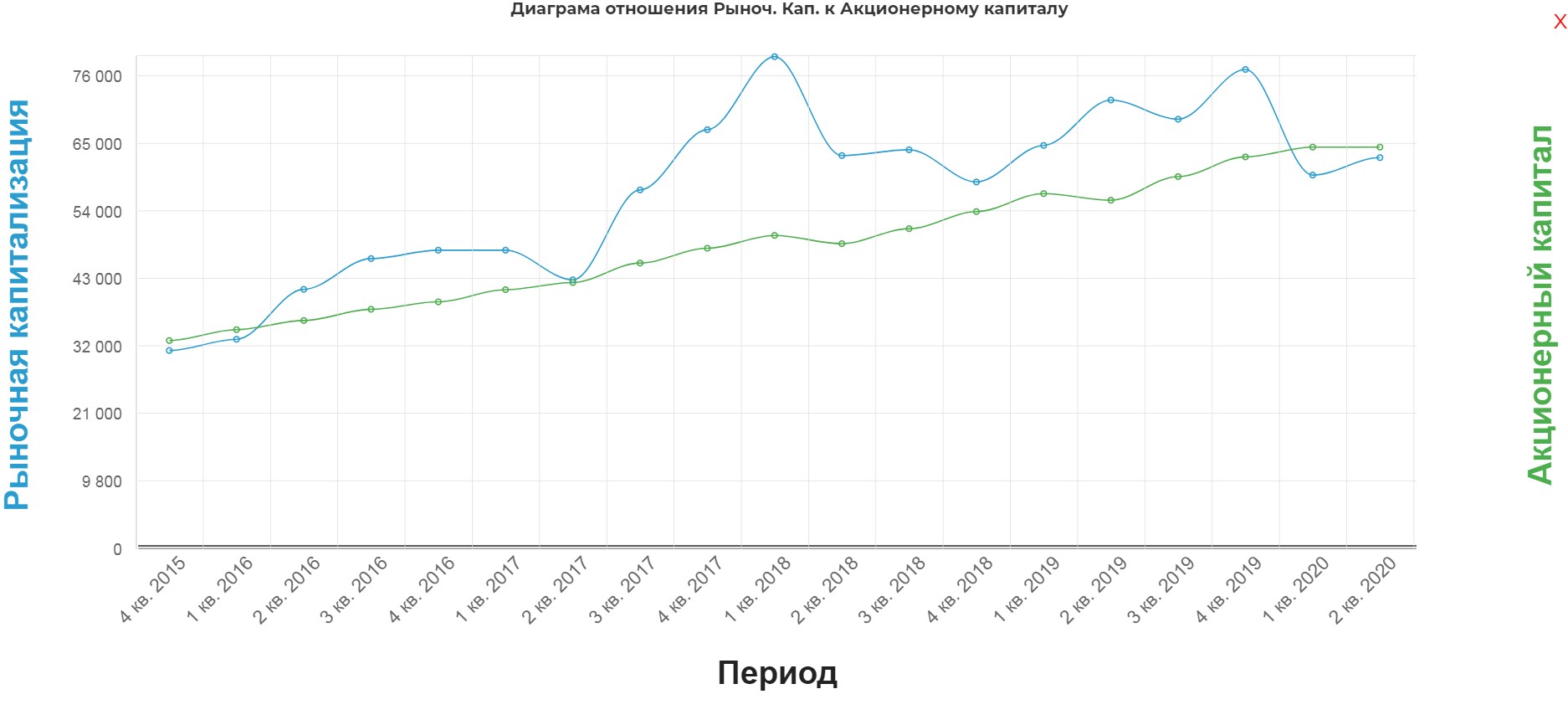

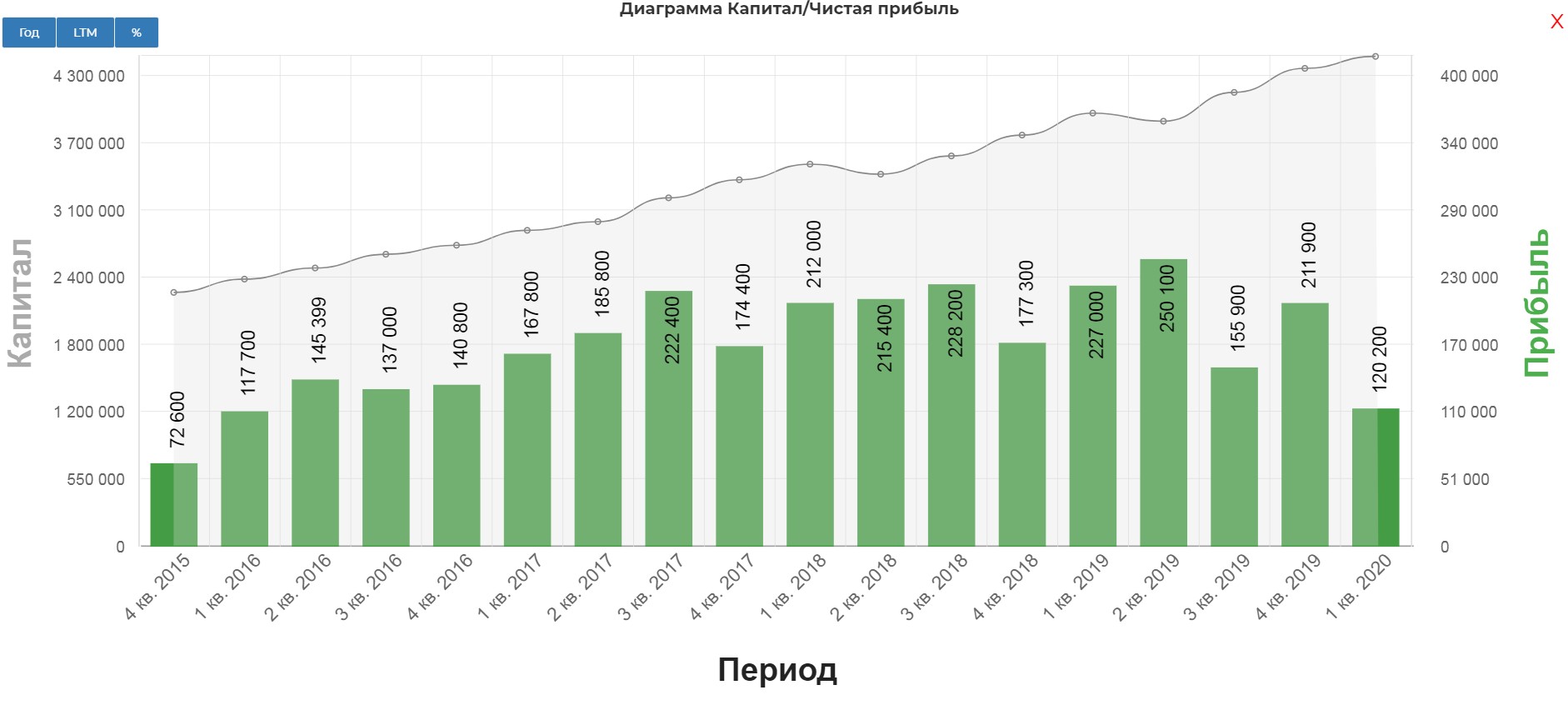

1.Сбербанк.

Банк торгуется по цене собственного капитала. Такое происходит не часто.

Сбербанк растит капитал даже в трудный период. Падение прибыли в 1кв, обусловлено необходимостью формирования резервов под просроченные кредиты. При стабилизации и запуске экономики, их распустят и увеличат тем самым прибыль.

( Читать дальше )

- комментировать

- 20.5К |

- Комментарии ( 26 )

Акции США. Есть защитные и есть цикличные (лайт-гайд по сектору потребления)

- 16 июня 2020, 21:31

- |

⇨Мои любимые. Эксперимент делал именно с ними.

Теперь на finviz появились новые сектора: «недвижимость», «промышленность», «Энергия», а я обращаю внимание на два сильных сектора потребления из США:

Consumer Cyclicals и Consumer Defensive. Это интересная тема и я сделал видео в 9 минут о принципиальных отличиях этих секторов, компаниях, динамике относительно экономических циклов и др.

⇨Если вы торгуете на бирже Санкт-Петербург, то вот в помощь списки компаний из этих секторов и только тех, что есть на СПБ (так намного удобнее выбирать в портфель): "цикличное потребление" и "защитное потребление".

( Читать дальше )

Портфель частного инвестора. Разбор и мнение. Часть1.

- 11 июня 2020, 13:18

- |

Портфель частного инвестора. Разбор и мнение. Часть1.

Попробую оценить перспективы и написать свой взгляд на

Портфель частного инвестора по данным Мосбиржи.

МАЙ 2020

Мнение основано с учетом того, что бумаги инвесторы купили буквально 29 мая 2020 по ценам закрытия.

То есть на сколько перспективно покупать практически по текущим сейчас ?

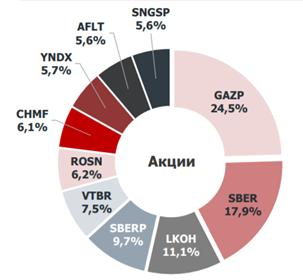

По данным аналитического продукта "Портфель частного инвестора",

самыми популярными ценными бумагами у россиян на 30 мая стали

акции Газпрома (24,5%), обыкновенные и привилегированные акции Сбербанка (17,9% и 9,7% соответственно),

акции Лукойла (11,1%), Банка ВТБ (7,5%), Роснефти (6,2%), Северстали (6,1%),

Яндекса (5,7%), Аэрофлота (5,6%) и привилегированные акции Сургутнефтегаза (5,6%).

( Читать дальше )

Как я искал аналог долларовому депозиту на бирже, а заплатил 137% НДФЛ на прибыль и получил отрицательную доходность

- 05 июня 2020, 11:26

- |

История началась в октябре 2019 года.

Так как закупаться акциями на исторических максимумах было как-то страшно, а о надвигающемся кризисе трещали из каждого утюга, я принял решение перевести остаток средств в доллары.

Но чтобы доллары не лежали просто так и не портили общую доходность, их нужно куда-то было положить под процент. Долго думал над решением, и как обычно я делаю в таких случаях, где нет простого решения, разложил по трём «кучкам» — заодно получился неплохой эксперимент с выявлением подводных камней в каждом из вариантов. Возможно, информация будет полезна читателям в будущем.

Сейчас расскажу подробно о каждой «кучке»

Кучка первая. Облигация Минфина РФ «Россия-2028» (RUS-28)

Куплено 3 облигации за 170% от номинала ($1700 за штуку) + НКД. Конечно же, я не планировал держать облигацию до момента её погашения в 2028 году. Идея заключается в том, чтобы продать её в конце июня.

Комиссионные и налоги: 0,15% за покупку + 0,15% за продажу. НДФЛ по купонам — 0%. Налог на доход от «валютной переоценки» – 0%. Итого с $5100 комиссионных ожидается $15.30, налогов — 0.

Купонная доходность — $63.75 на одну облигацию (2 купона в год) или 7,5% годовых к цене покупки. Комиссионные срежут доходность до 7% годовых. Интересная штука заключается в том, что я пережил с ней мясорубку в марте 2020, и сейчас она стоит 175% от номинала. Скрещивая пальцы, жду конца месяца.

Здесь всё предсказуемо, есть только одна переменная – цена облигации в момент продажи.

Кучка вторая. FXRU – ETF на корпоративные еврооблигации российских компаний

( Читать дальше )

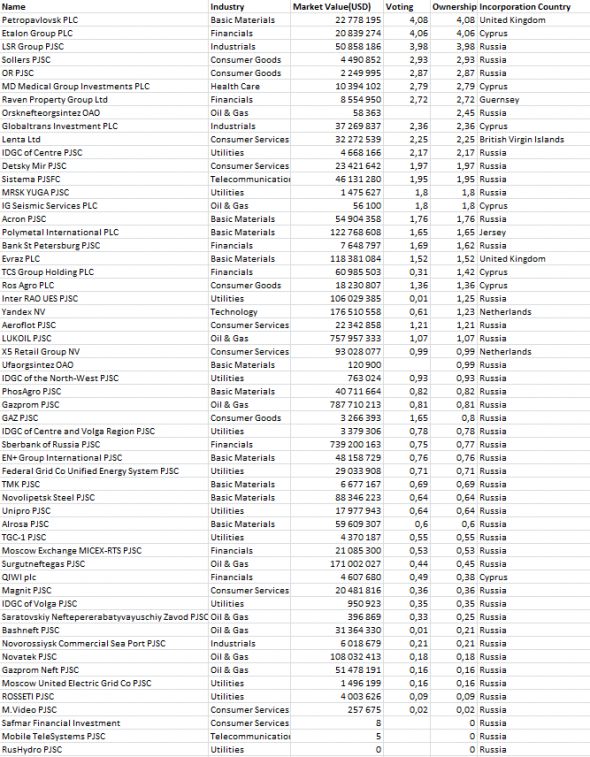

Позиции Норвежского пенсионного фонда по России

- 10 мая 2020, 13:42

- |

По состоянию на 31.12.2019 г. инвестиции фонда в ОФЗ составляли $2,303 млрд, а в акции российских компаний $4,054 млрд. Ниже приведен список акций, которые фонд купил. Крупнейшие инвестиции по доле владения более 2%: Петропавловск, Эталон, ЛСР, Соллерс, Обувь России, Мать и детя, Raven, Глобалтранс, Лента, МРСК Центра. Крупнейшие инвестиции по стоимости более $100 млн: Газпром, Лукойл, Сбербанк, Яндекс, Полиметалл, Евраз, Сургутнефтегаз, Новатек, Интер РАО.

Upd: дополнил таблицу Яндекс, Евраз, Полиметалл, Петропавловск, Raven

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал