Избранное трейдера А.К.

ЦБ запретит людям участвовать в лохотроне.

- 23 марта 2021, 18:04

- |

Центральный Банк Собирается ограничить действия неквалифицированных инвесторов в момент возможных манипуляций с ценами.

В последнее время количество манипуляций с котировками неликвидных акций резко возросло. Мы, доверчивые и наивные инвесторы, пришедшие на рынок сравнительно недавно, спешим разбогатеть за 1-2 месяца, потому как очень надо и деньги срочно нужны. Этим с усердием пользуются недобросовестные личности.

Открываю я такой брокерский счёт, вваливаю туда заработанные и сэкономленные на пирожках 27 тысяч 538 рублей. Далее подписываюсь на группы контактов, лицекниги и телеграмм-каналья. После чего спешу всем рассказать какой я предприимчивый, модный и дальновидный. Теперь я – акционер. Нет! Я –АКЦИОНЕР. Вот таким вот буквами. И понеслась.

Оппаньки, в телеграмм-канальях пишут, что нужно покупать акции компании. Бежим покупать. Ой, они падают, ещё падают. Ладно, продадим. Вот вот! Пишут, что нужно брать вот эти акции. Ух сколько аргументов то. Точно котировки вырастут. Бегу покупать… и так постоянно.

( Читать дальше )

- комментировать

- 5.8К | ★2

- Комментарии ( 100 )

📕 Женатый-инвестор vs. Бабайкин в 35 😈 $ / ₽

- 22 марта 2021, 07:05

- |

Любой маленький мышонок может скачать эту методичку без платно.

Бабайкин учился у светлых рыцарей-джедаев:

- Олега Клоченка,

- Ларисы Морозовой,

- Ильшата Юмагулова.

Однако, к сожалению, парень сделал совершенно неверные выводы о настоящих ценностях Инвестора и сгорел...

F.I.R.E. (Fuck-up, Impasse, Retirement, Egocentrism) — движение набирающее обороты среди молодёжи.

Fuck-up (РАЗВОД)

Методичка содержит мемуары автора о разводе — это тяжёлый процесс в жизни некоторых человеков. От последствий сильнее всего страдают дети, в душе которых остаются шрамы на всю жизнь. Но Бабайкин — уже сгорел и западные вороги надевают на него костюм жизнеобеспечения тёмного Лорда, который призывает русскоговорящих бойцов перейти на сторону огня (F.I.R.E.) !

Impasse (ТУПИК)

После развода наступит тупик в отношениях папа-дети. Бабайкин пока настолько молод, что не понимает этого. Хотя, может быть через 20 лет, его дочери выпустят книгу опровержение. Подождём...

( Читать дальше )

На фондовом рынке зарабатывают психологически зрелые.

- 21 марта 2021, 21:17

- |

Большинство трейдеров не могут заработать, потому что не способны предвидеть долгосрочные перспективы своих выборов. Если не сформировано стратегическое мышление, то ими управляют только лишь эмоции текущего момента.

Также как ребенок, способный пить литрами пепси, не отдавая себе отчет о последствиях для здоровья, так и большинство трейдеров пытается ежеминутно получать удовлетворение (в виде быстрого взятия прибыли, или отказа от негативных эмоций – признания убытка, и т.д.). Причина всех неприятностей – инфантилизм, который проявляется в то время, когда импульсы момента берут верх над желанием достичь долгосрочной цели. И кстати, у психологического ребенка четкой осознаваемой цели не бывает.

Также трейдеры, не достигшие психологической зрелости, не могут монотонно повторять известные им вещи, даже если знают, что это может привести к хорошим результатам. Они относятся к такой работе, как долженствованию. Но они-то не за этим на рынок пришли. Это сладкое слово «свобода» еще пылает в их сердцах.

( Читать дальше )

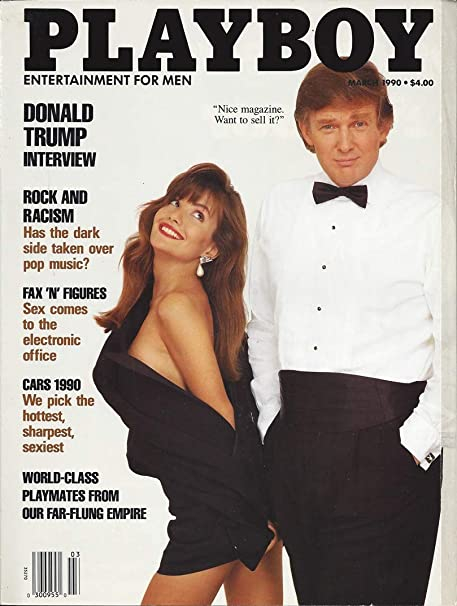

☭ Провал сделки Трампа с коммунистической партией СССР в 1987

- 18 марта 2021, 06:22

- |

Благодарю за ваши лайки

😻🙏

А продолжение истории читаем в журнале от марта 1990 года 🧐

Перевод небольшой части интервью о переговорах с Москвой:

— С другой стороны, несколько лет назад вас пригласили подумать о строительстве роскошного отеля в Москве. Какой была ваша поездка в Москву?

Это произошло вскоре после того, как корейский самолет был сбит над Россией. Вот я нахожусь в своем самолете, когда мой пилот объявляет: «Мы летим над Советским Союзом», и я думаю про себя: что, черт возьми, я здесь делаю?

Затем я смотрю в окно и вижу два русских истребителя… Позже я узнал, что они сопровождали нас. Я настаивал на том, чтобы со мной летели два русских полковника — так я чувствовал себя в большей безопасности, чтобы не было проблем с радиосвязью из-за того, что мой пилот плохо говорит по-русски.

( Читать дальше )

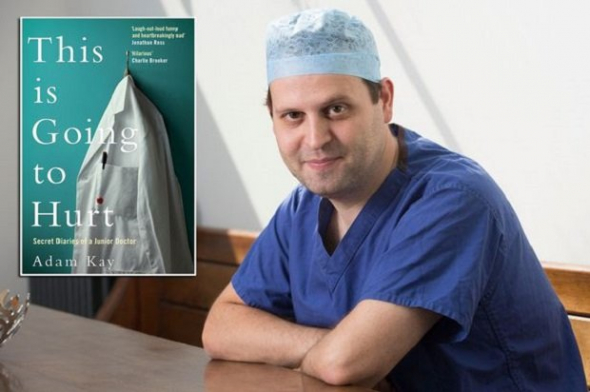

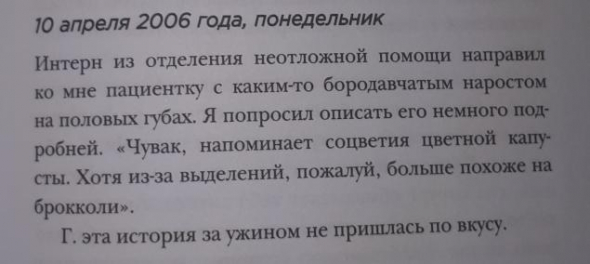

📖 о сложной профессии в которой

- 16 марта 2021, 07:49

- |

Признаюсь, что когда-то давно был романтиком по вопросу профессии акушера-гинеколога 😈

Адам КейМне нравится, что в акушерстве изначальное количество пациентов удваивается, что является довольно неплохим показателем, если сравнивать с другими специальностями

(Как вам, гериатры?")

Но прочитал книгу Адама Кея и понял, что всё нормально, трейдинг — гораздо спокойнее и проще.

😜

Автор погружает нас в увлекательное комедийное повествование будней молодого гинеколога-хирурга в 2004-2010 г.г.

( Читать дальше )

Будущее человечества: фантазия и факты

- 13 марта 2021, 16:17

- |

Эта крутая книга, как и полагается, начинается с сухой констатации факта о выбросе вулканом Тобу 2800куб. км грунта примерно 75к лет назад. Я чуть сам тогда не пострадал, но выстоял, чтобы написать рецензию к этой книге. По сути, после этого людей оставалось что-то около 2000 человек, хотя я не совсем согласен с этим утверждением, так как человечество тогда жило небольшими группами и эти 2000 особей обязаны были быть размазаны по материку. Но если не обращать внимание на это, то эти 2к человек и стали теми Адамом и Евой, потому как сейчас разница между всем людьми, живущими сегодня, меньше, чем у тех же шимпанзе. Для уставших: разница между любыми шимпанзе больше, чем между любыми двумя людьми. Поэтому мы с вами гораздо больше родственники, чем до этого представляли.

Митио Каку поднимает серьёзный вопрос будущего человечества. Каким оно будет и будет ли оно вообще? Широкое знание фантастических романов автором, помогает ему смоделировать вариации завтрашнего дня, мысленно садясь в машину времени и перемещаясь на 200, 500, 1000, 10000, 50000… лет вперёд. Спешу успокоить, блекджек и эти, как их там, будут продолжать существовать.

( Читать дальше )

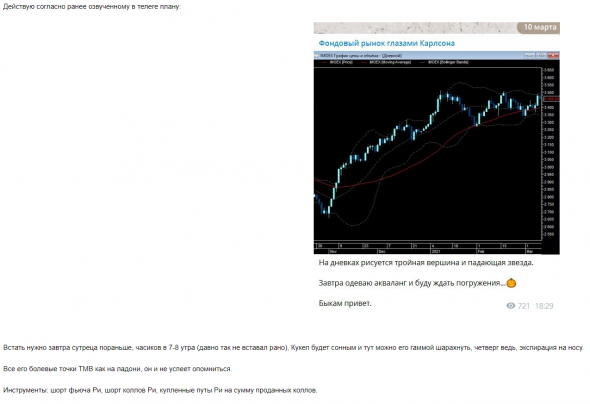

Карлсон, который виляет хвостом (пропеллером). Опционы. Шорт фьюча РИ. Результат?

- 13 марта 2021, 00:41

- |

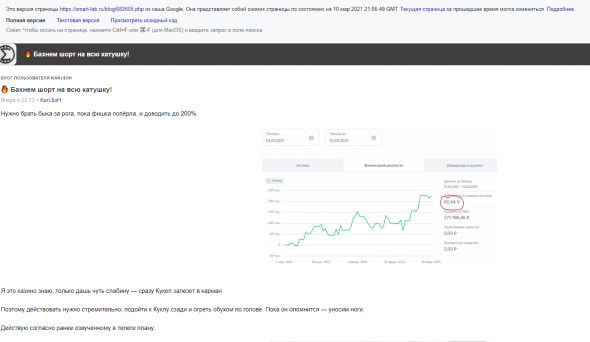

Не первый раз замечаю, что некий товарищ Карлсон (https://smart-lab.ru/profile/KiboR/) пишет пост на смарт-лабе. Пост набирает просмотры, люди обсуждают, идут в его чат в телеграме (платный, кстати, с недавнего времени), а утром… пост исчезает :)

К счастью, гугл помнит. Поэтому сегодня предлагаю посмотреть что же писал Карлсон 10 марта и что же там получилось в результате к сегодняшнему вечеру 12 марта.

3 картинки вашему вниманию (тут в нормальном виде можно посмотреть)

( Читать дальше )

Весеннее обострение или всадники апокалипсиса

- 11 марта 2021, 14:15

- |

Отшумели #завтраобвальщики.

Временно заползли в свои медвежьи берлоги.

Ну ничего! Помянем, вспомним их поименно!

7-е место Коля Маркетолог:

Пока другие надувают пузыри, мы готовим Апокалипсис от 30 января.

Колян — раняя птаха: "Чует мое сердце, что мы накануне грандиозного шухера"

Когда-нибудь угадает...

6-е место Бишоп:

Фигура апокалипсиса от 30-го же.

Вместе с Колей заранее разглядел свечу на фьючерсе и сообщает миру, мол "все ресурсы и лимиты исчерпаны."

Ниче, похоже еще небольшой запас ёршиков остался)))

5-е место Аваланш:

“Мое послание простое. Продавайте Акции прямо сейчас”

Скопипастил очередной медвежий крик. Но клянется, что свой Сбербанк низачто не продаст.

Не… ы! Аваланш, мы тоже свой не продадим!

( Читать дальше )

Корово-дье или почему на западе Аллирога назвали бы посмешищем

- 28 февраля 2021, 12:07

- |

И хочу я более пристально обратить внимание этих упёртых особ на некоего господина Джеймса Кордье (James Cordier), который прославился в западном инвест- и информационном пространстве в 2018-м (сюрприз!) году. Для удобства я буду давать здесь свой перевод, но ссылки на оригиналы будут в конце. Итак, давайте почитаем некоторые выдержки из того, что писали про этого гениального опционного трейдера в 2018-м:

( Читать дальше )

"Чтобы продать что-нибудь ненужное,...

- 27 февраля 2021, 16:05

- |

Доброй нерабочей (для разнообразия) субботы всем! Продолжаю описывать свою стратегию направленной опционной торговли. Сначала краткое оглавление предыдущих частей:

1. Общее описание ТС

2. Обоснование причин выбора данной ТС

3. Общий порядок выбора актива для ТС

Сегодня предметно напишу о выборе конкретных опционных позиций, причинах и порядке этого выбора. Но до начала основного текста обязательный дисклеймер:

1. Опционы сопряжены с риском. Все, что вы завели на опционный счет, может быть потеряно, смиритесь с этим.

2. Сейчас (март 2021) — не лучшее время для направленной торговли. Рынок все более отчетливо рисует нам пилу, то ли перед затяжным прыжком, то ли перед взрывным ростом, то ли надолго. В таких обстоятельствах моя ТС работает хуже, поскольку в отсутствие общего рыночного тренда сложнее работает прогнозирование движения БА. Можно использовать отбойные или пробойные стратегии, но их качество прогнозирования хуже. В текущих обстоятельствах я нахожусь в кэше на 70% опционного портфеля и на 90% всего своего портфеля, почти как и ровно год назад — это моя оценка текущего рынка для вашего понимания.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал