Избранное трейдера ✔Бизне$$ Ангел ✰

Ухожу в реальный сектор (часть 3)

- 10 июля 2018, 14:47

- |

В предыдущих частях я рассказывал о поиске помещения и сопутствующих проблемах.

Так же находился на стадии выбора продукта. Но точно знал, что это будет фаст-фуд.

На данный момент — помещение найдено в ТРК. В ресторанном дворике. Рядом со мной стоят монстры в виде Макдоналдса, КфС, Теремка и прочие. Моя тематика это бургеры. Поэтому с одной стороны я рискую, с другой аудитория уже есть. Меня многие отговаривали от бургеров.

Но зайдя в любой ТЦ ресторанный дворик — вы увидите, что 85% еуст мак дак, бургер кинг или кфс, ещё 10% теремок, ну и 5% остальные точки.

Это моя аналитика не претендующая на точность. А вообще, если вы не сеть — то заходить на фудкорт ТРК считается провалом. Но мы не ищем лёгких путей )

Что сделано:

— Снято помещение 32м2 — со ставкой 5500р м2 Не включая КУ.

— Согласованны почти все проекты с ТРК.

*Технологический проект

*Архитектурный проект

*Инженерные проекты (вентиляция, водоснабжение, электрика)

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 396 )

Кто будет чемпионом мира по футболу? Инсайд от Ротшильдов: мир в 2018 году или прогноз от журнала "The Economist"

- 08 июля 2018, 18:13

- |

В ноябре 2017 года вышел очередной, 32-й по счету, номер журнала «The Economist» из серии «Мир в таком-то году» с прогнозом основных мировых трендов на 2018 год и набором разноцветных пиктограмм для их иллюстрации.

Посмотрим обложку этого предновогоднего выпуска 2018 года ротшильдовского журнала «The Economist», где должно быть предсказание, кто выиграет Чемпионат мира по футболу. Нужно только расшифровать их еврейский ребус.

Пиктограммы сведены в таблицу из 9 столбцов, подобную той, что используется в нумерологии для установления связей между буквами алфавита и натуральными числами от 1 до 9.

Поскольку речь идёт о прогнозе, постольку ячейки таблицы должны заполняться в соответствии с некой системой, и мы сейчас её увидим.

( Читать дальше )

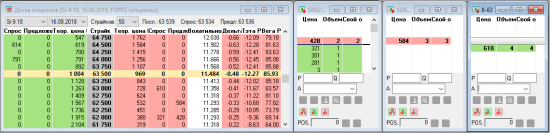

Тестирую заявки по волатильности в КВИКе

- 05 июля 2018, 20:26

- |

Написал письмо, через некоторое время ответили, что заявки подключены, можно пользоваться на таком-то сервере.

Выставил заявку — круто, всё работает! Удобная штука! Можно выставить нужную волатильность, порог, при котором заявка не будет меняться, и не следить особо за небольшими колебаниями цены.

Потом захотел снять — фиг там! Снимаешь в стакане заявку, она снова появляется. Полазил по настройкам, нашел, что есть таблица алгозаявок — там нужно снимать.

Выбрал «пустынную» серию — август Си, выставил 3 заявки. Продажа по 12 волатильности, покупка по 10 (предварительно открыл там короткую позицию по теор. цене) с перевыставлением заявки при отклонении 0.1

Понятно, что спред ого-го, но мало ли, вдруг кому-то понадобится ) а я особо не спешу — сработает заявка — хорошо, нет, так нет ))

3 грааля за раз. В чем мерить удачу? В стопах (в среднем) на один вход по системе.

- 22 июня 2018, 10:33

- |

=Стандартный стоп обычно ставят в процентах капитала — 0.5%-1%-2%.

=Зная сколько сигналов по вашей системе в среднем в неделю, какова вероятность успешного входа и какой берете take/stop — легко прикинуть, сколько процентов возьмете в месяц.

=Формула проста и понятна prof/trade=(P*(K+1)-1)*stop где prof/trade — средняя прибыль на каждый ВХОД (НЕ на удачную сделку а именно на вход — в этом удобство подхода), P-вероятность успешного входа в долях единицы, K=profit/stop

=Например если рисковать 1% капитала, вероятность успешного входа по системе 0.5, тейк/стоп=2 — получаем 0,5% капитала — выигрыш в среднем на сделку. При 3 входах по системе в неделю, в месяц 6% прибыли.

=Эти условия и есть первый ГРААЛЬ. Почему?

=Во первых — 6% только кажется мало. Но при реинвестировании 1,06 в 12 степени — в год уже уже получаем 2 — те удваиваем капитал.

=Во вторых, на не слишком маленьких таймфреймах, места входа с такими параметрами легко определяются.

=Например, вы, как идиот, ловите разворот тренда. Раньше вы его ловили с мелким стопом 5 раз, а на шестой уже не входили, тк кончалось терпение или ГО, хотя шестой и был разворотом.

Но, средний ход после реального разворота — минимум половина предыдущего размаха. Значит стоп берете =четверти размаха. И если на пути сильный уровень и цена уже прошла в нужном направлении далеко, смело входите с вероятностью успеха 0,5.

Ищете инструмент и тайм-фрейм в котором все это реализуется и вы в шоколаде.

=Ха-ха, скажут опытные трейдеры. Мы уже наловились в жизни разворотов, спасибо. А с большим стопом мы вообще быстро вылетим с рынка. Тем более, даже одним лотом, чтобы стоп был 1% по торговле с такими параметрами нужен приличный капитал. Да еще гэпы при переносе через ночь? И я так-же скажу. Так можно только инвестировать (без плечей), а не трейдить.

=Но ведь можно брать 1)Уровень границы проторговки сформировавшейся в первый час торгов 2) отскок не на половину размаха, а до ближайшего уровня. 3)Да и отскок от уровня брать не наобум, а после проторговки (возле уровня) на ложном ее пробое и возврате (стоп за ложный) — и т.д.

=Получится, что тайм фрейм уже не часовка, а 5м, а может и 1м. И стоп порядка 0,1% цены. Это второй реальный ГРААЛЬ.

=Почти по этой системе (на уровнях дневных экстремумов и с ньюансами конечно) удачно торгует, обучает и раздает сигналы очень симпатичная семейная пара Шилин-Шевчун. Формулу, и принцип измерения удачи в стопах на сделку, я тоже взял у них.

Даже их видео в свободном доступе, прочищает мозги от обычной дури новичка и показывает просто и ЛОГИЧНО, что стабильно прибыльные системы просты. Очень советую, даже успешным профи, а особенно новичкам. Это третий грааль.

красные таблетки и фрики против фриков

- 19 июня 2018, 21:50

- |

Тут недавно упомянули психолога Курпатова с его новой книгой и другие фамилии иногда вспоминают.

Среди них Савельев, Амиран, Невзоров, Борисов, Новосёлов, будет мельком и про них, если незнакомы эти фамилии то читать будет скучно.

( Читать дальше )

"Расширялка" - простая торговая система для любых рынков

- 06 июня 2018, 10:08

- |

Я отношусь к категории странных людей, которые не делают вообще никаких секретов из своих методов торговли. В своей школе трейдинга уже более 10 лет выкладываю всё, чем владею, и делаю это бесплатно.

«Расширялка» — это также один из элементов моей ТС. Выложил его в свободный доступ год назад и за это время убедился, что даже полные новички с помощью данного элемента (паттерна, если хотите) умудряются больше зарабатывать, чем сливать, хотя я и считаю его способом повышенной опасности, если честно.

Использовать Расширялку можно на любых рынках. На фонде наверно даже, безопасней, если работать только в бай. Так что невредно посмотреть всем — даю ролик годичной давности, а подробней и/или спросить можно на моём форуме.

( Читать дальше )

Изнанка 2.0

- 05 июня 2018, 10:19

- |

В продолжение первой части

https://smart-lab.ru/blog/475166.php

Решил еще немного приоткрыть занавес между клиентами и брокерскими компаниями и впустить зрителей за кулисы)

Я не делаю, ни рекламу, ни антирекламу кому или чему либо. Просто хочется чтобы клиенты компаний обдумывали свои действия и перед отрытием той или иной позиции на рынке понимали все риски какие могут возникнуть.

Кто нибудь читал брокерский регламент к которому он присоединяется когда открывает счет? Я нет, хотя имею счета более чем в 10 компаниях)) но со временем по долгу службы, очень часто приходилось заглядывать и изучать его.

Брокер — это не банк, где все условия обслуживания изложены на одной странице.

Брокерская компания намного сложнее и все правила, риски и нюансы изложены в регламенте и их даже несколько может быть)

Так вот, наверно многие задаются вопросом: а может ли получиться так, что я окажусь в минусе, и буду должен денег брокерской компании?

( Читать дальше )

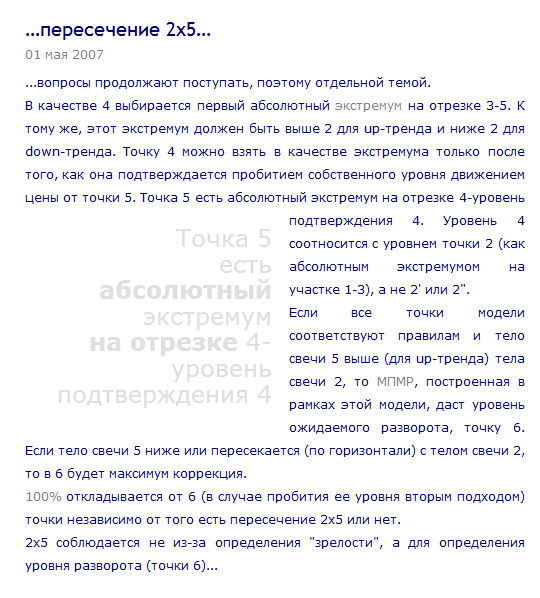

Тактика Адверза. Правила определения т.5

- 31 мая 2018, 22:01

- |

Время от времени возникает вопрос, как правильно определять т.5 в моделях метода анализа Тактика Адверза. И какая из т.5 «правильная», а какую можно в последующем анализе «отбросить».

Коллегой, на другом ресурсе был приведён график валютной пары GBPUSD. На примере которого будет рассматриваться эта тема.

Из архива сайта protoroforma приведу следующие пояснения:

В Скилфуле чтобы не переключаться с Плана на План, были введены модели разных проходов.

Давайте последовательно пройдём участок за участком отрезок графика этой валютной пары.

По правилам, в момент пробоя уровня т.4 у нас есть т.5 ( абсолютный экстремум на отрезке 4-уровень подтверждения 4 )и получаем модель первого прохода, — МДР (модель динамического равновесия) с дальней НР, редкий случай:

Далее, на следующем Блоке целей строим модель (в Скилфуле она 2-го прохода):

( Читать дальше )

О тренде формально.

- 25 мая 2018, 00:36

- |

А точнее о том, как формализовать тренд в алго торговле на примере ТСЛаб.

Существует масса различных способов для определения тренда. Начиная от готовых индикаторов с “классическими” параметрами и заканчивая “супер навороченными” математическими моделями. Я же решил поделиться своими, относительно простыми, но весьма эффективными (с моей точки зрения) наработками по формализации тренда и созданию тренд-фильтров на их основе.

Итак, как человек, не верящий в систему с одним параметром, всякий раз при разработке нового алгоритма я пытаюсь впихнуть в него какой-нибудь фильтр, который изрядно увеличит количество этих самых параметров, а заодно и профит). Вбил я себе в голову, что нельзя торговать какой-то сетап (паттерн) в отрыве от контекста. Ну вот и фильтрую всё ненужное. Входим на пробой уровня в лонг? Только если глобально рынок растет! Продаем отскок от value area high? Только если глобально снижаемся, или во флете..

( Читать дальше )

Продажа опционов - стоит ли игра свеч?

- 11 апреля 2018, 23:33

- |

Существует весьма распространенное мнение, что продажа опциона это всегда неограниченный риск при весьма ограниченной прибыли и, рано или поздно, приводит к маржинколу.

Свежайший пример, наш коллега Евгений 19 марта открыл практически безрисковую (как он, видимо, думал) позицию, продав 100 квартальных путов RI страйка 95. Полагаю, что тут не обошлось без влияния великого Коровина или его чуть менее великого ученика.

Подробности можно посмотреть в топике самого Евгения smart-lab.ru/blog/459029.php

У меня поначалу зачесались руки написать комментарий о серьезных недостатках такой позиции. Но не написал, решил не умничать. На самом деле, я очень понимаю автора, продал, ничего делать не надо, сиди и жди, когда приплывет золотая рыбка прибыль. Хоть не большая, а своя.

Тем не менее, если не использовать умные слова про всякие там греки, можно заметить, позиция первоначально плоха тем, что:

1. Волатильность квартальных опционов была низкая, существенно ниже месячных, не говоря уж о недельных. Любое снижение базового актива, как правило, приводит к повышению волатильности. А если снижение резкое, то и ГО начинает резко расти. При этом был продан пут, а не колл. Не стоит слушать известных продавцов краев, что вероятность ухода базового актива к выбранному ими краю близка к нулю. Близка то она близка, но для получения маржинкола необязательно проданным опционам заходить в деньги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал