Избранное трейдера kedr_trade

Как поехавшие бабули отсудят у вас квартиру: самый полный разбор от юриста

- 13 ноября 2025, 09:55

- |

Последние пару месяцев рынок недвижимости стоит на ушах: все боятся демонических бабушек-собственниц, которые по суду отжимают квартиры у ничего не подозревающих покупателей. В этом большом гайде мы разберем с профессиональным судебным юристом все аспекты этой проблемы: от леденящих душу историй из судов до самых надежных способов защититься от таких рисков. В общем, будет весело!

Вася Ложкин, «Вернем всё взад». Так-то я не эйджист, я бабушек люблю! Но в контексте нашего материала они в основном предстают в роли обманутых людей, которые заставляют нести последствия своей глупости ни в чем не повинных окружающих

Сам я финансист и суды стараюсь обходить стороной, поэтому я попросил судебного юриста Александра Малютина (автора отличного блога «Прочёл в законе», как раз посвященного оспариванию сделок в суде) помочь мне разобраться с юридической стороной вопроса. В общем, вся экспертиза в здоровенном материале ниже именно от Александра – огромное ему спасибо за то, что он потратил многие часы, отвечая на мои вопросы и делая подборки из судебных дел!

( Читать дальше )

- комментировать

- 19К | ★85

- Комментарии ( 77 )

SIM-своппинг: Как мошенник может украсть ваш брокерский счёт за один звонок

- 14 октября 2025, 22:07

- |

Вы годами формируете инвестиционный портфель, изучаете графики и строите финансовую стратегию. А мошенник может обнулить всё это за 15 минут, просто позвонив вашему мобильному оператору. Этот сценарий не из голливудского триллера, а реальная угроза под названием SIM-своппинг (или SIM-подмена).

Что это такое простыми словами?

Это когда злоумышленник убеждает вашего оператора (МТС, Билайн, МегаФон, Tele2) перевести ваш номер телефона на свою SIM-карту. Фактически, он «крадёт» ваш номер.

Как это работает? Шаг за шагом к вашим деньгам

Разведка: Мошенник собирает ваши данные: ФИО, дата рождения, адрес, паспортные данные. Всё это есть в утечках или ваших открытых соцсетях.

Импровизация: Он звонит оператору, представляется вами и разыгрывает спектакль: «Потерял телефон, срочно нужна новая SIM-карта!».

Обход защиты: Используя ваши данные, он отвечает на «секретные» вопросы службы безопасности.

Момент X: Оператор деактивирует вашу старую SIM-карту и активирует ту, что у мошенника.

( Читать дальше )

Пополнил ИИС на 100 тысяч руб. НЕ ПОВТОРЯЙТЕ такую фигню!

- 29 сентября 2024, 09:44

- |

На днях провел очередное пополнение своего ИИС на 100 тысяч. Таким образом, общая сумма, заведенная на ИИС, достигла 700 тыс. ₽. В 2024 году осталось последнее, 4-е пополнение, которое я планирую провести в конце декабря, перед самым Новым годом.

Подпишитесь на мой телеграм, чтобы отслеживать мой путь к полностью пассивному доходу (ну или понаблюдать за тем, как я навернусь со всей дури и сойду с дистанции).

Обычно нормальные инвест-блогеры сначала публикуют свои портфели, а потом в комментариях или в отдельном посте отвечают на возникшие вопросы. Но где нормальные, а где Сид. Я решил сделать наоборот — сначала напишу пост с ответами на наиболее частые вопросы, а позднее опубликую полный расклад по своему ИИС, чтобы вы увидели все активы и смогли вдоволь меня покритиковать.

💼Где у меня открыт ИИС?

Текущий ИИС – это мой самый молодой и самый маленький (по объему вложенных средств) счет из действующих.

📆ИИС я переоткрыл в апреле 2023 у брокера ВТБ. До этого у меня там был первый ИИС, который действовал с 2019 г. и по которому я успешно получил три вычета на взносы – в 2020, 2021 и в 2022 году. И мне это понравилось:)

( Читать дальше )

Среднегодовая доходность индекса Мосбиржи и среднегодовые дивиденды за 7 лет и за 20 лет. Инфляция.

- 08 марта 2024, 19:17

- |

Среднегодовые доходности

индекса Мосбиржи и дивиденды за 7 лет и за 20 лет.

Пост со статистикой за 7 лет, судя по количеству лайков, был интересен.

Напоминаю, за 7 лет

Индекс полной доходности Мосбиржи MCFTR

среднегодовая доходность 14,6%

(возвожу в степень 1/7, получаю среднегодовую доходность).

Индекс Мосбиржи (т.е. без дивидендов).

Рост в 1,6 раза, в среднем, рост 7,1% в год.

Среднегодовая дивидендная доходность индекса Мосбиржи = 7,5 ( = 14,6% — 7,1% ).

Посчитал доходность за 20 лет (с 7 марта 2004 по 7 марта 2024).

Среднегодовой рост индекса Мосбиржи 8,88%

Среднегодовой рост индекса полной доходности Мосбиржи = 13,50%, т.е. дивиденды 4,62%

Теперь про инфляцию.

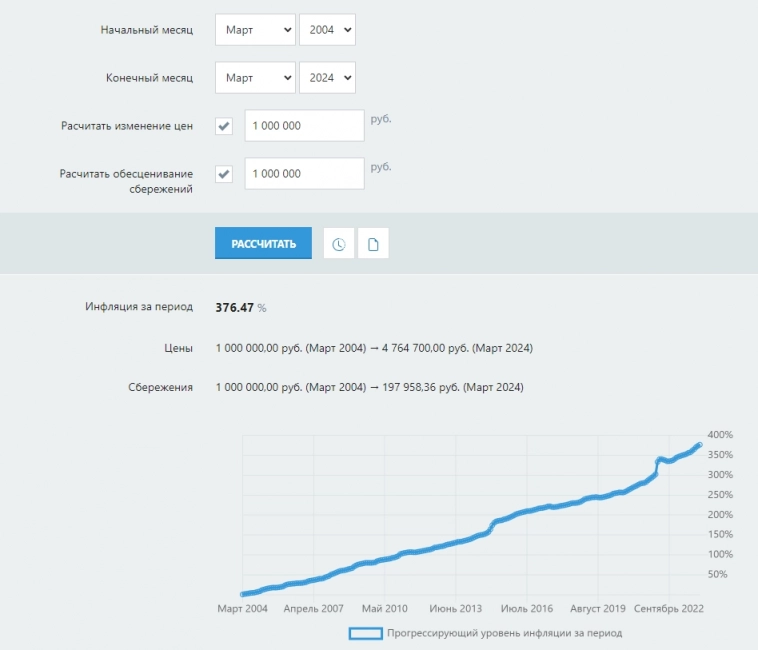

Калькулятор инфляции.

8,12% в среднем в год,

за 20 лет 376,47%

Думаю,

это — официальная инфляция

:)

- комментировать

- 14.2К |

- Комментарии ( 30 )

Что стало с компаниями после исключения из индекса Мосбиржи

- 09 декабря 2021, 13:48

- |

Мой «Частный пенсионный фонд» предполагает следование за индексом Мосбиржи в той части портфеля, которая отведена под российские акции. Сейчас российский рынок немного просел, так что на данный момент это всего 16% от всех моих акций. Я стараюсь стремиться к целевому весу на уровне 17-18%, так что выглядит так будто мне сейчас надо закупить российских акций на свободные средства. Это выглядит разумным, с учётом того что они стали значительно дешевле, чем месяц назад, а американские акции, составляющие костяк портфеля (77,6% на сегодняшний день) — вновь на исторических максимумах.

Близится ребалансировка индекса, в результате которой в него будет добавлен En+ Group (металлургический холдинг, связанный с Олегом Дерипаской), а также будут исключены акции застройщика ЛСР. Эти акции я покупал согласно полагающейся им доле, и сейчас акции ЛСР у меня в небольшом минусе. Я уже заранее объявил о том, что избавлюсь от них после этого события (ребалансировки отслеживаемого индекса), несмотря на то, что мне придется продавать их с минусом. И это уже не первый раз, когда мне приходится так делать! Также без сожалений и в небольшой минус я продавал акции Россетей и Ленты ранее при их исключении из индекса Мосбиржи.

( Читать дальше )

Инфляция, инфляция, говорили они... Да где ж ты подевалась падла?! Или остановись печатный станок хоть на мгновенье.

- 05 апреля 2021, 17:40

- |

Всех приветствую, господа! Вчера посмотрел очередной выпуск инвест шоу Васи Олейника, всё как всегда, рынкам конец, да прибудет долларовое затмение и фондовое забвение… разгонится инфляция, ФРС поднимет ставку и перестанет снабжать рынок халявным баблом. Но… не на те метрики мы смотрим, господа, не на те. В американской экономике действительно есть проблемы, но зарыты они чуть глубже. Предлагаю в данном посте немного сместить вектор вашего внимания и посмотреть на ситуацию немного под другим углом.

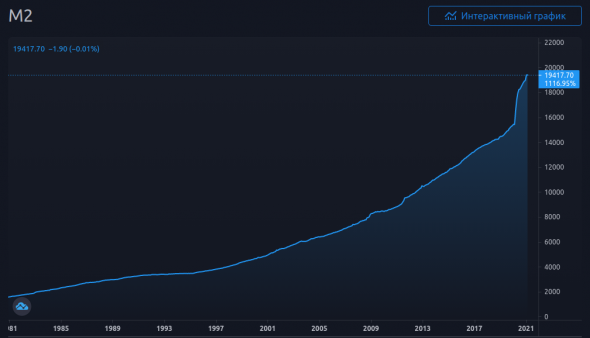

И так, давайте начнём по порядку, первое на что обращают внимание читателя большинство армагедонщиков(к Васе Олейнику кстати не относится), это печать денег федрезервом. График роста долларовой денежной массы М2 ниже. Его не видели наверно только ленивые.

График 1. Денежная масса М2 доллара.

На первый взгляд, выглядит действительно пугающе. Количество долларов растет экспоненциально. Но инфляции нет. Большинство смартлабовцев люди не глупые и понимают, что инфляция зависит не только от количества напечатанного бабла, но и от скорости его обращения. Классическая формула Фишера выглядит следующим образом:

( Читать дальше )

"Парковка" денег через VTBM

- 02 апреля 2021, 12:49

- |

С недавних пор использую биржевой пай VTBM как альтернативу краткосрочным ОФЗ в ситуациях, когда необходимо «пересидеть» рынок, вложив куда-то свободные рубли. Как, например, сейчас, когда большинство акций дорогие, по моим понятиям.

Период «пересидки» может быть довольно долгим, для меня это не принципиально. Для доходных инвестиций и спекуляций данный инструмент не подойдет.

Специфика VTBM состоит в том, что управляющая компания размещает привлеченные средства через обратное РЕПО, то есть отдает деньги под процент под залог ценных бумаг, причем делает это, как правило, через Центрального контрагента на Мосбирже (жаль, что физики не могут этого делать самостоятельно).

Отсюда следуют минимум три преимущества VTBM перед облигациями: 1) положительное приращение стоимости пая независимо от ситуации на рынке, 2) ускорение роста доходности в условиях роста рыночных ставок и 3) практически нулевой риск невозврата средств и процентов.

Для облигаций первый пункт нарушается в случае шухера на рынке, а рост рыночных ставок и вовсе дает снижение их доходности. Причем рост ставок и шухер на рублевом рынке обычно приходят вдвоем. Третий пункт зависит от эмитента, для ОФЗ и госкомпаний можно считать, что он выполняется, для субфедералов уже не всегда.

( Читать дальше )

Пока рынки катятся в бездну, а знали ли вы?

- 08 марта 2021, 14:52

- |

GlaxoSmithKline (по случайному совпадению) управляется компанией Black Rock Finances, которая (совершенно случайно) управляет финансами Open Foundation Company (фонд Джорджа Сороса), который (по случайному совпадению) обслуживает французскую страховую компанию AXA

Так уж сложилось, что Соросу принадлежит немецкая компания Winterthur, которая (совершенно случайно) построила китайскую лабораторию в Ухани, и была куплена немецкой страховой компанией Allianz, ее акционером (по случайному совпадению) является Vanguard, который (совершенно случайно) является акционером Black Rock, который (по случайному совпадению) управляет центральными банками и распоряжается примерно третью глобального инвестиционного капитала.

( Читать дальше )

Как доступно убедить ребенка, что математика самый важный предмет ?

- 07 марта 2021, 12:43

- |

И я хочу, чтобы мой ребенок, сознавая это, изучал математику без страха и отторжения, в радость и удовольствие.

Хочу чтобы сложные задачи вызывали у ребенка любопытство и интерес, а не отторжение.

Вот скажите мне, как бы вы доступно объяснили ребенку, что математика — это очень важно?

На фото: моя средняя дочь Мелания (она родилась в месяц когда избрали Трампа😁😁😁).

Игра такая: найти номер наклейки в журнале, прочитать название клуба и имя/фамилию футболиста на наклейке ну и приклеить.

Методичка ABC of stock trading от легенды Blastarr_no_1

- 03 февраля 2021, 13:00

- |

Этот человек тогда накатал методичку торговли которую назвал ABC of stock trading. Сейчас ее сложно где-либо найти кроме смартлаба. Из тех, кто сейчас на рынке, мало кто помнит такие далекие времена, поэтому я решил на всякий случай напомнить, вдруг вас заинтересует.

Итак, Методичка ABC от blastarr_no_1 «Основные принципы спекуляции» в 5 частях:

smart-lab.ru/blog/250818.php

smart-lab.ru/blog/250820.php

smart-lab.ru/blog/250824.php

smart-lab.ru/blog/250827.php

smart-lab.ru/blog/250831.php

Чтобы не просрать этот пост, добавляйте его в избранное❤️

- комментировать

- 14.6К |

- Комментарии ( 47 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал