Избранное трейдера Скрудж

Как российскому фондовому рынку достичь капитализации в 66% ВВП

- 06 июля 2025, 16:25

- |

Ранее выкладывал краткие содержания своих выступлений, думаю стоит продолжить традицию.

29 февраля 2024 Владимир Путин в выступлении к Федеральному собранию озвучил цель — достижение российским фондовым рынком капитализации в 66% ВВП к 2030 году. Реакция рыночного сообщества — ирония, недоверие, неверие.

Приятная неожиданность, что президент и его экономические советники воспользовались в качестве оценки так называемым «Индикатором Баффетта».

Сам Уоррен Баффетт говорил, что это лучший индикатор для оценки фондового рынка.

( Читать дальше )

- комментировать

- 11.5К | ★17

- Комментарии ( 50 )

Сбербанк. Суперидея?

- 11 апреля 2025, 15:03

- |

Инвесторы и спекулянты ищут на рынке прорывные идеи. Кто-то ищет компании, которые значительно выиграют от снижения ставки ЦБ (например, Совкомбанк или Ренессанс). Кто-то делает ставку на снятие санкций (например, Юнипро или Новатэк). Немногие обращают в этом плане внимание на Сбербанк. Его расценивают зачастую лишь как надежного поставщика прогнозируемых дивидендов. Возможно, он может предложить немного больше

Очень простой расчет «на коленке» до 2030 г. (на 5+ лет). Начальные условия для расчета

1. ROE в среднем 22% (может быть больше, может быть меньше, но в среднем так)

2. Ежегодно Сбербанк выплачивает дивиденды в размере 50% от чистой прибыли прошлого года

3. На конец прогнозного периода (2030 г.) он оценивается по P / Bv = 1,0х (капитализация Сбербанка в целом тяготеет к одному капиталу)

4. Дивиденды приходят чистыми после налога в размере 13%

В результате к концу 2030 г. цена вырастает в 2 с небольшим раза (до 630 руб.) + за эти годы получаем 220 руб. дивидендов

( Читать дальше )

Комиссии Мосбиржи на фондовом рынке 2024 – просто и понятно (с примерами)

- 14 февраля 2024, 12:34

- |

Все основные комиссии в одной удобной и компактной подборке.

Понадобилось тут мне быстро подверить точную сумму тарифов по одной сделке. Брокерские комиссии я давно запомнил, а вот с биржевыми иногда путаюсь, тем более что в конце 2022 года Мосбиржа внесла ряд существенных изменений в свои тарифы.

На сайте Мосбиржи вкладку с нужными комиссиями надо ещё сильно постараться найти, а когда найдешь – можно немножко очуметь от количества таблиц, режимов торгов и формул. Решил написать свою собственную шпаргалку. Пока писал, заодно ещё раз сам во всём разобрался. Может, кому-то будет полезно. Пользуйтесь :)

Самые важные биржевые новости, обзоры эмитентов, акций, облигаций и ещё масса полезного — в моем телеграм-канале.

ТАРИФЫ ПО СДЕЛКАМ С АКЦИЯМИ

(Акции, депозитарные расписки на акции, инвестиционные паи, паи биржевых фондов и иностранных ETF)

Основной торговый период (после аукциона открытия и до аукциона закрытия)

Если вы покупаете/продаёте актив по РЫНОЧНОЙ цене (вы – тейкер):

( Читать дальше )

- комментировать

- 14.7К |

- Комментарии ( 18 )

Как редомициляция поможет заработать

- 03 апреля 2023, 12:36

- |

Привет! На связи Go Invest. Чтобы не создавалось впечатления, что все, что у нас есть, – это торговые терминалы, немного разбавим эту тему:) Мы хотим рассказать о некоторых наших продуктах, которые могут заинтересовать тех инвесторов, кто предпочитает более агрессивные стратегии инвестирования. Вот один из них — заработок на смене юрисдикции. Это довольно сложное, долгое и рискованное дело. Однако на нем можно хорошо заработать. Мы в Go Invest знаем, как это сделать.

Сейчас можно выгодно купить ГДР, АДР и акции иностранных компаний российского происхождения, хранящиеся в Euroclear. Затем продать их на локальном рынке, дождавшись смены юрисдикции. Спред между внебиржевым и локальным рынком может составлять 50-150%.

Почему сейчас? В результате санкций владельцы компаний с “иностранной пропиской” столкнулись с трудностями: сложно получать дивиденды, осуществлять платежи по текущей деятельности компании, невозможно продать долю из-за остановки торгов на иностранных биржах.

( Читать дальше )

Предсказания Максима Орловского на начало декабря

- 05 декабря 2022, 17:16

- |

Максим Орловский 30 ноября дал интервью Верникову. Я как всегда решил законспектировать его для вас.

👉25% портфеля в акциях

👉самый лучший сектор на рынке — голубые фишки (Сбер+Роснефть+Лукойл+Газпромнефть)

👉лучший актив в этом году — это оффшорные ОФЗ за 8% номинала. Я почти не покупал акций в этом году, т.к. были другие интересные активы.

📉ситуация на войне будет определять эмоц.состояние инвесторов и влиять на рынок

📉если будет 2 волна мобилизации рынок упадет, но не так сильно, т.к. игроки будут помнить, что первую волну выкупили.

👉дивиденды Газпрома уже освоены рынком

( Читать дальше )

Конспект: Максим Орловский рассказывает, что у него есть в портфеле

- 22 октября 2022, 01:24

- |

На канале 2Stocks вышло занимательное интервью с Максимом Орловским.

«Максим Орловский — профессионал с более чем 25-летним стажем. Мы давно хотели с ним поговорить об инвестициях в российский фондовый рынок, а сегодня, когда инвесторы фактически отрезаны от западных активов, этот разговор стал еще более актуальным. Ведущий встречи — частный инвестор, финансовый блогер Олег Кузьмичев».

Некоторые тезисы из этой беседы:

Акции в целом дешевые.

Вопрос о корреляции М2 и капитализации фондового рынка — это теория, которая работает на развитых рынках. Западные инвесторы формировали уровень цен здесь, мы с ними разошлись. На вопрос о джусе (хорошие возможности) Максим отвечает, что есть интересные возможности на рынке облигаций. Но они доступны не всем, большие деньги смотрят туда. Когда возможности кончатся — деньги пойдут на рынок акций.

На следующей неделе будет

( Читать дальше )

Он поверил в российский рынок...и даже сегодня его капитал десятикратно больше вложенного! История одного портфеля с некоторыми оргвыводами..

- 24 августа 2022, 13:46

- |

Итак, портфель был создан в октябре 2008года.

За окном бушевали вихри мирового финансового кризиса, где-то в Тбилиси уже прошло шоу со съеданием галстука в прямом эфире, а «весь цивилизованный мир» дружно осуждал абсолютно дерзкое и непривычное поведение России.

Итак 28 октября 2008го года состоялись первое (оно же и последнее крупное приобретение на внесенные деньги) приобретение акций российских эмитентов на общую сумму

1039570(Один миллион тридцать девять тысяч пятьсот семьдесят) рублей.

Вот список приобретенного:

В дальнейшем в портфель раз в год (обычно летом)вносились средства, однако размер таких пополнений назвать существенным язык не поворачивается. Вот как выглядит типичное внесение:

( Читать дальше )

- комментировать

- 10.8К |

- Комментарии ( 69 )

Влияние девальвации на бизнес экспортеров. Нефтегаз и черная металлургия

- 10 марта 2022, 17:55

- |

Всем привет!

Ослабление рубля относительно прошлого года выглядит уже внушительным, что непременно повлияет на финансовые результаты компаний. Средневзвешенный курс доллара в 2021 году составил 73,65 руб., когда как текущий курс — 120 руб., то есть рубль снизился на 63%. Оценим влияние данного ослабления национальной валюты на финансовые результаты экспортеров в 2022 году.

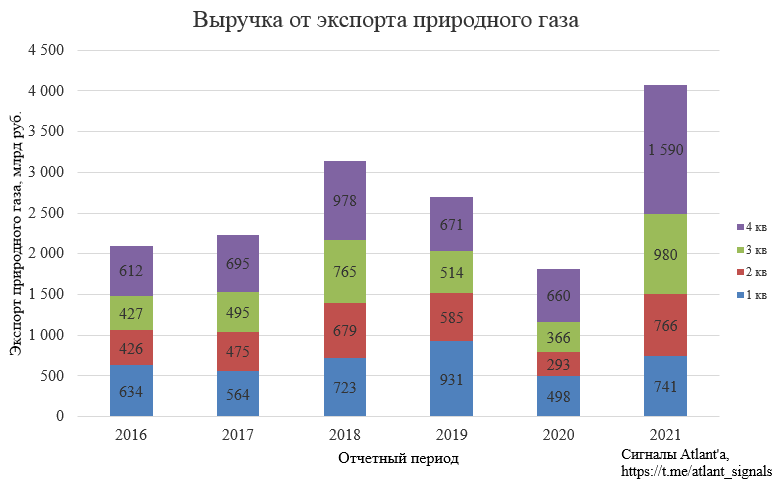

Компания имеет рынок сбыта как в России, так и за ее пределами, но основная прибыль идет от экспорта. Согласно данным ФТС в 2021 году экспорт в денежном выражении составил 4077 млрд руб.

В 2022 году цены в долларах будут выше, чем в 2021 по 2 причинам:

1) спотовые цены в Европе выросли, хотя Газпром по ним и не продает, но дальние фьючерсы влияют на цену поставки;

( Читать дальше )

Готовимся к санкциям на фин. рынке.

- 26 февраля 2022, 19:41

- |

Но поскольку Старик Байден и вся его команда не внушают доверия даже самим американцам, шансов у них не много.

На следующей неделе кто то из нас сделает состояние которое обеспечит его на всю оставшуюся жизнь, ну или по крайней мере удвоит/утроит депозит как в марте 2020 года. Обидно будет пропустить такой шанс из-за невозможности доступа к бирже/интернет банку, тем блоее что наши партнёры обещают хакерские атаки на инфраструктуру РФ.

Маленькие технические предосторожности, могут юным Баффетам сколотить начальный капитал ;-), а не названивать в кол ценры банков и пытатся разблокировать заблокированные акаунты.

1. Делаем архивные копии всех важных файлов, сканов документов, файлов с паролями/логинами, делаем копии телефонных книжке телефонов.

2. делаем бэкапы с иностранных обычных серверов на Яндекс диск и копию на мейл.ру диск

3. переводим все аккаунты на российских сервисах и особенно банках/брокерах на российские емейлы, и сотовые телефонные номера которые у провайдеров зарегистрированный на Вас, а не ближайших родственников (бывает и такое для старых номеров). При любых проблемах к доступу у вас могут попросить телефонный номер зарегистрированный на Вас лично, ели он будет зарегистрирован на жену/мужа/папу/ могут быть проблемы с восстановлением доступа к интернет банку.

( Читать дальше )

Газпром. Экспорт природного газа из России в декабре 2021 г.

- 09 февраля 2022, 11:42

- |

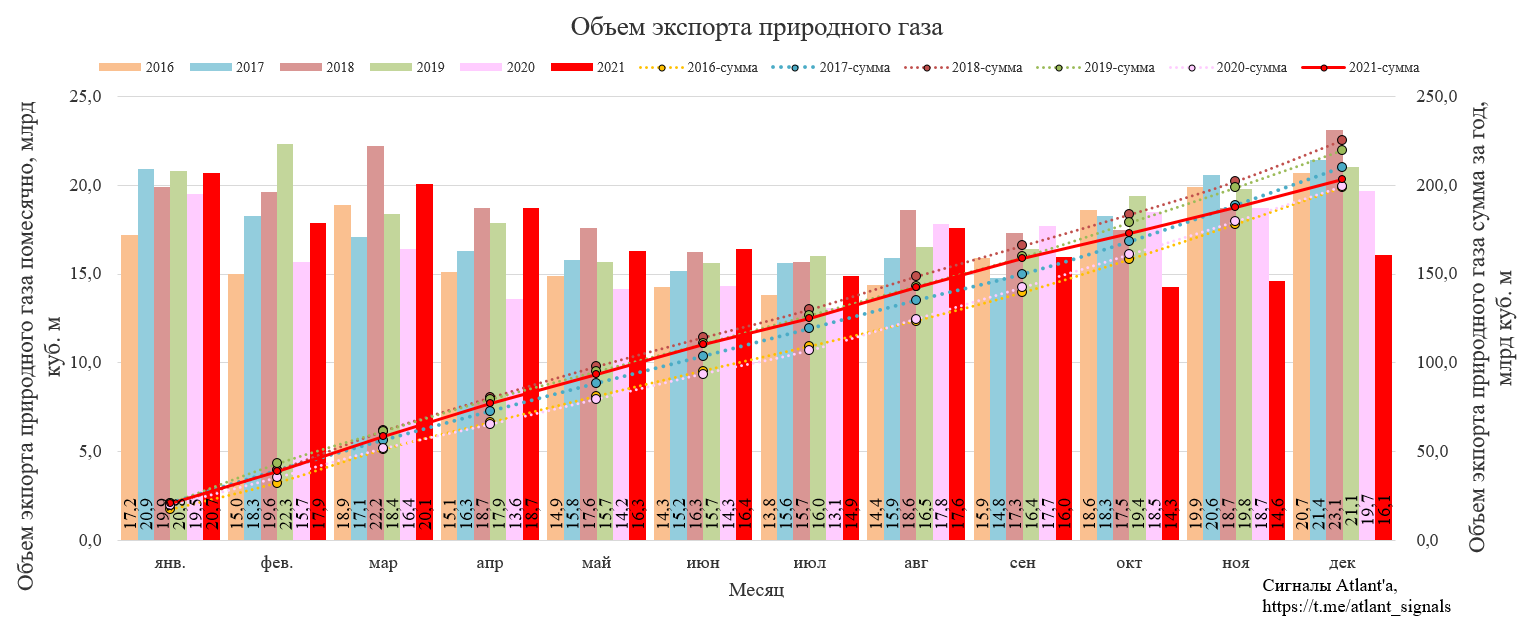

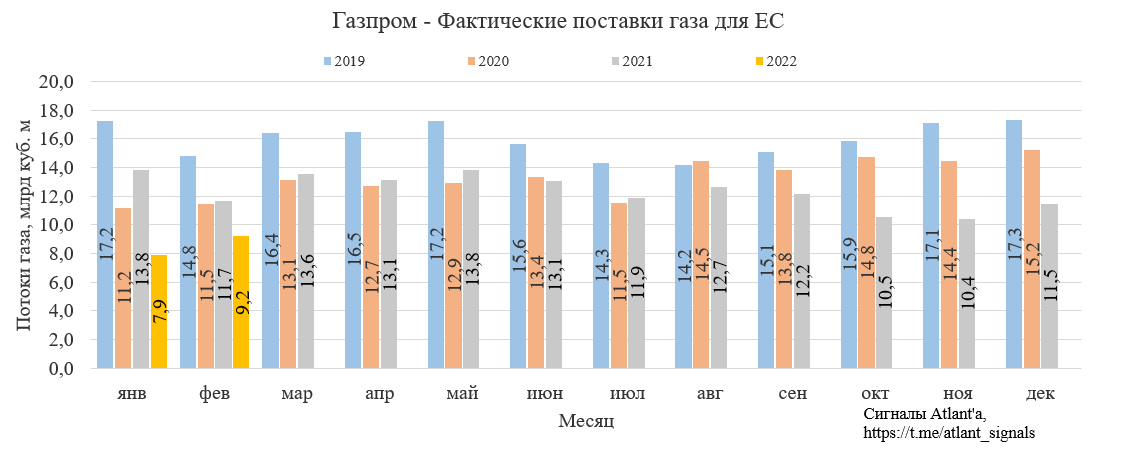

В декабре объем экспорта природного газа составил 16,1 млрд куб. м и снизился на 18% относительно прошлого года, но вырос на 10% относительно предыдущего месяца. На самом деле в ноябре экспорт был 14,3 млрд куб. м, но данные первоначальные, с учетом корректировки всегда выходит больше.

Если ориентироваться на данные Газпрома, то видно, что в январе нас ожидает снижение по экспорту, что мы уже разбирали по итогам январского экспорта в дальнее зарубежье. Если брать за базу поставки в Европу за первые 5 дней февраля, то нас ждет небольшой рост относительно января.

График ниже не учитывает поставки по Турецкому потоку и по Силе Сибири.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал