Блог им. Elvis

Как российскому фондовому рынку достичь капитализации в 66% ВВП

- 06 июля 2025, 16:25

- |

Ранее выкладывал краткие содержания своих выступлений, думаю стоит продолжить традицию.

29 февраля 2024 Владимир Путин в выступлении к Федеральному собранию озвучил цель — достижение российским фондовым рынком капитализации в 66% ВВП к 2030 году. Реакция рыночного сообщества — ирония, недоверие, неверие.

Приятная неожиданность, что президент и его экономические советники воспользовались в качестве оценки так называемым «Индикатором Баффетта».

Сам Уоррен Баффетт говорил, что это лучший индикатор для оценки фондового рынка.

Впервые он предложил его в статье в журнале Fortune

Оригинал www.berkshirehathaway.com/2001ar/FortuneMagazine%20DEC%2010%202001.pdf

Текущая картина в США для справки

Идея оценить российский рынок через призму этого индикатора уже рассматривалась мною ранее.

Пример, ноябрь 2020

Более 100% оценка была лишь дважды — на пиках в 1997 и 2007.

Минимальная оценка была в 2014 году в районе 21%, до этого на крахах 1998 и 2008. О текущей оценке далее.

Оценка 55 трлн рублей и это с учетом капитализации внебиржевых акций.

Динамика за 10 лет не очень впечатляющая.

При этом рублевый ВВП России растет быстро и даже с ускорением.

Достигли значимого уровня в 200 трлн рублей. И в этом году будет выше 220, то есть текущее соотношение около 25%.

У всех на слуху темпы роста российского ВВП в 1-2-3% в год, но на самом деле, до учета дефлятора, темпы конечно же выше. Мы же не вычитаем инфляцию из цены акций.

Другой классик инвестирования, Джон Богл, говорил, что реальные результаты, на которые следует нацеливаться частному инвестору на рынке это рост ВВП + дивиденды. Наверняка это мало кого заинтересует из активных инвесторов, но это реалии. Если мы добавим к этому индикатор Баффетта, то повысить доходность можно купив акции с долгосрочными целями при отклонении индикатора MCap/ВВП в нашу пользу.

Смоделируем концепцию.

Поручение президента звучало как «удвоение капитализации рынка с 33% до 66% ВВП к 2030». Инвесторы запомнили про удвоение, а вот про то, что ВВП к этому времени вырастет со 176 трлн куда-то в район 300+ трлн не все сообразили. Таким образом, с учетом текущих уровней, нас потенциально ждет рост совокупной капитализации в 4 раза до 230 трлн + дивиденды бонусом сверху (название слайда вводит в заблуждение).

Раздаются голоса о том, чтобы этот рост произошел за счет серии IPO ряда крупных государственных и частных компаний. Очевидно, что это поворот не туда, и даже если все эти компании разместить через технические IPO по 2-5%, то по примерным оценкам это даст около 25 трлн рублей капитализации и задачу не решает. Следует понимать, что 66% из поручения это и есть 100% в норме по Баффетту, тогда как недостающие 34% это как раз непубличная часть нашей экономики, в отличие от США, где почти все крупные компании обладают публичным статусом.

Что же делать?

Вернемся к моему прошлогоднему выступлению.

Тогда чувствовалась эйфория, ожидание иранского сценария, бум сомнительных IPO, множество инвесторов на ютубе и в телеграме при доминировании инвесторов-физиков в ценообразовании, рынок почему-то ждал приток денег от олигархов и неверно интерпретировал эффект бюджетного импульса, ожидая экономический бум, а не рост инфляции и ставок.

Слайд с 34-й конференции:

Я тогда предположил, что данная парадигма вот-вот закончится и высокие ставки приведут в вымиранию данного типа инвесторов и подходов.

Слайд с 34-й конференции:

Как это должно было произойти? Версия от июня 2024:

Волкер действовал жестко, точно также и наш ЦБ, все пузыри с высокими мультипликаторами сдуются, люди вспомнят про классический фундаментальный анализ (а не про его интерпретации) с запозданием, рост налогов для поддержания дефицитного бюджета это вовсе не рецепт экономического роста, а заманчивая альтернатива в фиксированной доходности может взывать миграцию капитала.

Слайд с 34-й конференции:

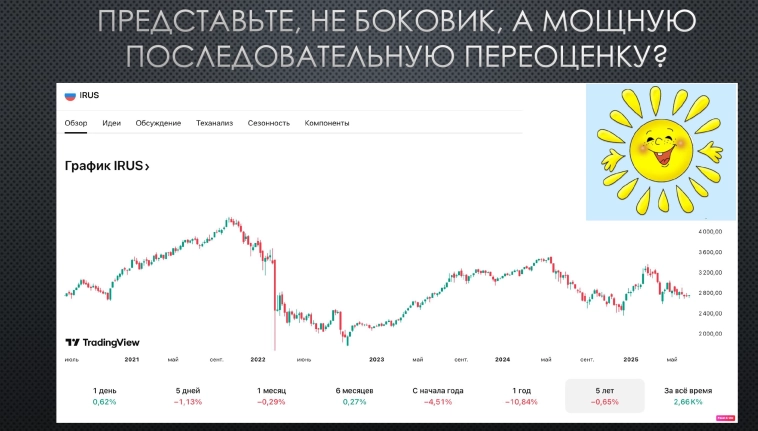

Конечно же, годы волатильного боковика многим российским инвесторам уже порядком надоели.

Всем хотелось бы поучаствовать в какой-то более спокойной и обоснованной волне роста.

В 2022, когда наш рынок упал, но потерял для нас инвестиционную привлекательность, и при этом невероятным образом укрепился рубль, мы стали искать, где бы применять наш подход. Например, на других развивающихся рынках.

Проанализировав все индексы входящие в MSCI Emerging Markets и акции входящие в страновые индексы, мы увидели, что все эти схожие с нашим рынки дороги относительно отечественных акций, за исключением буквально двух компаний из Бразилии, акции одной из них мы тогда и купили.

Все было дорого относительно привычных нам оценок.

Только один рынок бы на тот момент очень дешев — Казахстан, но это уже frontier market.

Посмотрим сегодня на наши компании.

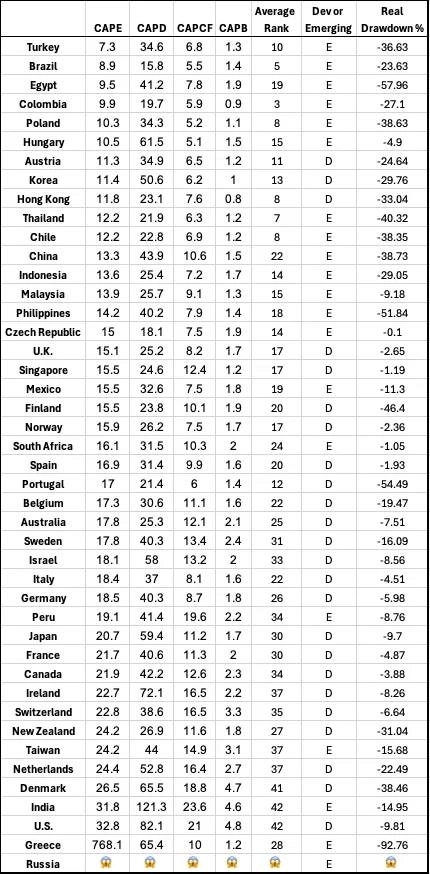

Обратимся к третьему классику — Роберту Шиллеру.

В конце 2024 считал P/E Шиллера для России, это был самая низкая оценка с 2014.

Других таких показателей на Планете нет.

Смысл таков, что сотни аналитиков пробуют предсказать форвардную прибыль компаний, но на деле это не так уж и просто, несмотря на все модели и гайденсы от компаний. Может быть, ИИ решит эту проблему? Тем не менее часто оценки рынка исходят из текущих или ближайших результатов компаний, а остальное на деле непредсказуемо.

Тогда как, с подачи Шиллера, мы видим, что средние результаты все равно имеют тенденцию к росту.

Визуально на примере десяти крупнейших российских компаний:

Прибыли растут, как и ВВП! С определенными темпами роста.

Когда я говорил, что парад IPO это поворот не туда, я имел в виду, что существует более простой и логичный способ роста капитализации.

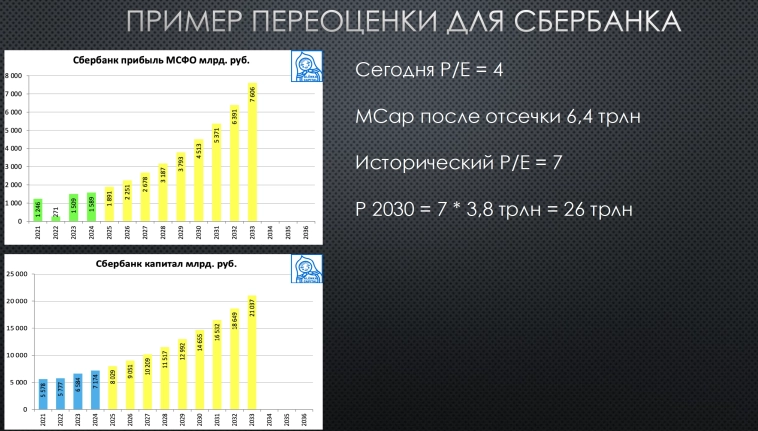

Голубая фишка N1 сегодня это Сбербанк.

Оценка в 4 годовые прибыли.

Средний за 10 лет ROE = 19%

Если мы экстраполируем темпы роста капитала, и исключительно для расчета, представим, что дивиденды остаются и идут в рост бизнеса, то мы увидим следующую прогрессию. А возвращение к средней в прошлом оценке в 7 годовых прибылей, на фоне роста самой прибыли, сулит скачок качественный капитализации.

Конечно же банк будет отдавать 50% прибыли на дивиденды, но их, инвесторы, при наличии мотивации и благоприятных условий, могут и будут реинвестировать.

Итак, у нас есть недооценка по Баффетту, Боглу и Шиллеру. И есть поручение от Путина.

Но этого мало.

Что делать?

1. Менеджер госкомпаний должны быть сильно замотивированы.

Известный пример, когда при капитализации Tesla в $50 млрд у Илона Маска появился большой мотивационный пакет в $100 млрд. Ведь акционерам было не жалко наградить выдающегося руководителя компании в случае такого успеха. В США подобная модель очень распространена.

Помните Алексей Миллер обещал капитализацию Газпрома в $1 трлн?

Если бы 5% шло лично ему или группе руководителей, то вероятность реализации задачи резко бы выросла.

Рост эффективности, снижение себестоимости, фокус на прибыль и работа на приток все новых акционеров и покупателей акций — все это реализуется лучше через стимулы.

2. Был на собрании Россети Московский регион — там прямо сказали, что TSR больше не входит в их KPI, также по всей группе ФСК-Россети.

Также привожу структуру СД этой компании. 13 человек, 7 от Россетей, и 6 от крупных миноров и 0 от мелких.

У нас Совет директоров в российских компаниях абсолютно не несет возложенную функцию практически ни в одной компании и задуманную при капиталистической экономике.

Помните хоть одни жаркие дебаты в СД? Бой за контроль над СД?? Конкуренцию при выборах в СД? Нет, этот управляющий акционерным обществом орган носит декоративные функции и зачастую контролируется менеджментом или мажоритарий контролирует менеджмент при формальных процедурах проведения назначения гендиректора через СД.

В тех же Россетях МР группа миноров ничего нового для развития компании или роста капитализации толком не предложила за десяток лет. А могли бы!

Приведу пример с Apple (или любой американской компанией, может быть вы в фильмах видели как все решается на совете директоров и у нас должно быть также, а не формально).

Акционеры сознательно номинируют туда лучших из лучших (в прошлом там были руководители Боинг и Дисней). Нет никого из министерства технологий, зато есть финансисты и талантливые менеджеры из разных секторов + представители капитала. И только один Тим Кук от менеджмента Apple и акционеров. Результат — в недавнем прошлом компания номер 1 по капитализации.

Сейчас N1 NVidia, для справки ее СД:

Rob Burgess Independent Consultant

Tench CoxeFormer Managing Director, Sutter Hill Ventures

John O. DabiriCentennial Professor of Aeronautics and Mechanical Engineering, California Institute of Technology

Persis S. DrellProfessor of Materials Science and Engineering and Physics, and Former Provost, Stanford University

Jensen HuangCo-founder, President and Chief Executive Officer

Dawn HudsonFormer Chief Marketing Officer, National Football League & Former CEO Pepsi-Cola North America

Harvey C. JonesManaging Partner, Square Wave Ventures

Melissa B. LoraFormer President, Taco Bell International

Stephen C. Neal Chairman Emeritus and Senior Counsel, Cooley LLP

Ellen Ochoa Former Director of NASA Johnson Space Center

A. Brooke Seawell Venture Partner, New Enterprise Associates

Aarti Shah Former Senior Vice President & Chief Information and Digital Officer, Eli Lilly and Company

Mark A. Stevens Managing Partner, S-Cubed Capital

То есть у нее настоящий независимый Совет директоров, состоящий из бизнесменов и представителей рынка, что очевидно, помогает с рыночной капитализацией.

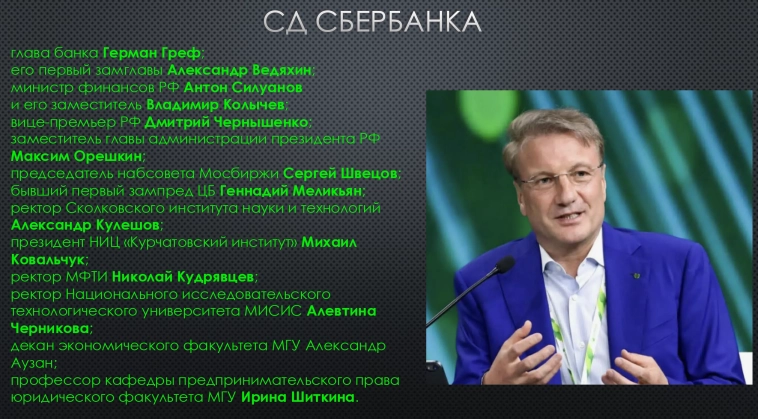

А вот СД Сбербанка, наша фишка N1.

Доминируют представители государственного акционера — 5 человек

Менеджмент — 2 человека

Под видом независимых игроков представители научного сообщества — 6 человек

Один настоящий независимый директор

Управляет ли СД этой компанией и ее стратегией? Мне кажется нет.

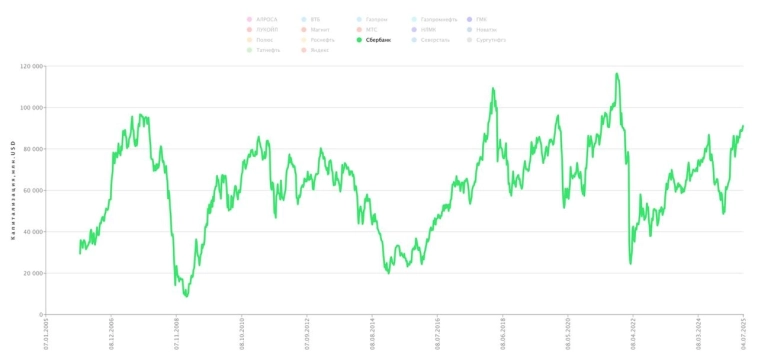

С одной стороны, мы знаем, что тут очень компетентный менеджмент, но с другой, в контексте роста капитализации в долларах, тут какой-то волатильный распиливающий боковик, и это лучшая компания нашего рынка.

Что тогда с остальными, не такими рыночными как Сбербанк? Надо на уровне регулятора заставить либо замотивировать компании и не только государственные, снижать долю менеджмента и представителей мажоритария в СД, за счет роста доли настоящих независимых директоров. Плюс, если есть ставка на серию IPO, надо забронировать место в СД для миноритарных акционеров и вовлекать всех в участие в собраниях и голосованиях.

В ряде случаев нам удавалось избираться в СД. Но это сегодня бесполезное занятие. 1 против 8, ничего не может. Даже 2 против 7 ничего не могут. Но вот если мажоритарий, по настоятельной рекомендации ЦБ либо сам, в целях привлечения свежей крови и идей в свой СД, посмотрев как бывает в других экономиках и без страха за контроль будет иметь условно 3-4 места из 9-11 в СД при 40-80% акций, то вырастет как стоимость 1 голоса, так и эффективность бизнеса, устранение противоречий и реализация настоящих желаний совладельцев бизнеса, в том числе через рост капитализации компании, что выгодно всем, в том числе и основному акционеру.

Приводил пример, как мы с другом купили в 2013 году 1% акций одной очень дешевой «резиновой» компании и пытались донести до ее новых акционеров, купивших актив у реформирующегося СИБУРа, что если вы выставите честную оферту, если будете платить дивиденды, если сольете ее со свой другой «резиновой» компанией в группу, то ваша компания будет стоить несколько миллиардов рублей, которые вы заработаете за счет красивого поведения, а купили вы ее за 400 миллионов. Но на тот момент они просто не поняли, о чем я говорю, стали выдаивать компанию займами и послали подальше с офертой. Мой друг как-то договорился с ними и нас все же выкупили по хорошей цене, но вот такие крокодильи замашки до сих пор остались у многих мажоритариев, и миноры и закон об АО для них помеха.

С другой стороны, пример бума IPO 2023-2024 как раз показывает, что есть продвинутые парни, кто воздух и пустые балансы под соусом красивых презентаций могут продать наивным буратинам очень дорого, что описано в Кинге Суперденьги.

То есть «старые региональные» бизнесмены свои дешевые компании для раскрытия стоимости (и роста капитализации рынка и благосостояния совладельцев) на биржу выводить не хотят и не умеют, в том числе боятся прозрачности, а вот «новые дельцы» за фантики хотят получить реальные рубли под видом рыночного поведения.

Акция это не график и не стакан (см. ЮГК и как люди без стакана теряют самообладание), а доля в компании и голос.

Над повышением роли СД надо системно работать.

Акция дает право не только на дивиденды — об этом, кажется, думаю минимальное количество инвесторов, но если это изменить, то ценность акции вырастет.

3. Последние три года много говорили про инвесторов физиков, как о новом доминирующем классе инвесторов.

Думаю, влияние таких инвесторов будет несколько слабеть. Эта де-факто концепция провалилась.

Во-первых, их нашествие, не привело к росту рынка.

Разговоры о перетоке нескольких триллионов из депозитов как повод дающий надежду на ралли, надо пресекать. Ведь многие депозитчики не только сэкономили нервы, но и заработали больше, чем те кто участвовал в ставках на бега и даже если считать в твердой валюте (многим из нас это сложно признать, но это математический факт, потому перетока пока не будет, для вкладчика нет очевидной выгоды).

Во-вторых, как показал опрос в зале, менее 20% смогли держать хотя был полпортфеля в одних акциях без изменений 5 лет и более. То есть акции покупаются для перепродажи. Это не плохо, но это не то, что определяет развитие рынка.

Для роста капитализации нужны институциональные инвесторы.

Западных пока нет.

Физики-спекулянты — даже по фундаментальным соусом акции покупаются для перепродажи и последующей покупки более дешевых и интересных.

Есть два класса инвесторов, которые могут их заменить.

Это НПФ и Индексные фонды.

Начнем с НПФ. Недавно им как раз немного разрешили увеличить долю в акциях.

Думаю увеличат еще.

Мне вообще кажется, что решение о росте капитализация как-то связано с возможной пенсионной реформой.

Смотрите, вот пример с Японией.

У нас обстановка не лучше.

Наша пенсионная система заточена на принципе — работающие отчисляют деньги на выплату пенсионерам, а недостающее добавляет бюджет.

Через 10 лет количество работников будет меньше, чем пенсионеров. Экстренные меры по повышению рождаемости уже сильно запаздывают, но и они, в случаем успеха, дадут эффект только через 2-3 десятилетия.

Банкротство ПФР или повышение пенсионного возраста до 70 лет?

Либо появится стимул копить на пенсию через НПФ, который в свою очередь вкладывает средства в акции, которые будут расти :)

4. Тут возникает важная опция — хочешь, чтобы твои акции покупали НПФ, в случае если государство займется пенсионной реформой, то надо соответствовать ряду новых критериев, которые и обеспечат рост капитализации:

дивидендная политика, с конкретными параметрами, а не просто расплывчатый документ в word-е.

Настоящий Совет директоров — см. выше

Мотивация менеджмента на рост капитализации

Индексный статус — опционально

Развитие финсектора открывает большие перспективы для всей экономики.

Инвестиции и в долгосрочный рост. Но красивый лозунг должен быть подкреплен. Просто так это не сработает.

Не секрет, что индексные фонды обходят большинство инвесторов по умолчанию.

Мой пример с индексным портфелем построенным по методике MSCI, где в отличие от индекса Мосбиржи, нет ограничивающих весов и доли считаются через оценку free-float.

Итак, за полтора года стартовый миллион вырос всего лишь на 3%. Но, зато дивиденды реинвестировались и количество акций стало больше — нарастил доли в компаниях.

Старый мем, и дивидендные притоки (Икс Пять еще не учтен)

Также буду докупать акции пропорционально структуре расчетного индекса MSCI Russia.

Если бы на рынке были стабильные длинные деньги, то за счет притока денег в наш финансовый водоем, с ограниченным free-float, дешевые активы бы подорожали. Нужно больше надежных денежных рек.

Но как показано выше — кому нужна индексная стратегия (при этом по определению она лучше большинства), которая за полтора года дали лишь 3% и ноль дофамина и адреналина?

СЧА индексного фонда ВТБ 2,6 млрд рублей !

СЧА индексного фонда Сбербанка 17,4 млрд рублей !

СЧА индексного фонда Т-банка 11,6 млрд рублей !

Вот если бы у них был триллион, это бы все изменило, в том числе и ликвидность.

5. Не стал говорить про ИИС-3.

Но, если мы хотим стимулировать долгосрочных инвесторов, то тут надо применить следующую льготу — отмена или снижение налога на дивиденды на те акции, которые держишь больше 3 или 5 лет. Вот это точно сработает.

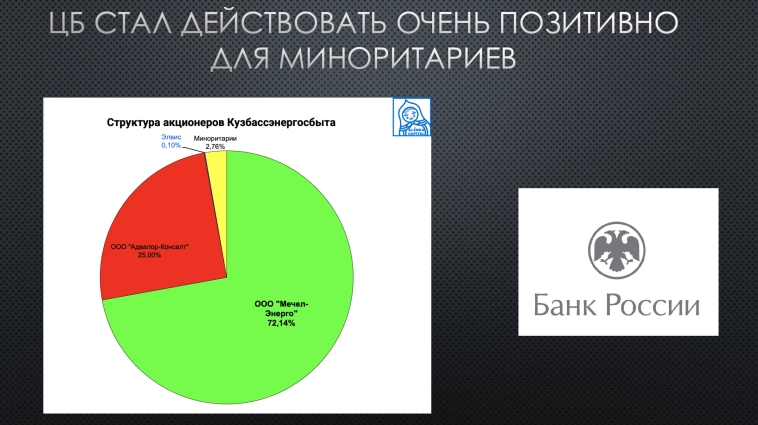

6. ЦБ стал много работать над защитой миноритариев в акционерных обществах, где мажор действует как хозяин.

Вот пример, где жадный Мечел купив акции Кузбассэнергосбыта пересек 75% и не думал выполнять закон об АО и выставлять оферту. У меня был 0,1% сбыта и вот после давления ЦБ в конце прошлого года они наконец выставили оферту по цене приобретения акций. Спасибо регулятору!

Но вот в порту Ванино, несмотря на предписание ЦБ, пока отказываются от выполнения обязанности по выставлению оферту.

Купили у оффшоров Игоря Зюзина акции дорого, пересекли в ходе двух сделок 30% и 50% — должны сделать оферту по закону. Иначе такое поведение недобросовестного мажоритария может быть воспроизведено и в других компаниях, с этим надо как-то системно бороться.

Надеюсь все будет хорошо и с честными миноритариями ЮГК.

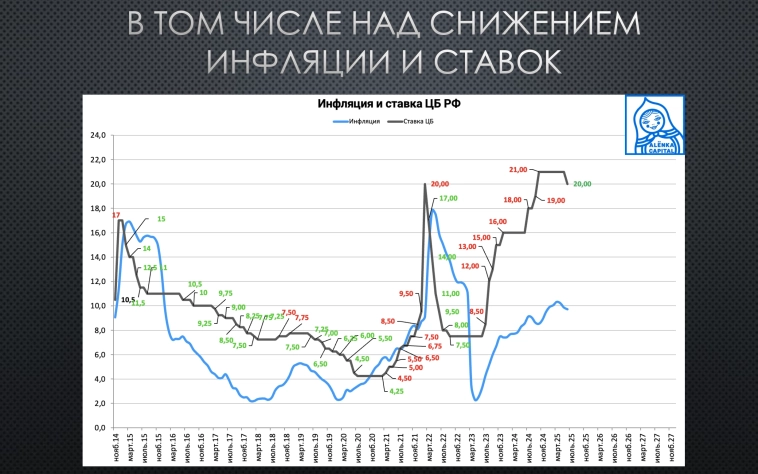

И еще, крайне важно для роста капитализации рынка, держать инфляцию и ставки пониже.

С чем ЦБ, кажется, справляется успешно:

Всем успехов!

Как будто автор статьи чем-то другим занимается

а в чем разница покупает физик акции для перепродажи или индексный фонд... ведь если физик продаст пиф фонда — то управляющий так же продаст акции.

а по поводу НПФ — с горизонтом 10 лет ( 2035) они станут нетто продавцами ( судя по демографии) — то от них так же не должно быть роста рынка

rutube.ru/video/095e14ae1e348640baf051f509c7499a/

на все вопросы оперативно отвечаем в ТГ канале t.me/+DZKVPsxJH7A0YzEy

Тайминг

00:12 Как финансы взаимодействуют с экономикой

01:59 промышленная революция в Англии и роль финансового капитала

03:13 задолженность домохозяйств выросла в 3 раза в 20-м веке в США

03:40 трудно понять какую пользу приносят финансы реальной экономике

04:05 частные интересы финансистов не всегда совпадают с интересами экономики

05:00 лишь 15% денег, циркулирующих в финансовой индустрии Америки, шли на продуктивные инвестиции в новые предприятия, оставшиеся 85% вели лишь к росту цен.

06:00 высокая доля краткосрочных сделок мало влияет на реальную экономику, но приводит к нестабильности цен

06:22 краткосрочная торговля-это игра с нулевой суммой и неравными условиями

07:22 спекулятивная финансовая деятельность не приносит никакой пользы.

08:13 на товарных рынках 60% сделок заключаются не для хеджа, а для выгоды

08:45 информационная асимметрия на финансовых рынках

09:26 высокочастотная торговля обходится остальным участникам рынка в 5 млрд долларов в год

10:16 финансовая индустрия высасывает квалифицированные кадры из экономики, образования и науки.

10:45 раздутая финансовая система в своей бОльшей части бесполезна

12:50 если финансовая индустрия не может зарабатывать, предоставляя ценность, то она станет зарабатывать, изымая ценность.

«то решение о росте капитализация как-то связано с возможной пенсионной реформой.»--абсолютно верно кажется! Пока пробежал по диагонали (времени нет, позже), но уже некоторые моменты по содержанию корректными отметил.

Спасибо за статью, вернусь к ней позже, явно вней есть, что здраво и верно по «физике процесса» происходящего.

Тема абсолютно не раскрыта. То о чем пишет автор это все вторично и более того при существующем положении вещей во власти просто неактуально.

Ведь где корни текущей ситуации понятно, поэтому зачем писать столь поверхностные вещи. Лучше промолчать чем так трясти воздух.

1) после заморозки ицб доверие к рынку потеряно навсегда, никто не чешется, чтобы как то исправить ситуацию.

2) дивдоходность низкая, дивы платятся редко и по непонятным принципам

3) депозит физиков не застрахован ни на какую сумму;

4) засевшие с 2022 года инорезы, проблема не решается

5) брокерня не несет материальную ответственность за технические сбои

И т.д. и т.п.

Нужна глубокая реформа рынка, иначе можно закрывать.

И у нас тоже все росты рынка сбивает ограничение роста М1. А при ставке ЦБ в 2+раза выше официальной инфляции, ждать быстрого роста М1 бессмысленно. Даже при ставке в 1,5+ раза выше инфляции роста М1 ждать бессмысленно.

Так что вопрос не в значении инфляции, а в росте М1, превосходящим инфляцию, как это у нас было в 1999-2007.

Первое это данные по инфляции могут быть сильно занижены.

С другой стороны у нас сейчас экономика на военных рельсах. Другими словами ВВП растет, зарплаты растут, а продукция не появляется на полках магазинов, чтобы стерилизовать полученные деньги.

Дело то не в товарах. У нас тоже M1/ CPI сильно росла в 1999-2007, обгоняя рост зарплат в разы. Деньги давно стерилизуются не реальными товарами с услугами, а виртуальными, одни из которых ценные бумаги и их производными.

Снизить ВВП?

У нас национализация стартовала, как закончится будет рост, а пока смена акционера, допки, стоп торги.

Русагро, ЮГК, потом ПИК, Мечел

О! Классно! Рад видеть)

А мы тебя уже тут два раза минимум законспектировали во время конфы)

Они платят хорошие дивиденды!!!

То же самое касается Китая, Бразилии и других развивающихся стран.

Нигде в таких странах эти метрики никоим образом не соответствуют американским сандартам.

Потому, что глупость и незнание одних — преимущество других

Спасибо!

— откроете для себя новое знание

— вырастете в собственных глазах и даже будете немного гордиться собой;)

— перестанете постить здесь и в подобных местах свои старые «псевдо знания», и новые, настоящие.

Я помогать вам не стану.

И то, хватит, написал уже три камента

Как купить ваш ПИФ Алёнка без регистрации на сайте и оплаты подписки?

Для этого нужны фундаментальные перемены в стране. А то 25 лет питерской стабильности и рассказов на прямых включениях, что мы опять жить стали лучше, уже порядком народу надоели.

тем более что российский ввп на 70 это природные ресурсы… т.е ввп ввп рознь