Избранное трейдера jackan

Новичкам. Разбираемся со сделками swap, forward и spot. Материал будет полезен тем, кто торгует USD/RUB.

- 22 марта 2020, 00:08

- |

Продолжаем грызть тему опционов по рекомендуемой ранее литературе (см.здесь).

Сегодня добрался до темы «Доп.информация к главе 8: форварды, фьючерсы и свопы".

Изучив данный материал, мы окажемся на 122 странице книги, а это значит, что в теме опционов на текущий момент ваш покорный слуга прокачан всего лишь на 122/400=31%.

Книга идет с большим трудом, пока открытые вопросы не закрою — нельзя двигаться дальше.

Spot, Swap и Forward, для чего они нужны?

Сделки спот — это ежедневные конвертации тех же USD/RUB_TOD и USD/RUB_TOM, когда у участников есть рубли, а они с расчетами «сегодня» или «завтра» покупают доллары. Тут все понятно.

Сделки forward — это фиксация цен в будущем, то есть мы сегодня можем купить USD/RUB с поставкой через месяц и тем самым захеджировать свой валютный риск. Это бывает нужно для импортеров, которые знают, что через месяц им потребуется приобрести за USD оборудование, рубли сегодня есть (а может и не быть, это как раз не важно для заключения сделки), а цены в USD. Покупая forward, они правят свой БДДС в рублях и делают фикс. Валютные переоценки им теперь не страшны.

( Читать дальше )

- комментировать

- 16.4К | ★26

- Комментарии ( 29 )

Смена x86 Quik 7.27.2.1 на x64 Quik 8.4.1.6. Пляски вокруг DLL.

- 21 марта 2020, 19:30

- |

Признаться уже достал этот 32-битный Quik 7. Работать стало почти невозможно, начал подвисать практически на пустом месте. А если повесить на Quik Lua, а к Lua прицепить DLL, то вообще все эпизодически вставало. DLL-ки, вообще-то, многопоточные и освобождают вызывающие потоки (события) Lua практически за миллисекунды, но если таких событий много Quik встает. Хотя, он и без Lua и DLL тоже регулярно встает.)

Были и другие причины ухода от 32-бит Quik, но это уже связано с брокером и другими факторами.

Итак, новый брокер — новый 64-битный Quik 8.4.1.6. Наконец сбылась мечта идиота!

Что можно сказать, — х64 Quik работает гораздо лучше, все равно временами немного подвисает, но, вроде, некритично. После логин-пароля, прежде чем работать надо подождать, — потоки обезличенных сделок начинают работать только через 3-4 минуты после старта. В общем, с этим все более-менее ОК.

Следующий этап — надо переводить весь подключаемый к Quik софт с х86 на х64, и если есть исходники, то никаких проблем не должно появиться. Если вы не используете в своем софте каких либо дополнительных DLL, то все должно ограничиваться двумя действиями.

1. Меняете в проекте С++ в разделе Файлы ресурсов 32-битную версию файла Lua5.1.lib на 64-битную версию Lua5.1.lib,

2. Выставляете в свой свойствах проекта компиляцию в x64. Можно даже так:

( Читать дальше )

Что происходит с доходностями облигаций, когда рынки растут или падают

- 21 марта 2020, 19:27

- |

Облигации и депозиты — это инструменты, в основе которых лежит рыночная процентная ставка.

Для российского рынка таким ключевым индикатором денежно-кредитной политики является ключевая ставка ЦБ. Это тот процент, под который регулятор финансирует банки, поэтому ключевая ставка напрямую влияет на ставки по кредитам и депозитам всей банковской системы, или, проще говоря, она отражает стоимость денег в экономике.

Если рыночная процентная ставка меняется, то изменяются ставки и по всем инструментам, которые к ней привязаны.

Однако в ситуации с облигациями и депозитами этот механизм работает по-разному.

К примеру, вы открыли вклад в банке сроком на 5 лет под 6% годовых. Но через год ставки на рынке выросли: теперь банк готов привлекать новые вклады на 4 года под 7% годовых. Но это не значит, что он готов будет дополнительно доплачивать 1% годовых по вашему вкладу. Таковы условия депозитного договора: ставка в нем фиксируется на весь период действия вклада.

( Читать дальше )

10 правил моих спекулятивных сделок

- 21 марта 2020, 15:19

- |

Нет ее — нет спекуляций — нет прибыли.

Последние недели пришлось поменять свою стратегию и торговый план и уйти в интрадей и скальпинг.

Чем я руководствуюсь:

1) Смотрю на дневную и недельную волатильность эмитента, как минимум 2-3% в течении дня и 5-7% в неделю на обычном рынке.

2) Технически смотрю на глобальный и локальный тренд, определяю уровни канала и смотрю направления движения. На спокойном рынке можно относительно безопасно торговать боковик. Тренд наш друг, желательно открывать позиции по тренду.

3) Ориентируюсь на точки поддержки и сопротивления в акции. Там, где до этого движение уже не раз разворачивалось, шла проторговка.

4) Смотрю на объёмы в моменте: разовый большой объём чаще всего придаёт импульс акции и начинает движение. По направлению его свечи 🕯 на графике можно попробовать определить траекторию.

5) Акция, которую привели в движение объёмами скорее всего продолжит расти некоторое время, пока эти объёмы из неё не выйдут. Приходится постоянно сравнивать объёмы торгов на разных таимфреймах

( Читать дальше )

Точка безубыточности при торговле со стопом

- 21 марта 2020, 14:47

- |

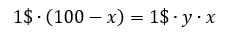

Точка безубыточности для трейдинга — это равенство потерь и прибыли. Соответствующая формула для этого:

Где 1$ — это условный риск в одной сделке

x — процент прибыльных сделок

y — соотношение риска и прибыли

( Читать дальше )

Рассчитываем налог при работе с зарубежным брокером. С примерами.

- 21 марта 2020, 12:33

- |

Вроде бы уже многократно обсуждали тему, но все равно остаются вопросы. Пишу эту статью для того, что бы в одном месте собрать информацию о том как самостоятельно расчитать налог при работе с иностранным брокером. С примерами, использую отчеты InteractiveBrokers. Если у кого то есть дополнительные примеры — пишите в комментариях, я добавлю их в статью. Так же готов расписать подробнее, если некоторые пункты будут непонятны.

Я исхожу из следующих постулатов.

1) Делю категории налогов на дивиденды и все остальное.

2) По дивидендам я исхожу из того, что подписана форма w8-ben

3) Пересчитываю прибыль с учетом курса ЦБ. Если это сделка, то пересчитываю курсы и покупки и продажи на соответствующие даты.

4) Разбираю отчеты Activity Statement в формате csv

5) В примерах первая строка – это заголовки из csv (жирный курсив). Вторая строка – сами данные (просто курсив).

( Читать дальше )

Пять заблуждений, которые мешают

- 21 марта 2020, 11:19

- |

Итак, есть пять популярных догм, которые зачастую помогают новичку начать зарабатывать, но бездумное следование которым приводит к катастрофе. Я их просто перечислю и объясню что с ними не так. Всё это конечно актуально только для активных трейдеров, у инвесторов всё по-другому.

1. Невозможно потерять деньги, если закрываешь сделки в плюс

Любая сделка состоит из трёх частей (ок, их намного больше, но в контексте нужны только три): направление, вход и выход. Видишь перспективу роста, идеально входишь на дне, ловишь 10 пипсов, но цена дёрнулась и вот уже осталось два пипса, закрываешься в холодном поту и смотришь как улетает ракета. Было такое? У меня было, причём было с украшением, когда я переворачивался против ракеты.

( Читать дальше )

И всё же к нашим баранам- вопрос по 3НДФЛ.

- 21 марта 2020, 10:56

- |

Похоже, для мытарей джамшуты программы рисуют.

При заполнении формы 3 НДФЛ уже который год проблема

формирования некоторых кодов вычета( программа не даёт возможности..)

В частном случае для кода дохода 1532 в 2НДФЛ есть два кода вычета 206, 205.

В итоге 205 код вычета программа не формирует- приходится изголяться ..

Кто как решает такую проблему?

И ещё вопрос. В 2НДФЛ есть -Общая сумма дохода, налоговая база, сумма налога исчисленная

И сумма налога удержанная. Куда эти цифири в 3 форме вносить?

И если указан убыток за прошлый год программа сама сальдирует результат для налога с прибыли последнего года?

И да- до какого числа нужно доплатить налог за прошлый год чтобы мытари не возбудились?

Какой актив (группа активов) на российском рынке сильнее всего коррелирует с динамикой движения s&p500 ?

- 21 марта 2020, 00:29

- |

США. ETF-фонды

- 20 марта 2020, 00:32

- |

Биржевые ETF-фонды: как работают, как инвестировать в ETF, риски и возможный доход, рекомендации

-----------------------------------------------

ETF — это возможность заработать для тех, кто хочет инвестировать по принципу «купил и забыл». Таких инвесторов еще называют пассивными.

До появления ETF пассивному инвестору фактически были доступны только банковские депозиты и облигации. Но ситуация изменилась. Однако возникают вопросы: что такое ETF; какие возможности он дает инвестору; какие риски несет; что нужно сделать, чтобы начать зарабатывать на ETF.

ETF-фонд — что это такое и как работает

Аббревиатура ETF обозначает exchange traded fund — биржевой инвестиционный фонд. Каждый такой фонд имеет базовый актив, в качестве которого выступают акции, облигации, сырье и т. д. Проще говоря, это инструмент, представляющий собой уже готовую корзину инвестиций.

Иначе, готовый портфель инвестиций.

Работает он по следующей схеме:

Инвестор приобретает акции фонда. Его итоговая прибыль или убыток определяется разницей в цене между покупкой и последующей продажей, а также дивидендами, полученными за период удержания, если политика фонда предполагает их выплату.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал