Избранное трейдера jackan

Автоматизация торговли для нищеброда. Парсер+исходники для автоматизации торговли через Tradingview.

- 11 ноября 2018, 12:35

- |

Добрый день, друзья!

Писать много не буду. Напомню лишь о том, что если у Вас есть стойкое желание автоматизировать свою торговлю при этом сделать это с минимальными издержками без покупки дорогостоящего ПО, то решением может стать использование возможностей сайта Tradingview и моего парсера (см. детальную информацию о нем в постах:1, 2 и 3).

Возможности сайта Tradingview:

- Написание торговых стратегий любой сложности с использование большого количества встроенных индикаторов и уже готовых скриптов. По мне встроенный язык PinrScript (скриптовый язык понятный даже не программисту) на много удобнее, чем построение робота из визуальных блоков (а главное точнее быстрее).

- Тестирование стратегий с использование внутреннего тестера (модуль оптимизации, к сожалению, отсутствует).

- Большое трейдерское сообщество, можно подчерпнуть интересные идеи.

- График котировок в режиме реального времени, а главное всё вышеописанное бесплатно.

( Читать дальше )

- комментировать

- 4.6К | ★44

- Комментарии ( 7 )

А вы знаете что у смартлаба есть белая версия?

- 11 ноября 2018, 10:51

- |

2. кликните: https://smart-lab.ru/settings/theme/white

А еще есть полностью черная тема: https://smart-lab.ru/settings/theme/fullblack

p.s. накидайте плиз в каменты финансовые сайты и блоги с дизайном, который вам нравится !!!

Немного юмора или пост о тех. аналитике от Альфа Директ

- 10 ноября 2018, 23:39

- |

Исключительно из любопытства поглядываю техническую аналитику от Альфа Банк (Альфа Директ). На мою хрупкую психику прошлогодний упёртый, я бы сказал упоротый шорт Альфа Директом Сбербанка от 145 до 200 рублей произвёл неизгладимое впечатление. На этот раз Альфа Директ с начала ноября шортил Сбербанк от 188 до 200 рублей (рекомендация от 02.11.2018) -

и в четверг дал рекомендацию «покупать» на цене 201,90 руб. (рекомендация от 08.11.2018) -

( Читать дальше )

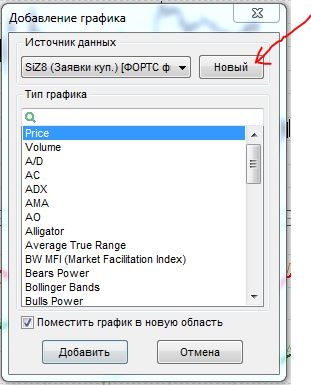

Как в QUIK построить график спроса и предложения на фьючерс.

- 10 ноября 2018, 19:35

- |

Верхний график — цена сишки на 5 минутке. Нижний график — две жирных ЕМА — общий спрос и общее предложение. Тонкие линии на нижнем графике — это непосредственно сами значения общего спроса и общего предложения. Построить этот чудесный график, раскрывающий все тайны движения цены, довольно легко, если вы малость шарите в QUIK. Делается это так:

Раз...

( Читать дальше )

Коварная привлекательность графиков Ренко. Грааль?Готовая стратегия внутри поста.

- 10 ноября 2018, 17:49

- |

Добрый вечер, коллеги!

С недавних пор я довольно активно начал интересоваться графиками ренко. Не могу сказать, что о данном инструменте я ранее ничего не слышал, но при построении торговых стратегий я всегда строго использовал стандартное представление рыночных данных-это либо бары, либо свечи. Графики ренко для меня считались чем-то экзотическим и излишне специфичным. Да и стоит признать, что большинство торговых платформ не поддерживают данный вид предоставления рыночной информации. К слову сказать, на текущий момент данные графики я юзаю через tradingview. Есть правда минус, данная опция на TV является платной и доступна за 30$ в месяц. Чем же так привлёк меня данный инструмент?

Начну c того, что я работаю преимущественно с трендовыми стратегиями, для которых «ахиллесовой пятой» как правило является наличие длительного боковика. Кроме того, для нашего рынка свойственен довольный резкий рост волатильности в направлении противоположном основному движению, что несомненно тоже негативно сказывается на расчёте индикаторов, который лежат в основе торговых стратегий. Графики ренко в какой степени позволяют сгладить резкие излишние ценовые колебания и выделить в рыночных данных направленые движения, что в общем-то нам и необходимо при построении трендовых стратегий. В данном посте я не буду описывать плюсы и минусы графиков ренко-это инфы полно в интернете, скажу лишь одно, в них я не обнаружил одного большого минуса свойственного тем же графикам Хейкен-Аши, которые тоже сглаживают ценовые колебания, но при этом представляют график цены отличным от реального, что как следствие делает невозможным тестирования стратегий непосредственно в данном представлении. Повторюсь, в графиках ренко такого обнаружено не было, они вполне пригодны для тестирования. Важно лишь учитывать, что кирпичики ренко формируются по ценам закрытия, и количество кирпичиков, отображенных в том или ином направлении, станет известно только лишь после закрытия текущей свечи. Т.е. работая в рамках пятиминутного таймфрейма после закрытия пятиминутки у Вас может сформироваться ни один кирпичик, а например 10 (обычно такое бывает на открытии рынка-при гэпах).

( Читать дальше )

Таблица "Открытые позиции". Или как идти в ногу с крупняком?

- 10 ноября 2018, 16:08

- |

Доброго времени суток, коллеги!

На новом этапе жизни нашел немного времени и сил, чтобы подготовить для вас, господа спекулянты интересный материал – небольшое исследование.

Я хотел бы рассказать про наблюдение, которым пользовался ранее, но при его неиспользовании как и многие другие потерял часть капитала на ЛЧИ, в чем себя до сих пор ругаю, и вот сейчас в последние две недели вернулся к нему и убедился еще раз, что торговать по открытым позициям крупных игроков можно и даже нужно, с одним главным условием – есть наличие тренда.

О чем это я? Давайте посмотрим ниже.

Многие, как и я лонговали нефть на ее падении, чего делать не следовало бы. Почему?

Обратите внимание на 11 октября. Было сильное падение. Биржа публикует информацию об открытых позициях на следующий день, поэтому предугадать такие падения крайне сложно. Ведь до 11 числа все юридические лица были в позиции лонг и только лишь 11 числа (мы это увидели 12) они начали наращивать позиции шорт.

( Читать дальше )

- комментировать

- 34.1К |

- Комментарии ( 99 )

Астрологические Портфельные Инвестиции. Часть 1.

- 10 ноября 2018, 12:55

- |

Как корабль назовешь, так он и поплывет.

Буду краток, насколько это возможно.

Действительно, я бываю крут в своих прогнозах, ошибаюсь не часто, если не сказать, редко. Но все равно хочется чего-то нового, необычного. Но, как выяснилось, хорошо забытое старое — даже лучше, чем придуманное новое.

Кто не знает, что такое инвестиционный портфель?

( Читать дальше )

Бешеные заработки на продаже волатильности продолжаются.

- 10 ноября 2018, 11:42

- |

Следуя логике предыдущего топика https://smart-lab.ru/blog/504118.php и девизу СЛ «мы пойдем на все, что бы сделать деньги для биржи» или на бирже, короче вместе. На все, значит на всю котлету. Продаем пут на ЦС и ничего не делаем. Считаем все это. И так как очко не железное, то мы будем вставлять туда бронзовую втулочку. Я имею, ввиду (не введу, а в виду), отодвигать страйк.

Что у нас будет получаться в первом случае. При росте БА мы получаем премию. При падении, от этой премии отнимаем размер падения. Волатильность такой стратегии падает в 2 раза. Соответственно мы заливаем туда в 2 раза больше денег и наше SPY отдыхает. 26 100 против 15 462 на SPY. При тех же рисках (волатильности).

Но теперь попробуем подвинуть край подальше от нашей бронзовой втулочки. За одно СКО. Тут просто БА умножаем на IV нормированную по времени и получаем отклонение СКО. Вот цену рассчитать сложнее. Там улыбка и пр. но мы в свою пользу считать будем. Находим одно СКО. Теперь, если цена уйдет за этот уровень, мы посчитаем убыток, если нет, то получим всю премию с проданного опциона. Эту премию я считать не буду. Просто прикину, что за одним СКО опционы продаются раз в 5 дешевле, чем на ЦС. Не в этом суть. Получится доходность у этой стратегии маленькая. Если мы, по честному, держали свои 12575 на обеспечение опциона, то за 8 лет заработали бы 3566 или 3% годовых. А нам надо 50%. Поэтому мы идем и, по хитрому, берем кредит. Через фьючерсы. Они начинают генерить 30% годовых, но прибыль выплачивается клиентам. Так что под риском остаются деньги на ГО 12575. А 1 СКО, даже на спокойном, Американском рынке пробивается с регулярностью раз в год. И пробой, как раз на половину, как минимум, а так на все ваше ГО. При этом волатильность проданных краев значительно выше волатильности SPY и главное, неожиданней.

( Читать дальше )

Про манипулирование - 1

- 10 ноября 2018, 04:55

- |

Во всяком случае, мне так кажется, что я имею такую привычку и внимательно слежу за графиками.)))

Так вот, я решил иногда делиться этими своими наблюдениями со Смартлабом.

С этой целью я завожу новую рубрику в своем блоге, которая будет называться: «Про манипулирование»

Сегодня, можно сказать, ПРЕМЬЕРА этой рубрики.)))

Итак, сегодня я хочу поделиться с уважаемым сообществом Смартлаба одним из своих недавних наблюдений, на которое я обратил внимание на прошедшей неделе.

Целью моего наблюдения стал 5-минутный график российской металлургической компании «Норильский никель».

Вот этот график:

Этот график показывает движение котировок Норильского Никеля в период с 06 по 08 ноября 2018 года.

На первый взгляд, может показаться, что ничего необычного в этом графике нет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал