Избранное трейдера Иван Золотов

Январь-апрель традиционно бычьи месяцы для рынка нефти

- 09 января 2021, 19:57

- |

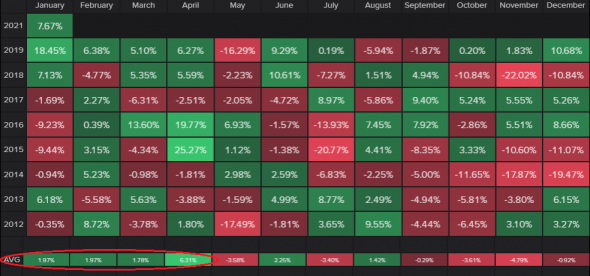

Традиционно первые четыре месяца года являются бычьими для рынка нефти. Если отбросить 2020 г., то с 2012 г. лишь в 2017 г. к маю нефтяные котировки опускались ниже, чем начинали год.

Источник: Refinitiv

Таким образом, если исходить из истории сезонности, к маю цены на нефть должны быть выше 48,5 долларов за бочку марки WTI.

Наш Телеграм-канал

- комментировать

- ★2

- Комментарии ( 3 )

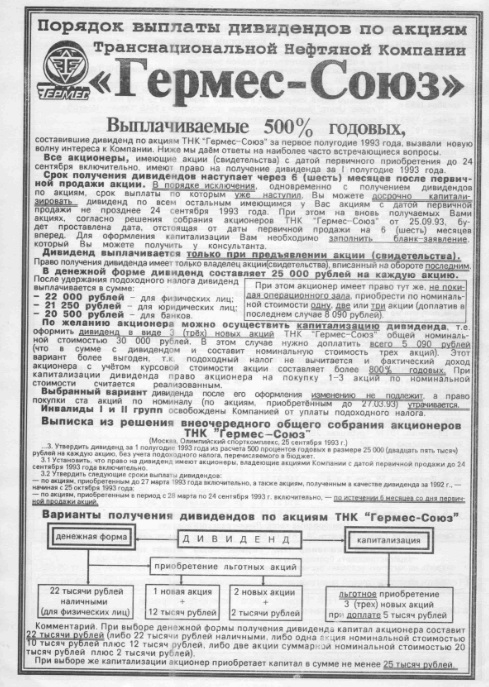

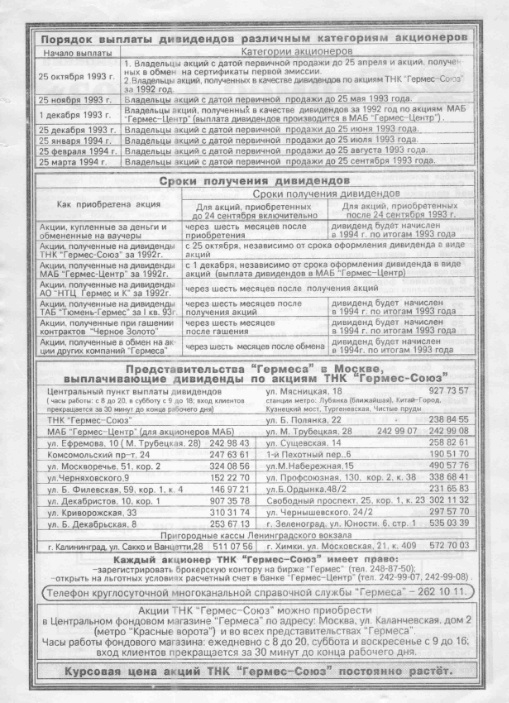

Грааль из 90-х

- 08 января 2021, 22:58

- |

( Читать дальше )

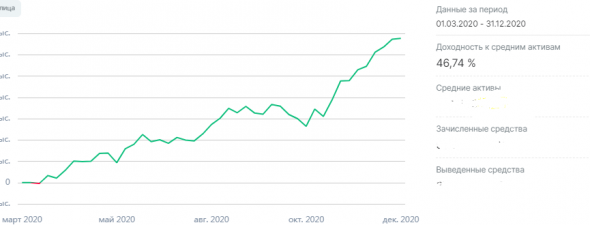

2020 одураченные случайностью

- 08 января 2021, 22:36

- |

Доходность за 2020г. составляет 46,7% к средним активам. Я не считаю, что этот результат полностью был достигнут с помощью какой-то уникальной методики/экспертности, большая часть этого результата это подарок рынка. Когда в январе-феврале 2020г. проходила коррекция, я очень долго присматривался к определенным уровням для покупок. Сигналом к действию для меня стали 2 момента: 1) Огромный импульс вниз 2) Рекордные объемы торгов за последние несколько лет. Тогда я понял, что все свободные деньги необходимо вкладывать в сильно просевшие акции фундаментально прочных компаний. Это был мой первый шаг к формированию инвестиционного портфеля. Часть позиций была закрыта (ТГК-1, Газпром, НЛМК, Северсталь ). Часть позиций держу до текущего момента (Сбер, МТС, частично MOEX...) Из недавних ключевых сделок, покупка ММК в районе 36 руб.

Текущий состав портфеля опубликовал в моем ТЛГ канале. Также планирую описать свой подход/систему к дальнейшему формированию инвестиционного портфеля. Ну и в принципе распишу свою философию на тему инвестиций и почему часть своего дохода обязательно необходимо инвестировать в фондовый рынок.

( Читать дальше )

3-НДФЛ по дивам без боли и мучений: автоматический расчёт налога

- 08 января 2021, 15:32

- |

При наличии табличных данных по выплатам за год у вас уйдёт 5-10 минут на заполнение 3-НДФЛ по иностранным дивидендам с любым количеством этих самых выплат. В общем я замутил в Google таблицах Приложение к декларации 3-НДФЛ, которое само всё считает и которое можно сохранить в pdf и отправить в налоговую. Вот делюсь с вами)

Здесь я не буду подробно останавливаться на обязанности доплаты НДФЛ по полученным дивидендам от иностранных компаний. Ограничимся фактом, что обязанность такая есть: большинство торгующихся на СПб бирже компаний зарегистрированы в США, и если вы подписали форму W8-BEN, то с вас удержат 10% налога по ставке США (кроме акций REIT). Получается,

( Читать дальше )

Результаты 2020 года на российском рынке: лучшие и худшие секторы

- 08 января 2021, 14:00

- |

Сказать, что 2020 год был необычным для рынков, было бы большим преуменьшением.

В 2020 году мы наблюдали самое быстрое и глубокое падение рынка в истории, самую высокую за всю историю волатильность (VIX), отрицательные цены на нефть, триллионы долларов в виде стимулов от центробанков, и, как следствие, самое быстрое восстановление после сильного падения — и это лишь некоторые из особенностей 2020 года.

Что касается России, то мы видим рекордные темпы заимствования денег правительством, дефицитный бюджет и постепенно восстанавливающуюся экономику — темпами чуть ниже общемировых. Давайте обернёмся назад, и окинем взглядом 2020 год в разрезе разных отраслей, представленных на Московской бирже.

Сразу предупрежу, классификация по отраслям не чья-то официальная, а моя личная.

1). ГОРНОДОБЫВАЮЩАЯ ОТРАСЛЬ

Компании, добывающие сырьё, к концу 2020 выросли. Золото, металлы платиновой группы, медь – их стоимость показала рост.

( Читать дальше )

Тонкости сравнительного анализа компаний, мультипликатор P/E и его «внутренности»

- 08 января 2021, 13:20

- |

Многие любят сравнительный анализ из-за его простоты и быстроты использования. Достаточно нескольких минут, чтобы понять дорогая или дешевая компания. Но, как и в любом деле, тут также есть свои нюансы, об одном из которых я и хотел бы рассказать в этой статье. Речь пойдет о, наверное, самом известном мультипликаторе P/E.

Сам мультипликатор незамысловат и вычисляется как стоимость всех акций компании, деленная на прибыль компании. Либо же цена акции, деленная на прибыль на одну акцию. Это мультипликатор показывает вам окупаемость ваших инвестиций при неизменности показателей компании, сколько лет вам будет нужно, чтобы полностью вернуть свои вложения. Для примера P/E Tesla 1496, это значит, что если прибыль компании не изменится, то вы окупите свои вложения только через полторы тысячи лет. Что говорит о том, что покупка акций Tesla при текущих значениях, выглядит довольно долгосрочной инвестицией.

Теперь к нюансам. Этот простой мультипликатор можно представить по-другому, через формулу Гордона для сформированных компаний (Tesla не совсем подходит, но на ее примере очень хорошо будет понята вся суть этой статьи). Сама формула выглядит как:

( Читать дальше )

Ставки Баффета на 2021 год

- 08 января 2021, 11:01

- |

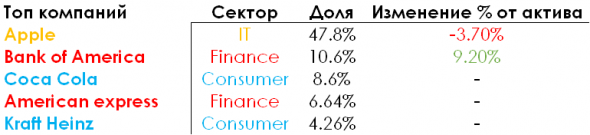

Уоррен Баффет — один из самых известных инвесторов в мире. За его портфелем в Berkshire Hathaway следят миллионы людей и управляющие различных фондов. Не останемся в стороне и мы.

В статье мы посмотрим:

- на структуру портфеля Баффета;

- что купил, а что продал Баффет;

- как изменилась аллокация активов в портфеле.

Баффет и диверсификация активов

Berkshire Hathaway владеет активами на 229 млрд долларов, и 109 из них приходится на одну единственную компанию — Apple. Всего на долю топ 5 компаний приходится 78% активов фонда:

При том, что Баффет продал часть Apple, доля компании в портфеле увеличилась за счет резкого роста цены с Q2 по Q3 (44.2% -> 47.8%). Поэтому продажу Apple стоит рассматривать как ребалансировку, а не стратегическую сделку.

Также в третьем квартале Баффет нарастил долю Bank of America — топ-4 банков в мире. Баффет всегда держит какую-то часть средств в финансовом секторе в основном через большую четверку. Помимо BAC, в портфеле Berkshire Hathaway присутствует и Wells Fargo, и JPMorgan.

( Читать дальше )

Покупаю China Mobile (0941) через опционы на Гонконгской бирже!

- 08 января 2021, 06:17

- |

Получал дивиденды на банковскую карту и всё было хорошо...

Но пришла трампономика!

Политический риск:

31 декабря 2020 года Нью-Йоркская биржа (NYSE) объявила о начале процедуры делистинга трех китайских телекоммуникационных компаний: China Mobile, China Telecom и China Unicom. Это решение — результат подписанного президентом США Дональдом Трампом указа о запрете инвестиций американских фондов в бумаги китайских эмитентов.

Подробнее на РБК:

quote.rbc.ru/news/article/5ff2e12e9a794703bb720307

Пипец! Это значит, что судьба ADR, купленных на Спб не известна. Прекращение торгов возможно случится уже в понедельник, 11 января 2021 г.

Поэтому я зафиксировал убыток на ADR-расписках. Плакал, но продавал.

Но дальше то что?

Компания — хорошая и бизнес у неё стабильный и финансовые мультипликаторы замечательные!

( Читать дальше )

А не пора ли обратить внимание на акции Coca-Cola?

- 07 января 2021, 22:32

- |

На российском фондовом рынке интересных инвестиционных идей сейчас не так много, а вот американский открывает для меня прекрасные возможности наращивать своё присутствие там. И вслед за акциями AT&T, которые пытаются штурмовать отметку в $30, интерес у меня вызывают также бумаги Coca-Cola, которые по итогам первой торговой недели скорректировались с уровней закрытия прошлого года уже ниже $50.

А между прочим акции Coca-Cola – это по-прежнему уверенный дивидендный аристократ, который на протяжении последних 58 лет исправно увеличивает размер выплат своим акционерам и, к счастью, не собирается отходить от этого правила. Напиток, который точно знают во всём мире, и который лично я порой люблю выпить, внушает доверие в инвестиционные перспективы компании. И в этом смысле я полностью солидарен с аналитиками из Sber CIB, выделившими возможные факторы роста Coca-Cola в долгосрочной перспективе:

( Читать дальше )

Как хорошо заработать на сахаре в ближайшие три года?

- 07 января 2021, 20:41

- |

В экономике, как и в жизни и, собственно, вообще в природе, все циклично. Законы работают одинаково везде. Сырьевые циклы сменяются технологическими, технологические сырьевыми. Сырьевой цикл говорит о росте цен на сырье. В этой связи, хочу обратить ваше внимание на один вид сырья, о котором говорят не так много, как например, нефть, газ, металлы, драгметаллы. Но именно в нем и произошли некоторые, очень важные, характерные изменения.

Как можно догадаться из названия статьи, я говорю о сахаре. И упоминая характерные изменения цен, я имею ввиду изменение тенденции. Как думают новички на рынке и далекие от рынка люди, цены на рынке меняются хаотично? Нет и, еще раз, нет. Изменения цен на рынке подчинено тенденциям. Это кстати, нужно усвоить всем, кто изучает фондовый рынок. Наличие тенденций и понимание их наличия — это ключевое знание, позволяющее заработать на изменении цен. Обусловлено это тем, цена не может просто так скакать от плюс бесконечности до минус бесконечности. В своем масштабе времени она движется в каком-то направлении и так происходит всегда. Возвращаясь к ценам на сахар, я отмечаю, со значительной долей вероятности, смену тенденции на растущую. Обратите внимание на нижеприведенный график:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал