Блог им. InvestHero

Ставки Баффета на 2021 год

- 08 января 2021, 11:01

- |

Уоррен Баффет — один из самых известных инвесторов в мире. За его портфелем в Berkshire Hathaway следят миллионы людей и управляющие различных фондов. Не останемся в стороне и мы.

В статье мы посмотрим:

- на структуру портфеля Баффета;

- что купил, а что продал Баффет;

- как изменилась аллокация активов в портфеле.

Баффет и диверсификация активов

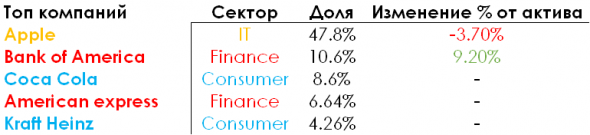

Berkshire Hathaway владеет активами на 229 млрд долларов, и 109 из них приходится на одну единственную компанию — Apple. Всего на долю топ 5 компаний приходится 78% активов фонда:

При том, что Баффет продал часть Apple, доля компании в портфеле увеличилась за счет резкого роста цены с Q2 по Q3 (44.2% -> 47.8%). Поэтому продажу Apple стоит рассматривать как ребалансировку, а не стратегическую сделку.

Также в третьем квартале Баффет нарастил долю Bank of America — топ-4 банков в мире. Баффет всегда держит какую-то часть средств в финансовом секторе в основном через большую четверку. Помимо BAC, в портфеле Berkshire Hathaway присутствует и Wells Fargo, и JPMorgan.

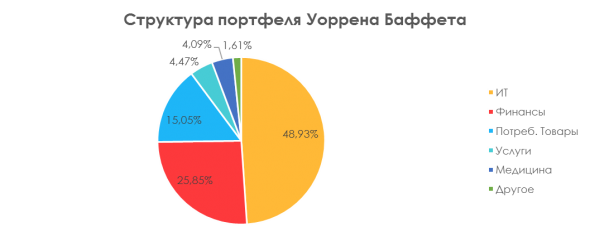

Структура Berkshire Hathaway выглядит следующим образом:

Баффет докупил цикличных активов

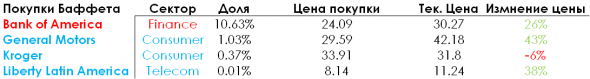

Уоррен Баффет увеличил долю в следующих активах:

Bank of America (BAC) — один из крупнейших банков в мире, входит в «большую четверку» наравне с Citi, Wells Fargo и JPMorgan. Bank of America сконцентрирован на трех направлениях: розничный банкинг, управление активами и биржевые сделки.

General Motors (GM) — бывший крупнейший в мире производитель автомобилей. Сейчас GM владеет четырьмя марками: Chevrolet, Buick, GMC и Cadillac. GM активно выходит на рынок электрокаров и, по версии Consumer Report, имеет самый лучший автопилот в мире — Cadillac Cruise. По сути, это ставка Баффета на растущий рынок электрокаров.

Kroger (KR) — вторая крупнейшая сеть розничной торговли в США после Walmart. Помимо привычных продуктовых магазинов, Kroger владеет собственными фермами, молочными заводами и кондитерскими, что говорит в пользу вертикальной интегрированности магазинов. Также Kroger принадлежит 170 ювелирных магазинов и 225 аптек. Вдобавок Kroger владеет заправочными станциями и предлагает решения в области розничного финансирования и услуг связи. Kroger — крупный диверсифицированный представитель защитного сектора в портфеле Баффета.

Liberty Latin America (LILAK) — лидер среди телекомов на рынке стран Латинской Америки и Карибского бассейна. Более 30% выручки компании приходится на обслуживание бизнеса (it-решения, центры обработки данных и хостинг). Еще одна ставка Баффета на цикличный актив.

Баффет вошел в секторы здравоохранения, телеком и облачных данных

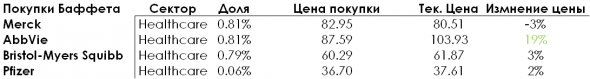

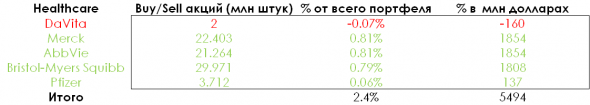

Портфель Berkshire Hathaway пополнился четырьмя крупными игроками в секторе здравоохранения: Merck, AbbVie, Bristol-Myers Squibb и Pfizer. Баффет вошел в первые три компании примерно на одинаковую сумму — около 1,8 млрд долларов. Pfizer в портфеле присутствует на символическую сумму в 136 млн долларов:

В сфере телекомов Баффет купил небольшую долю в T-mobile US (TMUS) на 276 млн долларов, что составляет около 0,12% его портфеля.

Венчурная инвестиция Баффета в сфере облачной обработки данных — компания Snowflake (SNOW).

Snowflake продает по подписке облачную платформу, позволяющую безопасно хранить, анализировать данные и обмениваться ими, не загружая их на свой девайс.

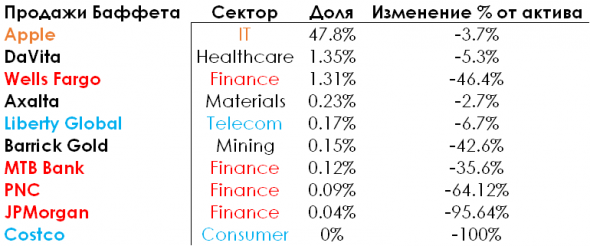

Баффет продал цикличные активы и майнеров

Кажется, что тут несостыковка: в начале мы написали, что Баффет купил цикличные активы, а теперь пишем, что он их продал:

Но тут все верно — такое явление называется ребалансировкой портфеля. То есть Баффет переложился в другие активы в рамках одного и того же сектора. При этом возможно суммарное уменьшение/увеличение аллокации на сектор с учетом неравномерности суммы сделок. Давайте пройдёмся по основным отраслям и посмотрим уже в разрезе них, что происходит с портфелем Баффета.

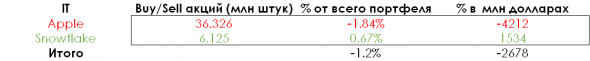

Баффет сократил долю в IT

Несмотря на то, что Баффет сократил позицию в Apple, доля Apple в его портфеле только выросла из-за резкого роста цены акций.

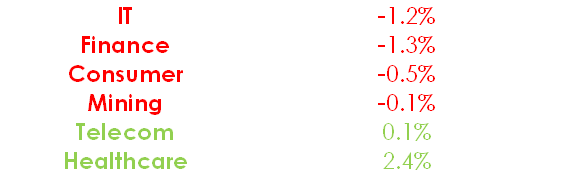

Если брать результаты только Q3, то часть средств Баффет направил на покупку доли перспективной Snowflake, но итоговая аллокация на IT сектор снизилась на 1,2% от всего портфеля.

Баффет сократил долю в финансовом секторе

В сухом остатке Баффет уменьшил долю во многих финансовых активах. Исключением стал Bank of America — ему Баффет отдал предпочтение в отличие от других представителей Большой Четверки — JPMorgan и Wells Fargo. Всего финансового сектора в объемах от портфеля стало меньше на 1,3%.

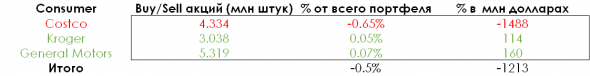

Баффет сократил долю в секторе потребительских товаров

Баффет сократил долю потребительских товаров на 0,5% от величины портфеля. Он поменял Costco на Kroger и сделал небольшую ставку на электромобили через General Motors.

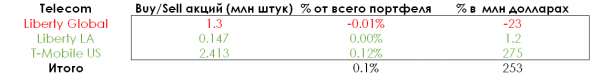

Баффет увеличил долю в телекомах

Баффет незначительно нарастил долю в телекомах (0,1% от всего портфеля). Liberty Latin America является дочерним предприятием Liberty Global. По сути, Баффет поменял регионы телекомов: перешел с Европы (Liberty Global) на Северную (T-Mobile US) и Южную Америки (Liberty LA).

Баффет увеличил долю в секторе здравоохранения

Баффет добавил почти в равных пропорциях три крупные фармацевтические компании и обменял DaVita на Pfizer, увеличил аллокацию сектора здравоохранения на 2,4% от всех активов.

Также Баффет незначительно уменьшил долю активов в майнинге, продав 50% имеющихся акция Barrick Gold, что составляет 0,11% его активов.

Баффет почти ничего не изменил в портфеле

Цикличные сектора — IT, Финансы и Потребительские товары — по-прежнему составляют большую часть портфеля ~ 90%.

Распродажа компаний из этих секторов достаточно незначительно снизила аллокацию на цикличные активы:

Единственно значимым изменением в портфеле Баффета является ставка на сектор здравоохранения через Merck, AbbVie, Bristol-Myers Squibb и Pfizer.

Наше мнение

Мы оптимистично смотрим на сектор здравоохранения.

Во-первых, фарма отчасти является защитным сектором, и лидерство в нем принадлежит компаниям с патентами. Создавать лекарство с годами становится все дороже и дороже, поэтому сегодняшние лидеры только наращивают позиции в отрасли.

Во-вторых, волна локдаунов во всем мире сократила основной источник продаж повседневных лекарств — через посещение врачей. Победа над ковидом за счет вакцин вернет эту часть выручки в бизнес, что повысит финансовые показатели компаний.

В-третьих, пандемия и самоизоляция создали волну повышенного внимания людей к собственному здоровью, что создает дополнительные стимулы росту основного бизнеса лидеров отрасли.

Мы также поддерживаем движение Баффета в сторону сокращения доли Apple, так как акции по нашему прогнозу перекуплены. Однако доля все еще остается очень высокой, что снижает диверсификацию Berkshire Hathaway.

Статья написана в соавторстве с аналитиком Дмитрием Новичковым

теги блога Сергей Пирогов

- ЕС

- Fix Price

- Henderson

- IMOEX

- Invest Heroes

- IPO

- Ozon

- S&P500

- S&P500 фьючерс

- SPO

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- Всеинструменты.ру

- ВТБ

- Газпром

- Газпромнефть

- геополитика

- ГМК Норникель

- Группа Позитив

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- Европа

- золото

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Итоги года

- Китай

- ключевая ставка ЦБ

- ключевая ставка ЦБ РФ

- коронавирус

- Лента

- лукойл

- М.Видео

- Магнит

- Мечел

- ММК

- натуральный газ

- нефтегаз

- Нефть

- нлмк

- Новатэк

- норникель

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчетность

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- Ритейл

- роснефть

- русал

- рынок акций

- рынок акций РФ

- Рынок нефти

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- цены на нефть

- цены на топливо

- экономика России

- экономика США

- экспорт нефти из России

- ЮГК Южуралзолото

- Яндекс

Вот правильные первые вопросы. А все концентрируются на эппл-неэппл, финансовый сектор-нефинансовый сектор.

Какова роль сегодня облигаций? На рынке США вероятно обстоит все несколько иначе и там они способны приносить прибыль, чего не сказать о нашем рынке.