Избранное трейдера gold🧈digger

Мысли о японских свечах

- 28 мая 2020, 19:49

- |

Недавно мне в голову пришла интересная мыслишка, но обсудить особо не с кем, так что пишу на смартлаб.

Поговорить хочу о японских свечах, а точнее об их скажем так вредности, дочитайте пожалуйста до конца, чтобы понять, о чем я.

Для начала немного истории. Этот метод представления цен придумал один японец по имени Хомма Мунехис, который был торговцем рисом, а также торговал на первых японских биржах. Все это было аж в 1750 годах.

В мире японские свечи стали популярны в 1980-1990 годах, хотя я бы сказал не просто популярны, они стали основным и единственным способом восприятия биржевых цен. Почти все графики цен сейчас отображаются в виде японских свечей (в новостях, в мыслях людей, через API мос. биржи или любой другой биржи можно их загрузить). В общем японские свечи наше все (да я знаю, что есть и другие способы, например, рэнко бары, но они очень локальны и мало кто о них знает (минут 15 гуглил, чтобы найти как они называются)). Если что свечи и обычные бары это одно и тоже (предвещая чьи-то комментарии).

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 33 )

Акции американских компаний, которые имеют потенциал роста x2 и больше

- 21 мая 2020, 20:40

- |

Итак:

1. WFC — крупный банк, торгуется сейчас ниже мартовского дна. Баффет держит его много в своем портфеле (понятно что это не показатель, но все же). Минимальная цена 2019 года была примерно 43, максимальная 54. Такому банку все равно помогут. JPM — тоже считаю хорошей инвестицией, ситуация похожая.

2. OXY — сильно просевшая компания из нефтяного сектора. Тот же Баффет очень хитро увеличил свои активы в этой компании в апреле. Цена конечно не ниже мартовского минимума, но потенциал неплохой. Падали с 44 в феврале. Если с нефтью будет все хорошо, то и тут будет рост.

3. ET — занимается транспортировкой нефти и газа. Сейчас уже неплохо отрасли от своих минимумов, но думаю, что их потенциал это 14 и выше.

( Читать дальше )

Electronic Arts - полный разбор компании + SWOT-анализ

- 19 мая 2020, 20:23

- |

Всем привет, Друзья. Специально для BlackTerminal написал статью с разбором Electornic Arts.

Компания Electronic Arts начала заниматься видеоиграми в далеком в 1982 году. Наибольшую популярность обрели такие игры как: The Sims, NFL, Battlefield, Need for Speed, Plants vs Zombies и конечно FIFA — футбольная серия, которая дала все то, что сейчас есть у компании. Наверное каждый из нас прикасался к продуктам этой Electronic Arts. Давайте посмотрим на чем зарабатывает компания:

( Читать дальше )

Spydell. Инфляционный ад.

- 15 мая 2020, 19:32

- |

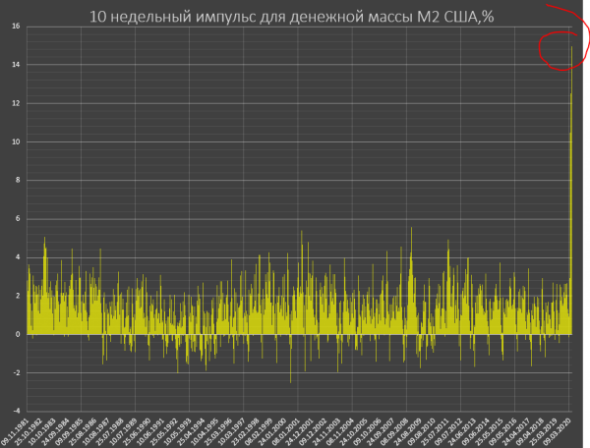

Ни в одной развитой стране со времен Веймарской республики монетарный импульс за 10 недель не достигал 15%. В послевоенном мире? Никогда и ни в одной развитой (по нынешним мерках) стране до сегодняшнего момента в США. К 4 маю 2020 изменение денежной массы за последние 10 недель в США составляет 15%!!!

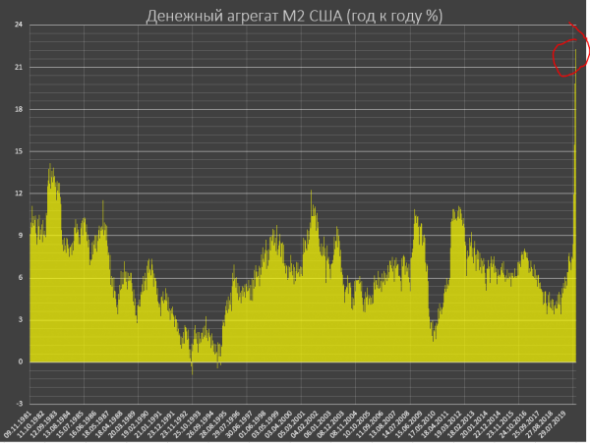

Годовое изменение денежного агрегата M2 составляет 22% В истории США были периоды высоких темпов роста денежной массы. Например, с второй половины 1971 по 2 квартал 1972 темпы роста достигали 13.5% годовых, похожие темпы роста были в середине 1976, в 1982-1983 рост достигал 12.5% и краткосрочно по недельным импульсам до 14%, но 22% не было никогда.

( Читать дальше )

РЕПО с ЦБ и покупки ОФЗ банками.

- 06 мая 2020, 22:52

- |

«Получая у ЦБ ликвидность с помощью сделок РЕПО в рублях по цене около 6% годовых, банки размещали эту ликвидность в длинные ОФЗ, доходность по которым тогда превышала 8% годовых, и вновь получали ликвидность ЦБ уже под эти бумаги — вновь под 6%», — описывает Осадчий. Похожий механизм, но в основном с использованием валютного РЕПО, банки уже использовали в кризис 2014–2015 годов, напоминает собеседник РБК. Но вряд ли банки заработали на этом больше 100 млн руб., оценивает Осадчий.

Возникает вопрос:

Банки чтоле покупают ОФЗ на бабки, которые берут у ЦБ?

То есть ЦБ де-факто покупает ОФЗ, при этом 2% отдавая банкам за схему?😁

Нахер тогда нужны банки?

Минфин что ль придумал ОФЗ чтобы кормить казначейства банков?

ТО ли цитата неправильная какая-то, то ли я чето не понял.

Старые песни о главном. Обзор на предстоящую неделю от 26.04.2020

- 26 апреля 2020, 22:20

- |

По ФА…

1. Заседание ФРС, 29 апреля

Многие члены ФРС в своих выступлениях заявляли о том, что на текущем этапе главной задачей ФРС является исполнение уже запущенных программ в ожидании экономических отчетов за второй квартал 2020 года, что говорит об отсутствии новых стимулов по поддержке экономики США.

Инсайд от WSJ гласит о намерении ФРС в ходе заседания 29 апреля расширить программу покупок муниципальных облигаций и программ кредитования, что не окажет значительного влияния на рынки.

Бывший член ФРС Кочерлакота в пятницу заявил, что ФРС на предстоящем заседании обязана снизить ставку до отрицательных значений, минимум до -0,25%, ибо ФРС не имеет права бездействовать в ситуации абсолютного понимания предстоящего обвала рынка труда США и у ФРС нет вменяемых аргументов против отрицательных ставок.

Но по мартовскому протоколу ФРС очевидно, что снижение ставок до отрицательных значений не рассматривается, а значит сюрприза не будет.

Одновременно с расширением программ кредитования в нарушение мандата, ФРС последовательно снижает покупки ГКО США в рамках программы QE, на предстоящей неделе ежедневные покупки ГКО США будут снижены до 10 млрд. долларов в день/50 млрд. долларов в неделю против изначальных 75 млрд. долларов в день/300 млрд. долларов в неделю.

ФРС наивно полагает, что она может избежать монетизации госдолга США, хотя принимает участие в этом процессе с сентября прошлого года, но Пауэлла ждет разочарование, ибо как только покупки ГКО США станут меньше размещений ГКО США минфином – очередных проблем на долговом рынке не избежать, а значит ФРС придется КУЯчить либо вечно, либо как минимум пока Трамп находится у власти, ибо администрация Трампа не допустит рост доходностей ГКО США, т.к. сие приведет к резкому росту расходов на обслуживание госдолга США и снижению рейтинга США.

( Читать дальше )

Новичкам. Опционы и Гауссово (нормальное) распределение.

- 25 апреля 2020, 17:35

- |

Продолжаем грызть тему опционов по книгам Саймона и Натенберга, сегодня добрались до темы волатильность.

Волатильность — это то, что отличает торговлю фьючерсами от опционов. Кто не знает как работает волатильность, по каким законам она живет, не сможет работать с опционами. Там, где волатильность, там есть и теория вероятности, а там, где теория вероятности — сидит определенный математический аппарат.

Именно в этой точке гуманитарий опускает руки, потому что не может разобраться как работать с моделью Блэка-Шоулза, не знает элементарных понятий из теории вероятности, не знает как работает Гауссово распределение.

Будем двигаться понемногу, сегодня разберемся именно с Гауссовым распределением, я покажу на пальцах что это такое и уже потом будем постепенно углубляться в модель Блэка-Шоулза (да-да, уважаемые новички, без понимания как работает эта модель вы будете терять деньги на опционном рынке).

( Читать дальше )

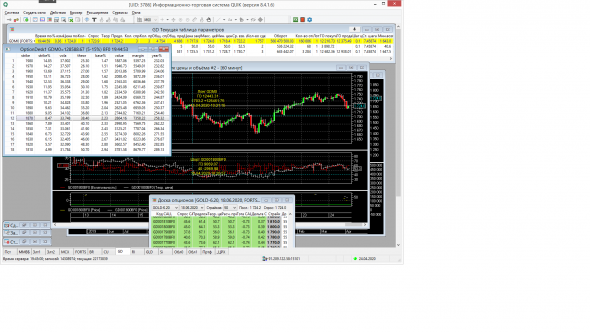

Какая доска опционов нужна для покрытого шорта опционов. Сделай сам

- 24 апреля 2020, 20:49

- |

Раз в секунду в заголовке таблицы меняется текущее значение базы. В скобках показан интервал значений (фиксированный) для колонки strike, чтобы выбирать в таблицу страйки с таким процентным отношением к базе на момент генерации таблицы. Суффикс опциона указан в заголовке перед текущим временем.

Колонка strike формируется единовременно при генерации таблицы. Остальные обновляются каждую секунду.

Колонка strike% показывает процентное отношение страйка к текущей базе.

В колонках vola и theor указаны волатильность и теорцена опциона.

Колонка base% показывает процентное отношение теорцены к текущей базе.

Колонка value показывает рублёвый объём теорцены.

Колонка margin показывает ГО на шорт опциона.

Колонка year% показывает процентное отношение value к margin, отнесённое на 365 дней.

В контекстном меню таблицы одна команда — перерасчёт с новой базой, опционом и интервалом страйков.

Для меня главное — strike% и year%.

Нефть: Мексиканцы - красавцы, заработают +6,2 млрд. долларов за год.

- 23 апреля 2020, 19:59

- |

Цитирую:

«За последние два десятилетия Мексика зафиксировала свои доходы от продажи нефти через опционы пут, которые она покупает у небольшой группы инвестиционных банков и нефтяных компаний в рамках крупнейшей и тщательно охраняемой ежегодной сделки с нефтью на Уолл-стрит.

Опционы дают Мексике право продавать свою нефть по заранее определенной цене в 49 долларов за баррель. Хеджирование позволит им получить около 150 миллиардов песо и они не потеряют деньги из-за падения цен на нефть. Согласно расчетам Bloomberg News, 150 миллиардов песо — это примерно в 6,2 миллиарда долларов США по текущему обменному курсу.

«Страховой полис недешев, — сказал 10 марта телекомпании Televisa министр финансов Мексики Артуро Эррера. — Но это страховка для таких времен, как сейчас. Наш фискальный бюджет не пострадает ».

Стоит отметить, что за последние 20 лет опционный хедж защищал Мексику от каждого спада: +5,1 млрд долларов в 2009 году, +6,4 млрд долларов в 2015 году и еще 2,7 млрд долларов в 2016 году после того, как Саудовская Аравия вела ценовую войну.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал