Избранное трейдера Тасимов

Кто зарабатывает на "нашем всё"? Занялся вопросом - что за пакет продаёт Газпром на МОСБИРЖЕ - откуда этот пакет взялся и сколько стоит

- 26 июля 2019, 15:23

- |

Занялся вопросом — что за пакет продаёт Газпром — откуда этот пакет взялся и сколько стоит

Посмотрите на эффективность продажа/препродажа пакета 2,93% акций ГАЗПРОМА.

Единственные адекватные, зарабатывающие — это немцы. Менеджменту ГАЗПРОМА и ВЭБ я свои деньги не инвестирую.

Выражаю признательность авторам тех ресурсов где я взял картинки.

Вот новости того периода. (24.11.2010 года)

E.ON Ruhrgas решил полностью выйти из акционерного капитала «Газпрома». Сейчас немецкому концерну принадлежит 3,5% акций, вчера на РТС они стоили $4,5 млрд. Пакет должен быть продан чуть выше рыночной цены, чтобы не обвалить капитализацию «Газпрома». Именно поэтому бумаги нельзя продать на рынке, а также сторонним покупателям.

В декабре 1998 года Ruhrgas (еще до объединения с E.ON) купил 2,5% акций «Газпрома», в мае 1999 года — еще 1,5%, а в 2003 году увеличил свою долю до 6,43% акций. В 2009 году уже E.ON Ruhrgas вернул монополии часть этого пакета — 2,93% акций,— обменяв их на 25% акций ОАО «Севернефтегазпром» (владеет лицензией на разработку Южно-Русского месторождения).

( Читать дальше )

- комментировать

- 2К | ★9

- Комментарии ( 3 )

НЛМК 2 кв 2019. Продолжение цикла снижения маржинальности у металлургов.

- 26 июля 2019, 13:53

- |

Еще на отчете за 1 кв 2019, стали заметны проблемы металлургов. Я тогда не говорил, и не говорю сейчас, что компании нужно шортить, они обанкротятся и тд. Но в данный момент, возможно лучше поискать другие компании для инвестиций.

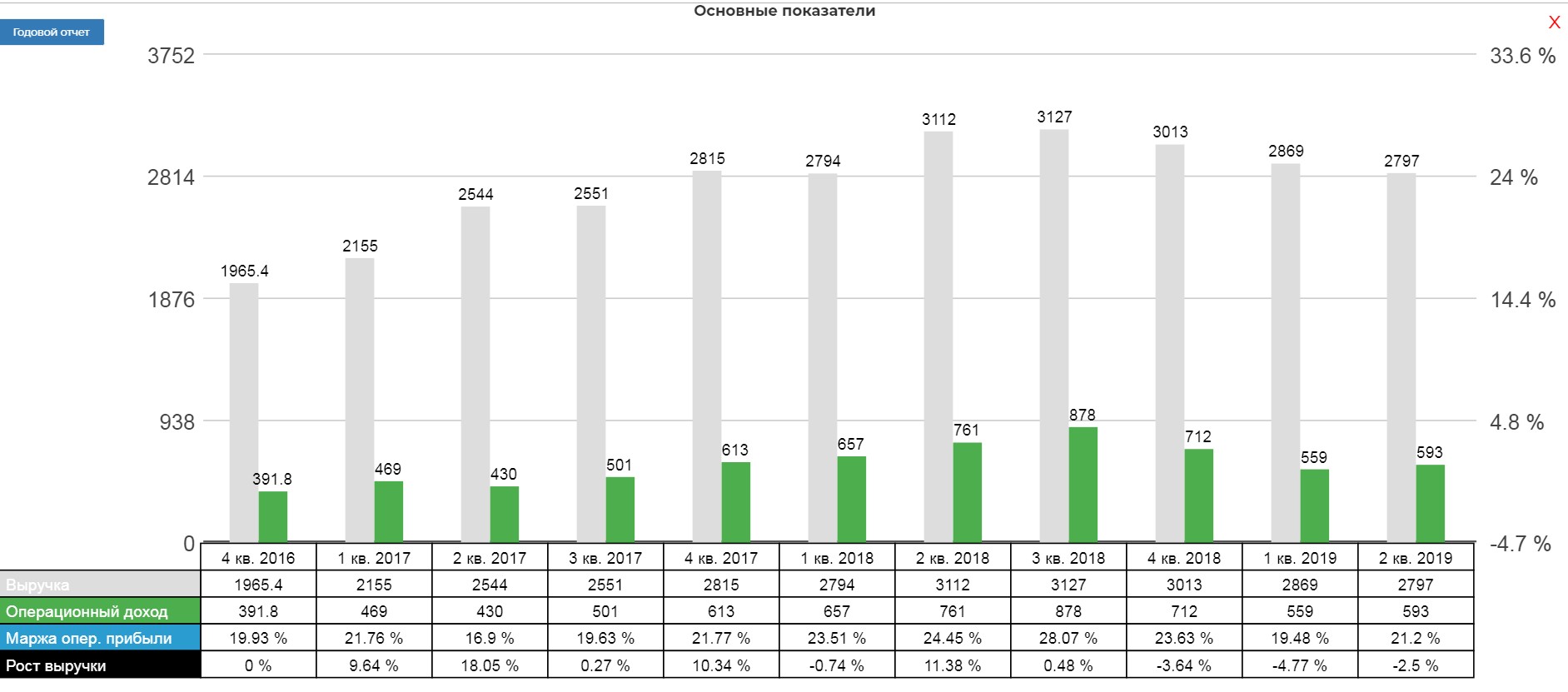

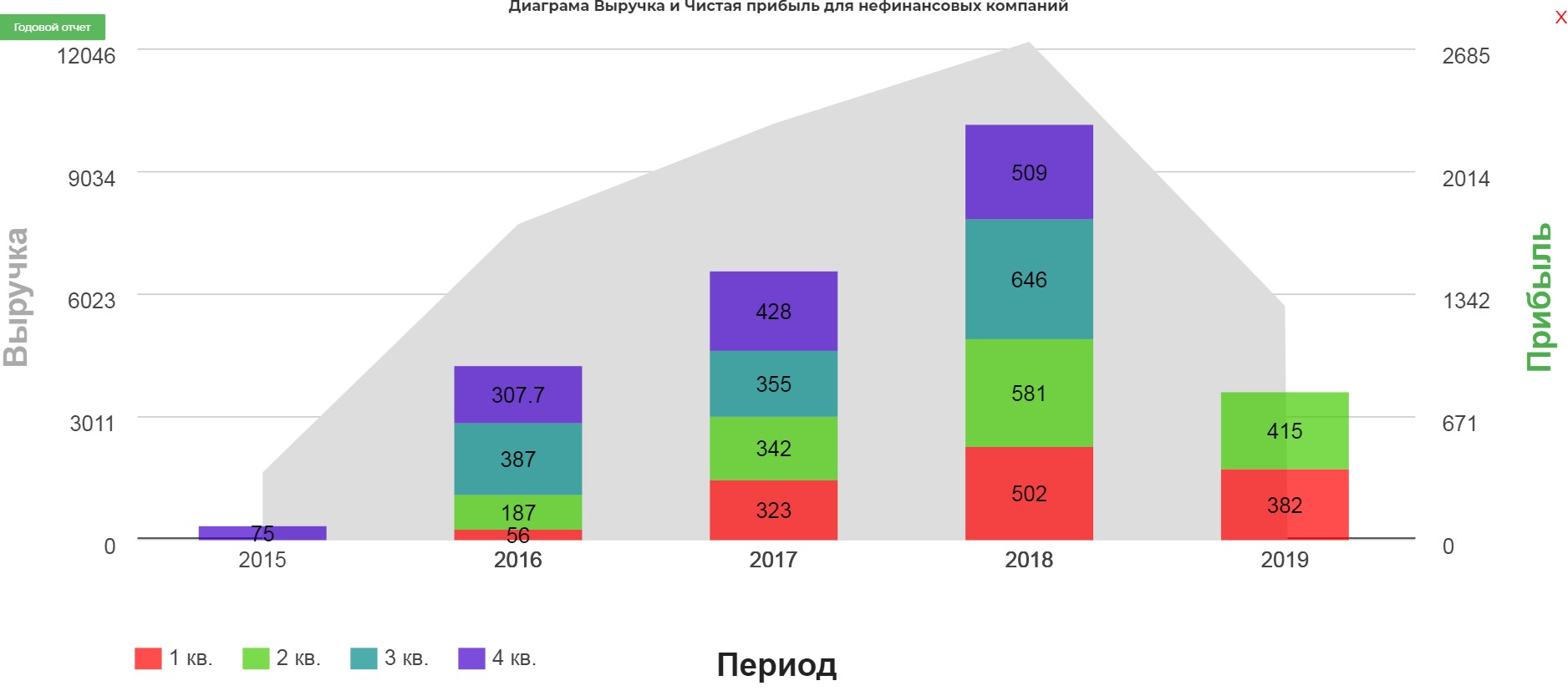

Выручка снизилась на 10% до 2797 млн.$. Пострадала не только выручка, но и операционная прибыль до 593 млн.$

Чистая прибыль снизилась до 415 млн. По полугодиям это уже снижение почти на 30%! С 1083 до 796 млн.$.

( Читать дальше )

Боровой

- 25 июля 2019, 11:52

- |

Потом было партостроительство, издание журнала, открытие студии, резкое неприятие Путина, и вот отъезд в Соединённые Штаты.

Сколько их уехавших за последние годы...

И вопрос не в том почему они уезжают, а в том почему не могут жить в стране где родились и выросли.

Почему много болевший в последние годы пожилой человек квалификации профессора математики не может найти себе места в России.

И сколько их таких вполне ещё полных сил людей выключается из социальной востребованности, без возможности работать и жить не по лжи.

Молодым, энергичным, востребованным кажется, что они никогда не будут другими.

Но это не так.

Здоровья вам Константин Натанович и сил...

#Боровой

Нефтяная вражда Путина вылилась в общественное мнение

- 25 июля 2019, 09:11

- |

Обвинения за загрязнение в российской нефтяной промышленности расшатало окружение президента Владимира Путина.

Игорь Сечин, глава «Роснефти», крупнейшей в мире публичной нефтяной компании, и Николай Токарев, глава «Транснефти», крупнейшей в мире трубопроводной сети, втянуты в необычайно публичный и злобный спор по поводу реакции их компаний на загрязнение Российского газопровода «Дружба», эпизод, который нарушил экспорт и поставил под сомнение имидж Москвы как надежного поставщика энергии.

Сечин и Токарев более десяти лет ссорились из-за всего, от тарифов до поставок китайской нефти. Однако, по словам двух правительственных источников, горький и публичный характер их последнего столкновения является новым и ставит Путина в сложное положение, поскольку оба они были частью его круга лоялистов на протяжении десятилетий.

Публично Путин остался в стороне, пока эти два человека ведут словесную войну, выпуская пресс-релизы, уравнивая обвинения в предательстве и некомпетентности.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 25 июля 2019, 09:11

- |

«Роснефти» вычитается за ОПЕК+. Госкомпания просит налоговых льгот за сокращение добычи

Как выяснил “Ъ”, «Роснефть» аргументирует необходимость налоговых льгот на 460 млрд руб. для своего Приобского месторождения тем, что понесла прямые потери из-за сделки ОПЕК+. Они выразились в том, что компания не добыла из-за ограничений 22 млн тонн нефти. Теперь «Роснефть», по данным “Ъ”, хочет ускорить выдачу льгот, чтобы они заработали задним числом уже с 2019 года, несмотря на противодействие Минфина. Минфин, Минэнерго и эксперты не согласны с тем, что отрасль понесла потери из-за сделки ОПЕК+, а аргументация «Роснефти» ставит вопрос о необходимости компенсаций и другим нефтяникам, сокращавшим добычу.

https://www.kommersant.ru/doc/4040858?from=main_3

Крупнейшие банки потратились на

( Читать дальше )

Признание ЛИСЫ СМАРТЛАБУ

- 25 июля 2019, 02:47

- |

1. Да, я опубликовала топик со следующими графиками — прогноз вульфа, отработка вульфа и одной отыгранной сделкой в 63 колах, как пример того, что технический анализ работает. Сделка на скрине, объём был указан 170 контрактов. Да это не так, сделку публиковала, как пример. Закрыто по факту было на этом счёте меньше и набрано на нём меньше. Общий объём по этой сделке, вообще, другой. На другом счёте объём больше, чем 170, на третьем тоже есть путы и фьючи. И по факту совокупный объём гораздо больший. Я не обязана никому называть точные объёмы и показывать все свои сделки и т.д. Входы и выходы тоже везде немного разные. Даже не думала, что для подтверждения работы ТА теперь все обязаны показывать свои входы-выходы, все сделки и все счета. Никто вроде этого не делает. Ни разу не видела на смартлабе. НО у Вити подгорело, и я даже, вообще, не понимала, что он от меня хочет. Даже не вспомнила, что не закрыла все позиции. Честно говоря, я вообще, растерялась от такого наезда на меня. И до сих пор в шоке.

( Читать дальше )

Я считаю, что активные инвестиции в России обречены

- 25 июля 2019, 00:20

- |

Ну или почти обречены. Здесь хотелось бы выделить 2 основные причины такого мнения.

1) Засилье госкомпаний, которые не заинтересованы в росте капитализации

2) Довольно большое количество частных публичных компаний, заинтересованных в выводе денег минуя миноритариев

Допустим, вы активный инвестор на российском рынке акций (то есть, вкладываетесь в отдельные акции, а не ETF’ы на индекс Московской биржи). Если вы действительно работаете в долгую, а не спекулируете, то, скорее всего, у вас почти нет госкомпаний в портфеле.

Например, мало кто держал Газпром на протяжении последних 5-ти или 10-ти лет на постоянной основе. Все знали, что компания тратит очень много денег на политически-мотивированные капитальные затраты, поэтому не увеличивает дивиденды. Помните из-за публичной критики такого подхода к бизнесу в прошлом году даже аналитика Сбербанка CIB уволили(https://www.vedomosti.ru/finance/news/2018/05/22/770354-avtor-otchetov). А потом в каком-то кабинете решили, что дивиденды все-таки нужно увеличить (наверно, государству нужно на какие-нибудь проекты) и акция переставилась. Не потому, что улучшились перспективы роста бизнеса и не потому, что увеличилась маржинальность, а просто так вот решили. Заработали в этой истории инсайдеры и удачливые спекулянты, а не фундаментальные инвесторы.

( Читать дальше )

Баланс Банка Китая обогнал все остальные

- 24 июля 2019, 21:12

- |

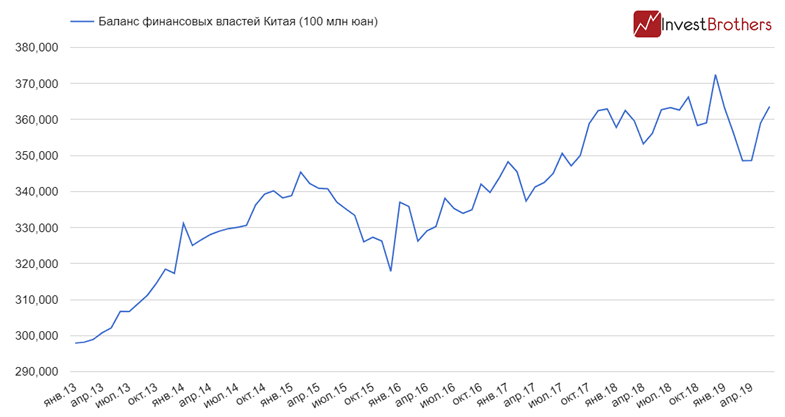

Баланс Банка Китая вновь перешел к росту после продолжительного перерыва.

По итогам июня общая сумма средств на балансе Народного банка Китая увеличилась до 36,4 трлн юаней или примерно до 5,3 трлн долларов.

Напомним, что объем активов регулятора не рос на протяжении четырех месяцев, а в январе-марте и вовсе снижался. В мае регулятор стал увеличивать предложение денежной ликвидности путем предоставления средств банковскому сектору страны.

Баланс НБК

Источник: НБК

Баланс НБК вновь стал самым крупным в мире, обогнав ЕЦБ и Банк Японии, у которых по 5,2 трлн долларов. Для сравнения у ФРС он всего лишь 3,8 трлн, только экономика Японии и Европы, стагнирует, а у Соединенных Штатов растет. Похоже, дело не только в количестве денег в экономике страны.

Резюме

Китайская экономика заметно сбавила темпы в текущем году. Пока каких-то потрясений удается избежать, все-таки печатные станки продолжают работать в КНР, Европе и Японии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал