Избранное трейдера Olimp

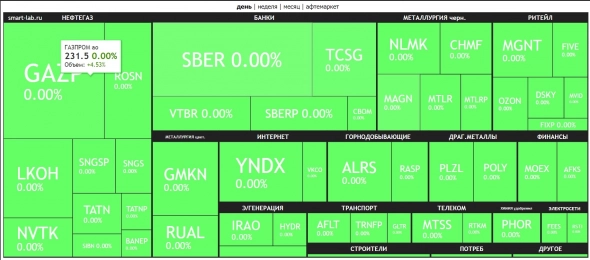

🔥Итоги дня: IMOEX +0% Шеф, всё пропало! Акции выкупают, дивиденды отменяют, клиент уезжает

- 16 марта 2022, 18:42

- |

📉Интер РАО -0% «Интер РАО» разрабатывает возможность выкупа free float — более 34% капитала, чтобы провести делистинг с Московской биржи. Стоимость акций компании сильно упала, и весь free float можно оценить в 170 млрд руб. Но могут возникнуть проблемы с иностранными инвестфондами, держащими мелкие пакеты, которым сейчас запрещено выходить из активов в РФ. Интересно, кто следующий? 🤔

📈Лукойл +0% Совет директоров «ЛУКОЙЛа» 17 марта рассмотрит вопрос о приобретении обществом размещенных им акций. У «ЛУКОЙЛа» есть действующая программа buyback на $3 млрд, которая действует до конца 2022 года. Так как после объявления этой программы (1 октября 2019 года) компания сдвинула фокус в сторону выплаты дивидендов и на длительный период прекратила обратный выкуп, то покупка бумаг возобновилась только в конце ноября 2021 года.

📉USDRUB -1.9% Рубль продолжает укрепляться, так как участники рынка надеются, что Россия и Украина все же смогут прийти к соглашению о перемирии. FT пишет со ссылкой на источники, что Россия и Украина подготовили план, включающий прекращение огня и вывод войск при условии нейтралитета Киева и сокращения численности украинских войск.

📈RGBI +0% Совет директоров Банка России на ближайшем заседании не должен пойти на повышение ключевой ставки, возможно ее постепенное снижение после стабилизации ситуации, считает глава комитета по финансовому рынку Госдумы Анатолий Аксаков.

📈IMOEX +0% Открытие торгов на российском фондовом рынке может происходить поэтапно, не исключено, что начнут с облигаций федерального займа (ОФЗ), затем перейдут к другим финансовым инструментам, считает глава комитета по финансовому рынку Госдумы Анатолий Аксаков.

📉Энел Россия -0% «Энел Россия» не будет выплачивать дивиденды в 2022 году, следует из презентации компании. Отмечается, что, учитывая период стратегического репозиционирования в 2021 году, распределение дивидендов в размере 3 млрд. руб. переносится на 2023 год, предлагая повышенную доходность после того, как проекты возобновляемой энергии и модернизации будут запущены один за другим.

📉ЦБ - Ходят слухи про отставку Набиуллиной, которую может заменить Владимир Чистюхин. Пресс-секретарь президента РФ Дмитрий Песков заявил, что в Кремле не будут раскрывать, чью кандидатуру на пост главы Центробанка Владимир Путин внесет на следующей неделе.

📉Алроса -0% Алмазы из России, ограненные в бриллианты вне России, разрешены к ввозу в США в соответствии с последними импортными санкциями, но их покупка рискованна в свете возможных будущих ограничений, пояснил американский комитет по надзору в ювелирной отрасли (Jewelers Vigilance Committee, JVC) в FAQ для своих участников, основанном на разъяснениях OFAC.

📈Детский мир +0% Ритейлер «Детский мир» зафиксировал цены на ряд товаров первой необходимости. В этот перечень вошли около 90 SKU в таких категориях, как детское питание (каши, пюре, смеси, молоко, творог), товары детской гигиены (подгузники, пеленки, присыпки, влажные салфетки, мыло, зубная паста), принадлежности для кормления (бутылочки и пустышки), а также ряд товаров категории «одежда и обувь» (ботинки зимние и демисезонные, кроссовки, туфли, комбинезоны, боди, куртки, футболки, брюки, толстовки, блузки).

- комментировать

- ★1

- Комментарии ( 7 )

Мои текущие идеи в акциях РФ

- 09 февраля 2022, 21:03

- |

Всем привет!

Ежемесячный обзор портфеля будет на неделе, а пока хотел бы расписать про идеи, которые я сейчас вижу в РФ

Глобально думаю, что сейчас рынок наш очень располагает к инвестициям. Об этом можете почитать в моих постах про оценку рынка

Также я продолжаю придерживаться в РФ довольно простых правил:

- Основной драйвер нашего рынка — это дивиденды (ну что поделать, многие компании не могут расти, и тогда выбор простой — закапывать в новые стройки или дивиденды. Многие компании сделали правильный выбор в пользу последнего)

- Не изобретать велосипед. Я думаю, что многие компании сейчас действительно очень дешевые, а поэтому нет смысла лезть на внебиржу, в неликвидные акции и сложные бизнесы (для меня VK и Ozon пока сложноваты).

Ниже хотел бы расписать поподробнее про текущие идеи, из которых плюс-минус и состоит мой портфель (это идеи, а не большие обзоры по компаниям. Нет цели подробно рассказать про каждую компанию)

( Читать дальше )

Статистика угольной отрасли по итогам января 2022 года

- 03 февраля 2022, 17:39

- |

Решил поделиться статистикой угольной отрасли по итогам прошедшего месяца. Обзор будет включать в себя данные по ценам, объемам добычи и квотам на вывоз продукции в восточном направлении. Это первый подобный пост, прошу написать в комментариях, интересна ли вам такая информация.

Мировые цена на премиальный кокс. уголь

В январе долларовые цены на австралийский уголь обновили максимумы и скорее все будут тут как минимум до конца китайского Нового года.

В январе цены на уголь имели разнонаправленную динамику.

Снижение зафиксировано в ценах (в рублях за тонну) на:

1) концентрат К: 26639 -> 24268 или на 7,86%;

( Читать дальше )

Почему не беру Газпром в долгосрочный портфель

- 03 февраля 2022, 17:22

- |

Мой первый пост здесь.

Досрочный инвестор. Цель — второй источник дохода, прибавка к пенсии и передать капитал по наследству.

Собственно, Виктор Петров попросил публично высказаться на тему «компаний, которые инвестируют в проекты с хорошей рентабельностью на вложенный капитал, а затем делятся прибылью с акционерами».

Высказываюсь.

Поскольку экономика в России индустриальная, то и компании в основном оцениваются по старинке. Без всяких там «по выручке», хотя уже встречаются всякие озоны и софтлайны.

Что важно мне долгосрочному инвестору? Как идет выбор эмитента в лист наблюдения?

Несколько параметров (достаточно простых):

1. Чтобы ROIC (ROCE) был выше определенного уровня. Какого?

Ну хотя бы 15% И то, маловато при наших то ставках. Ну ладно.

2. Перспективы роста.

А что, куда контора инвестирует, есть инвест.проекты с положительными NPV?

3. Дивы

Если контора не платит дивы, то надо смотреть почему. Если это временно и объясняет почему (было такое с НКНХ), то это ОК. Если РУСАЛ и En+, ну не знаю. А будут платить то вообще или будут вкладываться в модернизацию на радость всем, кроме акционеров?

( Читать дальше )

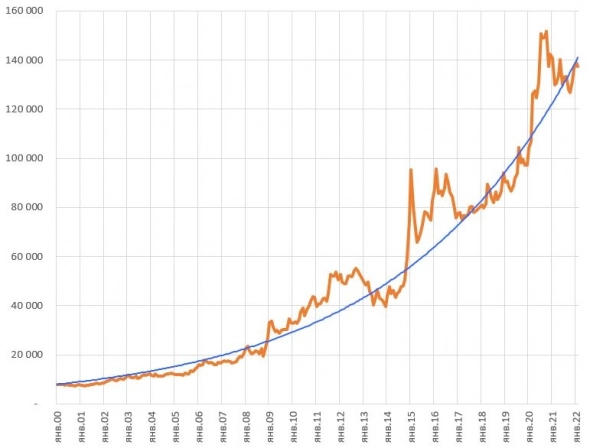

Унция золота будет стоить 400 тыс.руб. через 8 лет

- 03 февраля 2022, 16:48

- |

Взял 21-летнюю историю золота (толстая рыжая линия) в рублях и вывел математическую аппроксимацию (тонкая синяя линия):

Получилось, что благодаря бесконечному и безнаказанному майнингу денег (долларов и рублей), рублевый ценник золота растет примерно на 0.08%-0.09% в месяц. Вроде бы — ерунда. Но за год набегает изрядный процент. И чем дальше — тем быстрее рост.

Почему рост ускоряется?

Потому, что политики майнят деньги от достигнутого — каждый год увеличивают денежную массу на некоторый процент и говорят, что это полезно для экономики (брешут, гады!). В результате — получается та самая

( Читать дальше )

Как российский рынок акций переживет геополитический кризис: четыре сценария

- 03 февраля 2022, 15:52

- |

Обострение отношений между Россией и странами Запада из-за украинской проблемы не уникально. Разногласия случались и раньше, и каждый раз при этом российский рынок оказывался под давлением на фоне рисков санкций или ухудшения торговых условий. О возможных сценариях выхода из нынешнего кризиса рассказывает эксперт по фондовому рынку БКС Мир инвестиций Игорь Галактионов.

Российские публичные компании достаточно тесно интегрированы в мировую экономику, и их зарубежный бизнес может пострадать в случае ухудшения отношений России с другими странами. При этом российские экспортеры обладают сильными конкурентными преимуществами и заменить их продукцию не так просто. Поэтому санкции против российского экспорта, за редким исключением, не вводятся.

Почему же отечественные акции падают при каждом внешнеполитическом обострении?

( Читать дальше )

ТГК-1 - если очень хочется, то можно

- 25 января 2022, 17:53

- |

Энергетики остаются не у дел на рынке полном паники, сомнений и высокой доходности на долговом рынке. С ростом ставки ЦБ, внимание инвесторов все больше обращается к долговому рынку. Доходность некоторых ОФЗ приближается к дивидендным историям на рынке акций. А что, как ни дивиденды, привлекали «энергетических» инвесторов? Осталась ли хоть толика инвест-идеи в ТГК-1? Разбираемся.

На столе у меня последний большой отчет компании за 9 месяцев 2021 года и операционные результаты за тот же период. Итак, выручка компании выросла на 16,3% до 61,7 млрд рублей. Растет объем отпуска электроэнергии с одновременным увеличением ее выработки на 16,4%. В добавок растут цены на электроэнергию в среднем на 20%.

Операционка, которая составляет львиную долю расходов предприятия, также увеличились на 18% до 62,8 млрд рублей. В итоге чистая прибыль выросла всего на 13%. Динамика положительная, но кого этим удивишь в 2021 году. Весь вопрос к будущим периодам. Аналитики не закладывают поступательного роста фин показателей, как и я.

ТГК-1 условно «зеленый» энергетик. Выработка электроэнергии на гидроэлектростанциях позволяет выпускать зеленые сертификаты. Теперь их продажа будет осуществляться на бирже СПбМТСБ. Зеленые сертификаты — финансово-регуляторный инструмент, подтверждающий происхождение энергии из возобновляемых источников ТГК-1.

Давайте все же вернемся к дивидендам. Прогнозная доходность находится в пределах 11%. На уровне некоторых облигаций скажете вы, но надо еще и учесть катастрофически-низкие мультипликаторы. В данный момент они ниже своих средних за последние годы значений. P/E в 4 и P/B в 0,25 выдают явную перепроданность акций.

Подводя итог можно сказать, что потенциал снижения котировок ограничен. Никаких проблем с бизнесом явно нет. Стабильные, не выдающиеся показатели? — Да, но это не повод продавливать котировки ниже уровня мартовского падения 2020 года. А вот апсайдов я нашел парочку. Не густо, но если энергетиков нет в портфель, а очень хочется, то к акциям ТГК-1 можно присмотреться.

*Не является индивидуальной инвестиционной рекомендацией

( Читать дальше )

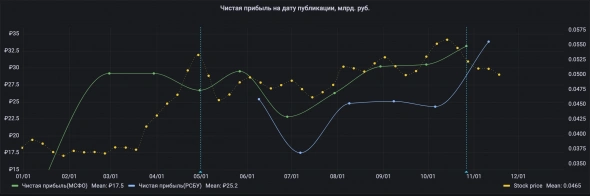

ВТБ, когда ждать значительный рост котировок акций?

- 24 ноября 2021, 18:00

- |

Всем привет, так как сейчас наблюдаем медвежий рынок и многие наверно снизили свой аппетит к риску, но как не пропусти ралли в акции ВТБ ?

Для этого я дополнил график с помесячной и квартальной чистой прибылью на даты публикаций и наложил на усредненные котировки акций за текущий год.

Если посмотреть внимательно график котировок акций, то видно два больший пика они помечены вертикальной линией они совпали на даты публикации квартальной отчетности по МСФО. Так же видны локальный пики за одну-две недель перед публикациями ежемесячных МСФО отчетах.

Сейчас за неделю до 30-го ноября нас ждет еще более сильный МСФО отчет, где чистая прибыль за октябрь должна превысить 40 млрд. руб. +30% м/м — это видно по опережающему РСБУ отчету.

Затем за одну/две недели до 30-го декабря, так же будет сильный МСФО отчет на фоне продажи акций Магнита, где чистая прибыль за ноябрь должна превысить 50 млрд. руб. +60% к сентябрю.

( Читать дальше )

Новые исторические минимумы по российским акциям сегодня

- 22 ноября 2021, 16:51

- |

FLOT — исторический минимум

MTSS — минимум за 19 месяцев

FEES — минимум за 19 месяцев

LSRG — минимум за 16 месяцев

AFKS — минимум за 12,5 месяцев

RTKMP - минимум за 12,5 месяцев

MOEX — минимум за 12 месяцев

AFLT — минимум за 6,5 месяцев

FIVE — минимум за 5 месяцев

TRNFP — минимум за 5 месяцев

NVTK — минимум за 4 месяца

NMTP - минимум за 4 месяца

VTBR — минимум за 3,5 месяца

SBER - минимум за 3,5 месяца

RASP — минимум за 3 месяца

IRAO — минимум за 3 месяца

RSTI — минимум за 3 месяца

GAZP — минимум за 2,5 месяца

TATN — минимум 2 месяца

AGRO — минимум за 1,5 месяца

Индекс S&P500 сегодня достиг исторического максимума.

Новички, добро пожаловать на РФР!

Роснано, разбор ситуации с возможным дефолтом

- 22 ноября 2021, 16:48

- |

Начнем с того, что компания на 100% принадлежит государству. Соответственно, если возникают проблемы у нее с обслуживанием долга, то это негативно влияет на весь инвест. климат в стране.

Я решил посмотреть отчет МСФО за 1 полугодие (последний из доступных), сам облигации Роснано не держу, поэтому детально ранее не изучал. И что мы видим… В самом начале, где аудиторское заключение (аудитор — KPMG) написано жирным шрифтом «Существенная неопределенность в отношении непрерывности деятельности» со ссылкой на примечание 3. Это уже настораживает.

Опускаемся в примечание 3 и в конце находим интересующую для нас информацию:

«В настоящее время Группа находится в процессе обсуждения с акционером возможности дополнительного финансирования. В то же время нет уверенности, что такое финансирование может быть получено в необходимом объеме. Если Группа не сможет получить финансирование от акционера или из иных источников, она может быть не в состоянии непрерывно продолжать свою деятельность.»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал