Избранное трейдера Вивальди

Основные тезисы #smartlabonline c Белуга Груп (Александр Мечетин)

- 28 октября 2021, 16:59

- |

⚡️Не исключает SPO, краткосрочно вопрос не стоит, решение может быть принято в течение 2 лет

⚡️Таргетирует ежегодный CAPEX в районе 2,5 млрд рублей

⚡️Рекомендует инвесторам ориентироваться на див.политику не менее 25% прибыли МСФО (чтобы инвесторы не имели завышенных ожиданий), конечные дивиденды будут зависеть от CAPEX и FCF.

Теперь я бы хотел рассказать о других интересных тезисах:

Лично мне были очень интересны оценки Александра по маржинальности (EBITDA) сегментов:

✅В целом по производству алкоголя 15%

✅Розничный бизнес около 10%

✅Производство водки <10%

✅Производства вина ~20% (зависит сильно от эффекта масштаба, gross может быть и 70%)

👉Средняя окупаемость 1 магазина ВинЛаб = 18 месяцев, средняя стоимость открытия = 3 млн руб, прогноз = 40-50 магазинов в месяц

👉До SPO free-float был 10%, большая ее часть у фондов, и реально у физиков было не более 2% акций, что приводило к волатильности

👉На SPO в компанию зашли качественные инвесторы, в том числе BlackRock

👉IPO ВинЛаб как отдельной компании не планируется, ВинЛаб — топовый клиент собственного производства

👉Расширение сети ВинЛаб пока только Москва/СПб и Дальний Восток

👉Белуга не планирует расширяться в продовольственный сегмент, по алкоголю еще не все сделали, что могли

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Рассказываю как я наказал МТС за грабёж

- 28 октября 2021, 13:24

- |

Я смог перехитрить МТС, а они до сих пор не поняли как я их надул

Компания МТС постоянно вытягивает из меня деньги. Их грабительские тарифы заставляют производить ежемесячную оплату их услуг. Вы сами гляньте:

- Тариф МТС за 825 рублей

- Тариф МТС за 990 рублей

- Тариф МТС за 1090 рублей

- Любой другой грабёж

Компания МТС выплачивает дивиденды и это продолжается уже несколько лет. За 2020 год было выплачено 34,44 рубля дивидендов на акцию.

( Читать дальше )

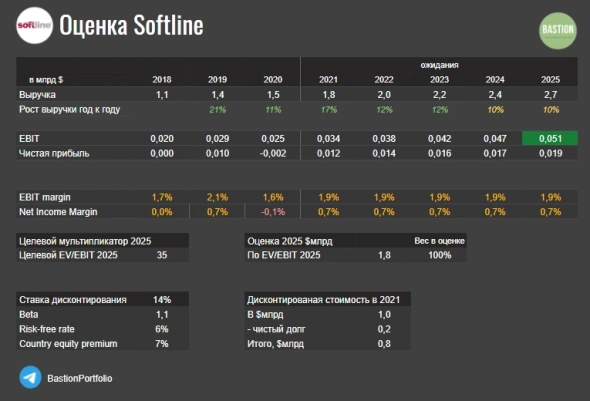

Будьте осторожны при покупке акций выходящего на IPO Softline

- 27 октября 2021, 09:49

- |

Российский поставщик IT-решений Softline на этой неделе размещает акции на LSE и Мосбирже, намереваясь привлечь до $400 млн при оценке в $1,5 млрд. Адекватна ли цена компании и какие возможности и риски имеет ее бизнес? Ключевые наблюдения:

1. В новостях и аналитических отчетах Softline часто называют IT-компанией, но это не так. Softline является посредником между крупными IT-разработчиками и корпоративными пользователями. Компания распространяет лицензии на продукты Microsoft, Cisco, Google и Oracle, фактически зарабатывая комиссию на их перепродаже.

2. Специфика дистрибьюторского бизнеса объясняет, почему у Softline такая маленькая маржа. При огромной для российских компаний выручке в $1,5 млрд в год, операционная прибыль составляет всего $25 млн, маржа <2%.

3. У компании огромная зависимость от одного партнера — Microsoft. На него приходится 48% доходов. Softline продает продукты Microsoft, не только в России, но и в Чили, Индии и Колумбии.

( Читать дальше )

Высокие ставки, локдаун, ожидание рецессии . . . А ВЫ не думали, что это - политика на передел собственности и вывод купленных не дорого $ ?

- 27 октября 2021, 09:44

- |

приведут к дефолтам сильно закредитованных компаний и компаний из пострадавших секторов.

В 2022г. значительно увеличится количество банкротств физических и юридических лиц.

Инверсия кривой доходности ОФЗ говорит о высокой вероятности рецессии через несколько месяцев, вероятно, во 2 полугодии 2022г.

Не думаете ли Вы, что сильное ужесточение ДКП в России — это осознанная, планомерная политика,

цели которой:

- передел собственности,

- вывод капитала (покупка долларов, пока они стоят не дорого): сильные мира сего в России, которым позволено работать через оффшоры, выводят деньги, Вы сами понимаете, в какой валюте).

Бизнес выводил, выводит и будет выводить прибыль.

Учитывая политические риски, российские активы справедливо недооценены и, думаю, в обозримом будущем, будут оставаться недооцененными..

Не даю прогнозов.

Написал мысль для обсуждения.

Адрес в telegram@OlegTrading t.me/s/OlegTrading

Чат с > 800 трейдерами tx.me/OlegTradingChat

Каналы telegram бесплатные, ничего на каналах не продаю: хобби.

С уважением,

Олег.

Стратегия "купи и держи" не так проста, как кажется // воспоминания о 90-х

- 27 октября 2021, 09:33

- |

Всем привет!

Сегодня немного философских рассуждений насчет стратегии «купи и держи». Казалось бы, чего тут сложного, купи дивидендную акцию и держи ее все время, получай дивиденды.

Порой приводится пример, что-то вроде, купив индекс РТС (даже не отдельную компанию) 25 лет назад (это был 1996 год), тогда он стоил в районе 100 пунктов, вы бы получили сейчас доход х19 (сейчас индекс РТС 1887 пунктов), а с учетом дивидендов будет примерно вдвое больше (индекс РТС полной доходности сейчас 3586 пунктов, но он считается с 2004 года), т.е. увеличили бы свой капитал примерно в 40 раз — и это уже в долларах, не в рублях!

Доллар тоже подвержен инфляции, накопленная инфляция за эти 25 лет примерно 65%, но все равно рост впечатляющий.

Казалось бы, вот оно, золотое дно, покупай любые компании оттуда и все, но… 25 лет назад это было совсем не очевидно и не просто.

( Читать дальше )

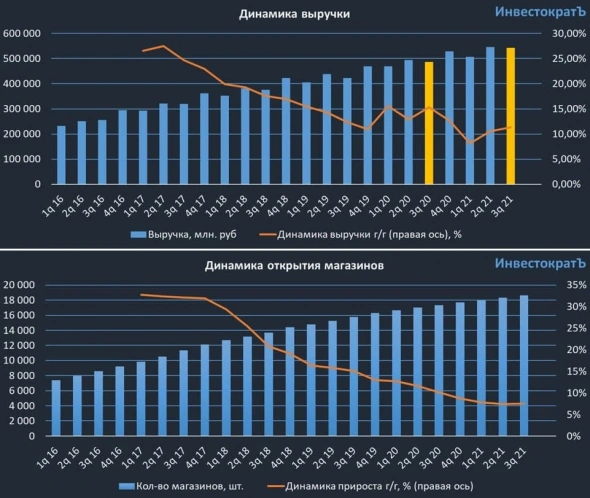

В X5 Retail Group наметился рост

- 25 октября 2021, 15:40

- |

На данный момент на ТОП-5 ритейлеров в РФ приходится всего 32% рынка, в то время, как в других странах эта доля составляет 50-60%. Это намек на то, что очередные сделки M&A неизбежны в ближайшем будущем.

X5 пока не ответила на слияния Магнит+Дикси, Лента+Билла, но я думаю, что это просто вопрос времени. Естественный прирост не позволит поддерживать свое лидерское положение в отрасли, слияния станут неотъемлемой его частью, как это было и ранее.

📊Отчет по итогам 3 кв. вышел неплохой.

📈Выручка выросла на 11,6% г/г до 542 млрд. руб.

В том числе онлайн продажи выросли на 156,9% г/г до 10,66 млрд. руб. Пока их доля относительно небольшая и составляет около 2% от общей выручки, но темпы роста впечатляют.

Х5 добавила 353 новых магазина, 133 «магазина у дома» и 10 супермаркетов были

реконструированы в соответствии с новыми концепциями, которые продолжают

демонстрировать положительный отклик покупателей. Продолжается сокращение гипермаркетов (Карусель), что ожидаемо негативно отражается на доходах от этого направления.

( Читать дальше )

Удваиваем позицию и усредняемся

- 25 октября 2021, 12:22

- |

На просадке удваиваем позицию и держим до возврата котировок

| Просадка | Прибыль |

| 5% | 5% |

| 10% | 8% |

| 15% | 11% |

| 20% | 12% |

| 30% | 18% |

| 40% | 22% |

| 50% | 26% |

Устраивает прибыль 10% — собирайте все просадки сильнее 15. Отыграетесь не сразу.

Считаете оправданным риск выше 20% — тогда ждите серьёзного обвала — ниже 30-40. Рискуйте, операция может растянутьс на несколько лет.

Исторический орентир — весна'20 просадка по активам -50%.

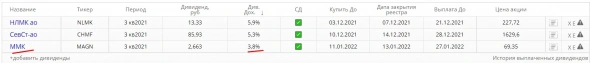

📉ММК падает на 2% после рекомендации дивидендов

- 25 октября 2021, 10:51

- |

Инвесторов разочаровали объявленные дивиденды: дивиденд за 9 мес. 2021г. — ₽2,663 на акцию, дивотсечка — 13 января 2022 г, доходность 3.8%

Прогнозы участников форума начинались от 4% див. доходности. ММК сейчас показывает самую низкую див.дох. среди представителей чёрной металлургии😳:

( Читать дальше )

Про усреднение. Рассуждения начинающего

- 25 октября 2021, 01:15

- |

Интересно, кому первому пришло в голову это «чудесное лекарство от убытков»? И кто приложил руку к тому, чтобы оно получило такое широкое распространение среди начинающих участников рынка? Ранее весной, когда я только начал торговать и из каждого утюга вещали о предстоящей серьёзной коррекции рынка, меня сильно интересовал один вопрос: во время кризиса, когда всё падает, кто выступает контрагентом у продавцов? Кто покупает, когда всё рушится? И главное, зачем? Теперь, я понимаю, кто. Те, кто либо усредняет свои убыточные позиции, либо ловят дно (а затем, второе, третье и так далее), чтобы выгодно, как им кажется, затариться и «сделать иксы». Ну, может, ещё те, кто промежуточно фиксируется по своим шортам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал