Избранное трейдера Holod_Dmitry

Сканер рынка для QUIK

- 01 декабря 2016, 13:01

- |

В терминале QUIK доступны сотни и даже тысячи инструментов. Как найти среди них те, в которых выполняются определённые условия? Например, бумага начала расти или достигнут локальный минимум и имеет смысл рассмотреть вопрос покупки этого актива? Или какое-то другое условие, которым пользуетесь именно вы для анализа ценных бумаг рынка.

Очевидный путь — листать эти инструменты в терминале. Да, можно. Например, просматривать дневные графики всех инструментов на сон грядущий вместо сказки на ночь. Или проводить все время перед экраном, тренируя мышцы руки, истирая мышку и ломая глаза, если интересуют сигналы для торговли внутри дня. Даже не принимая во внимание трудоёмкость и малоприятность процесса, часть сигналов в любом случае будет пропущена.

Однако процесс поддаётся автоматизации — и это хорошо. Я не встречал в открытом доступе подобных утилит, поэтому некоторое время назад написал такую утилиту для себя. Она оказалась удобной — я ее причесал и делюсь с публикой. Лишний плюсик в личное дело на главном суде не помешает.

( Читать дальше )

- комментировать

- 3.2К | ★115

- Комментарии ( 28 )

Что я понял после 10+ лет торговли на рынке?

- 29 ноября 2016, 13:50

- |

1. Вероятность движения цены всегда 50 на 50.

2. Волны Эллиотта – отличная зарядка для ума, но практической пользы 0.

3. Надо вести журнал сделок.

4. Надо делать принт-скрин графиков со сделками.

5. Чем проще, тем лучше.

6. Надо убрать всё, что мешает принимать решения.

7. Надо вести статистику, считать профит-фактор.

8. Не существует контртрендовых стратегий.

9. Инвестиции – это те же спекуляции, только растянуты по времени.

10. Для успешной торговли должно быть чувство безразличия.

11. Учиться только на своём опыте (см. п. 3, 4, 7).

12. Пора нанимать трейдеров :).

То ли робот, то ли нет

- 23 ноября 2016, 08:03

- |

На рынке всё хорошо.

Поэтому немного исследований почти сферического коня почти в вакууме.

Смысл топика скорее в том, чтобы показать, какого типа память присуща биржевым данным и какой может быть торговая система, основанная на такой памяти.

Исходные данные — обычные часовые бары по акциям Сбербанка, для которых строится средняя цена.

Подход:

1. Рассматриваем группы часовых баров по 9 штук, отражающих скользящий день.

2. Предполагаем, что группы баров, кончающихся в одни и те же часы, в среднем должны быть похожи.

3. Выбираем глубину предыстории (2-3-4 месяца), в которой будем находить похожие вектора.

4. Для данного текущего вектора находим в прошлом похожие вектора (скажем 10-15 штук), для которых мы знаем, каким был следующий часовой бар. По ним делаем оценку (можно среднее, можно авторегрессию, можно всё, что угодно) следующего бара для нашего текущего.

5. Принимаем решение о входе (не-входе) в ту или иную позицию на один час.

( Читать дальше )

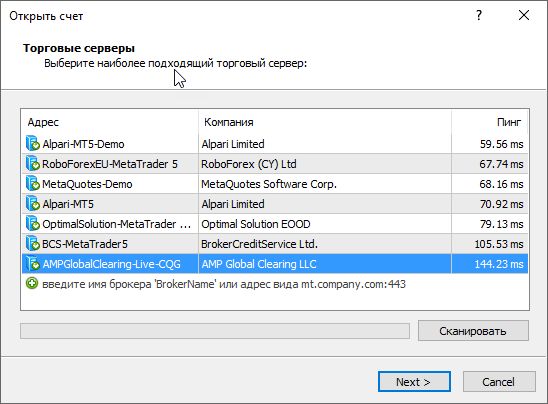

Американский брокер AMP Futures запустил MetaTrader 5

- 21 ноября 2016, 16:47

- |

http://www.ampfutures.com

Чтобы открыть демку и посмотреть, достаточно указать сервер AMPGlobalClearing-Live-CQG при открытии счета и выбрать «Новый реальный счет». Будет автоматически открыт предварительный счет, на котором будут доступны фьючерсы.

( Читать дальше )

Ошибки новичков в алготрейдинге

- 21 ноября 2016, 16:20

- |

( Читать дальше )

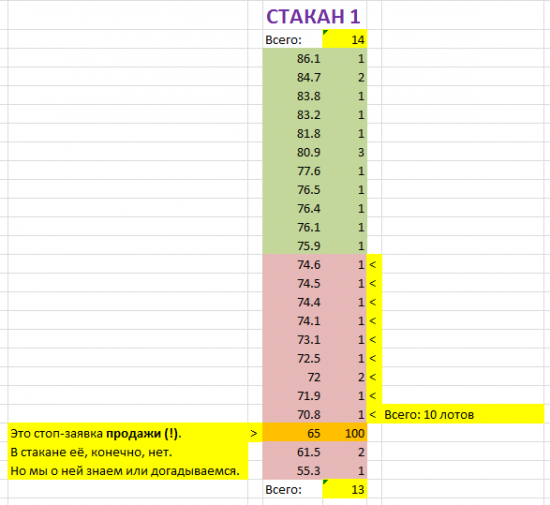

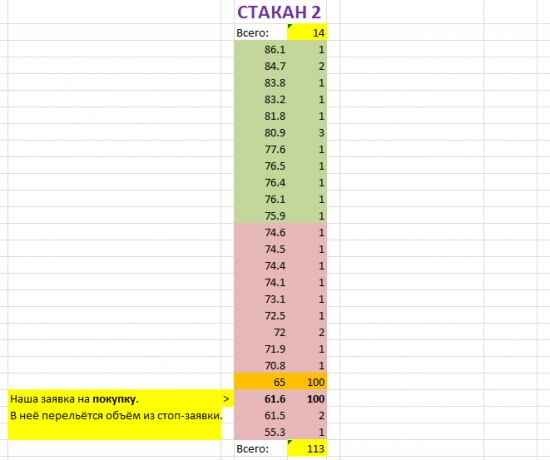

Система высаживания стопов.

- 21 ноября 2016, 14:20

- |

Шаг 1. Выжидаем, когда стакан станет практически пуст. Предполагаем, что, где-то внизу, есть стоп-заявка.

Шаг 2. Выставляем свою крупную заявку в глубь после стоп-заявки, перед ближайшим любым объёмом.

( Читать дальше )

TSLab 2.0 новая функция и алгоритм для боковика

- 21 ноября 2016, 13:16

- |

Приветствую всех.

Новый ролик, по новой программе.

Изменились немного маркеры, добавилась в редакторе функиция соединения с формулами, а также немного философских рассуждений.

Сам боковой алгоритм ничего конкретного из себя не представляем. Мы ждем когда снизится обьем в рынке, и принимаем для себя что это боковик, далее торгуем контртрендово от хай/лоу.

( Читать дальше )

The Daily Trading Coach - Brett N. Steenbarger

- 20 ноября 2016, 22:24

- |

Сам автор является профессиональным психологом в компании SMB capital, тренирует их трейдеров. Устраивает им разносы, когда они косячат либо наоборот слишком много рубят. Советую почитать подобную литературу. Даже если плохо с английским, оно стоит того. Так как на наших русскоязычных ресурсах в основном полный треш.

Также довольно много автор говорит о том, как стоит строить свой трейдинг. То есть в сравнении с бизнесом. О чем я так понимаю Тимофей в свой новой книге пытается разъяснить. Вот один из отрывков :

" Урок 34: Ставьте эффективные цели

Успешная тренировка требует фокусирования на изменении. Многие самоусилия среди трейдеров заканчиваются провалом из-за нефокусировки. В один день трейдер пишет в журнал о размере позиции, в следующий день о контроле эмоции, затем о стрессе и быстрых потерях. Прыгая с одного на другое, без длительного и простого направления.

( Читать дальше )

Теория. Распределение дней роста/падения для нефти Brent в 2016 году

- 19 ноября 2016, 22:20

- |

На прошлой неделе рассчитал параметры доходности и риска в 2016 году по дням для нефти Brent по методикам RiskMetrics.

smart-lab.ru/blog/362367.php

Общий вывод был таков – риск (волатильность) инструмента на порядок превосходит небольшую, хотя и положительную текущую доходность. Ее проще всего получить на позиционных операциях (как в ту, так и в другую сторону) длительностью нескольких дней при жестком контроле рисков. Длительные инвестиции противопоказаны из-за чрезмерного смещения параметра «риск-доходность» в сторону риска.

Теперь возник вопрос – какой продолжительностью должны быть такие трейды? Т.е. исходя из статистического распределения, когда (точнее, с какой вероятностью положительного исхода) следует выходить из позы и занимать противоположную сторону?

Один из вариантов ответа – найти распределение периодов роста/падения, т.е. с какой частотой происходит непрерывный рост (и падение) 1-2-3-4 и т.д. дней подряд.

( Читать дальше )

Интересная ТС.

- 19 ноября 2016, 21:39

- |

Вообщем наткнулся я на довольно интересную ТС, которую я немного подкорректил по своему.

Источник здесь. Автор не указан.

В чем суть системы?

1. Автор предлагает взять акцию на ММВБ.

2. Определить годовой минимум, максимум и среднюю стоимость акции.

3. Отложить пять уровней вверх до максимальной цены и пять уровней вниз до минимальной цены.

4. На середине быть в позиции на половину сайза, и на каждый обозначенный уровень вверх продавать 1/5 части сайза, а на каждом уровне вниз докупать на 1/5 части сайза.

5. Соответственно происходит торговля между обозначенными уровнями.

Графически выглядит так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал