Избранное трейдера Holod_Dmitry

Подведение итогов ЛЧИ 2022

- 16 декабря 2022, 16:43

- |

Закончился очередной конкурс ЛЧИ и пришло время подвести итоги.

Сразу хочу отметить других участников конкурса, которые вызвали у меня особый интерес:

Участники со стартовой суммой до 1 млн. рублей:

1. DianaL88 (139,53%), Доходность/риск 188,28

2. TarasovVIP (179,38%), Доходность/риск 71,47

3. deprivator (398,80%), Доходность/риск 41,96

4. KotkaFromBG (127,42%), Доходность/риск 37,01

5. DeadpooL (138,94%), Доходность/риск 34,95

6. diksidi81 (232,52%), Доходность/риск 33,42

7. karpov72 (96,89%), Доходность/риск 18,75

8. Jordan80 (70%)

Участники-капиталисты:

1. S2K1F (182,60%), Доходность/риск 4,68

2. LUDOMAN (94,39%), Доходность/риск 23,33

3. Павел Цой (49,77%), Доходность/риск 7,39

( Читать дальше )

- комментировать

- 4.5К | ★6

- Комментарии ( 52 )

В каких случаях можно перенести убытки на прибыльные года. Разбор. В избранное.

- 16 декабря 2022, 14:59

- |

Если по итогам календарного года по брокерскому счёту был зафиксирован убыток от операций с ценными бумагами, фьючерсами и опционами, то вы можете перенести его на будущие прибыльные года. Какие условия необходимо выполнить, чтобы воспользоваться налоговым вычетом, читайте в статье.

Данный налоговый вычет предусмотрен статьёй 220.1 Налогового кодекса. В свою очередь, эта норма предусматривает следующие условия для получения вычета по переносу убытков.

Учесть можно только убытки, полученные в 2010 году и позднее. Перенос возможен в течение десяти лет, следующих за годом получения убытка. Если убытки получены в течение нескольких лет, их нужно учитывать в той очерёдности, в которой они были понесены.

Убыток, полученный по операциям с ценными бумагами, может уменьшать налоговую базу только по операциям с ценными бумагами. То же самое и с производными финансовыми инструментами (ПФИ) — убыток, полученный с ПФИ, может уменьшать налоговую базу только по операциям с ПФИ.

Не допускается перенос убытков, полученных по операциям с ценными бумагами и с ПФИ, не обращающимися на организованном рынке ценных бумаг.

Убыток, полученный у одного брокера, может быть зачтён за счёт прибыли, полученной у другого брокера.

Нельзя перенести убыток, полученный по операциям на ИИС.

Чтобы воспользоваться вычетом вы должны являться налоговым резидентом РФ.

При каких условиях я не смогу воспользоваться данным вычетом?

Перенести убытки можно только на прибыль будущих лет, а, значит, прибыль предыдущих лет никак не может быть просальдирована с убытком.

Зачастую считают, что убыток по ценным бумагам и ПФИ может уменьшать налогооблагаемую базу, которая сформировалась, например, из вашей зарплаты. Но это ошибочно, Налоговым кодексом предусмотрено, что перенос возможен только по аналогичным операциям и никак иначе.

Нельзя перенести убыток на прибыль, которая сформировалась в текущем году, если данный год ещё не закончен. Даже если дохода уже хватает для покрытия убытка вы не сможете его перенести в течение прибыльного года. На вычет можно подать документы не ранее, чем прибыльный год будет закончен.

Брокер не может предоставить вам вычет и просальдировать разные года между собой. Брокер как налоговый агент сальдирует операции только в течение календарного года. По окончании календарного года подводится итог — закончили вы его с прибылью или убытком. Далее вы сами, в случае наличия убытка и соблюдения всех условий для применение вычета на его перенос, подаёте декларацию с подтверждающими документами.

Какие документы необходимы для получения вычета по переносу убытка?

Перенос убытков осуществляется налогоплательщиком при представлении декларации 3-НДФЛ в инспекцию по окончании прибыльного налогового периода.

К декларации следует приложить следующие документы:

справку 2-НДФЛ за прибыльный год — следует запросить у брокера;

справку о сумме убытка — это налоговый регистр на доходы лиц по операциям с ценными

бумагами и производными финансовыми инструментами — её также предоставляет брокер;

брокерский отчёт — налоговый инспектор вправе помимо справки о сумме убытка запросить брокерские отчёты, которые подтверждают сумму понесённого убытка;

заявление о возврате —в данном документе необходимо указать реквизиты банковского счёта, на который будет произведён возврат суммы НДФЛ.

Вы обязаны хранить документы, подтверждающие объём понесённого убытка, в течение всего срока, пока он уменьшает налоговую базу. Без наличия подтверждающих документов в вычете вам будет отказано.

journal.open-broker.ru/taxes/v-kakih-sluchayah-mozhno-perenesti-ubytki-na-pribylnye-goda/

Зачёт убытка у одного брокера, если есть равная или больше прибыль по другим брокерам по одному году или зачёт на следующие годы

smart-lab.ru/blog/863163.php

Алго. О том, как важно задавать правильные вопросы и находить адекватные ответы).

- 16 декабря 2022, 14:33

- |

Представим процесс создания и верификации стратегии как исследование, и сведём этот процесс к следующей упрощенной модели: цель исследования это вопрос, само исследование — процесс ответа на вопрос, результат исследования – ответ на вопрос.

Так вот часто, эти три компонента в модели А. Не согласованы, Б. Процесс согласования не проходит через сознательный уровень. Поясню:

(А) – Ну тут обычно всё просто: если ты задаёшь один вопрос, а отвечаешь как будто на другой вопрос, то и ответ в итоге не будет отвечать на поставленный вопрос. Или ближе к алго: если ты хочешь оценить робастность стратегии, а в процессе исследования делаешь что-то несусветное, твои выводы не скажут ничего про робастность. Например, я оцениваю робастность стратегии и хочу получить наилучшие параметры для торговли (вопрос), делаю оптимизацию на истории и отбираю ТОП1 прогонов, беру от него набор значений параметров (ответ).

(Б) – Многие тупо не отдают себе отчет что они делают, почему именно так, как процесс ответа на вопрос согласуется с вопросом, как ответ соответствует вопросу и т.д. Ну т.е. многие исследуют именно так, а не иначе потому «а вот я слышал, что это работает», «я пробовал, вроде сработало» или ещё почему-то. Не скажу, что более глубокий уровень осознанности в этом деле прям обязательный, если у тебя что-то работает (твой подход) – ну и отлично.

Но я люблю осознанность:

( Читать дальше )

Десять сезонов алготрейдинга

- 15 декабря 2022, 17:21

- |

Цитата:

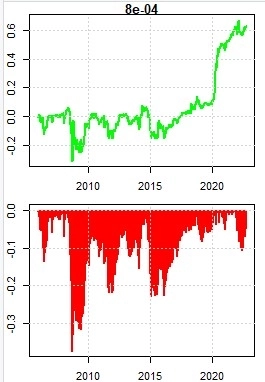

Простая сезонка на рос рынок, покупка ртс во вторник, продажа в четверг. Мой первый бот был таков с пачкой фильтров. Так или иначе с этого можно начинать и изучение статистических особенностей рынка даст вам возможность первого шага и лучшего понимания рынка.Сделаем бэктесты чуть шире. Первое число это день входа (вечером). Второе число — день выхода (утром).

Издержек нет. Изучаем только статистическое преимущество и есть ли оно. С издержками всё сильно плохо получается.

1-2:

1-3:

( Читать дальше )

Владельцам иностранных счетов – ошибка, из-за которой налоговики шлют уведомления

- 13 декабря 2022, 22:16

- |

Добрый день, друзья. Хочу написать вам об основной ошибке, которую многие делают, когда формируют Отчет о движении денежных средств. Сейчас речь пойдет об иностранных брокерских счетах.

Сразу перейду к примеру – инвестор работал через Саксо банк и сдал Отчет о движении за 2021 год. У него было ранее подано уведомление об открытии счета, в котором он обозначил одну базовую валюту «USD». А вот в самом Отчете он отразил движение по нескольким валютам. И сейчас ему нужно Отчет скорректировать, «плодить» валюты не надо в этом Отчете.

Такое часто бывает, когда у нас на счету движения в разных валютах. Но мы должны подавать Отчет о движении средств строго в единой валюте – базовой валюте счета, если ваш счет не мультивалютный.

Иначе налоговики будут слать уведомления (сейчас пошла волна таких писем) и просить вас сдать корректировку, либо дать пояснения и привести в соответствие ваше уведомление об открытии счета и Отчет о движении.

Вот, кратко все. Удачи всем.

Если есть вопросы – пишите обязательно.

Алготрейдинг. Сохранение созданной таблицы в файл .csv через GetTableSize(t_id) и GetCell()

- 12 декабря 2022, 17:09

- |

Поможет следующий вариант:

( Читать дальше )

Чем отличается успешный человек от неуспешного?

- 12 декабря 2022, 10:44

- |

Успешный человек — это сформированная личность с набором эффективных убеждений, способностью анализировать информацию, обладающий критическим мышлением, целеустремленностью и ответственностью за себя, свои поступки и действия. Успех измеряется не наличием званий, денег или достижений, а объёмом навыков и уровнем интеллекта.

Человек, который успешно прошел этапы самоактуализации и самореализации, точно знает кто он, что он и зачем он. Обнаружил и развил свои таланты, нашел своё дело, реализует себя в нём. Совокупность всех этих факторов говорит о том, что индивид самодостаточный, свободный, увлеченный. Но что отличает успешного человека от неуспешного? Конечно привычки, которые становятся результатом адекватного мышления без когнитивных искажений.

Источник потребления информации

Успех в любом деле зависит не только от объёма знаний, но и от эмоций, установок, способности смотреть на ситуацию с разных сторон. Результативные и эффективные люди поглощают знания из разных источников, в первую очередь из обучающих книг, семинаров, вебинаров, лекций. Смотрят видео на ютуб, читают блоги и труды писателей.

( Читать дальше )

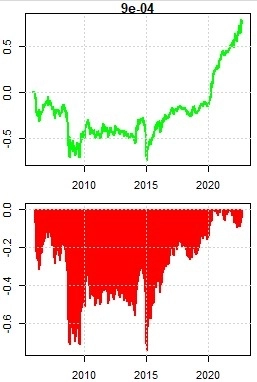

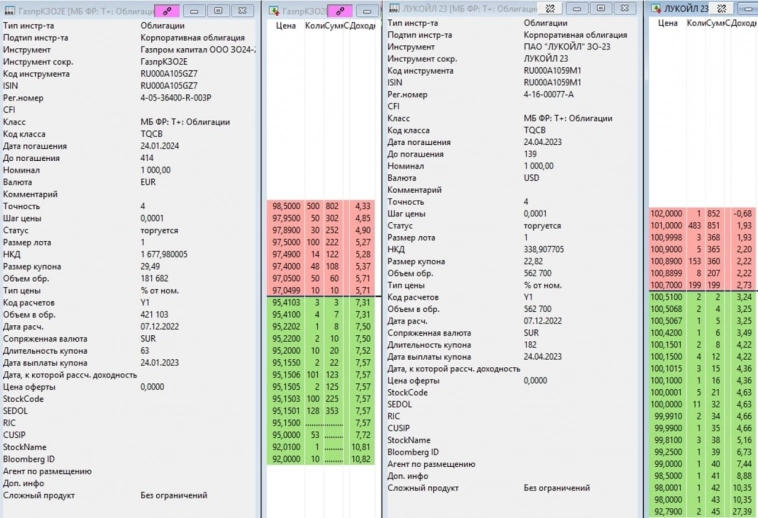

Примеры облигаций, которыми можно захеджировать риск девальвации рубля

- 12 декабря 2022, 07:53

- |

Наблюдаю за динамикой доллара, евро и юаня к рублю, опасаясь, что однажды рубль в парах с ними окажется слабым партнером.

Предлагаю 2 примера из того, что можно купить за рубли как аналог долларовой или евровой облигации. См. иллюстрации выше. Это 2 бумаги, одна в долларах, вторая в евро, обе торгуются и рассчитываются в рублях как сопряженной валюте. Т.е. при их покупке за рубли вы получите в качестве дополнительного дохода или убытка положительную или отрицательную курсовую разницу.

Список ограничен короткими (погашение в долларах через 5 месяцев, в евро – через 13 месяцев) и относительно ликвидными высокорейтинговыми облигациями. При таких критериях вы и найдете на МосБирже только эту пару бумаг (может, что-то еще из похожего, но тоже единичные варианты).

Аналогичных по длине облигаций в юане мы не обнаружили. Здесь при необходимости будем полагаться на экспромт.

( Читать дальше )

Как переводить деньги в Interactive Brokers в декабре 2022г? Полный гайд.

- 11 декабря 2022, 13:57

- |

В мае этого года я подробно описывал, как переводить в Interactive Brokers рубли и менять на доллары уже на месте. Но этот способ потерял актуальность в середине лета. Операции с рублями IB уже не осуществляет. Но IB по-прежнему продолжает работать и обслуживать россиян. Условия немного ухудшились — по требованию законодательства резидентам РФ недоступны данные по рыночным ценам активов на американских биржах. Эти данные можно смотреть в других источниках, я предпочитаю https://finance.yahoo.com/portfolios, там удобно вести портфели, наблюдать изменения, получать оповещения.

Итак, декабрь 2022 года. Самый простой и надежный способ отправить деньги на свой счет в IB — использовать Райффайзенбанк. В Райфе мы за рубли покупаем доллары по биржевому курсу и отправляем через swift на свой брокерский счет.

( Читать дальше )

⚡️ Пара-тройка дельных советов тем, кто осваивает внутридневную и среднесрочную торговлю на финансовых рынках.

- 10 декабря 2022, 18:19

- |

Друзья, всем отличных выходных!

Недавно сел обновлять нашу библиотеку и с интересом обнаружил, что самой популярной статьей в ней является «Пять советов осознанного трейдинга на финансовых рынках от Generation «Ф»»:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал