Избранное трейдера Dmitryy

Временно открытые данные Сonomy

- 16 марта 2018, 13:34

- |

Это и хорошо, потому что на смартлабе всё есть бесплатно.

Вот заходите сюда в табличку последних отчетов:

https://smart-lab.ru/q/shares_fundamental3

Там в поиске выбираете компанию и вся инфа по ней становится доступной!

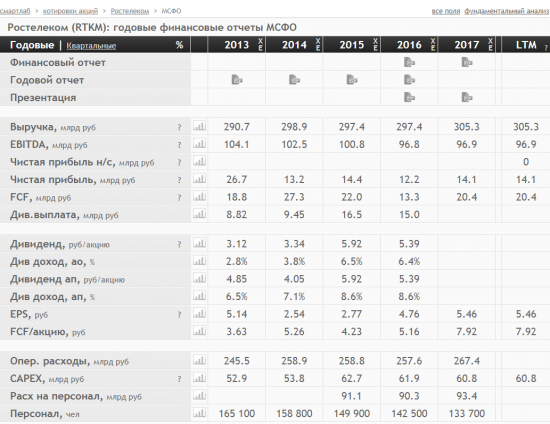

Например Ростелеком: https://smart-lab.ru/q/RTKM/f/y/

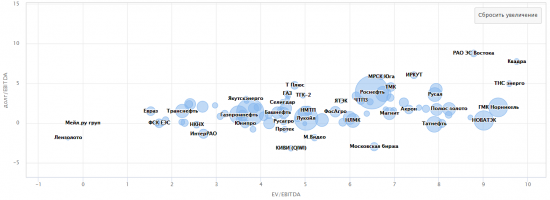

Сравнить компании на диаграммах можно тут:

https://smart-lab.ru/q/shares_fundamental

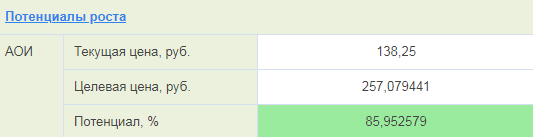

Конечно смартлаб не рассчитывает целевую цену как Conomy, например по Газпрому:

У ФСК кстати потенциал 129%:)

Почему смартлаб не рассчитывает цели? Только потому, что я прекрасно отдаю себе отчет в том, что эти целевые цены вводят в заблуждение неофитов и не являются достоверными. Я полагаю, что у них используется более менее универсальная алгоритмическая модель оценки, которая не учитывает хитрых нюансов, к-е есть в той или иной компании. Поэтому тут очень важно большими жирными буквами делать оговорки ограничений которые имеет модель оценки.

- комментировать

- 5.8К | ★16

- Комментарии ( 12 )

Стратегия по рынку акций. Почти все сдал.

- 14 марта 2018, 23:02

- |

Инвестиции я начал 1,5 года назад. Прирост всех позиций к депо оказался совсем незначительным. Т.к. покупал я не активно растущие компании, такие как Сбербанк, ТКС и Яндекс, а деградирующие, но очень дешевые компании вроде Газпрома и ФСК.

Лучшими оказались мои позиции: Ростел-ап (10%+), Сургут-НГ (10%+).

Газпром закрыл в небольшой плюс, ФСК в небольшой минус. QIWI — в плюс. AGRO — минус.

Хочу подчеркнуть три момента.

( Читать дальше )

Принципы Рэя Далио....

- 25 февраля 2018, 17:10

- |

Глава 5

* Самый крутой успех в бизнесе — это когда вы можете организовать компанию так, чтобы она делала крутые штуки без вашего участия. Уровень вниз — это когда вы делаете крутые штуки сами. И самое днище — это когда вы сами делаете дела хреново и сами.

* В долгосрочке экономическая машина более мощна и живуча, чем любая политическая система

* Привлекать к себе много внимания, будучи успешным — плохая позиция

* Многие люди имеют эмоциональные барьеры, чтобы честно взглянуть на свои проблемы и слабости

* Многие люди соглашаются с Принципами на уровне логики, но не могут это конвертировать в эффективное действие, т.к. их привычки и эмоциональные барьеры сильнее чем их мотивация.

* Моя стратегия по персоналу: постоянно нанимать, тренировать, тестировать, увольнять или двигать дальше. Это позволяет быстро определять исключительных людей и избавляться от ординарных.

Глава 6

* Я делаю вещи методом проб и ошибок, смотрю что я сделал неправильно, и так вырабатываю новые принципы.

* Я сделал полное исследование прошлых рецессий и сформировал модель рецессий, что помогло мне понимать разницу между ними.

* Далио изучал истории успеха многих успешных людей (в настоящем и прошлом).

* Я общался с многими бизнес-революционерами (сам он их называет «Shapers»), и пришел к выводу что у них есть общее: все они мыслят независимо, не позволяют никому стоять на пути к достижению их цели, у них есть очень сильные ментальные карты относительно того, как все должно быть устроено. Кроме того, они очень выносливы, потому что мотивация достичь воображаемого у них выше, чем боль разочарований в процессе достижения этого. Как правило, у этих людей более широкий кругозор, чем у большинства. Они одновременно креативны, системны и практичны.

* люди одного типа, поставленные в одни условия будут производить одинаковые результаты

* хорошие привычки происходят из мышления на основании правил (принципов). Правильное мышление происходит из понимания фундамента, на котором строятся эти правила (принципы).

* В 2010 Bridgewater обнаружили что в Европе бахнет кризис (изучая сколько бондов могут купить инвесторы и сколько должно быть продано). Принесли цифры в МВФ. А там над ними поржали и забили болт. Тоже самое кстати сделали и политики в США до 2008 года.

* Все человеческие тела функционируют одинаково, так же одинаково работают и экономики в разных странах. Болезни поражают тела независимо от их национальности, так и экономические проблемы поражают страны.

* Именно Далио встречался с управляющими ЕЦБ, министрами финансов Европы, объясняя им, почему печать денег не вызовет всплеска инфляции в Европе.

* Далио сделал 30-минутный ролик о том, как Работает экономическая машина, потому что на тот момент (2015) мало кто (даже в ЕЦБ и МВФ) в принципе догонял как на самом деле работает экономика и принятие важных экономических решений сильно затягивалось.

* Еще до того, как я стал богачом, я решил, что мои сыновья должны иметь лишь достаточно для того, чтобы получить образование, медицинские услуги и начальный импульс, чтобы начать свои карьеры. Я сам добился всего, это научило меня бороться и сделало меня сильным. Поэтому, когда я сделал кучу бабла, я решил потратить его на благотворительность. (Сравните с логикой наших казнокрадов и олигархов))

( Читать дальше )

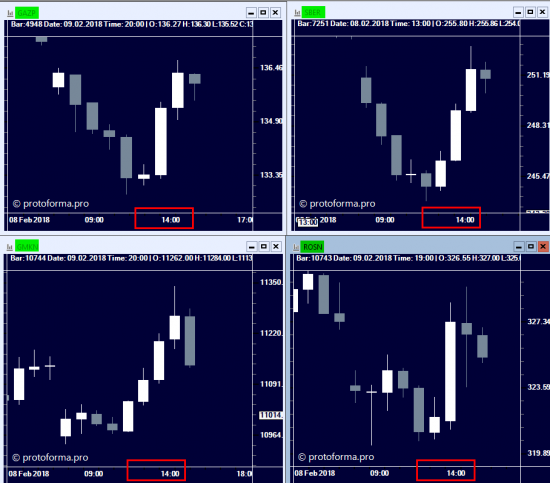

Время "Ч" (Сбер и К)

- 09 февраля 2018, 22:06

- |

Вход крупных инвесторов(а) в определённые голубые фишки (в данном случае Газпром, Сбербанк, Норникель, Роснефть (может что пропустил)) и в определённое время, это ярко выражено свечами:

( Читать дальше )

Дельта-нейтральность через матожидание

- 04 февраля 2018, 22:35

- |

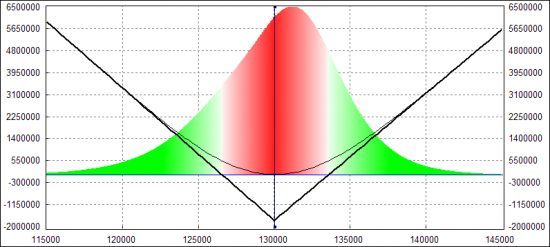

Возникла тут одна идея — как можно было бы добиваться дельта-нейтральности опционной позиции. Хотел бы поделиться, может, получится интересное обсуждение. Но сначала — предыстория вопроса.

Итак, допустим, мы торгуем какую-то дельта-нейтральную стратегию. Это может быть и покупка-продажа волатильности, и котирование ММ, и календарный арбитраж между разными сериями или еще какая. Главное, после открытия опционной позиции (по выгодным, как нам кажется, ценам), нужно добавить фьючерсов в позу (лонг или шорт), чтобы минимально зависеть от того, куда пойдет базовый актив (БА). Как это сделать? Самое простое — посчитать дельту по Блеку-Шоулзу (БШ) и выровнять эту дельту соответствующим количеством фьючерсов. Рассмотрим на примере покупки волатильности:

Здесь дельта БШ равна нулю и, по идее, нам все равно, куда пойдет БА. Правда будет сильная зависимость от веги, но этот риск здесь рассматривать не будем, только риск от движения БА. Судя по картинке и по тому, что дельта БШ = 0 — у нас нет такого риска. Но если мы в реале откроем эту позу, то обнаружим, что есть почти 100% корреляция эквити с БА. Если она положительная (растет БА — растет PnL, падает БА — падает PnL), то, значит, у позы фактически положительная дельта. Если корреляция отрицательная (растет БА — падает PnL, и наоборот), то фактически у нас отрицательная дельта. Несмотря на то, что БШ показывает нам нулевую дельту. Перефразируя известное выражение, можно было бы сказать так:

( Читать дальше )

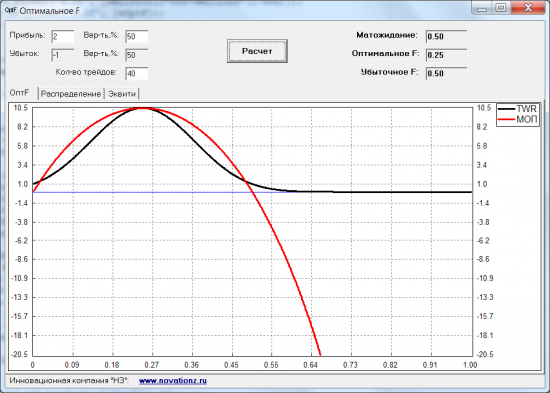

OptimalF

- 14 ноября 2017, 13:40

- |

Выложил свою экспериментальную программку OptimalF, может кому пригодится. Простенькая, но позволяет сделать полезные выводы для реальной торговли:

1. Важны не вероятности прибыли/убытка, а их матожидание.

2. Торговать с нулевым (а тем более с отрицательным) матожиданием — нельзя.

3. При торговле с положительным матожиданием — лучше не превышать оптимальную долю счета.

Выводы, наверное, и так очевидные. Просто в программе можно визуально все это увидеть.

Описание и сама программа — здесь.

Список ресурсов для начинающего инвестора на ММВБ

- 10 ноября 2017, 07:01

- |

Это мой первый пост на Смарт-Лабе. Пишу скорее для себя, давно хотел в одном месте собрать ссылки на ресурсы, которыми регулярно пользуюсь. На рынке с 2011 года, с самого начала – как долгосрочный инвестор. Был небольшой опыт спекуляций, даже в плюс, но затраты времени и нервов совершенно не окупаются. То есть заработать можно, но быстро утомляешься, нервничаешь, снижается качество жизни.

( Читать дальше )

- комментировать

- 14.6К |

- Комментарии ( 24 )

Os.Engine - платформа для алготрейдинга

- 10 декабря 2016, 10:28

- |

Несколько лет, команда профессиональных программистов трудилась над созданием универсального МТС билдера, который бы смог удовлетворить потребности самого широкого круга пользователей. От создания неспешных роботов на индикаторах, до сложнейших межбиржевых арбитражеров способных в два клика строить свои индексы. И нам это удалось!

В ноябре 2016 года мы приняли решение сделать проект полностью открытым.

Качаем по ссылке:o-s-a.net/os-engine.html

Коротко о том, что там есть:

1. Мощнейший слой создания роботов, похожий на Велс/Тс Лаб. Который можно освоить в кратчайшие сроки.

2. Около 30 встроенных роботов готовых к модернизации и торговли. Тренд, КонтрТренд, Арбитраж.

3. Os.Robot:

a. Индекс Билдер подключенный к роботу. Позволяющий писать арбитражеров в 200 строк.

b. Подключения: Квик, СмартКом, Плаза 2, Interactiv Brokers, Финам(для получения данных)

c. МультиКоннект с одновременным подключением к нескольким источникам.

d. МультиИнструментные стратегии с одновременным доступом из робота к множеству инструментов и индексов.

( Читать дальше )

Универсальный торговый метод: что следует знать про таймфрейм (обещанный пост Ивана Чурилова)

- 23 октября 2016, 20:34

- |

Напомню, что когда я увидел видео с конференции в Екатеринбурге, где Андрей Беритц рассказывает про торговлю на таймфрейме внутри минуты, я был настолько удивлен и не согласен, что предложил написать свой взгляд на таймфреймы, если будет достаточный интерес. Лайков было много, и я выполняю обещанное, правда, не через видео, а текстом.

Начну с того, что для спекулянтов не выработаны еще даже простейшие теоретические понятия. Универсальный торговый метод восполняет этот пробел, но многие пока не понимают важности «теории практики», все сразу торопятся торговать, хотя надо сначала понять, кто вы и что вы будете делать на рынке.

Отдельный дисклеймер: унимет разрабатывает правила безопасной торговли только для торговли на коротких торговых периодах (до месяца), и только голубыми фишками. Этот подход дает возможность торговать на большие суммы с очень высокой доходностью.Дивидендный трейдинг, агрессивный трейдинг в глубоких эшелонах, фортс-торговлю мы не рассматриваем совсем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал