Избранное трейдера Dmitryy

Основные типы ордеров в Interactive brokers

- 12 января 2019, 12:50

- |

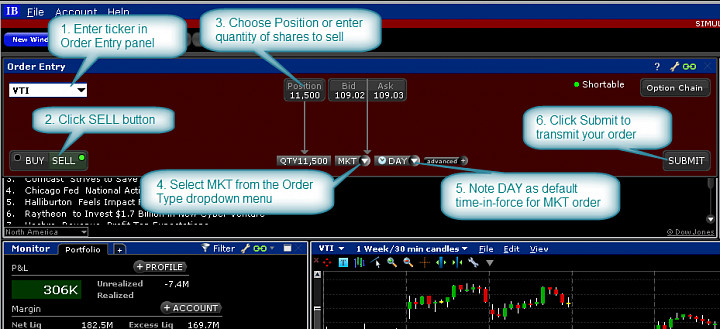

Получив очередной вопрос по ордерам в Interactive brokers (IB), я поняла, что в дополнение к статье о выставлении приказов в терминале, нужно сделать обзор самих приказов. В нем я расскажу лишь об основных заявках, так как в IB их без преувеличения много. Остальные же их разновидности мы будем рассматривать по мере необходимости.

Но прежде чем мы перейдем к обсуждению ордеров пара важных дополнений о типах цен и сроках ордеров. Котировка акции предполагает наличие двух цен: цены спроса и предложения.

- Цена спроса (Bid price) — цена, по которой акцию можно продать.

- Цена предложения (Ask price) — цена, по которой акцию можно купить.

- Разница между ценой спроса и предложения называется спрэдом.

Срок действия ордера может быть задан по вашему усмотрению. Если вы хотите выставить заявку на один торговый день, то в настройках приказа укажите Day. В ином случае выберите GTC (Good Till Cancelled) — такой ордер будет действовать до исполнения или отмены. Ну, а теперь к самим ордерам, от простых и привычных к более сложным.

( Читать дальше )

- комментировать

- ★49

- Комментарии ( 21 )

Как я пришёл к пониманию необходимости написания своего ПО для торговли. Программирование доступно для всех. Cвежая версия моего парсера для Tradingview.

- 09 января 2019, 17:39

- |

Сегодня пост о моём пути алготрейдера. На рынке я уже торгую порядка 9 лет. Начинал в далёком 2009 году, сразу после окончания университета. Но торговать начал не сразу, а изначально вложил свои кровные 50 тыс.р. в ПИФЫ (тогда данный инструмент только набирал обороты, а исторические доходности прошлых периодов рисовали в воображении золотые горы). Вложился я прямо перед кризисом, поэтому свои вложения потерял очень быстро. С этого момента я понял, что в финансовом мире лучше думать своей головой, а если и прислушиваться к чему-либо мнению, то обязательно пропускать полученную информацию через призму своего субъективного опыта. А лучшим решением было освоить трейдинг на собственной практике. Стоит сказать, что я не являюсь программистом по образованию (о чём жалел не раз), поэтому, как и большинство трейдеров изначально торговал руками просиживая бесценные часы своей жизни за монитором. Буду с Вами откровенен, но в целом трейдинг я считаю лудоманством

( Читать дальше )

Некоторый анализ, мысли и выводы по итогам конкурса иГРЫрАЗУМа 2018.15.

- 28 декабря 2018, 13:19

- |

Коллеги, всем добра! 28 декабря 2018 г. завершен 4-х месячный марафон опционного конкурса иГРЫрАЗУМа, стартовавший в середине сентября. Для тех, кто не в курсе данных событий, кратко обозначу основные моменты. Условиями участия в конкурсе были следующие вводные:

— первоначальный депозит в размере 35 000,00 рублей;

— работа только на недельных опционах Si и Ri, с возможностью использования фьючерсов для корректировки и хеджирования позиций (если пускает ГО);

— обязательное еженедельное открытие позиций с риском не менее 10% от начального депозита;

— ежедневный отчет по остаткам на депозите с занесением данных в конкурсную таблицу

Результаты конкурса приведены здесь:

smart-lab.ru/blog/513618.php#comment9255404

Также, у автора в блоге можно изучить еженедельные обзоры и анализ по ходу течения мероприятия.

Выскажу свои мысли по результатам и обобщенный анализ конкурса.

Изначально, приношу огромную глубокую благодарность всем участникам, которые пошли на это дело и уделили мероприятию какую-то часть своего свободного времени. Идея потестить недельки витала давно, но смогла быть реализована только в результате действий нашего общего разума. Абсолютно несмотря на итоги и конечный результат, мы все победители, каждый опробовал и потестил свои рабочие стратегии, где они работают, а где нет, чем сделал свой вклад в общую статистику. Кроме как опытным путем, это выяснить физически не возможно, ходит масса историй и легенд по работе с недельными опционами, однако такой объемный набор результатов на реальной торговле, как у нас в конкурсе, я нигде не встречал.

( Читать дальше )

Долгосрочное инвестирование в плохие акции. GE

- 25 декабря 2018, 13:51

- |

Акция GE.

Калькулятор реинвестинг

dqydj.com/stock-return-calculator-dividend-reinvestment-drip/ жаль что только для Америки такое есть.

Цена бакса в мае 2008 24 рубля. В марте 2009 36р

Так вот взял в входа:

1) Плохой 15 мая 2008 года купили на 100к рублей по 24 рублей 4200 долларов..

Сейчас стало 2460 долларов что есть 170к рублей при инфляции средней за 10 лет 11% мы проиграли ей получив доходность 7% в рубля и -5 в баксах.

2) Второй вариант купили в марте 2009 на донышке как сейчас на 100к рублей по 36р на 2800 баксов на пике имели стоимость в 15к. Сейчас имеем 7400 стоимость в долларах или среднюю доходность 11% в них же. В рублях стоимость сейчас 510к. Инфляцию обогнали и вроде даже заработали. Ну а если поставили условие катапультирования x5 стоимости то взяли тысяч 12 долларов.

Тут я опять же как во многих моделях все упростил и не знаю когда в России появилась возможность покупать эти ge, а если брать IB то не думаю что у многих была возможность потянуть вход туда деньгами.

Хотелось бы добавить про 2 правильных подхода. Один из которых гласит что «покупай растущее, продавай падающее» и второй «покупай дешево, продавай дорого».

( Читать дальше )

Как заработать на оферте

- 05 декабря 2018, 11:51

- |

Очень часто у корпоративных биржевых облигаций размер процентной ставки купонов определен только на часть срока жизни облигации. При приближении даты неопределенного купона эмитент определяет ему процентную ставку по своему усмотрению.

Облигационера новая процентная ставка по купону может не устроить. Поэтому, в таких случаях предусматривается погашение по оферте.

Часто бывает так, что к моменту приближения к дате неопределенного купона эмитенту уже не нужен займ, он уже обернул свои деньги и готов погасить облигации. Но оферта предусматривает лишь только желание облигационера, но не обязанность. Чтобы вынудить облигационера погасить имеющиеся у него облигации — такой эмитент назначает ставку всех последующих неизвестных купонов размером в 0,1% или даже в 0,01% годовых.

Все вышеизложенное, вообще-то, известно всем. Как же на этом заработать?

Вот, что я заметил. В одном из рейтингов у брокера ВТБ было зафиксировано самое большое количество клиентов — физических лиц. Чаще всего, такой клиент является бывшим банковским вкладчиком и не обладает достаточными знаниями для работы с облигациями. Он расценивает их как банковский вклад.

( Читать дальше )

Биотехнологии. Клинические испытания. Статистика успешности прохождения фаз.

- 04 декабря 2018, 08:25

- |

- Allergy

- Autoimmune

- Cardiovascular

- Chronic High Prevalence Diseases

- Endocrine

- Gastroenterology

- Hematology

- Infectious Disease

- Metabolic

- Neurology

- Oncology

- Ophthalmology

- Psychiatry

- Rare Diseases

- Respiratory

- Urology

- Other unspecified diseases

( Читать дальше )

Торговая система BWS

- 04 декабря 2018, 07:40

- |

Торговая система BWS

Введение

В основе человеческой психологии лежит желание купить то, что подешевело, то, что стоило раньше 100, а сейчас, к примеру, 90. Подобные сделки кажутся очень выгодными, тем более, что в обычной повседневной жизни они, как правило, действительно являются выгодными. Например, выгодно покупать продукты по акциям в магазине со скидкой, выгодно отовариваться на распродажах, покупать товары при ликвидации магазинов и т.д. Именно поэтому многие и на фондовом рынке придерживаются такой же стратегии, покупая акции компаний аутсайдеров, которые падают и, зачастую, падают сильно. Не скрою, что когда-то и я так торговал, но анализ собственных сделок, а также анализ движения цен на акции лидеров рынка и аутсайдеров, заставили меня пересмотреть этот подход.

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают. Примеров можно привести много: это и ВТБ, который разместился на IPO в 2007 году по 13.6 копеек, а сейчас стоит менее 4 копеек, это и Газпром, который когда-то в 2008 году стоил более 300 рублей, а сейчас, спустя 10 лет, стоит в два раза меньше. Да и каждый из вас без труда может привести множество подобных примеров. В то же время есть бумаги, которые выросли за это время в несколько раз, оставаясь лучшими много лет подряд.

( Читать дальше )

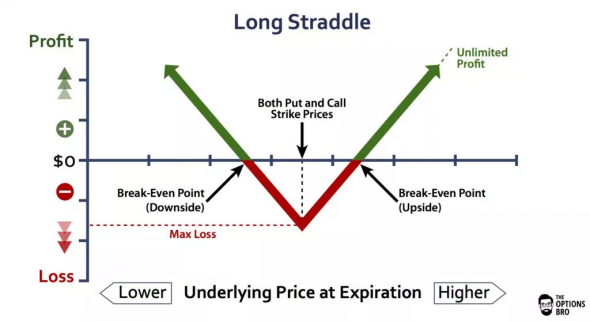

Опционы: дельта-нейтральная стратегия на неэффективном рынке

- 30 ноября 2018, 13:40

- |

План

Строим простую дельта-нейтральную позицию (например стрэддл). Выравниваем дельту каждые N пунктов.

Предположение

Доходность идеи будет на уровне нуля (минус спрэд и комиссия брокера).

Обоснование

- утверждение: из стационарных процессов наиболее близко к ценам геометрическое случайное блуждание — исследования Кэндолла в конце 50-х

- допущение: поведение цены подчиняется модели геометрического броуновского движения — формула Блэка-Шоулза для оценки стоимости опционов

Неэффективность

Если известно какое-то свойство рынка, которое отличает его от гипотезы эффективного, то на этом можно получить статистическое преимущество, выравнивая дельту в точках потенциального разворота. Без риска.

Результат

Доходность будет тем выше, чем больше будет сумма квадратов длин звеньев зигзага такого выравнивания в сравнении с зигзагом одинаковых отрезков длины N.

( Читать дальше )

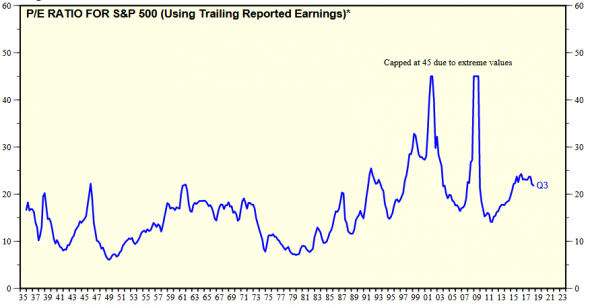

Америка и другие фондовые рынки. Пузырь или не пузырь. Для серьезных и думающих.

- 26 ноября 2018, 12:44

- |

Для затравки сразу вывод

Сейчас не просто дешево — сейчас можно сказать даром.

А теперь по порядку.

Рассмотрим следующий показатель, которым часто пугают всевозможные алармисты. Соотношение P/E

( Читать дальше )

Библиотечка для MOEX ISS

- 25 ноября 2018, 13:58

- |

Пока реализованы запросы по перечню торгуемых бумаг и историческим котировкам. На следующей неделе собираюсь добавить загрузку свечек, информации по доступным свечкам и общего справочника MOEX ISS.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал