Избранное трейдера Ильгиз Рахманов

Дивидендная увертюра в Россети Московский регион: стоит ли игра свеч

- 07 июля 2025, 15:17

- |

Дивиденд 0,15054 руб на 1 акцию (10,9% ДД) — чисто технически уже повышают дивиденд 5-й год подряд

Дивидендная доходность невысокая (10,9% ДД), но акции держу — поэтому короткий пост в стиле Дивидендных увертюр (посты со статистикой и «короткой» идеей с возможно быстрым отыгрышем дивгэпа). Ранее писал про Татнефть, Газпромнефть, Роснефть и другие компании — это из последнего год назад smart-lab.ru/company/mozgovik/blog/1035907.php

Сам акции держу на ~3,2 млн руб, доля примерно 14% инвест порфтеля где-то. История закрытия дивидендных гэпов любопытная

( Читать дальше )

- комментировать

- 4.4К | ★6

- Комментарии ( 34 )

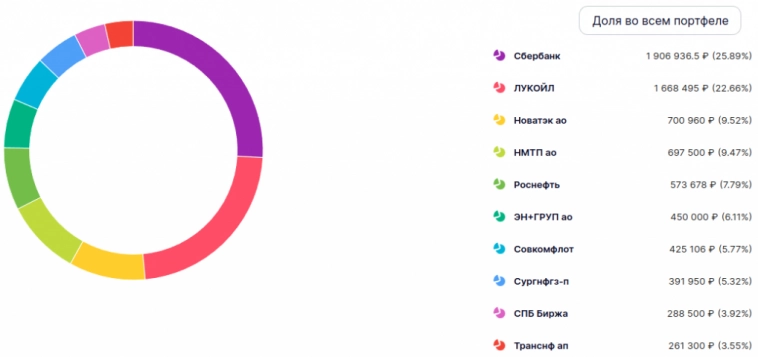

Анализ собственного портфеля. Подробный комментарий по позициям.

- 08 июня 2025, 19:45

- |

Всех приветствую! Примерно раз в квартал публикую пост на тему собственного портфеля. Перед тем, как перейти к его составу и дать комментарий по каждой позиции, хочу остановиться на квадранте, который в общих чертах объясняет механику действий. Вторая (ключевая) часть работы – это непосредственно анализ конкретной истории, прогноз финансовых показателей.

На мой взгляд, идеальный вариант – это покупка хорошей компании дёшево (верхняя левая часть графика). Чем дешевле, тем лучше. К сожалению, возможность подобной сделки даже на не самых эффективных фондовых рынках появляется очень редко. Возможность зачастую связана с ростом безрисковых ставок и увеличением премий за риск. Хорошие компании, купленные недорого, способны обеспечить доходность, превышающую рынок. Есть специальные истории, когда плохая компания стоит дёшево, но в будущем мы предвидим рост финансовых показателей, либо улучшение практик корпоративного управления. В случае успешного исхода такие сделки могут приносить прибыль, которая в разы превышает рыночную доходность.

( Читать дальше )

Повышенная волатильность и неопределенность на российском фондовом рынке: что делать?

- 19 апреля 2025, 00:54

- |

Сегодня должен был выступать на встрече с подписчиками в СПб, но к сожалению не смог на нее придти — пишу текстовую версию своих текущих мыслей про рынок и позиционирование.

Презентацию делал в четверг (до ралли), поэтому сегодняшние цены могут быть повыше + геополитическая ситуация кажется быстро меняется.

Последний раз был на встрече 22 ноября 2024 года в СПб — тогда был уверен в фазе «рискнуть и заработать» и был полностью в акциях, этот риск оправдался — почти все акции очень хорошо выросли (хотя многие боялись и сидели в кэше, сейчас ситуация чем-то похожа)

Основной тезис был — Долой уныние, он подходит и сейчас. Многие паникуют и не понимают, что происходит, переживают — надо действовать хладнокровно

( Читать дальше )

ГМК Норникель и РУСАЛ теперь без экспорта в США и Великобританию - ждем рост дисконта на их продукцию (палладий не в счет)?

- 13 апреля 2024, 23:37

- |

Вчера прошла очередная негативная новость “США и Великобритания запретили импорт алюминия, меди и никеля из РФ, торговлю на биржах”

Пока еще сложно сказать влияние на компании “в цифре”, но я напишу лишь некоторые свои мысли на этот счет. Любопытно, что Палладий в список “санкций” не включили т.к. Норникель контролирует 40% мирового рынка.

Для начала стоить отметить, что США и Великобритания планомерно вводят санкции:

👉 США в 2023 году ввела заградительные пошлины на данные металлы из России и фактически импорт был и так равен нулю

👉 Великобритания в декабре 2023 года ввела запрет на импорт цветных металлов, фактически новые санкции лишь запретят их хранение на LME (это основной удар для компаний т.к. может создать сложности для экспорта и нужно будет перенаправлять поставки)

Немного подробнее — что такое LME:

👉 LME — Лондонская биржа металлов, на которой торгуются фьючерсные и опционные контракты на промышленные и драгоценные металлы

👉 LME является мировым центром торговли данными металлами т.к. это по сути оптовый рынок, который предлагает товары для потребителей и производителей

( Читать дальше )

- комментировать

- 10.3К |

- Комментарии ( 17 )

Короткий обзор рынка удобрений. Ждём роста цен?

- 05 января 2024, 12:03

- |

Сектор удобрений на МосБирже представлен тремя компаниями.

ФосАгро — фосфорные удобрения и в меньшей степени азотные

Акрон — азотные удобрения

КуйбышевАзот — азотные удобрения и продукты хим.переработки

Динамику данных компаний, в сравнении с индексом МосБиржи полной доходности за год вы можете видеть на графике ниже👇

1.Азотные удобрения

Рассмотрим графики цен на азотные удобрения, средние за квартал. В первую очередь, данные связаны с продукцией Акрона, а во вторую с КуйбышевАзотом.

( Читать дальше )

Мой Рюкзак #35: Итоги 2023 года и планы на будущее

- 31 декабря 2023, 18:49

- |

Традиционный итоговый пост Рюкзака — 31 декабря для этого подходит как нельзя кстати. Сделок сегодня, естественно не совершал.

В публичном формате, портфель год назад 31.12.22 — 7,3 млн рублей (пост Мой Рюкзак #11: Новогоднее и венчур на дивы ЛУКОЙЛа)

Портфель сейчас 31.12.23 — 17 млн рублей, без пополнений, выводов и налогов (вся сумма кроме сбера и иностранных акциях представлена на ИИСах)

( Читать дальше )

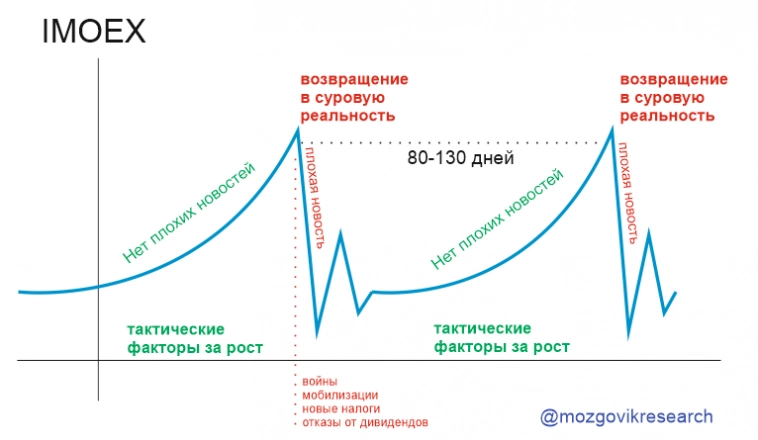

weekly #34: Стратегия📉 vs Тактика📈. Кто победит?

- 01 февраля 2023, 14:46

- |

Мы ясно видим как на рынке происходит разнонаправленное действие наших двух гипотез:

📈тактическая: много денег, мало качественных объектов инвестирования, расширение денежной массы и инфляция — все это должно толкать качественные акции наверх

📉стратегическая: геополитические и бюджетные тренды продолжают развиваться в негативном ключе и это вопрос времени, когда фондовый рынок получит очередной удар с этого направления.

отсюда быстрый вывод:

📈краткосрочная покупка хороших качественных идей и не медлить с фиксацией прибыли. Собственно рынок так и работает сейчас

Далее в этой заметке:

📌Стратегический негатив

📌Тактический позитив

📌Почему опасно брать долгосрочные ОФЗ

📌Портфель, изменение позиций, потенциалы акций

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал