Избранное трейдера ganjatrader(getstar)

Депозиты и облигации, риски.

- 10 июля 2017, 14:00

- |

Риски депозитов понятны и на первый взгляд очевидны. Это банкротство банка и возможность их потерять. Про застрахованные 1.4 млн рублей все все уже знают, все, что свыше можно и не вернуть. На этом вроде все риски и заканчиваются. Или только начинаются. Следующий риск это попасть на тетрадочные вклады. И если раньше АСВ и ЦБ стояли на вашей стороне, то в последнее время не очень. Следующий не очевидный риск, но у нас легко реализуемый. А именно, ЦБ и АСВ может, со временем ввести такую практику, как вы положили деньги на депозит в банк, заведомо зная, что он в плохом состоянии и есть риск его банкротства или отзыва лицензии. Тут поле для фантазий огромное. Но в нашей стране возможно все и даже, на первый взгляд невозможное.

Облигации. Тут для частного инвестора все сложнее. Казалось бы выбери эмитента, выпуск, срок и доходность. И все. Практика показывает, что это может только начало ваших бед. Первая беда доходность которую транслирует биржа не учитывает многих нюансов. Как то комиссия биржи, брокера. Которая может легко съесть до 2% в доходности. Кроме того, биржа может доходность по разному считать. Вы можете не подать в оферту, а доходность к ней расчситана, а после оферты эмитентом может быть установлен 0% по купону. И вы год-два вообще ничего получать не будете. Далее это налогообложение. Да сейчас выпуски зарегистрированные в 2017 году и на 3 года купоны освобождаются от НДФЛ (я о корпоратах). Но норма эта начнет действовать только с 2018 года, т.е. с выплат в следующем году. Далее, многие новички делают глупую ошибку, видя в терминале доходность, вычитая из нее комиссии, все равно получается доходность выше депозита. Но опять это не так. При покупки цена и НКД составляют ваши затраты на покупку. А вот выплата купона, это отдельная песня, котрая к вашим затратам никак не относиться, у вас при выплате НКД удержат 13% НДФЛ. Например условный. Вы покупаете облигацию за 100% (1000 рублей) на вторичке, платите 30 рублей НКД. Так вот ваши траты будут 1030 рублей. НКД выплачивается 60 рублей. Вы считаете так 1000 я заплатил и 1000 я получу от погашения. А вот НКД 60-30=30. Вот с них то я НДФЛ и заплачу. Не так у вас будет убыток 1000-1030. А НДФЛ вы заплатите с 60. Дальше можете сами посчитать. Следующий риск. Многие сравнивают ОФЗ и ОФЗ для населения. Тут как говорится вход рубль выход два. Если держать до погашения то вроде все нормально. Но если ситуация на рынках изменится вы сможете их продать и возможно гораздо ниже номинала. Да у этих ОФЗ-Н есть преимущество. Так есть такое понятие собрания облигационеров. Что это за песня и с чем ее приправляют. Это когда эмитент допускает дефолт, то происходит реструктуризации и все прочее и тому подобное. Так вот собираются владельцы этого выпуска и думают, что делать.И напридумывали они все простить, уменьшить ставку до 0, или часть списать, а остальное на 30 лет погашения. И вот решение 75% владельцев, обязательны для всех остальных 25%. Крупнейшими владельцами выпуска, как правило являются банки, инвесткомпании, брокера, НПФ ну и другие. Люди которые их покупали уже не работают или к моменту погашения работать там не будут и им надо сохранить лицо здесь и сейчас. А вот мелкие владельцы будут плясать под их музыку. Все ваши деньги растаяли. Вот ОФЗ-Н в этом отношении лучше обычного ОФЗ. Так как распределены между мелкими физ лицами которые вряд ли одобрят такую реструктуризацию. Если раньше каждый сам за себя, и у меня был опыт судебный с эмитентом один на один, и он по суду мне все выплатил, то сейчас не факт, что я вернул бы свои деньги. Далее это суббординированные облигации. Тут риск один, при проблемах в банке вы получаете в лучшем случае его акции в худшем ваши деньги улетучиваются. Пример Траст. Далее реструктуризация обычных ОФЗ для физиков. Если кто помнит 1998 когда ОФЗ для физиков погашались в срок, понятно что курс улетел, путем перевода их в ВЭБ. То юрики попали на реновацию.

( Читать дальше )

- комментировать

- 54 | ★18

- Комментарии ( 23 )

Облигации Сибирский Гостинец

- 29 июня 2017, 22:06

- |

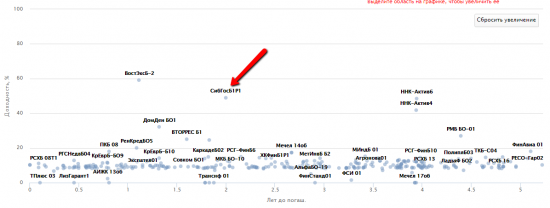

Идем на смартлабик в раздел котировки облигаций и ищем.

Ух, вот ты где родненький:

Доходность выросла с 16% годовых до 50% годовых:) то есть стала еще более привлекательной:)

http://smart-lab.ru/q/bonds/RU000A0JWLX8/

Цена пока всего лишь упала до 89% от номинала. Щедро для стартапа.

Сибирский гостнец — это ПАО. И публикует отчетность по РСБУ:

https://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1319245

- Выручка 658 тыс рублей.

- Себестоимость продаж 551 тыс рублей.

- Коммерческие расходы 30,9 млн рублей.

- Прочие расходы 25,2 млн рублей.

- Чистый убыток: 49,75 млн рублей.

( Читать дальше )

Прогноз по рейтингу России улучшен. Что дальше?

- 19 февраля 2017, 04:50

- |

Происходило это в следующей последовательности:

1) 16 сентября 2016 года

Международное рейтинговое агентство S&P Global Ratings (S&P) подтвердило суверенные кредитные рейтинги России, улучшив прогноз по ним до стабильного с негативного

ria.ru/economy/20160916/1477163256.html

2) 14 октября 2016 года

Международное агентство Fitch улучшило прогноз по кредитному рейтингу РФ с «негативного» до «стабильного»

www.rbc.ru/economics/14/10/2016/58013e459a79475474436716

3) 18 февраля 2017 года

Международное рейтинговое агентство Moody‘s Investors Service изменило прогноз суверенных рейтингов России на «стабильный» с «негативного».

www.interfax-russia.ru/special.asp?id=809285&sec=1735

Мне стало интересно и я решил посмотреть, как эти новости о смене прогноза по рейтингу влияли на индекс ММВБ в прошлом.

( Читать дальше )

Прогноз сбора и раздачи $ по путински 2017, аналогия 2002 - 2008.

- 11 февраля 2017, 02:59

- |

В ближайшие 1,5 месяца падения на фондовых рынках точно не пудет.

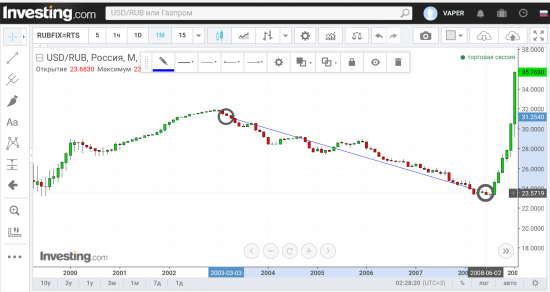

Следовательно можно заложить что потенциал укрепления рубля по аналогии с всем известным ранее 2002 — 2008 пройдет в процентном отношении по медианам максимума и минимума.

1. Медиана 2002 — 2003 годов, курс ~ 31,25 руб./$.

2. Медиана 2008, курс ~ 23,6 руб./$.

3. Получаем укрепление рубля по Путину на 7,65 руб. или 7,65 / 31,25 * 100% ~ 24,5%.

Теперь определяем медиану набора $ в 2015-2016.

1. Медиана 2015-2016 годов, курс ~ 65,65 руб./$.

2. Применяем тот процент укрепления ~ 24,5%.

3. Получаем 65,65 — 65,65 * 0,245 ~ 49,55 руб.

Поиски дна курса можно считать законченными, оно будет пролегать в районе 49,2 — 49,9 рублей за $.

( Читать дальше )

Минфин собрался обесценивать рубль на 10%. Надо ли покупать баксы?

- 31 января 2017, 14:16

- |

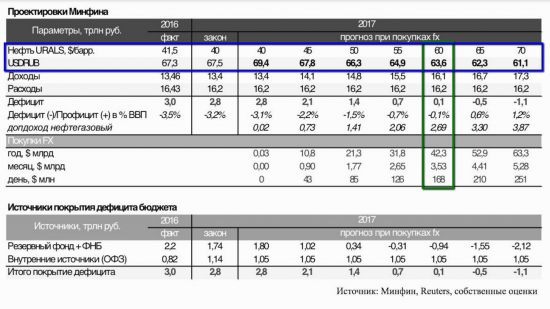

Статья с провокационным заголовком "Текущий курс рубля объявлен невозможным" была опубликована сегодня на Коммерсанте. На самом деле заявления о том, что Минфин собирается девальвировать рубль не было. Были опубликованы бюджетные расчеты, из которых следует, что при цене нефти $58 и курсе доллара 64 бюджет РФ будет сбалансирован. Нефть сейчас $55, а вот бакс упал до 60.

При $55 и курсе 60 Россия «получает» с барреля: 3300 руб.

А при $55 и 64 доход вырастет до 3520.

=> Чем ниже курс рубля, тем проще выполнять бюджетные обязательства.

Минфин подсчитал, что если не «трогать рубль», то для того, чтобы доходы бюджета сравнялись с расходами, потребуется цена нефти $76 и выше. В то время как при девальвации рубля до 63,6 хватит и цены $60.

Первоисточником информации стал Рейтер, который полностью опубликовал бюджетные параметры минфина:

Соответственно, для того, чтобы «помочь бюджету» и всей российской экономике, Минфин (или ЦБ?) должен будет начать скупать валюту пока курс не достигнет заданной величины. Объемы ежедневной покупки при различных ценах на нефть также указаны в табличке.

Вся эта история носит название "бюджетное правило". Покупать минфин валюту будет при любой цене нефти которая больше заложенной в бюджет $40/баррель. Сомнение вызывает ежемесячная сумма покупкок — $3,53 млрд — сможет ли она при $60 за баррель остановить укрепление курса рубля и вызвать его снижение?

На Алёнке кстати выложили интересный график:

( Читать дальше )

Мы управляем своей жизнью всего на 5%

- 24 декабря 2016, 19:41

- |

1.В этом мире все решают случайности. Успешен ты или нет, еблишко тома круза или простатит в 20 лет — все это чистейшей воды случайности выраженные в форме обстоятельств, роли конкретного индивидуального человека в формировании его же физической и моральной стороны нет абсолютно никакой.

2. Сто раз доказанный наукой принцип — характер, интеллект, и вообще все личностные характеристики определяются на примерно половину генетикой, и еще на половину — воспитанием до 5-10 лет. Именно поэтому все эти «с понедельника перестаю хикковать» — буллщит, никогда не работающий в реальности. Люди не меняются, поведение лишь видоизменяется. Есть определенный набор психологических шаблонов, которые останутся на всю жизнь. Поэтому если ты дрочил хуй и страдал хуйней в 15 лет — точно таким же и останешься в 35, разбавленные эпизодическими превозмаганиями и попытками «пересилить себя». Ну а так как живем в двадцать первом веке, то даже ущербные с точки зрения биологии и психологии личности имеют возможность получить прожиточный минимум приложив какие-то усилия, но выше своего «потолка» прыгнуть все равно не выйдет.

( Читать дальше )

Удивленным отсутствием укрепления рубля на росте нефти

- 02 декабря 2016, 13:28

- |

Путин поручил принять меры в связи с укреплением рубля

А вот график «корзины ЦБ» ( 55% доллар+45% евро) с того момента в % к официальным курсам на 20 июля (официальные курсы устанавливаются по результатам торгов накануне и поэтому даты сдвинуты)

Совпадение? Не думаю © Киселев

По нефти. Что нас ждет.

- 03 ноября 2016, 00:06

- |

smart-lab.ru/blog/360302.php

но он получился довольно большой, в общем киньте плюсиков, кому не жалко… пусть будут (клянчить плюсики у публики это тоже тренд на СЛ последнее время, сегодня хочу тоже немножко побыть в тренде) :)

1) Санкции это единственная действенная санкция. Это правда.

2) Цель уронить нефть для начала на 35-40 действительно есть. Для этого нужно было разобраться с финансированием арабских союзников США в Персидском Заливе… пока вопрос решался цену подняли к 50$, т.к. финансовые проблемы стран, где доходы бюджета на 90+% состоят из нефти, стали давать о себе знать. Параллельно рассматривались вопросы разных способов давления на РФ. В итоге было принято решение, что никаких действенных рычагов давления на РФ нет. Было принято решение финансировать дефициты бюджетов СА+Ко через долговое финансирование + скрытые механизмы. Размещение у саудитов прошло на Ура! (кто бы сомневался). Денег арабским союзникам качнули… Обама уходит. Трамп в данном случае становится очень большой проблемой, т.к. его сложно прогнозировать сейчас и возможно сложно будет контролировать в будущем. Если побеждает Трамп, то для ястребов в США все сложно.

( Читать дальше )

Бюджет 2017. Гигантская дырка, сокращение расходов на здравоохранение на 33%!

- 31 октября 2016, 12:51

- |

На самом деле дефицит бюджета 2017 составляет 21% от его доходов или 2,8 трлн рублей (доходы 13,4 трлн).

Когда вы называете такую цифру, сразу приходит осознание масштаба проблем.

Если задуматься, то дисбалансы внутри бюджета просто потрясают! Суммарные «военные расходы» бюджета 2,84 млрд (сокращение почти на 1 трлн руб к 2016 году). Военные расходы составляют 21.2% доходов бюджета. Это значит, что заплатив 100 тыс рублей налогов в будущем году, вы заплатите военным 21 тыр. В этом 2016 году, 28 тыс рублей из ваших 100 тыс налогов ушло на войну.

Расходы на здравоохранение сократились на 33% до 362 млрд! (Новая газета). Таким образом, расходы на войну в 8 раз выше расходов на здравоохранение. Причем сокращение расходов на здравоохранение почти равно одноразовой выплате пенсионерам (220 млрд). Про 5 трлн социальных трат я вообще молчу. Надо так надо. Я просто моложе не становлюсь, и буду бояться заболеть теперь...

Дырка в бюджете огромная.

Заполнять её чем-то таки или иначе придется.

1. Думаю, что Газпром и Роснефтегаз все таки заставят рано или поздно платить нормальные дивиденды.

2. Теперь внимание, цифра. Физические лица держат на депозитах в российских банках 17.2 трлн рублей (вместе с валютными получается 23,45 трлн). Этих денег хватит, чтобы закрыть 6 годовых дефицитов бюджета.

Удивительный баланс экономической системы заключается в том, что падение спроса на ликвидность со стороны бизнеса и банков будет одновременно сопровождаться ростом спроса на деньги со стороны государства. Очевидно, что сбережения населения будут из банков постепенно в ближайшие годы перетекать в ОФЗ. Это совершенно естественный процесс при таких базовых вводных. Причем минфин, похоже, уже думает, как этот процесс подогреть (см. Минфин думает о введении дополнительного налога на депозиты)

( Читать дальше )

СВОПовый ППЦ

- 30 сентября 2016, 16:57

- |

billikid, как профучастник, обратил внимание общественности на ненормальное поведение в ставке СВОП не то что перед выходными, но и в принципе в практике денежного рынка РФ)

в чем суть? как многие уже додумались, причиной может быть трудное положение дойче банка- не дают ему доллары его контрагенты, так как страшно- оно и понятно в свете последних событий..

причем здесь Россия? как указал уважаемый billikid, у евробанков есть дочки у нас, которые работают как проводники ликвидности между РФ и Европой. два года мы требовали от них валюту под свои нужды, теперь пришло время им требовать валюту. а как?

они выходят на межбанк и предлагают валюту в замен на рубли. те банки у которых есть излишки ликвидности, отдают рубли и получают доллары или евро, обратно им возвращают несколько больше рублей, таким образом получается доход от размещения рублей на ночь или на выходные по ставке, близкой к ставке ЦБ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал