Избранное трейдера Андрей Вячеславович (Ganesh)

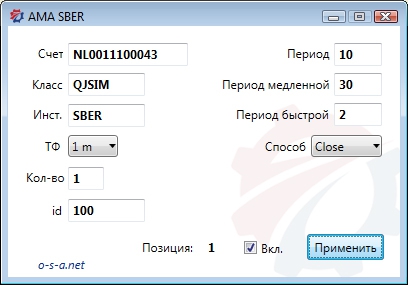

Механическая торговая система на индикаторе AMA под Quik

- 07 сентября 2016, 12:05

- |

В данной статье мы рассмотрим торгового робота на основе индикатора AMA. AMA является аббревиатурой с Adaptive Moving Average, в переводе с анг. Адаптивная скользящая средняя. Как следует из названия индикатора, он адаптируется под движения рынка этим он и интересен. Индикатор AMA является одной из разновидностью скользящих средних и хорошо определяет трендовые движения на рынке, а фильтрация шума позволяет отсеять боковые движения.В рамках робота реализована базовая трендовая переворотная стратегия. Он позволит вам торговать тренд на рынке ММВБ акциями или фьючерсами через терминал Quik. И так перейдем к настройке и запуску.

( Читать дальше )

Вола в Си продавцы опционов

- 06 сентября 2016, 15:13

- |

Я чет не понимаю какой смысл рисковать и морозить такую сумму под ГО ради 30к рублей. Откройте мне в чем секрет ?

Разница между HFT на фьючерсах и акциях

- 04 сентября 2016, 12:06

- |

Статья из блога Jonathan Kinlay, в которой есть очень правильные наблюдения, относящиеся к высокочастотным стратегиям.

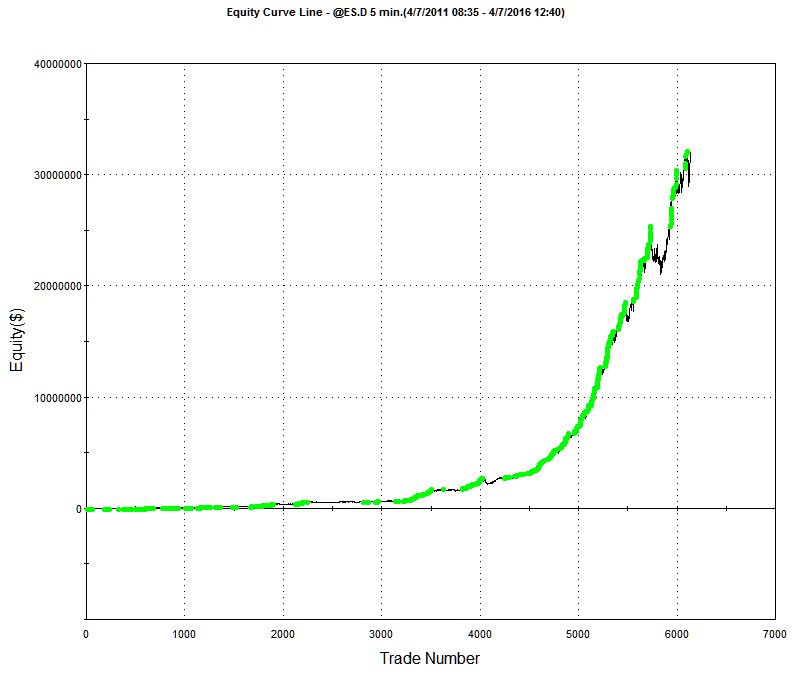

Один талантливый молодой разработчик пришел ко мне с интересной кривой прибыльности высокочастотной стратегии, которую он создал на фьючерсах E-mini (рисунок в заглавии).

Очевидно, что он использовал технику мани менеджмента, так любимую многими разработчиками алгоритмов на фьючерсах. Я предложил ему посмотреть, как будет чувствовать его стратегия при торговле тысячным лотом E-mini, при падении рынка на 20 пунктов. Внутридневная просадка в 100 000$ может сделать такой алгоритм гораздо менее привлекательным. С другой стороны, если вы уже заработали миллионы долларов на стратегии, то можете не особо беспокоиться по этому поводу.

Более важная критика техник мани менеджмента состоит в том, что они обычно очень зависимы от ценового пути. Если вы начали торговать довольно близко к одному из периодов просадки, которые почти незаметны на графике, это может привести к катастрофическим последствиям для вашего торгового счета. Единственный путь избежать этого — это протестировать стратегию сотни и тысячи раз с использованием моделирования Монте-Карло. Такой тест может ясно показать, что риск разорения гораздо выше, чем это следовало из одного бэктеста.

( Читать дальше )

Крысы торгуют не хуже лучших управляющих

- 02 сентября 2016, 14:03

- |

( Читать дальше )

По следам поста А. Кречетова «Почему большинство не зарабатывает на рынке?»

- 02 сентября 2016, 12:59

- |

Посмотрел видео, Алексей, ты конечно жук тот еще.

Околорыночники, говорит Алексей в контексте про плохих, бесполезных околорыночников, объясняют, почему цена пойдет туда или сюда через графики (при помощи методов теханализа) или через мотивацию крупных игроков (почему-то он их называет «куклами»). Это все бред, говорит Алексей, надо читать умные книги и объяснять куда пойдет цена через понимание «вещей экономических», через правильный анализ множества макроэкономических факторов, влияющих на цену))).

Хаха.

Допустим, ты играешь дневной таймфрейм в самом подвижном инструменте на сегодня, а именно в нефти.

Нефть упала с 51.5 до 41.5 (-20%) за 4 недели, сразу выросла обратно на +10 долларов (+22%) до 51.5 за три недели и за следующие две недели упала на -12% — какая здесь макроэкономическая причина? Никакой. А спекулятивная причина есть. Фьючерс живет 1 месяц, спекулянты вынуждены за 4 недели провернуть, то, что по другим инструментам идет 90 дней.

( Читать дальше )

По поводу ЛЧИ 2016

- 02 сентября 2016, 12:53

- |

Приведу несколько примеров

ЛЧИ 2014:

1. В категории «Лучший риск-менеджмент» были участники у которых коэффициент Сортино был равен бесконечности!!! Бесконечности, Карл!!! На деле же они совершили 10 безубыточных сделок и перестали торговать.

2. В категории «Лучший трейдер триатлет» всего 6 участников.

3. В категории «Лучший трейдер юанем» всего 5 участников,

4. В категории «Лучший трейдер фьючерсом на индекс RVI» всего 8 участников

5. В категории «Лучший трейдер новичок» первое место с доходом в 340 миллионов рублей!!! Это полный ***, Карл!!!

В 2015 вроде немного привели в порядок номинации и участников в каждой из них стало больше, но конкретно провалили дуэльный зачет! Победителем дуэлей стал участник, который за весь конкурс заработал 1500 рублей. Выиграл за счет того, что его соперники просто уходили в минус.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал