Блог им. uralpro

Разница между HFT на фьючерсах и акциях

- 04 сентября 2016, 12:06

- |

Статья из блога Jonathan Kinlay, в которой есть очень правильные наблюдения, относящиеся к высокочастотным стратегиям.

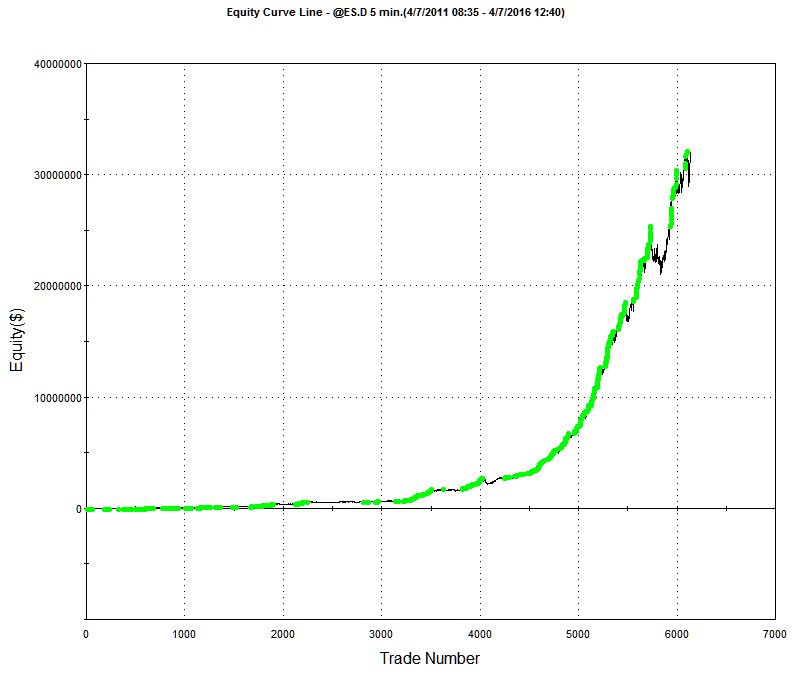

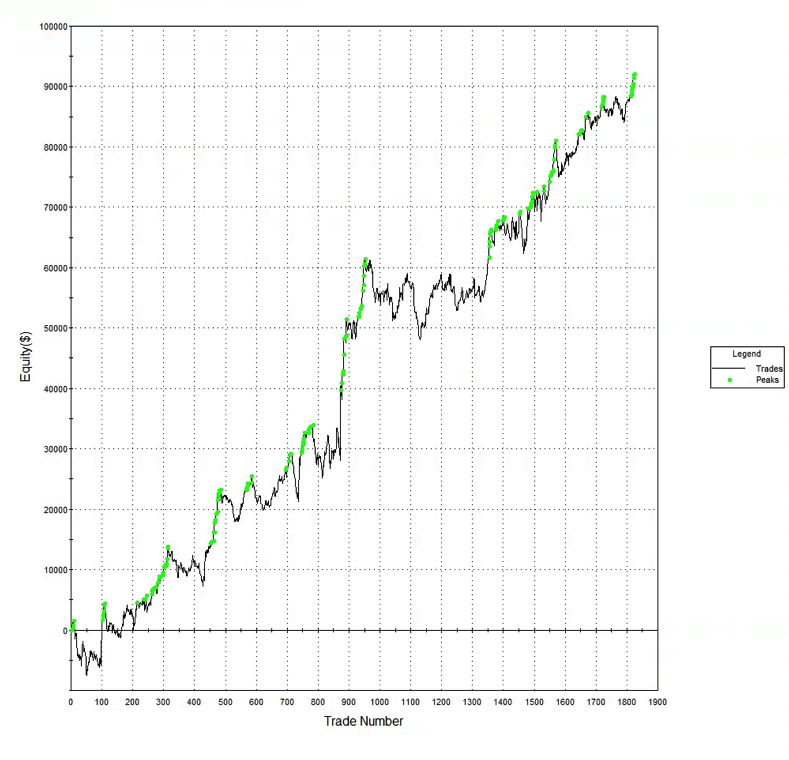

Один талантливый молодой разработчик пришел ко мне с интересной кривой прибыльности высокочастотной стратегии, которую он создал на фьючерсах E-mini (рисунок в заглавии).

Очевидно, что он использовал технику мани менеджмента, так любимую многими разработчиками алгоритмов на фьючерсах. Я предложил ему посмотреть, как будет чувствовать его стратегия при торговле тысячным лотом E-mini, при падении рынка на 20 пунктов. Внутридневная просадка в 100 000$ может сделать такой алгоритм гораздо менее привлекательным. С другой стороны, если вы уже заработали миллионы долларов на стратегии, то можете не особо беспокоиться по этому поводу.

Более важная критика техник мани менеджмента состоит в том, что они обычно очень зависимы от ценового пути. Если вы начали торговать довольно близко к одному из периодов просадки, которые почти незаметны на графике, это может привести к катастрофическим последствиям для вашего торгового счета. Единственный путь избежать этого — это протестировать стратегию сотни и тысячи раз с использованием моделирования Монте-Карло. Такой тест может ясно показать, что риск разорения гораздо выше, чем это следовало из одного бэктеста.

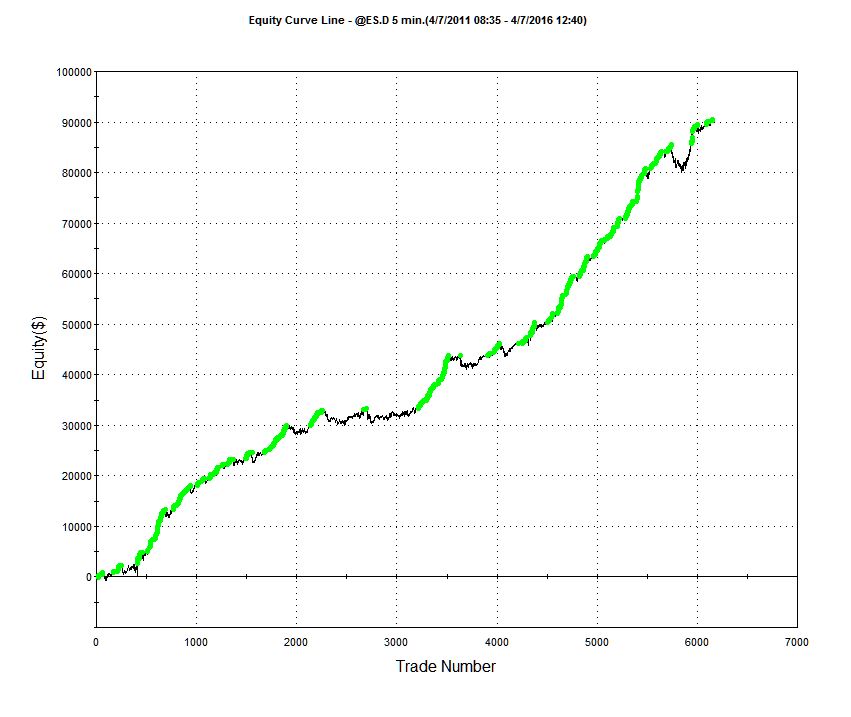

Затем я спросил его, как стратегия входит в позицию — пассивно, посылая лимитные ордера на покупку или продажу, или агрессивно, пересекая спред для продажи на биде и покупая на аске. У меня было предположение, что он скажет, учитывая объемы сделок в стратегии, и он его подтвердил, ответив, что алгоритм использует пассивные входы и выходы. Оставляя пока возможность исполнения 1000 контрактов при таком виде входа, я попросил показать кривую прибыльности для одного контракта в этой стратегии, без применения мани менеджмента. Она все еще выглядела впечатляющей:

Критические замечания по поводу пассивных стратегий

Есть определенные допущения, видимые в выше показанных результатах, одно из которых — вероятность исполнения ордера. Обычно в розничных программных платформах, таких, как например Tradestation, сделано допущение при тестировании, что ваши ордера будут исполнены, если сделки в данных происходят по цене вашего лимитного ордера. Предположение о 100% исполнении ордера в высшей степени нереалистично.Ваши ордера учавствуют в соревновании за приоритет в очереди заявок с ордерами многих тысяч других трейдеров, включая HFT компании, которые стараются опередить вас в каждый момент времени. Вследствие, реальная вероятность исполнения намного ниже — от 10% до 20%.И это в случае удачи. А многие случаи исполнения будут «токсичны» — ордера на покупку исполнятся как раз перед движением рынка вниз, а ордера на продажу — перед движением вверх. В результате, реальная производительность стратегии будет далека от красивых графиков гипотетических кривых прибыльности.

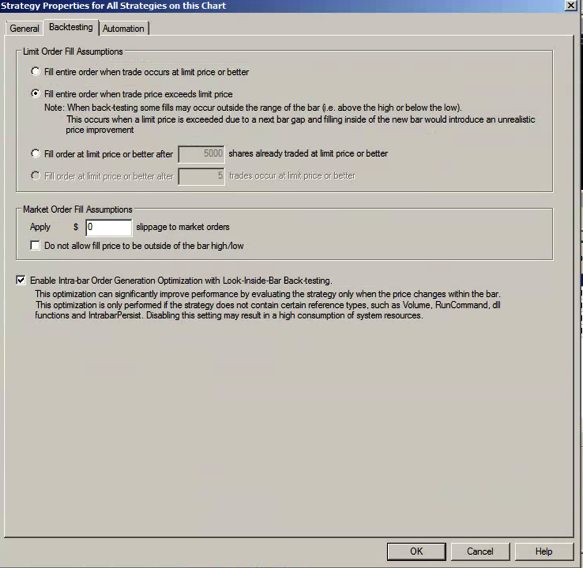

Один из путей учесть эту проблему — это сделать намного более консервативное допущение, что ваши лимитные ордера будут исполняться только если цена пересечет их. Это может быть сделано в Tradestation путем выбора правильной установки в настройках бэктеста:

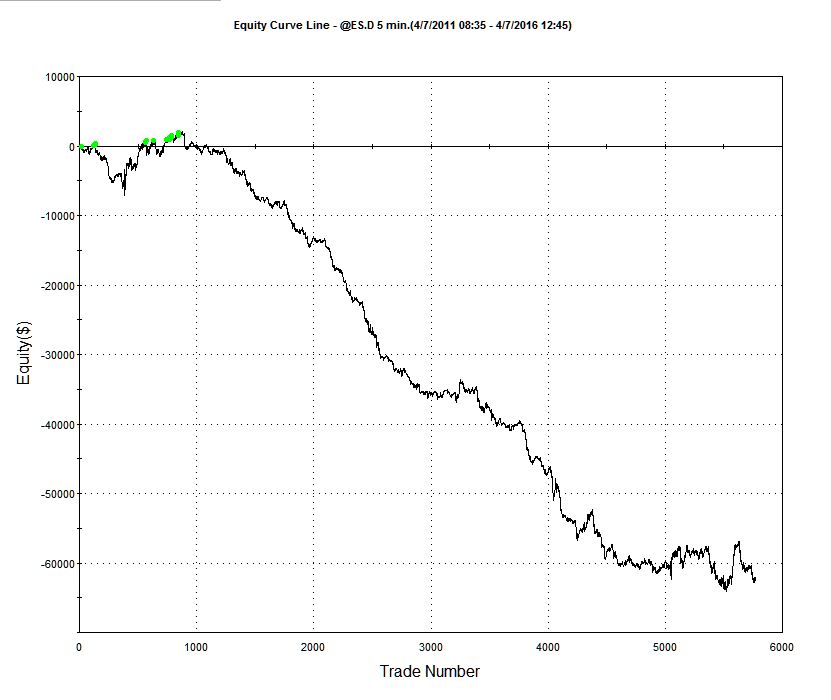

Производительность стратегии в результате часто выглядит совсем другой при таких консервативных настройках, и в нижеприведенном графике нет ничего удивительного:

Конечно, примененные консервативные предположения также нереалистичны: многие ордера на продажу торговой системы возможно будут исполнены по их цене, даже если рынок не пошел вверх (или вниз, в случае ордеров на покупку).К тому же, если они не исполнились в течение интервала времени, в котором были выставлены, то могут быть исполнены в следующем интервале. Но реальность все же ближе к графику прибыльности при более консервативных настройках, чем при более оптимистичных. Но если стратегия демонстрирует хорошую производительность как при пессимистичных, так и при оптимистичных допущениях о вероятности исполнения, то есть большой шанс, что она подтвердит это на практике.

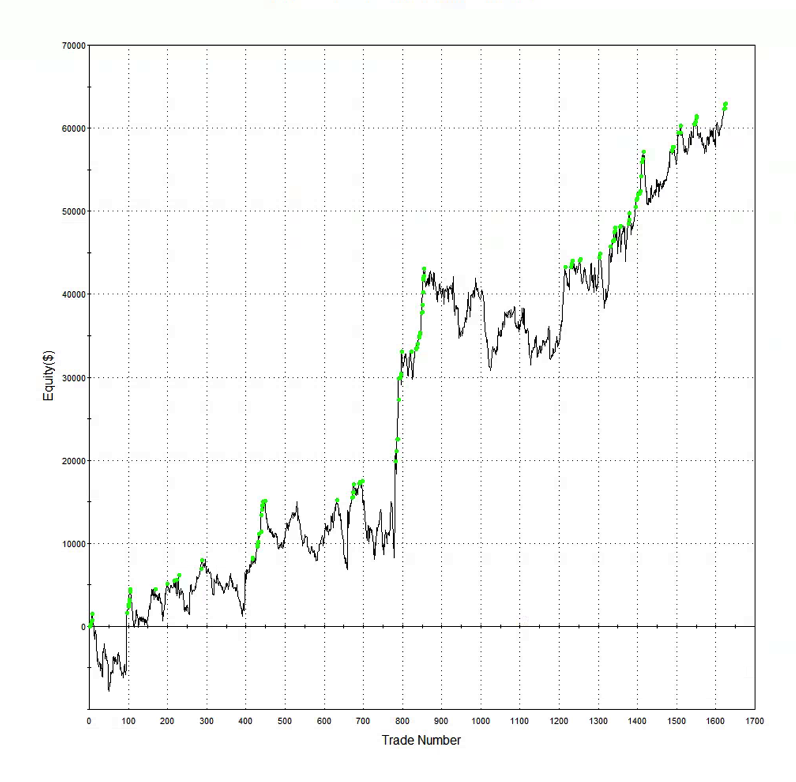

Пример высокочастотной стратегии на акциях

Далее сравним стратегию на фьючерсах с примером подобной высокочастотной стратегии на акциях. При оптимистичной вероятности исполнения кривая эквити выглядит так:

При более консервативных настройках кривая очевидно хуже, но стратегия продолжает демонстрировать хорошую производительность. Другими словами, даже если рынок движется против алгоритма в каждом отдельном ордере, торгуя по более высокой цене после заполнения ордера на продажу, или по более низкой цене в случае ордера на покупку, стратегия продолжает делать деньги:

Микроструктура рынка

Здесь есть фундаментальная причина в разности поведения двух стратегий при различных вариантах исполнения, которые соответствуют очень разным микроструктурам рынков фючерсов и акций. В случае стратегии на E-mini средняя сделка может быть, скажем на 50$, что эквивалентно только 4 тикам ( каждый тик стоит 12,5$). Таким образом коэффициент отношения средней сделки к шагу цены = 4:1. В стратегии на акциях при похожей средней цене сделки размер шага цены может быть и около 1 цента. Для фьючерсной стратегии, пересечение спреда для входа и выхода более чем в очень ограниченном количестве случаев ( или пропуске входов в случае лимитных ордеров) быстро уничтожит всю прибыльность системы. Высокочастотная стратегия на акциях, с другой стороны, будет работать устойчивей, из-за малого размера шага цены.

Конечно, есть много других трудностей в HFT торговле акциями, от которых системы на фьючерсах не страдают, например множество бирж, где акции торгуются. Это значит, например, что в консолидированном потоке рыночных данных ваша система может увидеть возможности, которые нельзя реализовать в действительности, из-за эффектов задержек в этом потоке. Таким образом, прибыльность высокочастотных стратегий на акциях часто завышена при использовании консолидированных потоков маркет даты. Фьючерсы, которые торгуются на одной бирже, не подвержены этому. Есть еще много различий в микроструктуре рынков фьючерсов и акций, которые должен учитывать грамотный разработчик. Но, в общем случае, можно утверждать, что акции являются более легким стартовым акивом для разработки высокочастотных систем, по сравнению с фьючерсами.

Другие стратегии и алгоритмы автоматической торговли смотрите на моем сайте www.quantalgos.ru

теги блога uralpro

- ARIMA

- data feed

- ETF

- FORTS

- GARCH

- HFT

- IQFeed

- mean reversion

- momentum

- python

- S&P500

- VIX

- VPIN

- алгоритм

- алгоритм торговли

- алгоритмическая торговля

- алгоритмы

- алгоритмы торговли

- алготрейдинг

- альфа-сигналы

- андрей мовчан

- Биржевые роботы

- биткоины

- Блэк-Шоулз

- бэктестинг

- возврат к среднему

- волатильность

- высокастотники

- высокая доходность

- высокочастотная торговля

- высокочастотный трейдинг

- генетические алгоритм

- генетические алгоритмы

- гэп

- доходность трейдеров

- импульс

- импульсная система

- индексы

- интервью

- итоги

- итоги 2016

- Итоги 2018

- книга заявок

- коинтеграция

- колокейшн

- Конференции смартлаба

- конференция

- корреляция

- криптовалюта

- лчи

- маркет дата

- маркет мейкер

- марковиц

- марковский процесс

- математические модели

- машинное обучение

- модели

- Модели рынка

- модель

- модель Маркова

- Оптимизация портфеля

- опционные модели

- опционы

- Парный трейдинг

- парный трейдинг

- подготовка данных

- поток ордеров

- Публикации

- публикация

- разработка алгоритма

- разработка торговых систем

- раундтрип

- регрессия

- результат торговли

- робот

- роботы

- роботы в биржевой торговле

- скользящая средняя

- стакан

- стоп лосс

- стратегия

- торговля волатильностью

- торговые алгоритмы

- торговые стратегии

- улыбка волатильности

- ФОРТС

- Херст

- эквити

- язык R

Всё ещё переживашь, будешь ли интересен на конфе?))

Скажу так… буду ждать и с удовольствием посмотрю видос, если Тимофей выложит! К слову мне может не так интересны/близки темы, как интересна методология мышления.

Ещё ниже! Уж поверьте практику с CME.

Реально почти все случаи исполнения такими и будут.

Не поможет! Это только примерно для наглядности, но по факту всё будет ещё хуже!

А дело вот в чём. От ордера «случайного участника» в стакане ES на CME маркет-мейкер убегает и придерживает цену над ордером (проверьте сами — это элементарно). Придерживается при этом даже базовый расчётный индекс S&P500 во время амерской сессии, а во время европейской — придерживается вся связка DAX-ES и цепочка! Придерживается ещё как!

И вот что будет:

1) исполнение на сильном прорыве сразу в убыток;

2) никакого исполнения не будет.

Ценами на фьючерсах кукл манипулирует только так.

Не, ну кто Вам даст ловить все зигзаги цены? =)

Мало того, если исполнять по рынку, то рынок зажимают и увозят в убыток надолго. Пытаются высадить.

Иначе это была бы бесплатная раздача денег всем желающим со стороны.

Вот такая реальность CME

Их даже штрафуют за это… раз в год на 3 копейки =)

и классности их алгоритмов, фишка в «маркет-мэйкерах» и их

технологиях по дойке «стада».

; рь

; р))

На мой взгляд, успешные частные трейдеры — это трейдеры прилипалы. А уж как они прилипли к брюху «большой белой акулы» не суть важно. С помощью «умного робота» или собственных дрожащих ручек. Главное результат.

ПС. Про высокоскоростные молотилки рассуждать не буду.

Мой небольшой отрицательный опыт знакомства с ними не объективен. А так, скажу, очень затратно содержать и огромные комиссионные в пользу «продавцов лопат».

ПСС. И кстати, последних я тоже люблю.

Они честно делают своё дело и никто не заставляет

трейдера насильно покупать у них их услуги.

: о))

Для ХФТ спред + 2 тика — это очень хорошая сделка, имхо. По ES это будет $37.5. По ликвидной акции это будет 3 цента. Ну, учитывая, что волатильность акции в 4-5 раз выше, пусть будет 10 центов. На графике страты на акциях оно и заметно — добавили -1 цент (тик) в страту и тут же эквити просела в 1.5 (ПОЛТОРА раза), т.е. доходность на одну сделку (НЕ круг «купил-продал») была ровно 3 цента, стала 2 цента.

По страте ES на одном контракте видно, что после нормировки она просела на 6000*2*12.5 = 150к. Почему для каждого трейда посчитано целых два тика в минус — непонятно, один трейд — это же не полный круг.

А тестировать ХФТ стратегию на голых тиках, без вообще ничего, без очереди, без реальных объёмов — это сильно.

uralpro, полностью согласен с необходимостью корректно исполнять лимитные заявки. По опыту могу сказать, что режим исполнения может кардинально изменить картину результатов тестирования.

Например, ниже наши примеры исполнения заявок в режимах «касания» и «пробития» цены.