Избранное трейдера Лео

Последний год дивидендных осадков?

- 21 апреля 2021, 14:59

- |

Прошло ежегодное послание, не буду вдаваться в детали, один из вопросов, касающихся меня – вопрос с дивидендами, мол, кто реинвестирует и оставляет в стране – молодец, кто выводит – редиска.

Буду считать это предупреждением оффшорщикам, анонсированы большие социальные выплаты, инфраструктурные проекты, которые требуют много денег, посему, радикальные изменения в дивидендной политике компаний не жду в следующем году, состав портфеля менять не планирую, стратегия – меньше дергаешься, больше результат полностью себя оправдывает.

В прошлом году, в момент написания подобной статьи по ожиданиям прошлого года, откат от хая был в районе 1млн, было сильное падение рынка, паника лилась из всех мониторов. К сожалению, в тот момент я забыл о мощном инструменте инвестора – маленьких управляемых плечах и не воспользовался им, хотя очень хотел и покупал планово и только на свои, поэтому получилось немного. С тех пор все давно восстановилось, в т.ч. и нервные клетки, очередные цели счета были достигнуты, намечены новые планы.

( Читать дальше )

- комментировать

- 6.3К | ★14

- Комментарии ( 30 )

На пенсию в 43. Промежуточная цель достигнута - что дальше?

- 03 марта 2021, 14:14

- |

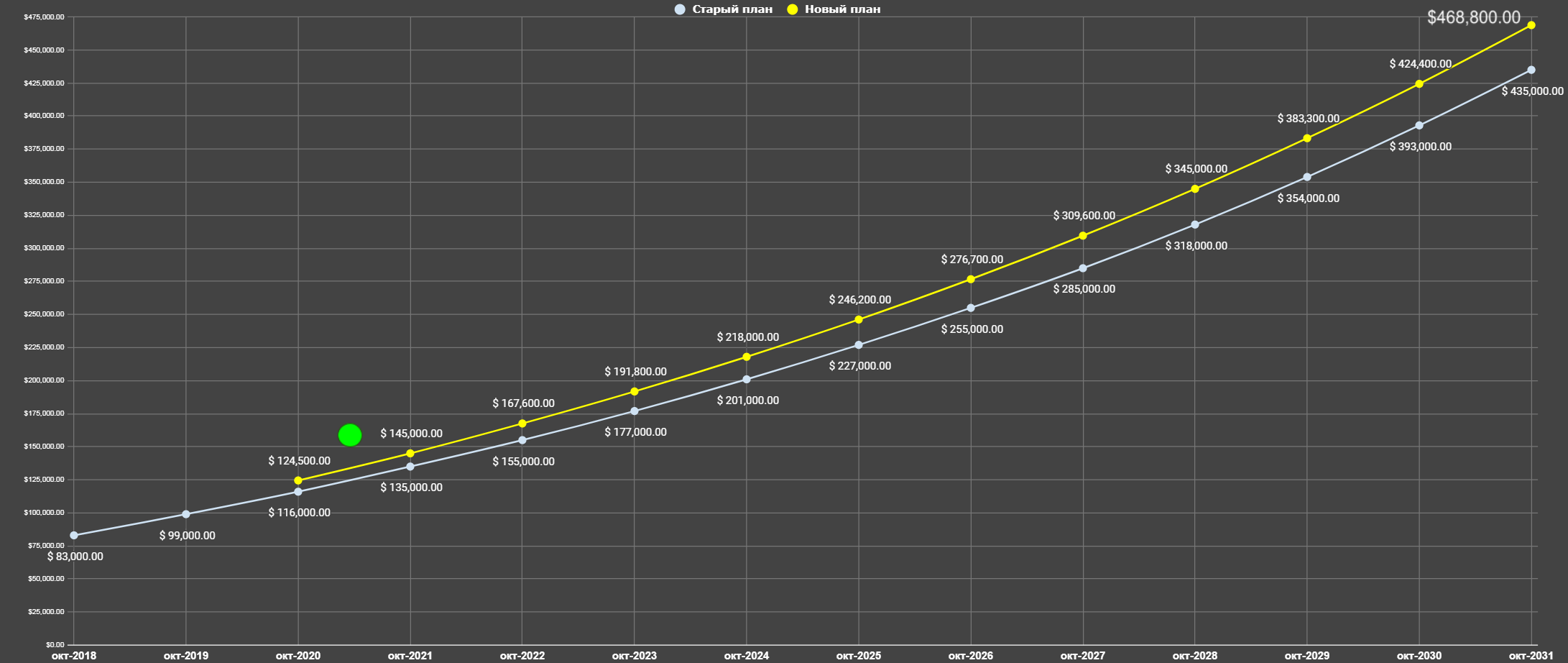

Как только я определился со стратегией, я поставил конечную цель по своим «экстремальным» накоплениям, впоследствии немного её скорректировав (в большую сторону, примерно на 5%). Сейчас мне 32, у меня цель — быть финансово независимым к 43 годам, для этого мой капитал должен быть примерно $468000, и эта цель выполнена на 35%.

Обращу ваше внимание, что график начинается не от нуля! Привычка копить и сберегать не в 2018 году появилась, а ещё в 2012. Просто в 2018 изменилась форма — накопления отправлены «работать» на фондовый рынок, а в голове начало вырисовываться понимание конечного результата. Всё, что вы прочитаете ниже — это результат 9 лет, 6,5 из которых были довольно бездарными в части доходности и выбора вариантов накопления.

Тогда же я понял, что буду «есть слона частями», и я поставил промежуточные цели: $100'000 в иностранных (американских) акциях и 1,6 млн ₽ в российских акциях. Впоследствии эти цифры тоже немного скорректировались: я определился с аллокацией активов по странам (80% США, 5% Китай, 15% Россия) и из иностранных акций решил вычленить китайские, оставив эту цифру $100'000 только для американских акций. Для того чтобы соблюсти идеал, и стремиться к 15% в российских акциях (а я замечу, что их целевая доля была понижена с 30% до 15% — я борюсь со своим home bias), хорошо было бы снизить цель 1,6 млн ₽ в российских акциях до 1,5 или даже 1,4 млн ₽, но как-то снижать целевые уровни — не очень круто, и я оставил как есть.

( Читать дальше )

⭐️ Как выбрать акции для покупки с помощью отчёта 8-K

- 23 февраля 2021, 16:44

- |

Добрый день, друзья!

Мой пост об отчетах 10-K, 10-Q и 8-K американских эмитентов (https://smart-lab.ru/blog/677043.php) вызвал достаточно большой отклик среди Смарт-Лабовцев (68 ⭐️ + 326 ❤️). Поэтому выполняю своё обещание и рассказываю о методике анализа отчетов 8-К, которая в прошлом году принесла мне 50% годовых в долларах США (https://smart-lab.ru/blog/668157.php).

Внимание: лонгрид. Если у Вас в данный момент нет возможности на 15 минут сосредоточиться на изучении достаточно сложной информации – лучше добавить пост в избранное и вернуться к его прочтению позже.

В прошлый раз мы пришли к выводу о том, что отчеты 10-K содержат только прошлые данные, в силу чего информация, отражённая в них, уже заложена в текущие котировки акций. А с учётом того, что изучение формы 10-K является достаточно трудоёмким процессом, то для частного инвестора эта форма теряет всякий смысл.

( Читать дальше )

Ну шо ?!

- 01 января 2021, 00:16

- |

Ну и небольшое послание всем остальным знакомым (и не знакомым), пользуясь оказией.

Во-первых с Новым Годом !

Я лично уже вступил в ту полосу возраста, когда уже чувствуешь, что это неоднозначно — встречу ли я следующий… :)

Посему — Всем здоровья!

Здоровье — это не только ведь фактор в качестве жизни, но это и время. А в нашем деле время имхо более значимо чем бабки. Бабки можно заработать, занять, украсть в конце концов :), со временем — сложнее… :) А чтоб разработать работающий метод имхо нужно много времени...., потом же тем, кто «дожил до рассвета» нужно время этот метод реализовать :)

Что касается результатов… имхо пока ты не трейдер — то это секс самим собой (и сидеть надо тихо), а когда ты стал трейдером то это — секс с маркетом (как в том еврейском анекдоте: «Я очень извиняюсь, но кто-кого здесь ипёт ?!) и опять таки имхо дело интимное…

Рад за тех, кто своими результатами доволен, ну и подбодрю тех, кого они не радуют: до выхлопа можно и не дожить, но продолжать работать над методом надо… именно над методом, ибо все эти ощущения собственных жадности и страха (пересидеть/не досидеть), они имхо не из-за личной ущербности человека, а из-за неадекватности торгового метода (привет дружище Walhaber).

( Читать дальше )

- комментировать

- 10.1К |

- Комментарии ( 27 )

Лайфхак как заработать: уходите в отпуск в 2021 году в правильные месяцы

- 24 декабря 2020, 11:59

- |

Друзья, когда мы недавно в инвестициях, все время встает вопрос: где взять денег, как накопить? Делюсь способом для тех, кто трудится за официальную зарплату.

Когда работник не уходит в отпуск, ему выплачивается стандартная ежемесячная получка.

Если в текущем месяце был отпуск, то выплачивается:

- Средний заработок за 12 месяцев за каждый день отпуска.

- Зарплата за оставшиеся рабочие дни.

❗️ Внимание: не календарные, а именно рабочие. Выходные не в счет.

Отсюда несколько правил:

- Выгоднее всего отдыхать в месяце, в котором больше всего рабочих дней.

- Невыгодно брать отпуск в месяцы с большим количеством праздников (январь, май) или небольшим количеством дней (февраль).

- Отпуск всегда невыгоден, если в расчетном периоде у работника «голый» оклад и нет никаких стимулирующих выплат.

- Чем больше выходных будет входить в отпуск, тем больше будет размер оплаты (начисленные отпускные + полученная заработная плата).

( Читать дальше )

Приобретения и инвестиции. Одинаковые правила.

- 15 апреля 2020, 16:47

- |

( Читать дальше )

Где брать качественную информацию по рынку

- 22 марта 2020, 12:47

- |

Откуда я черпаю информацию?

Есть несколько источников: интернет-сайты, телеграмм-каналы, приложения, радио, Твиттер, Instagram, Research банков, TV. Все источники должны работать на вас 24 часа в сутки.

Сайты:

- ft.com

- wsj.com

- zerohedge.com

- forexlive.com — если хотите хедлайны по форексу, да по рынку в целом, вам сюда. Этот сайт у меня включён всегда.

- finance.yahoo.com – тут можно быстро получить картину, как открывается рынок США

- www.investing.com – тут смотрю данные CFTC.

- www.bloomberg.com

- marketwatch.com

- economist.com

- smart-lab.ru

- rbc.ru

Надо понимать: российские ресурсы очень слабые. Их недостаточно. Новости в них рассчитаны на широкую массу, они запаздывают. Поэтому нужно учить английский. Это

( Читать дальше )

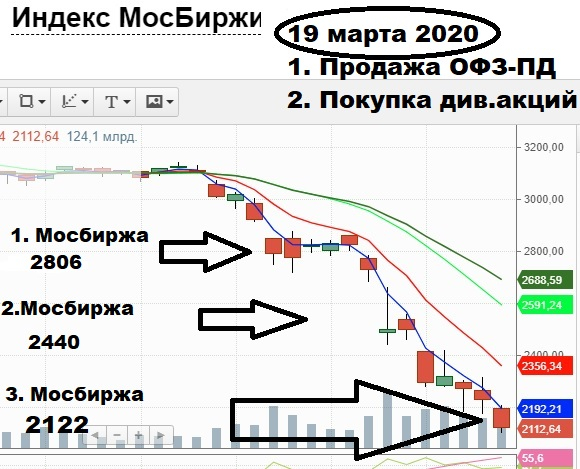

❤ На пенсию в 65(60). Третья "планка" в мой 8 кризис. Чтобы купить дешевый актив, приходится продавать ОФЗ-ПД. Третья планка нарисовалась очень быстро, через 6 дней, после второй.

- 19 марта 2020, 04:28

- |

Кризис идет и цветет! Я на фондовом рынке РФ с 1992 г., времен ваучерной приватизации. На рынке недвижимости Уфы с августа 1993 года.

На бирже (ММВБ, Мосбиржа) с 2006 г. Поэтому пережил падения фондового рынка РФ: 1998, 2009, 2010, 2011, 2014, 2017, 2018.

Теперь 2020 г.

smart-lab.ru/profile/Elshet1969/

Я пишу по 2 причинам на смарт-лабе

1. Причина самая важная, поступление дивидендов. Статью всегда пишу после получения дивидендов.

2. В кризис приходится покупать чаще, чем 1 раз в месяц (после перечисления с ЗП 3 тыр.). Срабатывает моя «планка». Об этом ниже.

smart-lab.ru/blog/602462.php

Лирическое отступление.

Дивидендные акции — ваша безусловная частная собственность.

Их у вас никто не отнимет, вы их можете продать, психология рулит!

В отличие от недвижимости, при владении акциями вы не несете издержек (налог на имущество, ЖКХ и др.).

Есть одна проблема, чтобы купить дешево акции — нужны деньги. Но эту проблему каждый решает самостоятельно.

Я через зарплату (риэлтор), экономию собственных средств, а также продажи из портфеля облигаций ОФЗ-ПД.

Также стал преподавать риэлторам Уфы курс как «Создать и управлять собственным Пенсионным фондом „Кубышка“.

Деньги небольшие, но мне приятно, что мое хобби стало давать монетизацию.

( Читать дальше )

От пережившего кризисы прошлых лет молодняку

- 10 марта 2020, 00:53

- |

Во множестве телеграмм каналов были посты о падении рынка грузовиков, колебаниях индекса VIX, других инструментов. Все эти посты я отслеживал и наиболее интересные репостил у себя в тг-канале @tradingpress

Очевидно же было- На рынки пришла нервозность и когда наш рынок показал первую кровь, см мой предыдущий пост про РТС -10000, я не колеблясь закрыл все позиции В бумагах, чуть спекульнул нефтью перед заседанием ОПЕК, потому что был сигнал на шорт и закрыл все позиции-перед длительными выходными. Всегда смотрите Календарь событий перед переносом позиции через выходные. Поэтому мне повезло. Я не заработаю завтра на падении, но и не потеряю, ибо быть вне позиции-это тоже позиция. Что буду делать дальше? Наблюдать и если кровища продолжит литься дальше-начну понемногу, по чуть-чуть покупать с горизонтом лет пять. Дивидендные истории, ретейл, телекомы. Но по чуть-чуть Помните, в книге у Нидерхоффера-когда на бирже льётся кровь-даже дряхлые биржевые жуки торопятся в яму покупать. До встречи в свободном чате трейдеров и в моем тг-канале @tradingpress

Операция "Тритон" 100% годовых в долларах.

- 29 февраля 2020, 20:15

- |

2. Инвестирование и грамотный трейдинг.

3. Совмещение активного трейдинга и инвестирования.

4. Формирование позиций.

5. Цели и планы.

6. Реинвестирование дивидендов.

7. Расчет позиций.

8. Плавающие переменные и константы.

9. Составление плана на основании стратегии.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал