Блог им. sng

На пенсию в 43. Промежуточная цель достигнута - что дальше?

- 03 марта 2021, 14:14

- |

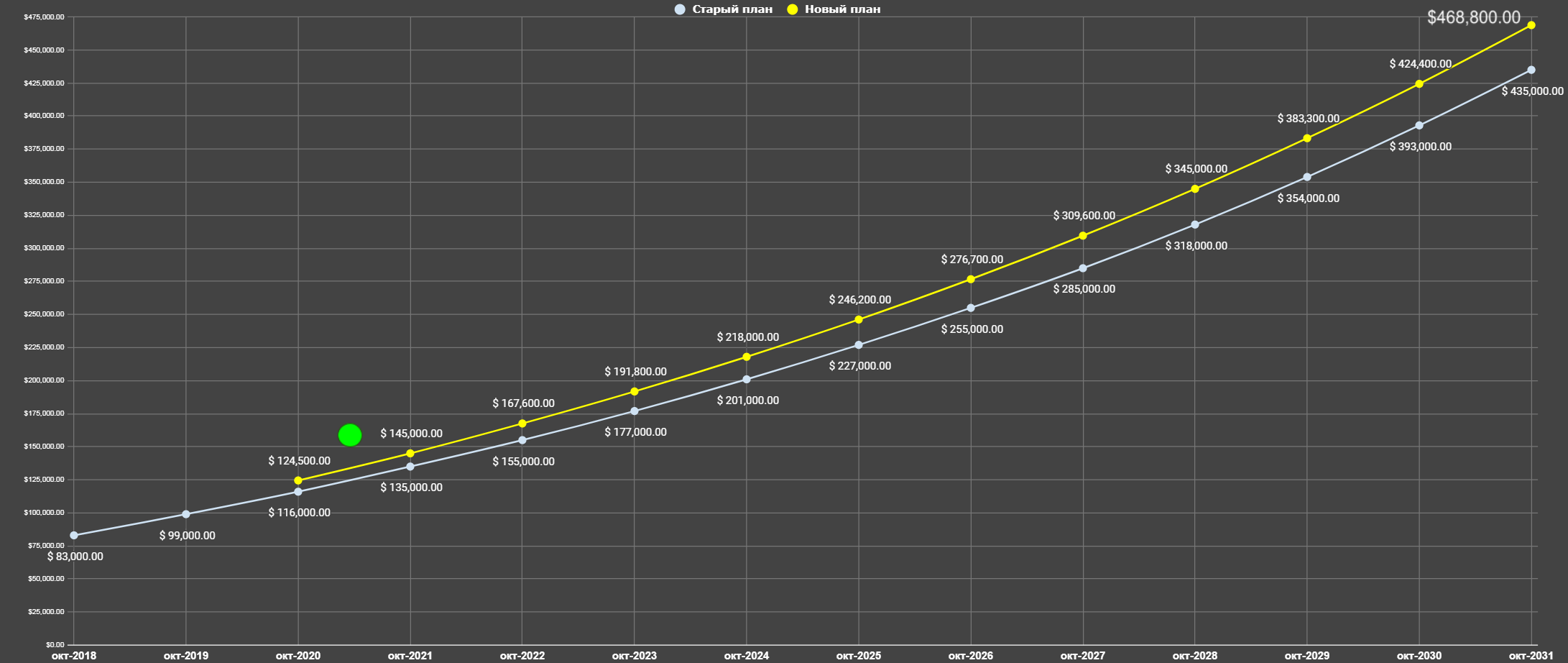

Как только я определился со стратегией, я поставил конечную цель по своим «экстремальным» накоплениям, впоследствии немного её скорректировав (в большую сторону, примерно на 5%). Сейчас мне 32, у меня цель — быть финансово независимым к 43 годам, для этого мой капитал должен быть примерно $468000, и эта цель выполнена на 35%.

Обращу ваше внимание, что график начинается не от нуля! Привычка копить и сберегать не в 2018 году появилась, а ещё в 2012. Просто в 2018 изменилась форма — накопления отправлены «работать» на фондовый рынок, а в голове начало вырисовываться понимание конечного результата. Всё, что вы прочитаете ниже — это результат 9 лет, 6,5 из которых были довольно бездарными в части доходности и выбора вариантов накопления.

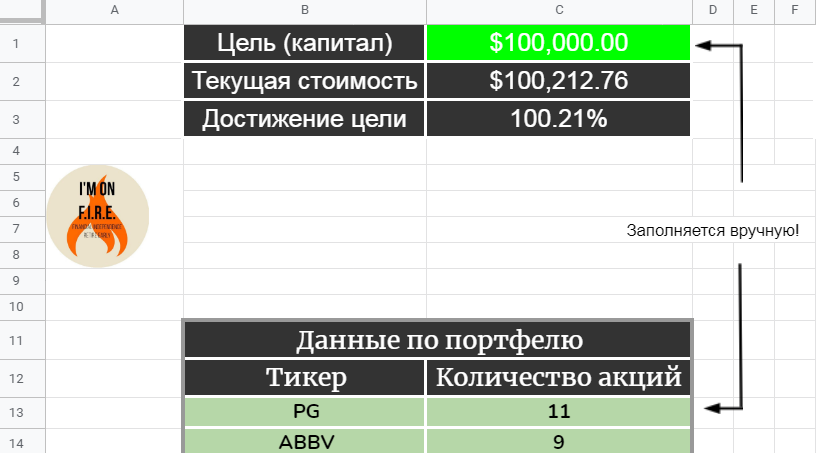

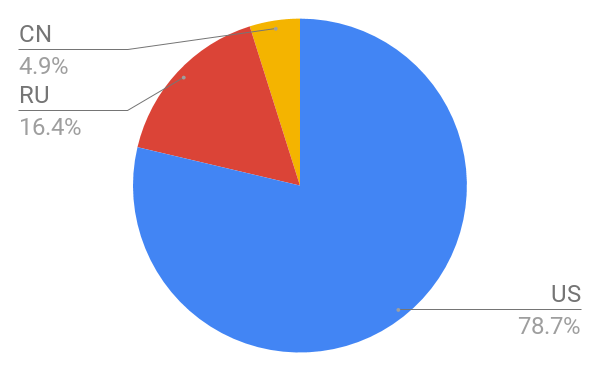

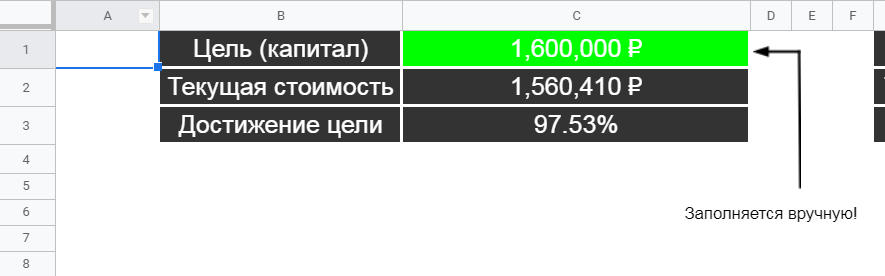

Тогда же я понял, что буду «есть слона частями», и я поставил промежуточные цели: $100'000 в иностранных (американских) акциях и 1,6 млн ₽ в российских акциях. Впоследствии эти цифры тоже немного скорректировались: я определился с аллокацией активов по странам (80% США, 5% Китай, 15% Россия) и из иностранных акций решил вычленить китайские, оставив эту цифру $100'000 только для американских акций. Для того чтобы соблюсти идеал, и стремиться к 15% в российских акциях (а я замечу, что их целевая доля была понижена с 30% до 15% — я борюсь со своим home bias), хорошо было бы снизить цель 1,6 млн ₽ в российских акциях до 1,5 или даже 1,4 млн ₽, но как-то снижать целевые уровни — не очень круто, и я оставил как есть.

И вот первая цель достигнута, в акциях компаний из США у меня по итогам 02.03.2021 чуть более $100'000.

Портфель можно посмотреть здесь.

Почему портфель именно такой?

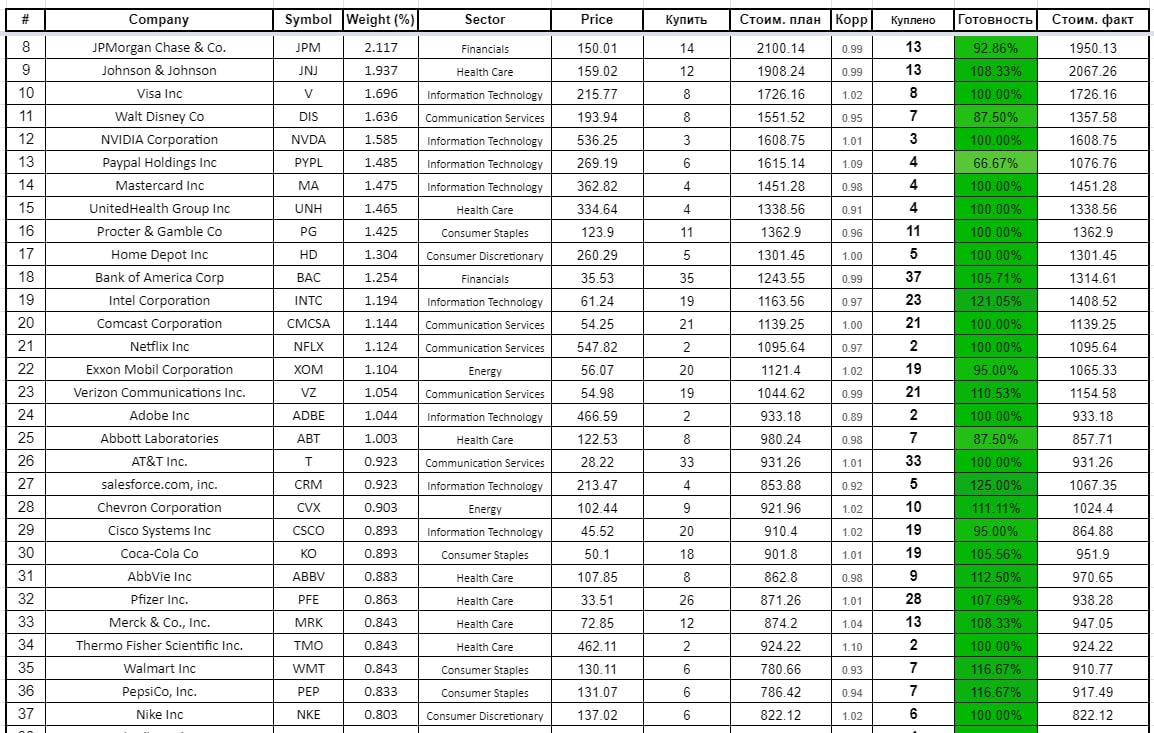

Портфель далёк от идеала, но тем не менее, я доволен результатом. Вот небольшой фрагмент из таблицы:

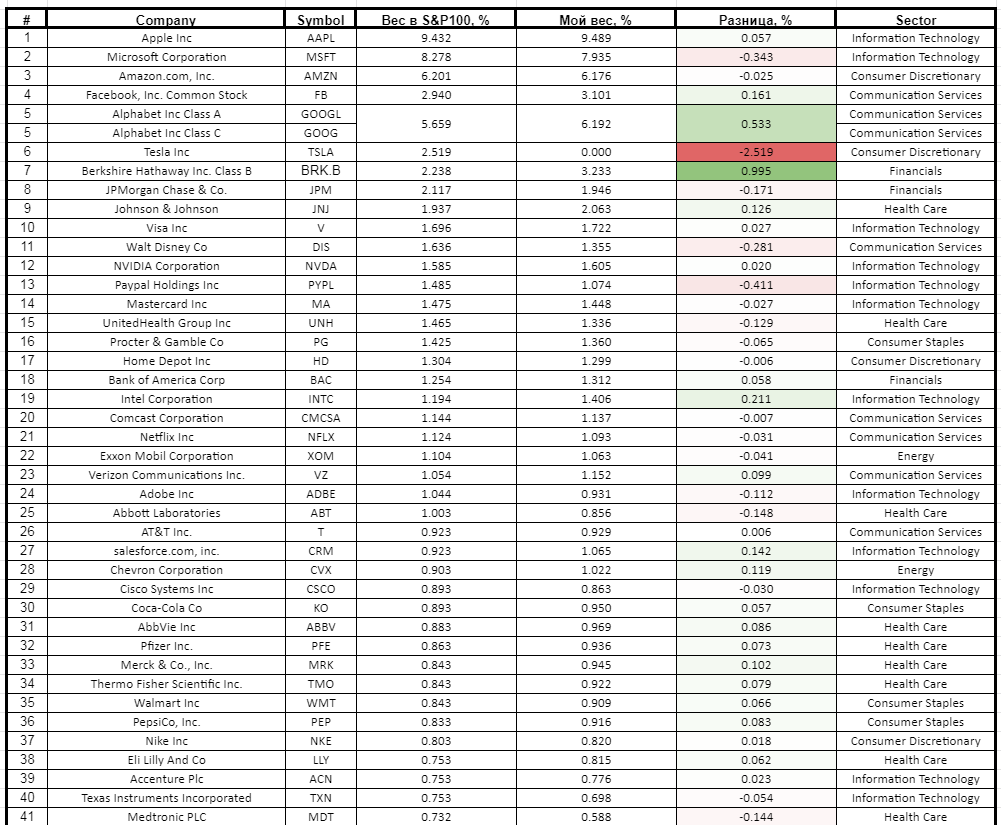

Для меня результат измеряется не в доходности — я прекрасно понимаю, что возможная высокая доходность будет сопровождаться высоким риском, и лично мне для исполнения задуманного в срок по этой части моего портфеля достаточно просто иметь рыночную доходность, которую демонстрирует индекс S&P500. Как это сделать? Купить акции из индекса пропорционально их весу в индексе. Что я и начал делать поначалу. Однако, в какой-то момент я понял, что технически это реализовать сложно, и в мае 2020 года пришёл к корректировке в сторону упрощения: я посмотрел на результат индекса S&P100, состоящего из акций 100 компаний против результата индекса S&P500, состоящего из акций 500 компаний и понял, что достаточно «сэмплировать» первый:

S&P500 (желтым) против S&P100 (фиолетовым) на 15-летнем периоде, результат одинаковый — такой результат можно увидеть на любом хоть сколько-то длинном периоде.

S&P500 (желтым) против S&P100 (фиолетовым) на 15-летнем периоде, результат одинаковый — такой результат можно увидеть на любом хоть сколько-то длинном периоде.Практика «сэмплирования» довольно распространена в портфельном инвестировании: не всегда есть смысл покупать 2000 или 3000 разных бумаг для того чтобы показать примерно такой же результат с количеством бумаг, в несколько раз меньшим. Кстати, этот заумный термин я узнал постфактум: я думал, что я придумываю что-то новое, но на самом деле я изобретаю велосипед. Давайте, я покажу наибольшие расхождения с «эталонным» индексом S&P100.

Многие в курсе, что я несущественно подкорректировал выбор бумаг, временно исключив из своих списков для покупки 5 компаний из 100: Boeing, General Electric, AIG, Schlumberger, Kraft Heinz. Суммарный вес этих компаний в S&P100 составляет 1,5%, я уверен, что это не окажется критическим изменением.

Топ-10 компаний с превышением веса:

1. Berkshire Hathaway, +1%

2. Biogen, +0.62%

3. Alphabet (Google), +0.53%

4. Exelon, +0.33%

5. Amgen, +0.29%

6. Blackrock, +0.24%

7. Intel, +0.21%

8. Charter Communications, +0.19%

9. Walgreens Boots, +0.17%

10. Facebook, +0.16%

Berkshire Hathaway — это компания-лоскутное одеяло, внутри неё несколько сотен других компаний разной величины, которые занимаются промышленным производством (что прекрасно подходит для замены Boeing и General Electric), страхованием (что подходит для замены AIG), а одной из крупных их инвестиционных позиций является компания Kraft Heinz. Так что превышение веса на 1-1,5% — это осознанный выбор.

Компанию Biogen я экспериментально купил чуть больше, чем требуется, хотя смысла в этом немного.

В случае с Alphabet (Google), такое превышение — это следствие слишком большой стоимости одной акции — она стоит дороже $2000. Впоследствии это будет сглажено. В случае с Blackrock и Charter Communications — причина та же, и впоследствии это будет сглажено.

В случае с Exelon, я вынужден был искать замену компании Duke Energy, которая по непонятным мне причинам до сих пор не добавлена в листинг СПб Биржи, и Exelon — просто похожая компания.

В случае с остальными компаниями — это технические несущественные неточности, глубокой идеи в них нет.

Топ-10 компаний по «недовесу»:

1. Tesla, -2.52%

2. Boeing, -0.55%

3. General Electric, -0.53%

4. Booking Com, -0.44%

5. Paypal, -0.41%

6. Microsoft, -0.34%

7. Duke Energy, -0.29%

8. Disney, -0.28%

9. Goldman Sachs, -0.19%

10. AIG, -0.18%

Tesla добавлена в индексы S&P500 и S&P100 21.12.2020 — менее 3 месяцев назад. Все держатели пассивных фондов, повторяющих состав индекса S&P500 получили Tesla в свои портфели по $695 за одну акцию. Буквально недавно цена опускалась на 10% ниже этой планки, и это было бы неплохим временем для того чтобы купить её себе. Подчеркну, что я не считаю, что покупать Tesla в 2021 году (после того как она выросла на 800% в прошлом году) — это крутая идея. Эта компания теперь имеет очень высокий вес в индексе, и её результат заметно влияет на разницу между результатом моего портфеля и результатом индекса, я это стал замечать, и мне это не нравится. Возможно, я смогу купить её заметно ниже, чем держатели пассивных индексных фондов, и это будет маленькая победа здравого смысла. А может, всё так и останется в подвешенном состоянии.

Про Boeing, Duke, AIG и General Electric я писал выше, повторяться смысла нет.

Booking Com имеет очень высокую стоимость одной акции ($2280). Вкупе с малым весом, я смогу позволить себе её купить только в случае, если сумма американских акций будет ~$400'000.

Paypal на протяжении всей истории выглядел жутко дорогим, и практически не было возможности купить их акции по психологически комфортной цене. Отсюда и «недовес». Тем не менее, у меня есть акции, купленные по $101 (сейчас акции Paypal стоят $270).

В случае с остальными компаниями — это технические несущественные неточности, глубокой идеи в них нет.

Придирчивый читатель, видя состав портфеля по ссылке в верхней части поста, обратит внимание на кусок с компаниями, которые не входят в отслеживаемый (эталонный) S&P100. И вот эти 8 компаний вне индекса S&P100 (но 7 из 8 есть в индексе S&P500):

1. Equinix, 0.64%

2. Boston Scientific, 0.42%

3. Activision Blizzard, 0.19%

4. Westrock, 0.47%

5. Waste Management, 0.11%

6. Livent, 0.19%

7. Gap, 0.1%

8. Vertex Pharmaceuticals, 0.21%

Суммарный вес компаний равен 2,35%. Особенной идеи в них никакой нет. Эти компании остались с тех времен, когда стратегия не была оптимизирована. Скорее всего, уже с конца этого года их постигнет одна участь: постепенно я буду их продавать, дожидаясь достижения 3-летнего «возраста», чтобы не платить налог на прибыль при продаже (пользуясь нашей «читерской» налоговой льготой). Многие из них лежат в портфеле уже 2-2,5 года, и значительно выросли (например, Activision Blizzard +102%). Если я не буду дожидаться 3-летнего «возраста», я заплачу НДФЛ с положительного результата в рублях (который даже выше реального результата засчет девальвации рубля в 2020 году на 20%). На результат портфеля это существенно повлиять не может, а лишние издержки мне ни к чему.

Диверсификация

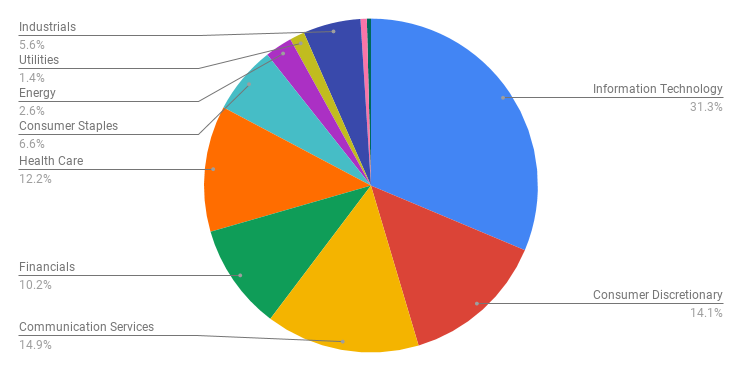

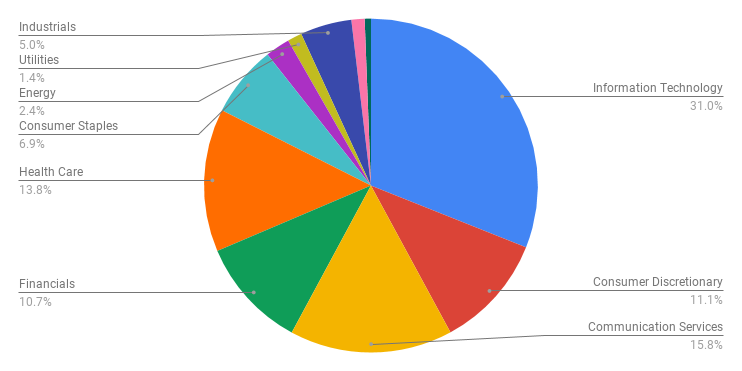

Может показаться, что все эти расхождения могут существенно навредить доходности или исказить результат. Я не стал тратить несколько часов на то чтобы сравнить свои результаты с бенчмарком. Я делал это буквально недавно, в конце 2020 года, и смысла тратить эти часы так часто — никакого нет. Я, как и обещал, сравниваю результат дважды в год: по итогам каждого года с момента начала инвестиций в фондовый рынок (начало октября каждого года) и в конце календарного года. Здесь же приведу текущее распределение по секторам. Это «эталонное» распределение по секторам в индексе S&P100:

А на диаграмме ниже — распределение по секторам в моем портфеле:

Заметная разница только в секторе потребительских товаров, и оно связано с тем, что Tesla относится к этому сектору по глобальному классификатору.

Что касается аллокации по странам, то она практически доведена до целевой (80/15/5), чем я доволен:

Цель выполнена. Что дальше?

Я уверен, что до конца апреля будет выполнена и вторая цель — 1,6 млн ₽ в российских акциях (факт на момент написания 1,56 млн, 97,5%).

Я планирую в 2021 году продолжать блюсти аллокацию по странам 80/15/5.

Это дискуссионный вопрос! Сейчас на нашей бирже доступны компании из Швейцарии (Novartis), Германии (Adidas, BMW и др.), Японии (Sony, Toyota) и некоторых других стран. На все эти компании будет распространена налоговая «читерская» льгота, и это прекрасно. Может есть смысл в том чтобы немного разбавлять акции США акциями из других стран, представляющих развитые рынки. Если такое решение будет принято, я обязательно сообщу об этом всем.

Несложно посчитать, что если я хочу идти к портфелю в $200'000, я должен поставить цель по американским акциям, просто умножив эту сумму на 0,8.

Так что следующая цель — $160'000.

Она может несущественно корректироваться со временем.

Я продолжаю делать что делал:

- Зарабатывать больше, чем тратить.

- Разницу — инвестировать.

- Инвестировать во что угодно, главное не в откровенно плохое.

- Не продавать ни при каких обстоятельствах.

Через 10 лет посмотрим, что из этого выйдет.

------

Веду полезный блог в Телеграм (оттуда этот пост перекочевал на уважаемый смарт-лаб), буду рад вашей подписке, если ещё не сделали этого.

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- LQDT

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- заблокированные активы

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс

большая часть портфеля в ИТ, который схлопнется первым

Поздравляю с портфелем. Жаль картинки не кликабельны, не видно что там.

П.С. Если живешь в ипотечной квартире в Путилково, можно просто открыть окно и выйти с 16-го этажа панельного муравейника.

Легких путей не ищем. Можно просто купить фьючерсы на S&P100, где бэквордация.

На высвободившиеся средства берем акции консервативных фондов облигаций и легко обыгрываем индекс S&P100.

Но это ерунда, но и на эту ерунду не способны 99% трейдеров на долгосроке, я знаю способ практически с инфраструктурными рисками получить индекс S&P100 + ~10% в USD

Так в чем проблема, идем в любой банк, берем бабки в управление и вуаля )

Тысячи хедж фондов в мире не могут, а смартлабовцы могут )))

Нет, я не против, каждый сам решает как наилучшим образом вложить. Просто одна распространенная ошибка — фокус на домашнем регионе, подменяется другой ошибкой — вложения в то, что просто информационно раскручено / то, что росло в последнее время опережающими темпами.

вы учли что потребности будут расти?

Да

Учли инфляцию?

Да

Какой % доходности предполагаете в среднем?

Предполагаю заведомо низкий — реальная доходность (с учетом инфляции) на уровне 3,5-4% на стадии потребления. На стадию накопления заложил 5% реальной доходности, но де факто имею выше (возможно, в будущем буду иметь ниже, но прошедшие годы уже дали хороший задел).

Сколько по вашему вам надо денег на семью?

Удивительно осозновать, что вы пост даже не читали, но я почему-то до сих пор терпеливо отвечаю на вопросы, раскрытые в посте. Расчетный показатель ~$468'000.

Вы планируете продолжать работать при достижении цели?

Я ещё не решил, что буду делать, как-то это глупо предсказывать, что мне через 10 лет будет интересно, и от чего меня будет переть. Скорее всего, какой-то доход не от капитала будет, но он не будет определяющим. Что-то вроде BaristaFIRE. Что это за род деятельности — нет смысла сейчас загадывать.

Если нет то учли что у вас освободиться куча времени и скорее всего это дополнительные расходы?

Как показывает практика других FIRE — наоборот, даже чуть дешевле становится жизнь, выпадает куча расходов, связанных с работой.

Правильно ли я понимаю, что сейчас идет попытка натягивания совы на глобус (вашей ситуации и вашего уровня трат на совершенно другую семью, живущую по-другому)? Точно ли имеет смысл продолжать разговор? Точно ли вы загуглили BaristaFIRE?

Очень бы хотелось, чтобы вы на мои вопросы ответили так же обстоятельно как я на ваши, иное отношение буду считать пренебрежительным к себе.

Оно как-то не растет линейно. Может, еще потому что близнецы.

Заграница — да, сложно. Дорогие путешествия в план не заложены. При этом, судя по своим путешествиям, я могу сказать, что они в какой-то степени тоже нелинейно должны считаться:

во-первых, бюджет путешествия надо дисконтировать на стоимость «обычной жизни» — ведь если бы ты не ездил на эти 2 недели на море — ты бы все равно жил и тратил.

во-вторых, мы замечаем за собой, что примерно месяц после путешествий траты немного снижаются — типа, ты там насытился впечатлениями, и тебе уже не так нужно себя баловать и развлекать.

Нелинейная штука, но обсчитать это можно.

Да, BaristaFIRE предполагает не полное монашество, примерно как вы написали, всё верно. Вот тот доход, каким бы он ни был, который оттуда может прилетать — он может закрыть «проблему путешествий».

Вам сейчас 43?

с $100'000 на пенсию не уйдёшь, надо раз в 10 больше

Не забываем, про ЛДВ, который не распространяется на эти етф, но распространяется на мои акции. А это десятки тыс долл на выходе.

сумма недостаточная.

но, это ладно.

свой портфель нужно менять в зависимости от внешнего фона.

купить и забыть, это для ленивых.

с бумагами нужно работать.

диверсификацию по данным областям не разделяю.

по странам тоже.

америка, это вчера.

мне 46, мысли иные, суммы и доходности тоже.

не зацикливайтесь, времени мало

Китай очень сложен для инвестирования, но перспективен, как никто другой.

США не нравится по многим факторам, не покупаю его.

всё для себя станет понятно

А если попробовать инвестировать в лучшие бумаги рынка? ))) Результаты в долгосрок должны быть лучше!

Можно ошибиться, но цена ошибки невелика.

Про «моментум» вы, разумеется, знаете. А вот данные статистики для индекса DJIA:

Как обогнать индекс на примере DJIA

Да, наверное стоит иметь пару только чтобы на случай редкого технического затупа была опциональность и возможность взять нужный кеш с другого. И то — это прямо очень редкая ситуация.

А так что некоторые на серьезных щщах рассматривают сценарий с осознанной потерей 30% капитала, просто потому что как-то брокер навернется, да так навернется, что из НРД все украдет — ну мне кажется, вся система охренеет и встанет колом, если любой из таких крупных которыми я пользуюсь это сделает. И здесь нет спасения все равно в делении на брокеров.

Мне кажется, у таких людей проблемы с восприятием вероятностей: одна-стомиллиардная в их воображении превращается в одну десятую, и исходя из этого гигантского искажения ведется всё планирование. Это безумие какое-то.

А если бы пользовался одним, ты бы избежал этого. Вероятность у описанного мной события в 3 раза выше, чем если бы у тебя был один брокер.

Могу ванговать — в таком сценарии ты сойдешь с ума абсолютно так же, как если это произойдет в случае с 100/0/0, потому что 30% — это тоже гипермного.

ТЕперь давай порассуждаем, а как оценить эту вероятность не относительно такого же труднооцениваемого события, а в абсолюте, ведь без этой оценки невозможно выполнить хоть сколь точный расчёт. Может быть, у нас есть статистика?

Finindie, вы, конечно, разумноговорите.

Просто люди видят реальные истории кражи акций сотрудниками брокера, + недавние банкротства брокеров крупных, суды потом банкротные, когда заставляли клиентов, продавших акции перед банкротством. возвращать деньги и тп. А ведь еще есть мошеннические схемы с перебросом по номинальным держателям (но там обычно на крупных держателей охотятся). Отсюда и идея о диверсификации по брокерам, чтобы минимизировать риск. Вы правы может вероятность и меленькая, но, если она сработает, то потери могут быть колоссальными. А ведь сработать она может. Да и брокер крадет не из НРД, а из своего депозитария, а НРД не видет постоянно кто конкретно какими акциями владеет, т.к. конечное хранение идет в депозитариях брокера.

Finindie, из вашего поста в телеграмме я понял, что вы выбрали распределение «80% на развитые рынки + 20% на развивающиеся» — потому что это довольно распространенные распределение? Возможно, я неточно сформулировал свой вопрос — я имел ввиду следующее

1. Почему именно 80% на развитые рынки? Почему не 70% или 60%? Это исключительно из тех соображений, что 20% на развивающиеся вы считаете рискованными, т.е. это некий комфортный лично вам уровень риска?

2. Почему все 80% портфеля, отведенные на развитые рынки, вы вкладываете именно в рынок США? Почему нет Европы? Если с развивающимися еще более-менее понятно — мало доступных привлекательных инструментов, то с европейскими рынками в этом плане все довольно хорошо же

1. Да

2. Потому что у нас нет возможности нормально покупать Европу. Ну можно купить FXDE на 5%, но опять же — издержки, я должен закладывать, что Германия будет расти хотя бы на 1% в год быстрее США в следующие 10 лет, чтобы эта позиция окупалась :( А больше и нет вариантов. Те 5 компаний, что на СПБ бирже торгуются не дают диверсификации, и несут в себе снова издержки в размере 26,3% налога на дивиденды (не уменьшается). Ну есть ещё Феррари да Тоталь, да британцев пару штук.

Finindie, +

кстати, видел несколько расчетов, что за счет ЛДВ даже наши фонды с их комиссиями становятся выгоднее «импортных».

сорян

Надо риска больше или пополнения посерьезнее

Уважаемый Finindie, Вы этот момент учитываете? Спрашиваю не с целью «подловить», а с целью сравнить свой расчет с другими вариантами.

Несистемные риски, неучтенные на долгосроке:

— изменение или отмена лдв;

— переезд (потеря статуса налогового резидента) ;

— эспроприация (1917ые, рф), разовые налоги (2000ые, кипр, кеш).

Добавлю: какое расхождение на СПб и nyse по межбанку? На воле бывает и 0.5%, не в вашу пользу?)

Короч есть ещё что подоптимизиповать.