Избранное трейдера Григорий

Налог на дивиденды иностранных акций: свежая инструкция

- 29 января 2022, 08:52

- |

Страна источника выплаты — это страна, в которой зарегистрирована компания-эмитент. Для всех акций США это будет: 840 — США. Для депозитарных расписок — другие коды. Например, для Тинькофф: 196 — Кипр.

Страна зачисления выплаты — это страна регистрации брокера. Для всех русских брокеров: 643 – Россия. Для Interactive Brokers: 840 — США. Правда, пока на сайте нельзя ввести Россию. Возможно, в скором времени это исправят.

Еще поменялась форма ввода инвестиционного налогового вычета — это из-за введения упрощенного вычета по ИИС.

Я обновил свою инструкцию, которой сам пользовался в прошлом году. Учел в ней все нововведения. Может кому будет полезно. Для удобства оформил ее в виде pdf-файла и сделал несколько версий:

Для русского брокера:

Подробная — для тех, кто подает в первый раз:https://disk.yandex.ru/i/A4LQ8EzmGT4KNg

( Читать дальше )

- комментировать

- 8.6К | ★93

- Комментарии ( 32 )

Как устроен мир или АНТИ-АРМАГЕДДОН (Часть 1)

- 27 января 2022, 10:02

- |

Вчера в ТОПе увидел «Пост АРМАГЕДОН! Простите патриоты». Поэтому решил зафиксировать свое отношение к тому, что происходит в мире.

Аксиома №1

Страны, как и отрасли экономики, делятся на ресурсные и перерабатывающие.

К ресурсным странам я отношу в первую очередь Россию, далее страны Персидского залива, Канаду, Норвегию, Казахстан и т.д.

Несмотря на то, что по стоимости запасов природных ресурсов США находятся на втором месте после России, её экономику я отношу к «перерабатывающей», т.к. порядка 80% ВВП создается сектором услуг. А перерабатывающую страну номер один в мире (фабрику мира) вы и сами знаете.

Следствие из аксиомы №1. Существует естественный конфликт интересов между ресурсными и перерабатывающими странами. Что русскому хорошо, то немцу (или американцу) – смерть.

Считается, что базисом изначальной поговорки был спирт. В настоящее время – это нефть и газ.

Упрощенно это работает следующим образом. При высоких ценах на углеводороды, ресурсные страны получают сверхприбыли. Потребляющие ресурсы страны получают инфляцию издержек. Типичный реднек больше платит за топливо, коммунальные услуги, логистику. В кармане остаётся меньше на разного рода услуги (в том числе и на кредиты).

( Читать дальше )

Quik лимитная заявка с графика в один клик без ненужных окон и подтверждений

- 25 января 2022, 14:24

- |

Для скальперской торговли решил разобраться с вопросом выставления лимитных заявок покупки/продажи прямо с графика всего в один клик, в стакане такое стандартно возможно, а с графика вроде нет. Я не программист (но примитивно пользуюсь макросами в экселе и LUA в Quik), сделал как смог. В стакане мне не удобно выставлять заявки — маленький диапазон цен, цены скачат как бешенные и нет графической наглядности, одни цифры.

Логика выставления лимитных заявок покупки/продажи с графика проста:

наводите перекрестие курсора мыши на нужную цену на теле свечи графика и жмете клавишу Up — чтобы купить или Down – продать (клавиши можно назначить любые).

Видео с тем как это выглядит ниже.

Как это сделать:

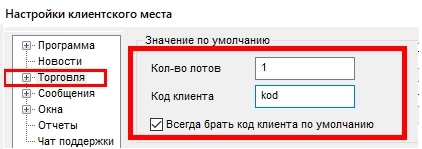

1. Квик должен быть настроен: Количество лотов и код клиента по умолчанию заданы

( Читать дальше )

Деревянная свадьба или деревянный кризис

- 25 января 2022, 02:17

- |

Здравствуйте, коллеги!

В то время как бушуют страсти в геополитике, а газовые цены и не думают падать (сегодня стучали снизу по отметке 1100 на Dutch TTF) время подумать, где может разразиться следующий кризис и кто будет его выгодоприобретателем. Давайте посмотрим на лес, — это не газ, не уран и нефть. Это то? из чего строят дома, ну и прочая «ерунда».

В Европе сейчас очень популярна технология CLT (англ. Cross-Laminated Timber) — это деревянная панель, изготовленная из склеенных между собой слоев сплошного пиломатериала. Панели производятся из слоев, как правило, хвойных, высушенных пород древесины. На её основе производятся массивные деревянные панели.

( Читать дальше )

Как сезонность влияет на цену кофе и как на этом заработать

- 20 января 2022, 20:06

- |

Я загрузил исторические цены кофе за последние 45 лет и посмотрел, как сезонность влияет на динамику фьючерсов. В целом идея известная, но я хотел перепроверить стратегию самостоятельно. Так и поступил. Процесс работы описал в статье, а в конце материала сделал выводы — когда покупать, когда продавать и на какую доходность рассчитывать.

Дисклеймер: материал основан на исторических данных и не является руководством к действию. История может повториться, а может и не повториться. Ответственность за принятые финансовые решения и полученный результат вы несете самостоятельно.

Подготавливаем данные

Первое, что понадобится для работы — история фьючерсных контрактов на кофе. Чем больше, тем лучше. Я использовал мартовские, майские, июльские, сентябрьские и декабрьские фьючерсы с 1975 по 2020 год. Всего 250 контрактов по десять месяцев каждый. Делиться данными не буду, но если хотите провести собственное исследование, то здесь вы найдете аналогичный датасет за символические $59.

( Читать дальше )

Сбер. Разбор слива 18 января.

- 18 января 2022, 20:55

- |

18 января. Итоги промежуточные.

Факты. Сбер сильно продали 9500мр (до 17-30) и купили 1500мр (до 20-40), фьючерс продали 2200мр и купили 800мр. АДР продали 6600мр. ГП продали 5000мр и купили 500мр.

Интерпретация. Буржуи выходят с рынков РФ. В Сбере продажи аналогичны дню 14 января.

Снижение проходило тремя волнами.

14 января — первая 270 (скрытая волна, сильная поддержка), вторая 260, третья 250, на вечерке возврат на 260.

18 января — первая 250 (скрытая волна, сильная поддержка), вторая 240, третья 230.

Цифры удивительно круглые. Такое бывает когда план продаж составляет руководитель избушки (ММ), никаких оптимизаций продаж — минус 10, минус 10, минус 10.

Но есть и отличия. 14 числа толпа (напомню, толпа — это физлица и мелкие юрлица с активами менее 50мр), активно «выкупала просадки». Сегодня такого не было, толпа научена и ждет 200.

Поэтому движения 230-240 на вечерке не будет.

Прогноз. Жду следующей серии — 230-220-210 и финал 200-, срок 3-10 дней. Однозначно снижение (слив) будет привязан к сливу амеров. Ждем.

Подробности — Телеграм, t.me/sberanaliz

«САРЕ» Вселенная для тех, кто до сих пор верит профессору Шиллеру

- 16 января 2022, 14:27

- |

Не буду тратить время на рассказ про Shiller CAPE ratio. В интернете материала более чем достаточно. Скажу лишь, что тема эта для хардкорных долгосрочников, готовых ждать результата на больших временных горизонтах от 5 лет. Я к таковым себя отношу, раз. И профессору верю, два :).

Верю, несмотря на то, что Шиллер последние годы совсем не в моде, и доверие у многих инвесторов растерял. Не сказать, что много кто разорился полагаясь на его CAPE философию, но то, что инвесторы могли упустить много прибыли – это факт.

Тем не менее, я CAPE уважаю, и в течение 2021 года постепенно распродал свои ETFы на S&P500, значительно отклонившиеся от среднего Шиллеровского P/E.

Распродав и оказавшись с энным количеством кэша, я попробовал найти что-то взамен. Посетив известный сайт с CAPE расчетами (starcapital.de) я обнаружил, что сайт … умер, и удобные диаграммы для поиска недооцененных стран больше недоступны. Почитав в интернете отзывы CAPE-инвесторов недовольных смертью звездного ресурса, я подумал, что негоже в современном мире страдать от недостатка информации и сделал на своем сайте скромную САРЕ Вселенную.

( Читать дальше )

Tinkoff Private Talks про мозг инвестора

- 14 января 2022, 12:05

- |

Что происходит у нас в голове, когда мы совершаем сделки на бирже? Как мы принимаем решения и что на них влияет? В новом выпуске Tinkoff Private Talks мы поговорили с Василием Ключаревым, одним из первых нейроэкономистов в России и главой Института когнитивных нейронаук НИУ ВШЭ. Из этого интервью вы узнаете:

— какие участки мозга влияют на поведение инвесторов;

— как длина пальцев связана с успехом на бирже;

— откуда возникают пузыри на рынках;

— как научиться себя контролировать;

— от чего зависит желание рисковать.

Смотрите выпуск, делитесь мнением в комментариях и пишите, кого еще вы бы хотели увидеть в нашей студии. И конечно, подписывайтесь на канал — мы уже готовим для вас новое интервью.

На платформе 1с выпущена система учета финансовых вложений

- 11 января 2022, 11:48

- |

«Чёрный лебедь» на пороге Украины. Риски.

- 23 декабря 2021, 11:10

- |

Здравствуйте, коллеги!

Данное исследование является личным мнением автора, с данными на 22.12.2021 года.

В настоящий момент сложились условия, которые в своей совокупности с большой вероятностью приобретут очертания «чёрного лебедя» для Украины.

Энергетический кризис.

Долговой рынок.

Демография.

Гривна.

Конфликт на Донбассе.

Споры и возможные экономические потери.

Энергетический кризис. Цены на газ бьют все рекорды, Dutch TTF Gas price:

Для населения согласно Тарифного меморандума цены не будут повышаться на период текущего отопительного сезона. Правительство рассчитывает, что цены на газ значительно снизятся и возможно тарифы практически останутся прежними. Если посмотреть на цены фьючерсов, то снижение цен будет не таким значительным и тарифы будут подняты, что приведёт к социальному напряжению в обществе. Из специального доклада всемирного банка от 23.05.2019 г., до эпидемии, вызванной коронавирусной инфекций COVID-19, цитирую:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал