Избранное трейдера fedorich

Черный лебедь вместо журавля и синицы: как Universa Investments зарабатывает тысячи процентов, действуя против правил рынка

- 31 мая 2023, 16:23

- |

Если вы читали бестселлер Нассима Талеба «Черный лебедь», то наверняка помните, как яростно автор ругает нобелевских лауреатов, по заветам которых сегодня инвестирует весь мир. У Талеба есть единомышленник — Марк Шпицнагель, чья фирма Universa Investments отстаивает принципы «Черного лебедя» на практике. А именно категорически отвергает общепринятый подход к риску и составлению портфеля, препирается с управляющими хедж-фондами и зарабатывает тысячи процентов на кризисах.

Эксцентричный инвестор

Рынок узнал о Universa Investments в 2008 году — всего через несколько месяцев после основания управляющей компании. В США бушевала Великая рецессия, инвесторы каждый день теряли деньги и в итоге лишились $8 трлн. Клиенты Universa заработали 115%.

Universа специализировалась на просадках рынка — например, заработала 20—25% во время снижения в августе 2011 года и примерно столько же в 2015 году (тогда Dow Jones за день потерял больше 1 000 пунктов, а фирма Шпицнагеля заработала $1 млрд). Но настоящую славу компании принесла пандемия: в марте 2020-го, пока инвесторы в ужасе наблюдали крах рынка, доходность основной стратегии Universa Black Swan Protection Protocol составила астрономические 4 144% с начала года.

( Читать дальше )

- комментировать

- 3.7К | ★13

- Комментарии ( 6 )

КАК БОРОТЬСЯ С ЛОСЯМИ?

- 12 мая 2023, 21:18

- |

Вот уже лет 10 я разбираю скрины каждого отторгованного дня. Закончилась сессия, сажусь и разбираю все совершенные за день сделки. Делаю выводы, на чем я лучше всего зарабатываю, и на чем я теряю.

Один скрин, по просьбе, расписывал детально, по пунктам. Так-то я знаю почему совершаю каждую свою сделку, почему ставлю стоп именно в этой точке, почему тяну и не фиксирую прибыль и т.д. Просто сделал для наглядности.

Вот пример отторгованного дня:

А вот этот же скрин с разбором (для увеличения, кликните на скрин):

( Читать дальше )

ПРО ДЕНЬГИ И ЧТОБЫ НЕ РАБОТАТЬ

- 31 марта 2023, 21:40

- |

Когда-то ребенком я мечтал, чтобы на улице рядом с моим домом перевернулся инкассаторский автомобиль, а я увидел это в окно первым. Почему-то мне казалось, что он будет без людей, и я быстро подойду, возьму себе пару мешочков, и уйду. Никому ничего не скажу про свое богатство, ну кроме как хомяку, он с этой тайной все равно долго не проживет (хотя и без тайны ушел раньше срока)). А потом я часами мог думать, что же куплю на такие деньжищи. И ничего, кроме кругосветного путешествия, придумать не мог, я жил с родителями, у меня все необходимое было.

Прошло много лет, но в интернетах все так же появляются серьезные посты про то, сколько же надо денег, чтобы не работать, и жить на пассивный доход.

Но теперь я понимаю, что постановка вопроса неправильная.

Например, женатый парень (писал недавно на смартлабе) 23 лет высчитал, что при его зарплате 50 000 в месяц, ему надо 15 млн рублей, которые он положит в банк и все, можно не работать.

Человек реально думает, что если на него вдруг свалится 15 «единичек», что будет давать ему ежемесячно полтос, то работать больше не надо, одна зарплата ведь уже капает, и жизнь удалась. Ну ладно, молодой еще, наивный, в сказки верит. Не знает, что жена отправит его работать через 3 месяца на «вторую» работу)).

( Читать дальше )

5 лучших свинг трейд стратегий

- 16 февраля 2023, 19:04

- |

1. Стратегия импульс после пробоя

Одна из моих любых стратегий, о ней не раз уже писал в своем блоге на смарт-лабе. Есть у меня ряд инструментов по данной стратегии, на которых запущен робот. Так же торгую ее руками, когда на рынке есть волатильность. Я не верю в большинство методов технического анализа, но в данной стратегии есть логическая фундаментальная подоплека. Основное преимущество тут заключается в том, что под и над локальными максимумами и минимумами находится большое количество стоп ордеров, при срабатывании, которых происходит краткосрочный импульс, это дает неплохое преимущество входа в сделку стоп ордером в сторону пробоя с минимальным — близким стопом. А при хорошем импульсе, стоп можно быстро перенести в безубыток. Вторым важным фактором является объем. Истинные пробои с перспективой продолжения роста цены происходят на больших объемах. Кстати сейчас очень удобно смотреть пробои и объемы в торговом терминале

( Читать дальше )

ВЫЖИВАНИЕ - главный навык для инвестора Не важно, насколько медленно ты движешься, главное - не останавливаться". Конфуций

- 24 декабря 2022, 13:30

- |

Правильное инвестирование не всегда требует лучших решений. Оно лишь требует не делать плохих решений в течение долгого времени.

Существует миллион способов стать богатым и огромное количество книг об этом. Но есть только один способ сохранить богатство: сочетать в себе бережливость и легкую форму паранойи.

Обретение богатства — это одно.

Сохранение богатства — совсем другое.

Если бы мне пришлось описать денежный успех одним словом — я выбрал бы «выживание.»

( Читать дальше )

Interactive Brokers. Полный гайд на декабрь 2022г.

- 18 декабря 2022, 10:40

- |

Зачем Interactive Brokers (IB) трейдерам? Большой выбор инструментов. Огромная ликвидность. Низкие комиссии. Дешевая маржиналка.

Зачем IB инвесторам? Доступ к самым лучшим etf, REITS, бондам, акциям и прочему. Низкие комиссии по некоторым из них, например по etf от Vangard (в разы меньше, чем по некоторым отечественным аналогам).

Зачем IB бизнесменам? Диверсификация страновых рисков.

На данный момент IB открывает счета резидентам РФ.

Сейчас IB принимает без проблем от резидентов РФ (доллары, евро, юани итд, кроме рубля).

Ограничения.

Для резидентов РФ не показываются рыночные данные по биржам Америки, нет возможности покупать некоторые акции ЕС. Также для всех нерезидентов США с 1 января 2023 года вводят налог 10% при продаже PTP (Publicly Traded Partnerships) — это узкая ниша активов.

( Читать дальше )

Береги симку смолоду

- 09 декабря 2022, 12:48

- |

Недавно стало известно, что со счетов бывшего чиновника, находящегося в СИЗО, неожиданно пропали 25 миллионов рублей.

Как выяснилось, злоумышленники предъявили поддельный паспорт в офисе «Билайн» и заказали дубликат сим-карты. Ну, а дальше дело техники! Получив доступ к номеру, мошенники зашли в личный кабинет онлайн-банка и в течение двух недель планомерно выводили средства со счетов жертвы. Улов киберпреступников составил почти 25 миллионов рублей. Похищенные средства затем обналичивались в банкоматах.

Как не стать жертвой угонщиков сим-карт

В настоящее время сим-карта не только дает доступ к сети мобильного оператора. Номер телефона, зашитый в сим-карте, является ключом к многочисленным онлайн-сервисам и приложениям (электронной почте, мессенджерам, социальным сетях, сервисам электронных и банковских платежей). И этот ключ надо беречь!

( Читать дальше )

Раз КОНТАНГО, два контанго, будет ДЕНЕЖКА...

- 02 сентября 2022, 11:54

- |

Пока, как всегда, аналитики, гуру и инфоцыгане дают противоречивые прогнозы или сулят беспроигрышные граали за ваши денежки в закрытых платных подписках, на смартлабе живет своей жизнью эта скромная рубрика.

Но в ней есть две удивительные колонки - просто кэрри и кэрри в годовых.

Внимательно и до конца посмотрите все текущие цифры.

Даже при относительно скудном ассортименте выбрать приемлемую пару спот-фьючерс с годовой доходностью 15-20% это вполне посильная задача для обычного инвестора.

О том, что это значительно лучше любого банковского депозита, и говорить не приходится.

Более искушенные инвесторы знают и понимают, как гарантированно заработать на кэрри-трейде и при бэквардации.

Опытные трейдеры догадаются, но никому не скажут, как из кэрри в 10% годовых получить путем нехитрых комбинаций уже 30-50% годовых.

Более высокие доходности достигаются применением стандартных стратегий по нестандартным вариантам.

( Читать дальше )

О безопасности брокерского счета. Часть 2

- 02 июня 2022, 07:43

- |

В апреле мы писали о двух основных рисках утраты активов, которые могут нести клиенты брокеров. Немногим позже ЦБ подтвердил, что использование брокером денег и ценных бумаг клиента серьезно снижает шансы на возврат активов при банкротстве брокера. Однако какие моменты еще стоит обратить внимание, чтобы минимизировать риски утраты активов на счете?

Скажем сразу, каких-то однозначных, срабатывающих всегда признаков не существует. Но, есть косвенные признаки, которые могут набрать критическую массу, достаточную для принятия решения о смене брокера.

Для начала, можно разделить брокеров на 2 большие группы: просто брокеры и брокеры-банки. В конце 1 квартала проблемы в банковской сфере, вероятно, стали нарастать. Да и ЦБ этого не скрывает, давая послабления банкам (например, в области отчетности). Если бы ЦБ сохранил прежний строгий контроль выполнения нормативов, то мы бы могли столкнуться, скажем мягко, с некоторыми сложностями. Но если вкладчики банка могут еще рассчитывать на помощь АСВ, то клиенты одноименного с ним брокера, скорее всего, не смогут вернуть активы со своих счетов, т.к. возможность использования брокером активов клиента — стандарт отрасли, де факто (начисление %% на остаток по брокерскому счету — тому пример).

( Читать дальше )

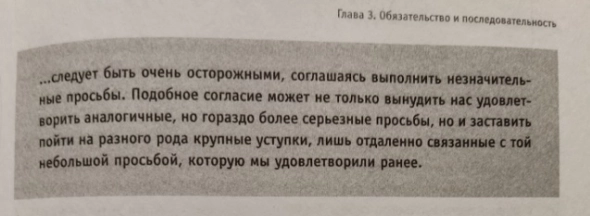

Как предотвратить жонглирование собой

- 25 мая 2022, 15:17

- |

Книга с белым гусём на обложке рассказывает и приводит примеры вариантов манипуляции человеком. Уловки продавцов, принцип обмена и уступок. Роберт приводит множественные примеры доказывающие его утверждения, а в последней редакции есть ещё и примеры читателей. Но эта книга не только для противодействия, но и для вступления на тёмную сторону и использование некоторых вариантов с целью достигнуть желаемого результата, повлияв на другого человека или группу людей. В общем, хорошая книга, на которую теперь ссылаются многие другие авторы. Не думаю что вам нужно описывать её как-то ещё. Берите и читайте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал