Избранное трейдера fart1

Правила 2.0

- 09 сентября 2020, 19:07

- |

Всем успехов в торгах

- комментировать

- ★14

- Комментарии ( 25 )

НА КОНКУРС. МЕДЬ. Фундаментальный Анализ. "Медь для Жизни", или Нюхаем Длинный Профит!

- 09 сентября 2020, 17:45

- |

Давно я не выигрывал Конкурсы на Смарт-Лабе. Но сейчас, «находясь в крайне стеснённых обстоятельствах», я вынужден просить Уважаемое Жюри понюхать. Нет-нет, МЕДЬ пахнет профитом и свежестью полевых одуванчиков. Итак...

Для затравочки — вводная:

— Нюхали ли Вы, Господа и Дамы?

— Фууу — брезгливо поморщились Девочки. Брутальные Офицеры улыбнулись — да, понюхали пороху...

Нет-нет, это уже не про порох… Хуже… Но чаще...

— Пахнет помидорами.

— Нет, это ноги… Это точно ноги!

Все знают, любят и помнят эту комедию про французов — путешественников во времени. Однако, не всё так просто...

Подбираясь к торговле медью (она же копрум, СО), я понял, что медь — очень сильно стратегический металл… И что только Ленивый Дурак (НИКАКИХ НАМЁКОВ НА ПРАВИТЕЛЬСТВО ГОНДУРАСА и ГОНДУРДУМУ!!!) не будет её скупать и всячески лонговать. Пошто так?

( Читать дальше )

Изменения в работе срочного рынка с 14 сентября

- 08 сентября 2020, 21:17

- |

Появятся айсберг-заявки

Айсберг-заявка — это разновидность котировочной заявки, у которой определенная часть объема скрыта от рынка (т.е. в стакане), чтобы минимизировать влияние на рыночную цену крупных относительно рынка заявок. Айсберг-заявки появляются в стакане порциями (видимая часть). Когда видимая часть заявки полностью сводится в сделки, тогда «всплывает» очередная порция. Так может повторяться до тех пор, пока вся скрытая часть заявки не будет исчерпана. Айсберг-заявки могут быть только безадресными. С точки зрения времени жизни айсберг-заявки могут быть обычными и многодневными. Гарантийное обеспечение при добавлении заявки блокируется под весь объем айсберг-заявки. При изменении выставленной айсберг-заявки меняться может только цена, объем не доступен для изменения.

ВОЗМОЖНОСТИ ЗАЯВОК АЙСБЕРГ

- Исполнение крупных лотов без влияния на рыночную цену

( Читать дальше )

Почему в России не будет своего Джеффа Безоса. Отвечает Газпром.

- 08 сентября 2020, 12:18

- |

Добрый день. Вчера пришлось принять участие в обсуждении акций Газпрома и газопровода Северный поток 2, в частности. Об этом и пост, на примере одной ситуации. Тем, кто знает, кто такой Алекс Фэк, смело можно закрывать пост. Интересующиеся велком.

В 2018 году из инвестиционного подразделения Сбербанка ака Сбербанк CIB. Был уволен аналитик Алекс Фэк. Та же судьба постигала руководителя Sberbank Investment Research и непосредственного руководителя Алекса, Александра Кудрина. Официальная причина увольнения — по соглашению сторон из-за нарушения им комплаенса. В действительности все несколько интереснее.

( Читать дальше )

Почему WMR дороже рубля? Куда обменники и менялы на бирже Вебмани девают wmr и wmz?

- 07 сентября 2020, 18:30

- |

Может у кого есть какие полезные идеи на обозначенную тему?

Вот есть обменники электронных валют (вебмани, яндекс, киви, крипту пока не берем — это другая тема) на Бестченже.

Эти обменники меняют достаточные большие объемы wmr, wmz. Менялы на Бирже Вебмани делают тоже самое.

Но куда они сами выводят эти вебмани (понятно дело, что выводят вебмани в десятки раз больше человек, чем покупают)? И почему сейчас wmr стоит аж на 2% больше, чем реальный деревянный наш российский рубль?

Кому нужны вебмани в таких количествах, да еще и не просто нужны, а еще эти «кто-то» готов за них приплачивать (это при том, что любая транзакция в вебмани 0,8% — завел 100к, считай, что можешь пользоваться только 99200 р).

Ну и почему курс wmz/рубль на бирже сейчас на столько выгодней обменников (менялы на бирже, часто те же представители обменников)? Раньше было наоборот.

Может здесь есть люди, которые в курсе всех этих обменных процессов).

Даём в долг бизнесу под 28% годовых? Первые 5 тысяч в краудлендинг

- 07 сентября 2020, 10:20

- |

На днях я рассказал вам про свой второй экспериментальный портфель - инвестиции в краудлендинг. И вот я уже распределил первые 5 000 рублей, дав их в долг малому бизнесу.

Давайте же посмотрим на расчёты.

Я инвестировал — как и собирался — в пять разных оферт, выделив на каждую по 1 000 рублей:

- ООО ТДИ 2008 из Твери получило мою тысячу на 6 месяцев под 23% годовых

- ИП Мормиль Ирина Витальевна из Ногинска взяла её под 24% на полгода

( Читать дальше )

ПАО ВТБ. Факты

- 02 сентября 2020, 20:20

- |

ПАО Банк ВТБ привлекает вклады и предлагает корпоративные, розничные и инвестиционные банковские услуги. Банк предлагает услуги по взысканию долгов, торговому финансированию и хранению, а также торги производными инструментами, товарами, денежными рынками, российской и международной валютой, акциями, облигациями.

Основная деятельность

- Corporate Banking (доля выручки 52%) — банковские услуги для крупных корпоративных клиентов.

- Retail Business (доля выручки 40%) – розничный сегмент, ответственный за работу с клиентами по кредитам и банковским карточкам.

- Medium and Small Banking (доля выручки 12%) – подразделение, ориентированно на работу с клиентами из малого и среднего бизнеса.

Активы

Доходность акций

( Читать дальше )

Так жить нельзя (пост 331)

- 01 сентября 2020, 11:46

- |

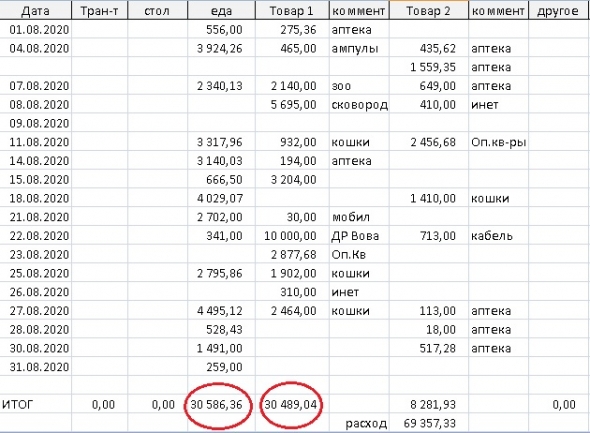

Как видите, на еду ушло 31 000 рублей, на аптеку и кошек ушло 29000 рублей, я вычел 10000 рублей на подарок внуку.

Кроме расхода в 69000 рублей жена еще купила говна у цыган и другой всякой хрени из Озона ( лампу настольную, подставку под стиралку, ведро для бумаг из туалета пластмассовое и еще кучу сковородок ( где-то на 20 тысяч в том числе за охрану дачи 2000 рублей и комуналка за пустующую квартиру и за дачу). Итого 90 тысяч в месяц август.

Спрашивается, как могут прожить три пенсионера 92 лет, 65 60 лет на пенсию?(((((

Почему ей не нравится ведро из бывшей краски — какая разница, куда кидать бумажки после подтирания жопы. В гос\ведро или в тару из под краски. Зла не хватает на жену. Приличное ведро было. Год стояло и еще лет 10 простояло бы!

Я тут на бирже геморрой зарабатываю, а она разную хрень покупает. И это расход в самый хлебный месяц ( помидоры, огурцы, перец, лук, трава с участка и то частично)!

( Читать дальше )

Банковские мошенничества с заменой симок. КТО ТУТ КРАЙНИЙ?

- 01 сентября 2020, 03:23

- |

решил копнуть глубже:

---

У человека имелись счета в Сбербанке и ВТБ. Оба счета с мобильным банком, оператор – МТС. В один момент, когда человек уехал из Москвы на несколько дней, сим-карта у него работать перестала. Приехав, он обратился в МТС, где ему пояснили, что сим-карту он заменил, лично явившись в офис (что неправда), а сотрудник, совершивший замену, уволился.

В этот период с мобильных приложений мошенники перевели на свои счета около 12 млн рублей.

Первый путь, который лежал на поверхности, — уголовное дело. Да, его возбудили, более того, группу установили и задержали. На том дело, как водится, замерло. Но проблема была еще и в другом – возмещение вреда.

Потому решили пойти по второму пути. Одновременно по двум, так у юристов бывает. Обратились в суд с иском к МТС и банкам солидарно о взыскании ущерба.

( Читать дальше )

ТАЙНА ВЕКА - ЗОЛОТО. От чего зависят цены

- 31 августа 2020, 11:35

- |

Этот пост — логическое завершение моего первого топового поста ЗОЛОТАЯ лихорадка — шанс или ловушка?

Всем кто так ждал нового поста и долбил мне в личку, сообщаю: не хотел писать продолжение, обиделся… МАЛО ПЛЮСОВАЛИ!

Ну а теперь ближе к делу! Вспомним основные лже-тезисы по золоту:

Золото — это индекс страха (перепутали с VIX)

Золото — это страховка от инфляции (не слышали про TIPS?)

Золото — это диверсификация (от чего?)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал