Избранное трейдера imperativ

Грааль знакомого трейдера. Раздаю, качайте. +Анонс предстоящих раздач.

- 23 сентября 2019, 12:37

- |

Ну наверно самое интересное это расширенный курс обучение-грааль от Майтрейда.

Да, да 6 часов видеокурса обучения от SUPER-VIP трейдера Виктора Тарасова победитиля ЛЧИ ни одного месяца в минус. Стоимость 40тыщ я вам предоставлю бесплатно.

Курс Ивана Коваль-Зайцева. Да это тот кто всех достал своей рекламой на Ютубе, от которого ушла жена когда он не зарабатывал, но потом создал свою систему вернулась жена купил дом и машину. Своими знаниями он поделится с вами бесплатно конечно с помощью Байкала и его бесплатной раздачей. Просмотрев его курс к вам не только вернется жена, нет, вы найдете лучше, моложе!

Есть даже Булыгина)))

И это еще не все!

Теперь по теме топика. Начинаем.

1. Основа

(стоп, соотношение, вероятность)

3 правила соблюдение которых обязательно.

Стоплосс.

Стопы надо ставить всегда!

Соотношение риск к прибыли.

Минимальное соотношение — 1 к 2. Это значит что рискуя 5 пунктами твоя потенциальная прибыль должна быть минимум 10, лучше больше.

( Читать дальше )

- комментировать

- 9.2К | ★142

- Комментарии ( 87 )

Топ-6 авторов по инвестициям

- 11 сентября 2019, 18:46

- |

Вредный инвестор

Вконтакте - https://vk.com/tezisio

Telegram - https://t.me/tezisio

YouTube - https://www.youtube.com/channel/UCbhXz_OPX3B0eTimt24PGVQ/about

Инвестируй или проиграешь

Вконтакте - https://vk.com/invest_or_lost

Telegram - https://t.me/invest_or_lost

Smart-Lab - https://smart-lab.ru/profile/Klinskih-tag/

( Читать дальше )

Как инвестировать в S&P 500 выгоднее: сравнение способов

- 09 сентября 2019, 19:35

- |

Для россиян существует несколько способов вложить деньги в американский индекс S&P 500: покупка ETF (БПИФ) на Мосбирже, покупка ETF через американского брокера (IB) или покупка всех акций, составляющих этот индекс на СПБ бирже. Рассмотрим каждый способ и посчитаем.

Для анализа я взял следующую ситуацию: инвестор вкладывает в S&P 500 10 млн. руб. на 30 лет.

( Читать дальше )

- комментировать

- 24.1К |

- Комментарии ( 27 )

Индикатор наклонных уровней

- 26 августа 2019, 14:55

- |

вход по цене закрытия бара, пересекшего индикатор или цена открытия следующего бара.

в дальнейшем немного поменяю логику

--[[

параметры:

Procent - процент зигзага

--]]

Settings={

Name="ZIGZAGPROF",

Procent=1,

line=

{

{

Name = "cur1",

Type =TYPE_LINE,

Width = 2,

Color = RGB(0,0, 0)

},

{

Name = "cur2",

Type =TYPE_LINE,

Width = 2,

Color = RGB(0,0, 255)

}

}

}

function Init()

y1 = nil

y2 = nil

x1 = 1

x2 = 1

return 1

end

function OnCalculate(index)

de = Settings.Procent

delt = 0.01

vl = C(index)

if index == 1 then

y1 = vl

y2 = vl

else

if C(index) > y1*(1+de/100) and y1 < y2 then

x2 = x1

y2 = y1

x1 = index

y1 = C(index)

end

if C(index) > y1 and C(index) > y2 then

x1 = index

y1 = C(index)

end

if C(index) < y1*(1-de/100) and y1 > y2 then

x2 = x1

y2 = y1

x1 = index

y1 = C(index)

end

if C(index) < y1 and C(index) < y2 then

x1 = index

y1 = C(index)

end

end

if x1 ~= index then

curfrom = x1

curto = index

else

curfrom = x2

curto = x1

end

--[[

if curto ~= curfrom and curfrom ~= nil and curto ~= nil then

if C(curto) ~= nil and C(curfrom) ~= nil then

k = (C(curto)- C(curfrom))/(curto- curfrom)

for i = curfrom, index do

curv = i*k + C(curto) - curto*k

SetValue(i, 1, curv)

end

end

end

--]]

lev = nil

if x1 ~= x2 then

k = (C(x1)- C(x2))/(x1- x2)

maxd = 0

for i = x2, x1 do

lev = i*k + C(x1) - x1*k

if C(x2) > C(x1) and lev <= H(i)

then

if maxd < H(i) - lev then

maxd = H(i) - lev

end

--maxd = 0.5

end

if C(x2) < C(x1) and lev >= L(i)

then

if maxd > L(i) - lev then

maxd = L(i) - lev

end

--maxd = -0.5

end

end

lev = nil

--[[if x1 < index

and

(

C(x2) > C(x1) and C(x1) < C(index)

or

C(x2) < C(x1) and C(x1) > C(index)

)

then --]]

lev =

index*k + C(x1) - x1*k +

maxd

--end

--[[

map = 10

lev = 0

if index-map+1 > 0 then

for i = index-map+1, index do

lev = lev + C(i)

end

lev = lev/map

ma = lev

end

map = 30

lev2 = 0

if index-map+1 > 0 then

for i = index-map+1, index do

lev2 = lev2 + C(i)

end

lev2 = lev2/map

ma2 = lev2

end

if

C(x2) > C(x1) and C(x1) < C(index) and C(index) > lev and C(index) - C(x1) > C(index)*delt

or

C(x2) > C(x1) and C(x1) < C(index) and C(index) > lev2

then

lev = C(x1)--*(1-delt)

prev = lev

else

if

C(x2) < C(x1) and C(x1) > C(index) and C(index) < lev and C(x1) - C(index) > C(index)*delt

or

C(x2) < C(x1) and C(x1) > C(index) and C(index) < lev2

then

lev = C(x1)--*(1+delt)

prev = lev

else

lev = lev2

end

end

if

C(x1) > C(x2) and ( lev < C(index) or prev == C(x2) )

then

lev = C(x2)--*(1+delt)

prev = lev

end

if

C(x1) < C(x2) and ( lev > C(index) or prev == C(x2) )

then

lev = C(x2)--*(1-delt)

prev = lev

end

if C(x1) < C(x2) and ( lev < C(index) or prev == C(x1) )

then

lev = C(x1)

prev = lev

end

if C(x1) > C(x2) and ( lev > C(index) or prev == C(x1) )

then

lev = C(x1)

prev = lev

end

--]]

end

return lev

endПо стопам Спирина и его Лежебоки

- 24 августа 2019, 11:30

- |

Обожаю ресурс www.portfoliovisualizer.com, но к сожалению он не так полезен для российского инвестора, как мог бы быть, если бы в нем можно было посмотреть посчитать портфели с российскими активами хотя бы с начала индекса Мосбиржи.

Решил замутить тест сам.

Суть теста в следующем, используем статическую ребалансировку с ценами по итогам года, используя реальную доходность (за вычетом ИПЦ) в рублях.

Активов использовалось 5.

Индекс РТС с дивидендами в рублях (он появился в сентябре 1995, тогда как индекс Мосбиржи на 2 года позже)

Долларовый кэш по курсу ЦБ

Золото по курсу ЦБ

S&P500 с дивидендами в рублях по курсу ЦБ

Индекс потребительских цен (так как облигации в среднем дают схожую доходность, а данных по облигациям и депозитам в рублях с начала 1996 года нет).

Отвечаю на резонный вопрос, где я взял данные по индексу РТС с дивидендами.

Начиная с 2004 го года данные по индексу полной доходности есть на сайте Мосбиржи.

Стартует он со значений простого индекса РТС, соответственно до 2004 года использовался обычный индекс РТС.

( Читать дальше )

Как покупать акции и получать дополнительный доход?

- 04 июля 2019, 07:41

- |

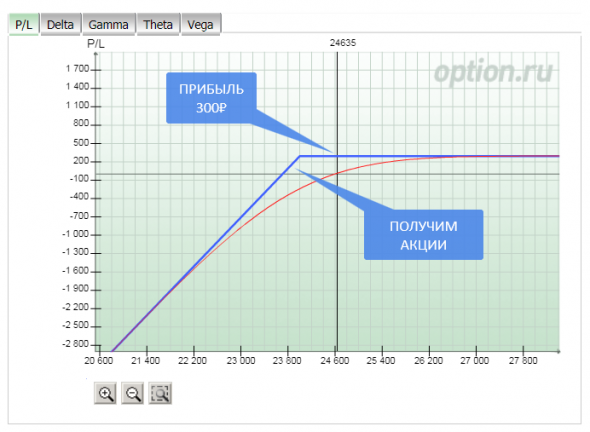

Например, сейчас акции ПАО Сбербанк стоят 246 р.

У нас есть намерение купить их по 240 р.

Вариант 1. Выставляем лимитную заявку покупки или стоп-заявку тейк-профит.

В этом случае, ждём, не получая никаких доходов.

Вариант 2. Продадим опцион пут на необходимое для покупки количество акций.

Если цена останется выше 240 р. на момент исполнения опциона (18 дней), то акции не получим, но получим дополнительный доход почти 300р. или 1,25% от стоимости покупаемых акций.

Если цена уйдёт ниже 240 р. мы получим и акции, и дополнительный доход.

( Читать дальше )

Акции. Как бесплатно их взять на бирже?

- 26 июня 2019, 10:19

- |

Давно я прокручивал в голове тему бесплатных акций на бирже. Сегодня настал тот день, когда я морально готов об этом рассказать. С фондовой биржей я работаю очень давно и можно сказать «прошёл и огонь, и воду, и медные трубы». На своём жизненном пути мне приходилось видеть огромное количество аналитиков и «успешных трейдеров». Большинство из них закончили жизнь в небытие или в лучшем случае отправились в рабство (работать по найму).

Начну с нескольких слов про У.Баффета. Я давно поймал себя на мысли, что 99% людей неверно интерпретируют его слова. Большая часть информации доходит до читателей в искаженном виде. Вероятно, это делается умышленно. Я использую в своей работе первоисточник без посторонних комментариев. Мы разберемся в деталях в ходе данного поста.

Теперь отдельный абзац об аналитиках и брокерах. Их прогнозы и комментарии я практически не читаю. Во-первых, аналитики получают зарплату и ничем не рискуют, даже если прогноз будет неверным. Поэтому, очень часто они несут откровенную ересь. Во-вторых, брокер получает выгоду с комиссий. Поэтому, ему интересно, чтобы клиенты совершали как можно больше операций. Даже если клиент потеряет все свои деньги, брокер всё равно получит свою комиссию. Довольно часто советы некоторых брокеров у меня вызывают тихий ужас. Их мы тоже не будем слушать. Задача брокера: купить нам ценные бумаги и всё. Дальше мы будем думать сами.

( Читать дальше )

Механизм работы дельта-хеджирования для новичков

- 18 июня 2019, 11:22

- |

Откуда берется дельта?

Давайте представим, что у нас есть следующая позиция:

- П — портфель или портфолио, кому как больше нравится

- V — стоимость опциона

- ΔS — стоимость базового актива

( Читать дальше )

ДИВИДЕНДЫ — жалкие подачки для тех, кто не умеет считать.

- 17 июня 2019, 10:39

- |

«Компании платят дивиденды! Большие дивиденды! Можно купить акции и жить на дивиденды как рантье! Вам не нужно продавать свои акции, для получения прибыли, т.к. компании платят дивиденды!!!»

Дивиденды это круто — Дауни всем видом одобряет.

Слыхали подобное? Сегодня разберем и докажем, что пачка дивидендных компаний почти всегда проиграет по доходности пачке тех компаний, которые не платят дивиденды вообще.

( Читать дальше )

TurboMartin, обновление

- 07 мая 2019, 21:37

- |

Чуть допилил и выложил на гитхаб.

Самая большая проблема и опасность любого Мартина — это слив депо.

Защитимся от этого параметром MaxDrillDown (суть стоплосс).

Если сумма всех убыточных позиций по деньгам достигает этого значения, то вся набранная поза сбрасывается, все счетчики обнуляются, и поиск начальной точки входа начинается заново.

Теперь скрипт лежит, однако, здеся: https://github.com/tp55/TurboMartin/blob/master/TurboMartin.lua

Пользуйтесь, не обляпайтесь.

Будут ошибки — обязательно пишите, хоть сюда, хоть в личку.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал