Избранное трейдера Инвестор Эдуард

Компании резко нарастили выпуск флоатеров. Эксперты связывают это с ожиданием очередного повышения ключевой ставки — Ведомости

- 22 августа 2023, 09:50

- |

Корпоративные эмитенты в 2023 г. резко нарастили выпуск облигаций с плавающей ставкой, или флоатеров. С начала года этот рынок прирос почти на 570 млрд руб., тогда как в 2021–2022 гг. с помощью этого инструмента компании занимали примерно по 160 млрд руб. в год, следует из расчетов руководителя направления анализа долговых рынков инвестбанка «Синара» Александра Афонина для «Ведомостей». Среди крупных эмитентов такие бумаги выпустили «Газпром» (выпуск «ГазпромК07» с погашением в 2028 г. объемом 40 млрд руб.), «Норникель» («НорНик БО9», 2028 г., 60 млрд руб.) и ВЭБ.РФ (ВЭБP-37, 2032 г., 40 млрд руб.).

Бумаги с переменным купоном отлично подходят инвесторам в условиях роста ставок: купонный доход пересчитывается вслед за их изменением. Ставка купона по флоатерам привязана, как правило, к ключевой ставке или ставке денежного рынка RUONIA, которая обычно держится вблизи ключевой. Это значит, что при росте «ключа» купоны по таким облигациям увеличиваются, а цена остается стабильной, объясняет старший аналитик УК «Первая» Владислав Данилов.

( Читать дальше )

- комментировать

- 270 | ★1

- Комментарии ( 0 )

➡ ️Как продолжать инвестировать?

- 21 августа 2023, 18:03

- |

Что нам понадобится?

Что нам понадобится?Во-первых, мотивация. Она может быть двух видов: мотивация целью и мотивация процессом. И то и другое имеет право на жизнь. В идеале — если сочетается. Ну а если отсутствуют оба пункта, то лучше даже не начинать и заняться чем-то другим. Вокруг столько полезных и интересных дел!

( Читать дальше )

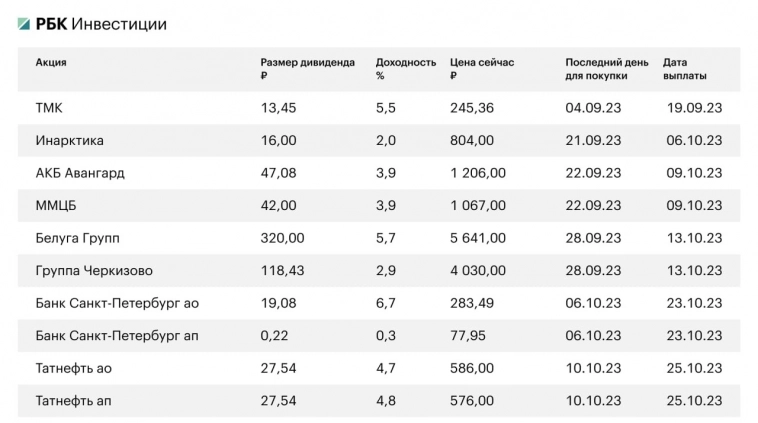

Таблица по дивидендам от РБК Инвестиции

- 21 августа 2023, 15:21

- |

t.me/selfinvestor

Куда пойдет Индекс Мосбиржи: мое мнение.

- 21 августа 2023, 11:05

- |

На графике фьючерса на индекс Московской Биржи может сформироваться фигура разворота «голова и плечи».

Но даже если вдруг случится перехай, в сильный рост после этого я не верю.

Текущая картина похожа на распределение: крупняк фиксирует позиции об мелких физиков.

Обратите внимание на повышенные объемы на падении: максимальные объемы за период с марта прошлого года. Вверх же идем на гораздо более низких объемах.

( Читать дальше )

Дивидендные акции Китая на Гонконгской фондовой бирже: что, где, хуаньин

- 21 августа 2023, 07:05

- |

Нихао всем. Быстренько вспоминаем словарь инвестора. Д — это диверсификация. К — это Китай. Д — Это дивиденды. Вот вам три причины обратить внимание на акции китайских компаний, торгуемые через цепочку дружественных депозитариев на гонконгской бирже. Пока что такая цепочка работает лишь для ETF, но хардкор богатеющих туземунщиков и котлетеров давно уже признаёт только стокпикинг.

За чей счёт банкет?

За чей счёт банкет?СПб Биржа — это зомби, который восстал из могилы, и теперь предлагает через некоторых брокеров покупать акции китайских компаний с листингом на ГФБ — Гонконгской фондовой бирже. Если верить в то, что СПб Биржа не обанкротится, дружественная цепочка не станет недружественной, интернет в РФ не заблокируют и ещё примерно в 100500 рисков, которые не произойдут, то покупка китайских акций может помочь диверсифицировать, сохранить и приумножить. Дядя Ляо — лучший друг русского Ивана, так что вера тверда.

Приняв на себя все риски или смирившись с ними, пора узнать, что китайский фондовый рынок — это много историй про дивиденды, причём с неплохой дивдоходностью в валюте, которая достаточно сильная относительно доллара. Она даже так же и называется — доллар, только гонконгский или HKD.

( Читать дальше )

5 пунктов, за счет которых Сингапур стал экономическим оазисом Азии

- 18 августа 2023, 05:50

- |

🔔 Как стать лидером в мировой экономике

Одним из главных критериев бурного экономического развития страны являются взгляды людей, которые ей управляют. Серия постов в телеграм-канале про экономических убийц тому пример.

🇸🇬 Еще одна страна, у которой стоит поучиться – это Сингапур. В своей книге «Из третьего мира в первый» Ли Куан Ю подробно описал, за счет чего ему удалось за 30 лет сделать Сингапур центром экономики в Азии.

5 пунктов, за счет которых Сингапур стал экономическим оазисом Азии:

1️⃣Умные люди. Нужно всеми силами накачивать людей знаниями. Именно образованные люди создают все внутри страны. Чем больше в стране предпринимателей, высокооплачиваемых специалистов и квалифицированных менеджеров для управления страной, тем быстрее будет экономический рост.

Правительство страны, должно бояться оттока таких людей, как пожара. Многие люди уедут и уже не вернутся. А значит, будут развивать экономику другой страны.

В этом главный успех США, как центр экономики мира. Они уже давно с удовольствием забираю лучших через визу талантов О2. Впрочем, как и почти каждая страна Европы.

( Читать дальше )

Счет после повышения ставки

- 17 августа 2023, 18:14

- |

После повышения ключевой ставки рынок корректируется. Так как у меня крупная позиция в акциях АФК Система можно было бы напрячься, так как многие считают, что Система, МТС и прочие компании с большим долгом сильно потеряют на этом. В чем-то они правы, а в чем-то нет.

Во-первых, повышение ставки ЦБ сразу не влияет на долги МТС и Системы, так как у нее долг главным образом состоит из облигаций. Да, есть оферты, но они разнесены во времени.

И во-вторых, Система озвучила планы по сокращению долга, то есть она не будет рефинансировать долг под более высокую ставку.

И в-третьих, при девальвации у компаний с большим рублевым долгом – в реальности долг сокращается. Происходит волшебство – активы остаются, а долг исчезает.

По Системе и её дочкам в следующие 2 недели выйдут отчеты, надеюсь они порадуют инвесторов. Выйдут подробности по сокращению долгов. IPO дочек я жду весной 2024, надо чтобы скорее завершилась горячая фаза СВО.

Дисконт к публичным дочкам у Системы сейчас уже 8-10 руб., вывод на биржу Биннофарма и Медси еще плюс 8-10 руб. Получаем цель на весну 2024 г. – 34-38 руб. за акцию.

( Читать дальше )

Валютный контроль ужесточать не будут, как это повлияет на курс доллара и фондовый рынок?

- 17 августа 2023, 17:33

- |

Это позитив с точки зрения укрепления рубля?

Да, так как это в любом случае лучше, чем ничего. Насколько сильным будет эффект – оценить невозможно, т.к. неизвестно в каком объеме будет продаваться валюта, как это будет мониторить правительство и в какие сроки это произойдет. Безусловно, строгое ограничение в 60-70% выручки было бы лучше, но пока решили отделаться неформальными договоренностями.

При этом если курс снова перевалит за 100 рублей – это будет означать что текущая мера не сработала и нас ждет возврат правила по продаже доли валютной выручки. То есть из всего этого мы подтвердили факт, того, что рубль выше 100 не пустят. Из-за того, что нам неизвестны ни объемы, ни сроки, ни даже все ли компании будут участвовать в продаже валютной выручки – прогнозирование курса рубля осложняется, т.к. большая часть данных отсутствует. Одно дело если всем дали на продажу первой части неделю, другое дело если месяц.

( Читать дальше )

Татнефть: промежуточные дивиденды за 6m2023

- 16 августа 2023, 14:28

- |

🧮 Дивидендная рекомендация Совета директоров Татнефти в точности совпала с ожиданиями рынка. Как вы помните, компания в новой реальности решила ориентироваться на норму выплат в размере 50% от чистой прибыли по МСФО или РСБУ (в зависимости от того, какая из них окажется больше). Данных по МСФО у нас ещё нет, зато есть бухгалтерская отчётность по РСБУ за 6m2023, открыв которую мы увидим чистую прибыль в размере 128,12 млрд руб. Берём 50% из этой цифры (64,06 млрд руб.), делим на общее кол-во акций Татнефти (2,326 млрд шт.), и в результате получаем те самые 27,54 руб. на одну обыкновенную и привилегированную акцию:

( Читать дальше )

Челлендж. Неделя 1

- 15 августа 2023, 14:20

- |

Спустя долгое время всё же возвращаюсь к челленджу #pocket_money

Вновь учусь дисциплине и постановке целей.

В январе этого года я продал 850 акций Сбера примерно по 140, 45 акций Лукойл по 4000 или 300 акций РусАгро по 700 и многое другое. Тогда была уверенность, что будем брать квартиру, но в итоге не состоялось и я переложил освободившиеся средства в облигации, чтобы спалось лучше и получать всё же доход.

Время показало, что я прождал год просадки и продал перед самым взлётом. В очередной раз убедился, что не стоит менять свои цели на ходу, а идти к ним не смотря ни на что.

Сейчас дошёл до челленджа.

Мне будет куда проще считать это первой неделей участия.

Задача: каждый понедельник пополнять брокерский счёт на 500 рублей и покупать актив на эту сумму.

Покупаю всё на ИИС, чтобы точно не трогать эти средства и для получения налогового вычета.

И так пополнял понемногу счёт и докупал бумаги, но нигде про это не писал.

Держу бумаги, которые платят дивиденды (ВУШ также планирует объявить о первых дивидендах этой осенью):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал