Избранное трейдера Дмитрий Думин

Дивиденды Сургутнефтегаз преф - 9 руб\акция!

- 01 января 2019, 17:16

- |

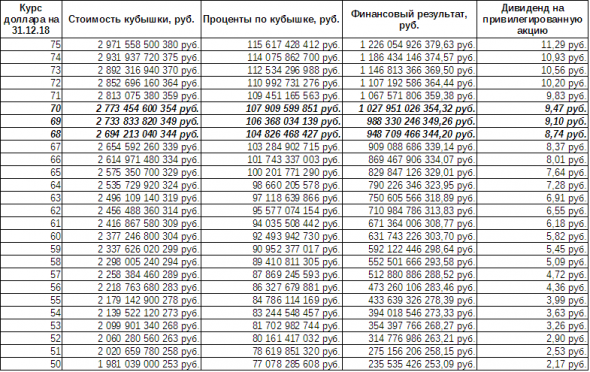

Тут у меня были расчёты по предполагаемым дивидендам по префам — расчёты проводились на основе полугодовой отчётности РСБУ. Сейчас я обновил цифры — на основе отчётности за 9 месяцев. Курс доллара на конец года известен.

Итак, исходные данные:

Размер кубышки: 2 598 750 733 000,00 руб.

Проценты по кубышке (прогноз за год): $1 541 565 712,16

Операционная прибыль (прогноз за год): 407 214 481 333 руб.

Налоги (прогноз за год): 152 236 773 333 руб.

Результаты расчётов:

Картинка увеличивается!

Жирным в табличке выделен наиболее вероятный диапазон дивидендов. Важно помнить — что это всего лишь прогнозы и с точностью до копейки дивиденды будут известны лишь когда будет опубликована годовая отчётность по РСБУ. А это будет в первых числах апреля.

Ну и самое интересное. Таргет! Если закладывать дивдоходность 15%, то предполагаемая цена акции к дивотсечке: 60 рублей. Что даёт апсайд примерно 50%.

И ещё! Помните, что это всё прогнозы и совсем не факт, что в действительности всё так и будет!

- комментировать

- 9.7К | ★14

- Комментарии ( 25 )

с новым 2019 годом!

- 01 января 2019, 16:48

- |

Желать удачи или профита в Новом Году контрпродуктивно.

Те, кто торгует с плечами, — вы как гладиаторы, желай не желай, с колизея уйдут живыми лишь единицы.

1000 человек пойдут искать альфу, — из них вернутся с альфой человек 10.

Я же хочу чтобы вы все были живыми, не сливались, не валяли дурака.

Ищите лучше бету. О бете для вас позаботится эмитент.

Я желаю, чтобы ваше благосостояние в 2019 году росло! Чтобы вы трудились в удовольствие, там, где польза вашего труда максимальна, и не теряли эти деньги по глупости на бирже!

Надеюсь, что вы будете меньше терять, больше зарабатывать, больше сберегать, будете добрее, мудрее и гармоничнее в новом году!

Планируйте свое будущее на 10-20-30 лет вперед! Идите к цели и регулярно сверяйте пройденный маршрут с картой!

Читайте книги, развивайтесь!

Средний темп роста, годы и сложный процент сделают вас исключительным с годами. Главное, сильно не падайте! Поэтому будьте осторожны и прагматичны!

Народ, задумайтесь о ваших ценностях. Сейчас у нас мало в жизни духовных ориентиров, но вы в состоянии сами сформулировать принципы жизни. Уверен, что важнейшая ценность для каждого из нас это здоровье! Помните об этом! Здоровье гораздо важнее денег! Не меняйте здоровье на деньги! Особенно это касается молодых, потому что молодым кажется, что кредит здоровья еще слишком большой, чтобы задумываться о нем.

Надеюсь, смартлаб в следующем году будет для вас еще полезнее, еще уютнее, еще интереснее!

Спасибо, что вы с нами!

Чему меня учил Смарт-Лаб в 2018 году.

- 01 января 2019, 16:26

- |

2 — Не обвиняй никого, кроме себя, после того как встал

3 — Не оставляй набранное с плечами через ночь, выходные, праздники

4 — Не читай прогнозистов, остерегайся астрологов

5 — Не верь никому, кто много говорит. Есть большая вероятность, что он ничего не понимает

6 — Жадность человеческая безгранична

7 — Глупость человеческая безгранична

8 — Наглость человеческая безгранична

9 — Когда сочетается наглость и жадность — вылупляется гуру

10 — Когда сочетается глупость и жадность — вылупляется его клиент

11 — Не смущайте гур) «Просьба показать стейтмент — все равно что просьба снять трусы» ©

12 — Двенадцатую, вашу, заповедь можете оставить в комментариях)

Лучшая книга о финансовых пузырях

- 13 ноября 2018, 08:40

- |

Книга Елены Чирковой будет очень полезна любому человеку, интересующемуся финансовыми рынками. Воды в книге нет вообще. Только полезная информация.

Автор имеет интересную биографию. В текущий момент к.э.н, доцент ВШЭ. В прошлом – опыт работы в инвестиционном банке. Есть несколько видео на ютубе с анализом рынка недвижимости РФ. Интересно читать и слушать.

В «Анатомии финансового пузыря» рассматриваются три большие темы:

1. Описание самых известных финансовых пузырей. Каких? Тюльпаномания, Компания «Южных морей» в Англии и Система «Миссисипи» во Франции. Каналы и железные дороги в Англии и США в конце 18 и 19 веке. Бум недвижимости во Флориде в 1920-х и Великий крах 1929 года. Рынок недвижимости в Японии 1980-х. Также отдельная глава посвящена надуванию пузырей в экономиках, лишь недавно вступивших на рыночные рельсы. Когда нов не объект спекуляции, а сам спекулянт. Рассмотрен бум МММ, аналогичный в Румынии и в некоторых других странах.( Читать дальше )

Прибыльная стратегия на индекс US500

- 31 октября 2018, 14:03

- |

Звучит очень заманчиво: широкий рынок, большие возможности.

Это грааль, который хочет получить в пользование любой рядовой (и не очень) трейдер. Тема будоражит умы и привлекает множество рыночных и околорыночных дельцов.

Однако уже на этом этапе человек разумный должен задуматься о рациональности всего движения вокруг этого грааля. Эффективная стратегия предполагает использование неэффективности инструмента, которая неочевидна большинству из её пользователей, причём на длительном и устойчивом промежутке времени. Тут-то и заключается главная ловушка, проблема для рядового инвестора/трейдера.

( Читать дальше )

Как торговать US500 на Мосбирже

- 24 октября 2018, 17:45

- |

Базовым активом нового фьючерса US500 является индекс Solactive US Large Cap Index (PR), который рассчитывается на основе цен акций 500 крупнейших по капитализации компаний США. Список компаний, входящих в этот индекс.

Маркет-мейкеры — ООО «Ренессанс Брокер» и ООО «РЕГИОН Инвестиции» — будут поддерживать двусторонние котировки на ближайшей серии фьючерса объемом 100 контрактов в течение основной торговой сессии. Торговый код нового контракта — U500.

спецификация контракта

| Шаг цены |

( Читать дальше )

ГО под фьючерсные календарные спреды

- 19 сентября 2018, 10:29

- |

2. Новая Система управления рисками:

- Сниженное ГО по календарным спредам: Для уровня брокерской фирмы разрешен выбор правила для иерархии счетов (нетто/полунетто) и риск-меры по инструментам (нетто и полунетто)

В презентации fs.moex.com/files/16876 есть пример нового расчета ГО для спредов в режиме

( Читать дальше )

Классная книга по поведенческим финансам – Дэн Ариели «Поведенческая экономика»

- 17 июля 2018, 11:33

- |

Книга серьезного исследователя поведения человека Дэна Ариэли несомненно достойна прочтения. Книга не о рынках. Тема работы — принятие решений в различных областях и факторы, на него влияющие.

О названии. В оригинальном названии — «Predictably Irrational» — вся суть книги. Но на русском получилось чересчур замысловато «Предсказуемая иррациональность» в первом издании и совсем постно и незаметно «Поведенческая экономика» во втором. Хотя, повторюсь, книга очень полезна.

Об авторе. В молодости, во время службы в израильской армии, при несчастном случае Дэн получил ожоги большей части тела. Реабилитация заняла несколько лет. Неудивительно, что боль и отношение человека к ней привела Ариэли к размышлениям, а затем к серьезным исследованиям. Определила выбор психологии как дела жизни.

Какие аспекты рассматриваются?

Относительность выбора. Говорит об отсутствии внутри линейки, позволяющей измерить абсолютную ценность того или иного варианта. Лишь сравнивая мы можем сделать выбор. Автор рассказывает о примерах, как нами манипулирует. И подсказывает инструменты, как нам влиять на решения других.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал