Избранное трейдера Дмитрий Думин

Как защитить свой капитал во время обвала?

- 26 июня 2023, 14:53

- |

Рисковать деньгами — это одно. А отдать их по глупости — бесмыленно и нелепо. ©

Дисклеймер: всё сказанное в статье — личное мнение автора и не претендует на золотую истинну.

Занимаясь риск-менеджментом, я понял одну вещь. На фондовом рынке риск работает не так, как в других сегментах.

Обычно, когда мы поднимаем ставки — мы получаем больше. На рынке это не всегда так.

24 июня был конфликт между правительством и ЧВК. Рынок отреагировал крайне бурно. Фьючерсы тут же полетели вниз на панике.

Хорошо, что всё обошлось. Но если бы не обошлось — многие инвесторы вновь попали бы на просадку.

Я понимаю, что история не терпит сослагательного наклонения, но нам необходимо подготовиться к тому, что подобные ситуации (обвалы рынка) ещё могут быть.

Первый риск на рынке — неоправданные ожидания

Цена на рынке формируется ожиданиями. Вы сами можете отследить это, просто наблюдая за компаниями. Как на их цену влияют новости.

А я постараюсь на примере донести простую суть:

Представьте, что рынок ограничен десятью инвесторами. Сидят они себе, выпивают и ждут новых отчетностей и новостей.

( Читать дальше )

- комментировать

- 5.4К | ★17

- Комментарии ( 10 )

свершилось чудо! биржа сделала это...

- 03 апреля 2023, 20:33

- |

все вместе привело к тому, что опционная секция так и существует в полуобморочном состоянии. напомнить какие были сайзы в 2011 году? на РИшке регулярно выставлялись заявки по 5000 контрактов.спокойно можно было набрать позу 10-15 тыс контрактов и не переживать что потом ее никому не сдашь, если понадобится. сейчас заявки по 50 контрактов — уже неплохая заявка. примерно так было в 2006 году, когда я начинал активную торговлю на мосбирже (тогда фортс).

( Читать дальше )

RTS Index — Анализ волн Эллиотта

- 20 января 2022, 12:01

- |

Long Term Waves and an Up-To-Date Composite

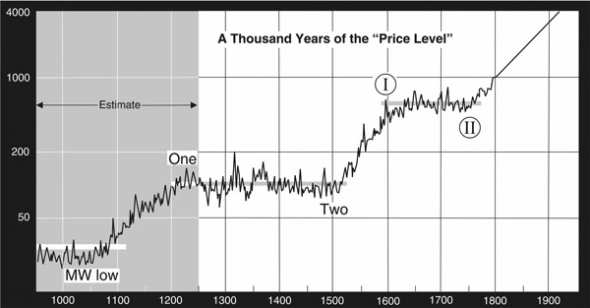

The Millennium Wave from the Dark Ages

The long term price index

«Рис. 1» (рис. 5-3 EWP 2005) Истоник: Elliott Wave Principle — Key to Market Behavior

Главное значение Волнового Принципа заключается в том, — пишет Пректер и Фрост в «Волновой Принцип — ключ к понимаю рынка», — что он представляет контекст для анализа рынка. Этот контекст направляет мышление определённым образом и даёт возможность понять общую ситуацию и обозначить перспективу.

Чтобы с большей достоверностью определить текущее положение рынка, волновики прибегают к попытке провести анализ данных включающих в себя наибольший промежуток времени.

«Данные, пригодные для исследования ценовых трендов за последние две с небольшим сотни лет, получить не особенно сложно, но нам приходится полагаться на менее точную статистику при взгляде на более ранние тренды. Долгосрочные ценовые индексы, собранные профессором Брауном и Шейлой В. Хопкинс и потом расширенные Дэвидом Воршем, основываются на простой «рыночной корзине человеческих потребностей» за период с 950 по 1954 г.Соединив ценовые кривые Брауна и Хопкинс с ценами акций промышленных компаний начиная с 1789 г., мы получим долгосрочную картину цен за последнюю тысячу лет. На рис. 5-3 показаны примерные обобщенные колебания цен с «Темных веков» по 1789 г. Для пятой волны*, начавшейся в 1789 г., мы начертили прямую линию, чтобы представить колебания цен акций отдельно, проанализировав их в следующем разделе.»

( Читать дальше )

Стоимостное инвестирование - последняя опора

- 19 июля 2021, 12:19

- |

Текстовая версия презентации с 29-й конференции Смартлаба.

Возможно выйдет более развернуто — смотрел видео видно что спешил, что-то забыл и т.д.

1. Сегодня мы наблюдаем настоящий бум инвестирования и увлечения трейдингом.

Буквально за два дня до конференции, я ездил на ГОСА РУСАЛа в Калининград и коллега, Павел Панкратов, рассказал удивительную историю, как в 2019 они пользовались услугами девушки-фотографа для свадебной фотосессии, а сегодня, зайдя на ее страницу в Instagram, они с большим удивлением обнаружили, что она стала инвесткоучем с тысячами подписчиков!

2. Миллионы инвесторов это не шутки.

И этот бум глобален. Все вокруг инвестируют в криптовалюту, участвуют в IPO, поставили себе приложения на смартфоны и участвуют в торгах!

( Читать дальше )

Шпаргалка для экспресс-оценки справедливой стоимости акций

- 18 июля 2021, 16:49

- |

Цель данной статьи – сфокусировать внимание инвесторов на том, как можно быстро определить целесообразность инвестиций в ту или иную акцию.

Как правило, в интернете, СМИ или блогах популярных гуру-инвесторов описывается компания и ее уникальность. Приводятся, в качестве доказательства роста, красивые диаграммы с финансовыми показателями и т.д. и т.п.

Но тут стоит заметить, что зачастую у пассивных читателей или слушателей нет полного понимания общей картины. А точнее, на сколько выгодны будут для них, к примеру, акции компании, и на сколько справедлива их сегодняшняя цена?

Давайте представим, что у вас нет возможности проверить рыночную цену акции, нет возможности чертить линии поддержки или сопротивления на графике. При этом перед глазами есть отчетность к-н компании с показателями 3-х летней давности.

Вопрос: Сколько должны стоить акции такой компании? Интересно, согласитесь?

Первое, на что обращают внимания распространители финансовой информации (в том числе и я):

( Читать дальше )

- комментировать

- 16.6К |

- Комментарии ( 58 )

Кино на вечерок: Крипто

- 18 июля 2021, 15:52

- |

Индикатор Загзаг для Quik'а - лучший демонстратор тренда (и волн Эллиота). Даром

- 18 июля 2021, 09:49

- |

Когда-то по нему торговали, покупая на пробое вверх максимума предыдущих N баров и продавая на пробое минимума. Похоже, сегодня эта стратегия вышла из моды.

Возможен другой подход к отслеживанию экстремумов. Регистрировать пробой не на фиксированном числе баров (по ширине графика), но на фиксированном уходе цены от предыдущего экстремума (по высоте графика). Это столь же известный индикатор Зигзаг. Минимальный уход цены от предыдущего экстремума — размах зигзага, необходимый для смены тренда, я именую силой тренда.

Мало кто пытался строить торговую стратегию на основе Зигзага. Самое ходовое возражение против Зигзага — он не предсказывает тренд. Абсурд. Никто и ничто не предсказывает будущего!

Более того. Зигзаг даёт самое объективное и наглядное представление о чередовании трендов заданной силы.

Я некоторое время назад уже предлагал вниманию публики индикатор зигзага для

( Читать дальше )

Подводные камни при покупке акций с низким P/E. График от Bank of America.

- 17 июля 2021, 11:16

- |

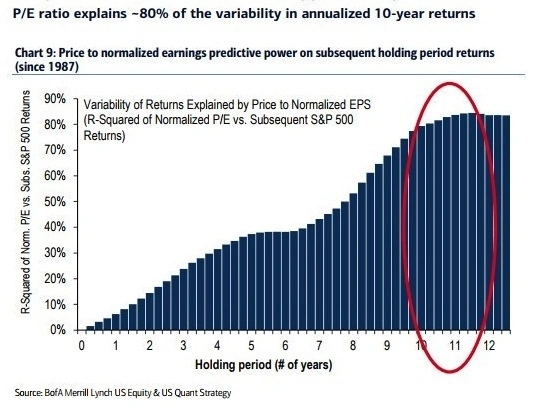

График показывает как доходность инвестиции на основе показателя P/E зависит от срока инвестиции.

P/E (Price/EPS) — соотношении цены на акцию к прибыли на акцию — за сколько лет предприятие окупает себя.

Общий вывод по графику:

Чем дольше срок инвестирования, тем важнее показатель P/E.

Покупая акции с низким P/E, будьте готовы ждать доходности.

Какие практические выводы можно сделать из этого графика?

1. Если я покупаю акцию, основываясь на показателе P/E, то срок инвестиции должен быть минимум 10 лет. Тогда с 80% вероятностью основание для инвестиции будет верным.

( Читать дальше )

Топ лучших бесплатных скринеров для акций

- 22 июня 2021, 15:20

- |

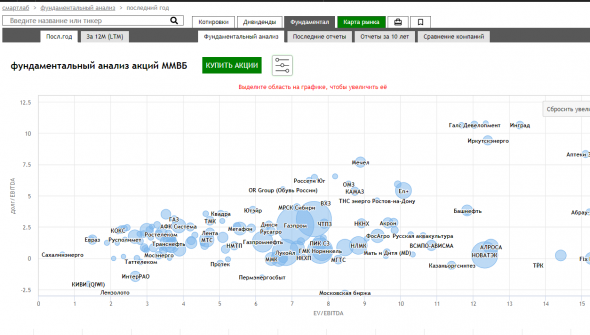

1. Скринер СМАРТЛАБ

Лучший скринер по нашему рынку находится именно тут, на смартлабе:

smart-lab.ru/q/shares_fundamental/

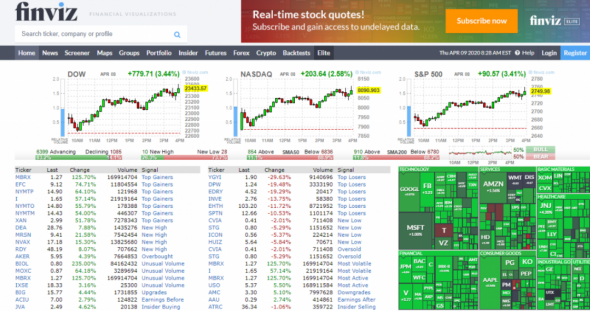

2.FINVIZ

Финвиз один из самых удобных инструментов для поиска акций. Он позволяет отбирать акции по заданным условиям из тысяч акций на фондовых рынках США. Множество трейдеров ежедневно используют данный сайт. Он считается самым лучшим для отбора.

( Читать дальше )

- комментировать

- 47.7К |

- Комментарии ( 29 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал