Избранное трейдера Как приручить доходность

Доходность к получению

- 23 мая 2023, 11:25

- |

Напомним основные различия между YTM и HPR.

YTM (yield to maturity) — доходность к погашению, номинальная или эффективная, в зависимости от контекста. Это ставка дисконтирования, при которой приведенная стоимость потока платежей по облигации равна ее рыночной цене. Методики расчета YTM есть на сайте Мосбиржи. В Quik и брокерских приложениях указывается эффективная доходность. Ее можно вычислить и самостоятельно при помощи функции Excel ЧИСТВНДОХ(..) /XIRR(..)/ При расчете YTM неявно предполагается, что облигация удерживается до погашения и все получаемые купоны реинвестируются под эту же ставку. Иными словами, это априорная оценка доходности, рассчитываемая заранее.

HPR (holding period return) — реализованная доходность за время удержания позиции. Именно она важна для инвестора, так как отражает финансовый результат в течение срока владения облигацией. Этот срок может быть любым; предполагается, что по его истечении облигация продается или погашается.

( Читать дальше )

- комментировать

- 5.1К | ★14

- Комментарии ( 0 )

Как получить котировки акций в таблицы Гугл

- 08 апреля 2023, 11:56

- |

Надеюсь кому-нибудь помог.

Telegram: @blog30mln

ЛЧИ 2022: Карлсончик, karpov72, Татарин и аукционы закрытия.

- 21 декабря 2022, 13:01

- |

Вот и закончился ЛЧИ, самое время подвести небольшие итоги и проанализировать поляну где ещё можно поднять деньжат, торгуя на Мосбирже.

Я писал недавно пост про золотую эру опционных бабочек и своей эквити подтвердил, что тема рабочая, деньги там имеются:

Стратегия проста как две копейки: продаем волу, когда она вырастает, остальное время лежим в гамаке и плюем в потолок.

Когда волу продали, но она пошла ещё выше, то на горизонте начинают появляться лоси, но потом ветер меняется и лоси разворачиваются в профит. В общем ничего особенного, простенько, но со вкусом.

Напомню, что всего было 4210 участников и с этой простой стратегией удалось попасть в 10% лучших, т.е. тех, кто заработал во время конкурса больше 15% к депо:

( Читать дальше )

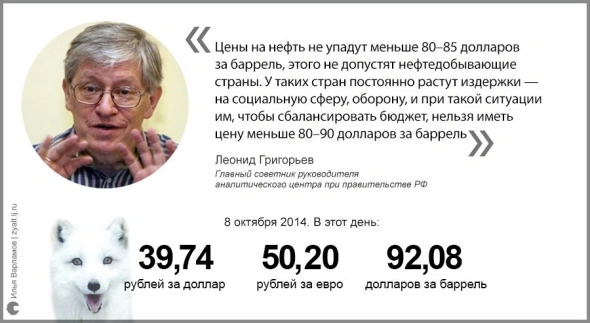

Что думали о цене на нефть и $ в 2014

- 07 сентября 2021, 14:21

- |

Случайно наткнулся на свой старый пост во вконтакте, где подборка высказываний и предсказаний видных деятелей России по цене на нефть и курсе рубля.

( Читать дальше )

Индексное инвестирование - дорога к коммунизму? Пост первый.

- 06 сентября 2021, 17:12

- |

Увлечение индексным инвестированием бодро и уверенно шагает по миру.

Все инвест консультанты от Уолл Стрит до нашей богоспасаемой Родины в унисон твердят — купи ETF и живи спокойно! Зачем пытаться изобретать велосипед, если долгосрочно рынок не обыграть?

Мысль выглядит разумной и логичной — купил паи фонда, который является просто техническим посредником и покупает за тебя активы по заранее известной и публично раскрываемой стратегии, и живи спокойно до старости.

Но таким ли уж техническими и нечего не решающим являются ETF-провайдеры?

Обратимся к крупнейшим управляющим компаниям - BlackRock и Vanguard.

Для понимания — BlackRock — владелец семейства фондов IShares. В фондах IShares на текущий момент почти $10 трлн., что составляет около половины ВВП США или 35 капитализаций индекса Мосбиржи. При этом около 8% самого BlackRock принадлежит прямому конкуренту - Vanguard, являющемуся по величине вторым провайдером ETF в мире.

Как видим, эти две крепко связанные махины контролируют огромные финансы, сбережения миллионов людей, и инвестиции тысяч компаний.

Ну и что, скажете Вы, сосредоточено у них много денег клиентов. Покупают-то они всё равно «условный SP500», и отклониться от правил не могут.

А теперь уважаемые знатоки, вопрос:

А КАК ЭТИ РЕБЯТА ГОЛОСУЮТ НА СОБРАНИЯХ АКЦИОНЕРОВ?

( Читать дальше )

Как я судился с банком ВТБ. Российское судопроизводство.

- 03 сентября 2021, 11:03

- |

Суть дела будет изложена вкратце, основное внимание – поведению банка и особенностям российских судов.

В октябре 2012 г. с Банком ВТБ-24 (позднее был присоединен к ВТБ) был заключен кредитный договор ипотеки. Процентная ставка первые 5 лет составляла 9,9 процентов годовых. Начиная с 03 апреля 2018 года определяется как ставка рефинансирования + 3 процента годовых.

В октябре 2017г. Банк ВТБ по известным только ему причинам решил сменить фиксированную ставку на плавающую на полгода раньше. Процентная ставка выросла с 9,9 до 11,5% годовых.

На вопрос, почему так, сотрудники банка удивились, как это могло произойти. Попросили написать финансовую претензию (такой порядок в ВТБ) и заверили, что в ближайшее время вопрос будет урегулирован. Дальше прошел ноябрь, декабрь 2017гг., январь 2018г. и наступил уже февраль. Ничего не изменилось. Банк требовал делать платежи из расчета 11,5% годовых. Кроме вышеупомянутой финансовой претензии была отправлена стандартная досудебная претензия Почтой России и зарегистрировано еще одно обращение в отделении банка.

( Читать дальше )

Ставки по вкладам вернулись на уровень до пандемии. Может стоит вернуться в банк?

- 13 августа 2021, 11:22

- |

Банки поднимают ставки по вкладам. В августе средняя доходность по депозитам в крупных российских банках в августе достигла 5,75%. Таким образом, ставки вернулись к уровню конца 2019 года, когда начиналась пандемия коронавируса.

В конце прошлого года средняя ставка в банках достигала минимального значения в 4,3%.

Средняя ставка рассчитана по вкладам крупнейших банках России. Например, сейчас в Сбере вклад на год имеет доходность 4,5%, а в Тинькофф Банке — 6,69% (с учетом капитализации процентов). Но встречаются предложения отдельных мелких банков со ставками до 7-8%.

Конечно, рост доходности вкладов не дар добреньких банкиров, а ответ рынка на рост инфляции в стране. Центробанк России пытается обуздать инфляцию и повышает ключевую ставку. Это за последние месяцы происходило уже четыре раза раза, и сейчас она достигла уровня в 6,5%. А коммерческие банки вслед повышают ставки по вкладам.

( Читать дальше )

Постоянный. Стабильный. Доход. (страшная сказка на ночь для новичков)

- 12 апреля 2018, 22:48

- |

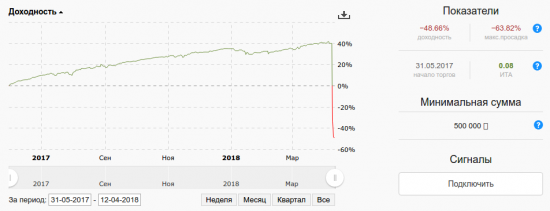

Я следил за этой стратегией — автор регулярно пиарил ее на СЛ. Но следил, конечно, не чтобы вложиться — а интереса ради, посмотреть, сколько протянет счет, собирающий в районе 50% годовых премии с проданных путов, ибо было очевидно, что рано или поздно он «взорвется». Увы, счет не протянул и года. Пост ни в коем случае не хэйтерский и не издевательский — сочувствую автору, на этой неделе ему пришлось пережить очень неприятные моменты в своей жизни/карьере. Надеюсь, деньги были вложены для него не очень существенные.

А для всех (и новичков в трейдинге в особенности) это очередное напоминание, что на рынке не бывает бесплатного сыра (а 50% годовых — это бесплатный сыр). И если вы видите (вроде бы) кусочек сыра, и не понимаете, почему его кроме вас никто не подбирает — наверное, где-то есть и кот за углом, или сыр лежит на очень хитрой и опасной мышеловке.

А для тех, кто считает, что события получения -8% ретурна за день на рынке очень редкие, это типа был «чОрный лЕбЯтЬ» и долгосрочно счет будет зарабатывать — привожу ниже статистику дневных мувов индекса ММВБ менее -8% в день с даты создания индекса:

( Читать дальше )

Можно ли показать результат лучше рынка?.. Можно!

- 02 ноября 2016, 14:24

- |

Всех приветствую! Возможно эта статья сэкономит вам очень много денег/времени и поможет понять как наиболее оптимально действовать на рынке акций. Я изложу ее в простом виде, но в ее простоте заключена большая ценность.

Речь пойдет об одном крайне интересном исследовании, в котором авторы проанализировали действия 77 000 американских инвесторов. Сейчас вы узнаете, как действуют (в среднем) индивидуальные трейдеры и инвесторы!!! Это одно из самых ценных исследований про фондовый рынок, что я читал за последние годы. Делюсь с вами, за плюсы в карму :)

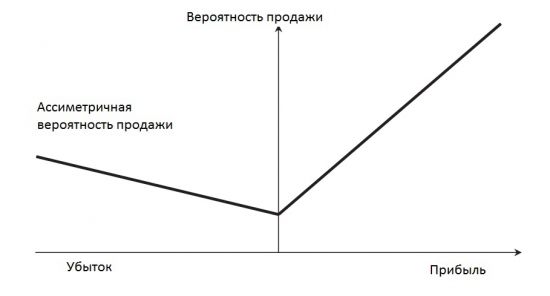

Авторы исследования получили в свое распоряжение данные о сделках всех инвесторов одного из самых крупных брокерских домов США за много лет. И посмотрели, как реагируют инвесторы в зависимости от того, наблюдают ли они прибыль на своем счету или убыток. Вот итог исследования:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал