Избранное трейдера Тимофей Мартынов

Продолжаем охоту на сносные ВДО 🏹

- 06 июня 2023, 15:28

- |

🍾 В своих изысканиях напал на ООО «Сибстекло» RU000A105C93. Это краткосрочная облигация с погашением в октябре 2025 года с ежемесячным купонным доходом 13.972 рубля, что формирует 17% годовых. Бумага торгуется выше номинала по 104.2%, а значит текущая годовая доходность ниже – 16.1%. Касательно ликвидности — за прошлую неделю прошел оборот 6 млн рублей. График рисует порой размашистые свечи. Можно было бы попробовать поставить заявку на 103.5-8% для более интересной сделки. Из минусов – купоны известны до января 2024 года. На агрегаторах вы можете видеть доходность 10.4% — они считают ее лишь по известным купонам за неполный год.

📄 Предусмотрена Put-оферта, которой можно воспользоваться при неудовлетворительной ставке на пока неизвестные купоны. В этом основной риск. Если придется подавать на погашение, то вернут номинал облигации – 1000 рублей, при покупке за 1040 означает, что 3 месяца улетают в трубу. Также есть комиссия за погашение до 1.5 т.р. на весь объем. Но не думаю, что обидят инвесторов, а предложат адекватную рыночную доходность. Хотя прецеденты с более громкими именами уже были. Рекомендую настоятельно ознакомиться. t.me/birzhevoymakler/497?single

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 6 )

Инарктика - Дивиденды 1 кв 2023г: 10 руб. Отсечка 11.07.2023г. Не выплачивать дивиденды за 2022г:

- 06 июня 2023, 12:45

- |

Инарктика (ранее Русская Аквакультура)– Дивидендная история

Период * Объявлены * Реестр дата * Дивиденд

1кв 2023 * 06.06.2023 * 11.07.2023 * 10 руб

2022 год * 06.06.2023 * дивиденды не выплачивать

3кв 2022 * 01.11.2022 * 18.12.2022 * 15 руб

2кв 2022 * 08.08.2022 * 11.09.2022 * 15 руб

1кв 2022 * 00.00.2022 * 11.07.2022 ** 8 руб

2021 год * 00.00.2022 * дивиденды не выплачивать

3кв 2021 * 03.11.2021 * 20.12.2021 ** 4 руб

2кв 2021 * 17.08.2021 * 21.09.2021 ** 4 руб

1кв 2021 * 28.05.2021 * 11.07.2021 ** 4 руб

2020 год * 23.04.2021 * 11.07.2021 ** 5 руб

6 м 2020 * 16.07.2020 * 11.09.2020 ** 5 руб

2019 год * 27.07.2020 * дивиденды не выплачивать

https://e-disclosure.ru/portal/company.aspx?id=17531

Сектор недвижимости

- 05 июня 2023, 22:18

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Китай

Продажи новых домов выросли с конца прошлого года, чему способствовало восстановление потребительского доверия после снятия ограничений COVID и значительное снижение ставок по ипотечным кредитам и требований к первоначальному взносу. Однако, улучшение было скромным по сравнению со значительным снижением, которое ему предшествовало.

Одним из сдерживающих факторов является то, что домохозяйства по-прежнему с опаской относятся к покупке предварительно выставленных на продажу домов, зная, что строительные работы по многим проектам были заморожены в последние годы. Спрос на готовые новые дома значительно вырос – продажи в прошлом месяце были на 12% выше, чем в апреле 2021 года, накануне спада на рынке жилья. Однако, таких домов не хватает, а гораздо более крупный рынок предпродаж остается подавленным – продажи снизились на 30% за тот же период.

( Читать дальше )

ТОП российских акций средней и малой капитализации: обновление состава - СберИнвестиции

- 05 июня 2023, 22:04

- |

Нашу подборку на этот раз покидают привилегированные акции Мечела. Сначала компания опубликовала слабые операционные результаты за первый квартал 2023 года, а затем ее совет директоров рекомендовал не выплачивать дивиденды за прошлый год. С момента добавления бумаг компании в подборку 16 декабря 2022 года они выросли в цене на 49,4%. На текущий момент мы не видим краткосрочных катализаторов дальнейшего роста котировок Мечела.

Акции Совкомфлота теперь тоже вне подборки. Мы включили их в подборку 12 мая, и менее чем за месяц они прибавили в цене более 55%. Катализатором роста послужил хороший финансовый отчет за первый квартал 2023 года. Мы позитивно оцениваем фундаментальный профиль компании, однако решили исключить бумаги из подборки после такого стремительного роста.СберИнвестиции

( Читать дальше )

Когда покупать Полиметал?

- 05 июня 2023, 20:21

- |

Полиметал уже второй год, будучи иностранной компанией из недружественной юрисдикции торгуется на Мосбирже с существенной премией к иностранным площадкам.

На Мосбирже акции стоят в 3 раза дороже, чем в Лондоне, и в 2,3 раза дороже, чем в Астане.

Подобные дисконты связаны в первую очередь с неопределенностью акционерных прав и токсичностью бОльшей части активов компании для иностранных инвесторов, которых большинство.

( Читать дальше )

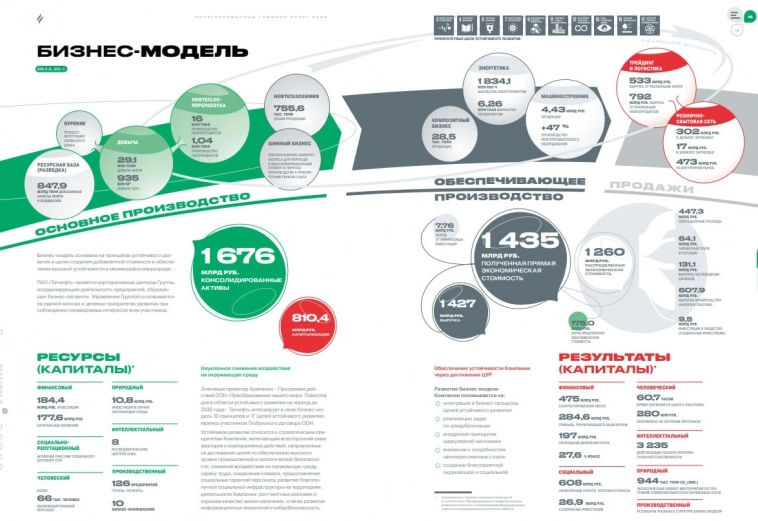

Татнефть. Годовой отчет за 2022 год

- 05 июня 2023, 09:24

- |

Отчет: ссылка

2022 год выделяется рекордными финансовыми показателями за счет ввода в эксплуатацию новых мощностей НПЗ ТАНЕКО и получения соответствующих демпферных выплат при реализации топлива на внутреннем рынке России.

💸 Объем капитальных вложений в 2022 году составил 177.6 млрд рублей (+47% г/г).

( Читать дальше )

Супруга продала Range - хочет новую машину. А рынок, похоже, сошел с ума...

- 04 июня 2023, 21:00

- |

Вопрос, собссно, обозначен в сабже.

Глянул я прайс на новые машины — и тихо удивился...

Достойные корейцы идут от 9-10 лямов.

Нормальные мерины — от 14-16 лямов (и это ни разу не MB GLS Maybach).

И вдруг:

auto.ru/cars/used/sale/bentley/bentayga/1116817349-7c0ff793/

Прайс в разуме, транспортный налог не пугает.

Вопрос к уважемому community — в чем подвох?

Обслуга дорогая?

Надежность на минимуме?

Что-то еще?

Заранее благодарен за любые полезные ответы.

Срач, как обычно, не приветствуется, тем более, политический.

С уважением

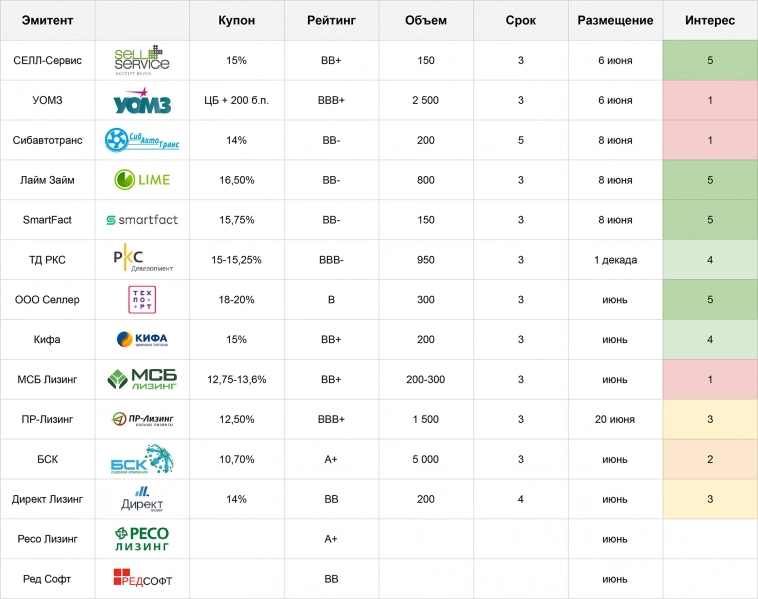

Облигации: первичные размещения в июне. Предварительный план

- 04 июня 2023, 13:47

- |

⚠️Практически все размещения этого месяца представляют только спекулятивный интерес (потенциальный апсайд к цене) и оценки им выставлены именно с этой позиции

📉Инвестиционно можно посмотреть на ПР-Лизинг – доходность чуть лучше среднего по группе, это если у кого вдруг еще доля лизингов в портфеле недостаточная. И, возможно, Башкирскую содовую

Мнение по основным эмитентам:

🔹СЕЛЛ-Сервис, Лайм, Смартфакт – объемы уже расписаны по предзаказам, про двух последних даже не успел посты сделать, участвую везде

🔹УОМЗ – флоатер с очень сомнительной доходностью. Оборонка. Минимальный маркетинг выпуска. Возможно, его забирают заранее согласованные крупные кредиторы, а возможно будет долго висеть на размещении, как апрельский Заслон. Сильно интересным в любом случае не выглядит

🔹Сибавтотранс – явно нерыночное предложение, под соответствие которому сейчас пробуют разогнать первый выпуск. Кто додержал – молодцы. Будет интересно посмотреть, сможем ли мы дать на этом размещении коллективный отпор жадному эмитенту, или же рынок на общем ажиотаже проглотит даже такую каку

( Читать дальше )

Как компании зарабатывают деньги. Пермэнергосбыт

- 02 июня 2023, 22:07

- |

ПАО «Пермэнергосбыт»

Сегодня читаю отчёт сбытовой компании ПАО «Пермэнергосбыт» — единственного гарантирующего поставщика электроэнергии в Пермском крае. Энергосбытовые компании проводят закупку электроэнергии на Оптовом рынке электроэнергии и мощности (ОРЭМ), оплачивают доставку ресурса по сетям энергоснабжения до потребителя, проводят расчеты, выставляют счета и осуществляют сбор средств за уже потребленную клиентами электроэнергию. Таким образом, энергосбытовая компания – это «торговая сеть» электроэнергии, от стабильной работы которой зависит реализация планов развития всей энергосистемы, надежность и качество энергоснабжения.

Сегодня существует два вида энергосбытовых компаний – независимые и гарантирующие поставщики электроэнергии. Независимые энергосбыты чаще всего являются корпоративными структурами, поставляющими электроэнергию для отдельных предприятий или отраслей. Наиболее крупными участниками энергосбытовой отрасли являются гарантирующие поставщики, которые обязаны заключать договор энергоснабжения с любым клиентом и обеспечивать поставку энергоресурсов. В каждом регионе России работает один, реже – несколько гарантирующих поставщиков электроэнергии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал