Избранное трейдера Тимофей Мартынов

Как компании зарабатывают деньги. Калужская сбытовая компания

- 04 июля 2023, 20:42

- |

Фото pressaobninsk.ru

Сегодня читаю отчёт сбытовой компании ПАО «Калужская сбытовая компания» — гарантирующего поставщика электроэнергии в Калужской области. Компания возникла в ходе реформы РАО «ЕЭС России» — местное АО «Калугаэнерго» было разделено по профилю деятельности на генерирующую, сетевую и сбытовую компании. 1 апреля 2004 года (ха-ха) была осуществлена государственная регистрация новых компаний, выделенных из ОАО «Калугаэнерго», в том числе ОАО «Калужская сбытовая компания». В 2005 компанию вывели на Мосбиржу, и теперь она нам известна как ПАО «Калужская сбытовая компания».

В своём отчёте компания хвастается тем, что является первым энергосбытом в России, который создал свои генерирующие мощности — Обнинскую ГТУ-ТЭЦ №1. Достойная уважения попытка диверсифицировать свой бизнес — обычно фантазии по диверсификации у других энергосбытов заканчиваются на торговле счётчиками и товарами для дома. Тут мужики построили ТЭЦ и это офигенно. Однако справедливости ради укажу, что ПАО «Магаданэнерго» (дочерняя к «Русгидро», о ней у меня была статья) занимается и генерацией, и электросетями, и энергосбытом и уже давно. Там правда история другая — на Колыме изолированная энергосистема и вся она целиком досталась «Русгидро», народа мало, решили что делить на профильные компании смысла нет.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

7 лучших облигаций по соотношению риск-доходность с погашением до 31 декабря 2024

- 04 июля 2023, 13:58

- |

В случае увеличения ключевой ставки на ближайшем заседании 21 июля облигации будут стоить дешевле. Сегодня рассмотрим облигации с погашением до 31.12.2024, которые можно будет приобрести после решения о ключевой ставке.

1. Промомед 1Р2

Производство и оптовая торговля фармацевтической продукцией.

Рейтинг: ruA- (эксперт РА)

ISIN: RU000A103G91

Стоимость облигации: 97,69%

НКД: 41,17 р.

Доходность к погашению: 12,17% (купоны 9,45%)

Периодичность выплат: полугодовые

Дата погашения: 26.07.2024

2. АБЗ-1 1Р02

Один из крупнейших производителей асфальтобетонных смесей в России, лидер Северо-Западного региона.

Рейтинг: ruBBB (эксперт РА)

ISIN: RU000A1046N6

Стоимость облигации: 101,5%

НКД: 10,13 р.

Доходность к погашению: 12,09%

Периодичность выплат: ежеквартальные

Дата погашения: 03.12.2024

3. МВ Финанс 1Р2

Компания, созданная для финансирования группы М.Видео-Эльдорадо

Рейтинг: А (АКРА)

ISIN: RU000A103HT3

Стоимость облигации: 94,28%

НКД: 12,43 р.

Доходность к погашению: 13,75% (купоны 8,1%)

Периодичность выплат: ежеквартальные

( Читать дальше )

5 идей в российских акциях. По каким бумагам позитивные ожидания

- 03 июля 2023, 16:16

- |

Просто и понятно

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. За 5 месяцев 2023 г. банк заработал 589 млрд руб. чистой прибыли, что позволяет рассчитывать на более 1 трлн руб. по итогам года. Таким образом, Сбербанк может сохранить высокий уровень дивидендов и после рекордных выплат за 2022 г.

Ожидания крупных дивидендов за 2023 г. — это фактор в пользу дальнейшего роста бумаги. Дивиденды Сбера в 2024 г. могут достичь около 30 руб. на акцию, что предполагает более 12% дивдоходности по текущим котировкам — слишком привлекательный уровень для топовой голубой фишки.

Сбербанк-ао (Покупать. Цель на год: 350 руб./ +46%)

Прошла коррекция

В акциях TCS Group в последние недели прошел коррекционный импульс после прошедшей волны роста. Бумаги опустились к интересным в среднесрочной перспективе уровням.

Драйвером роста бумаги выступает восстановление прибыли после просадки прошлого года, а также продолжающееся расширение клиентской базы.

( Читать дальше )

Аллокация

- 03 июля 2023, 14:35

- |

Урок №16

Данный термин чаще всего можно встретить при размещении на рынке акций или облигаций.

В простом смысле аллокация- это пропорциональное распределение активов среди инвесторов. Делается это для того, чтобы каждый смог получить максимально возможное количество активов и никто не обиделся.

Дальше накидаю ряд фактов, чтобы у вас сложилась полная картина процесса:

— Из-за привлекательности актива, число заявок на его получение, превышает максимально возможное количество.

Допустим, компания на IPO планирует разместить 100 000 акций, но количество заявок суммарно составило на 500 000 акций.

Таким образом каждый человек получит по 1 акции на каждые 5 ранее заявленные. Если вы подавали заявку на приобретение 100 акций, то получите 20, а если хотели взять 20, то получите только 4.

— Окончательное решение по аллокации принимается продавцом акций, то есть компанией, которая выходит на IPO. Естественно, продавец заинтересован в первую очередь крупными клиентами или теми клиентами, которые планируют держать актив максимально долго. При этом необходимо соблюдать баланс, чтобы и мелким инвесторам тоже что-то досталось.

( Читать дальше )

Долгосрочные инвестиции в дивном новом мире

- 02 июля 2023, 18:33

- |

docs.google.com/presentation/d/1JjDy4deDIBHArWG-MbIJQmpnvqMjycj3/edit?usp=drivesdk&ouid=110061706720544792521&rtpof=true&sd=true

👉 Не вдаваясь в геополитику, можно констатировать тренд на существенное изменение мироустройства: он перестает быть монополярным.

👉 Возникновение двух и более полюсов И вероятность конфликта между ними (холодного ли горячего ли) приводит к существенным перестройкам в политике государств

👉 У Рэя Далио есть крутая книга о том, как исторически происходила смена гегемона — the changing world order: why nations succeed and fail

👉 Фокус доклада в следующем: посмотреть в каких отраслях, в связи с данными изменениями, может наблюдаться долгосрочное улучшение конъюнктуры

👉 Долгосрочное постоянное улучшение конъюнктуры — ведет к улучшению финпоказателей компаний и основаниям для дальнейшего роста (как было с химиками, ну или с БСПб)

👉 Все еще позитивно смотрю на секторудобрений в долгосроке

( Читать дальше )

Фундаментальный анализ ГМК Норникель – риски и перспективы

- 02 июля 2023, 11:44

- |

Выиграл один из конкурсов на Смартлаб и обещал сделать анализ ГМК Норникель. Да мне самому интересна данная компания, она на 5 месте в моем портфеле по доле (3,7%). Поэтому проанализируем 3 сценария для компании и их влияние на цену акций.

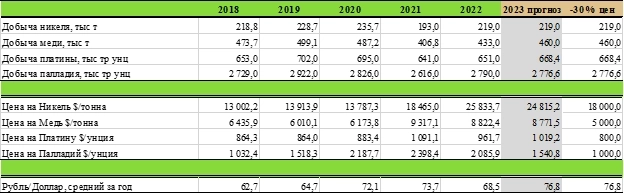

Анализ достаточно прост, как и бизнес у Норникеля (добыл полезные ископаемые и продал). Поэтому, прежде всего, я нашел информацию по добыче компании (на Смартлаб) и цены на соответствующие металлы (данные Всемирного Банка). Цены на металлы в долларах и деятельность Норникеля связана с экспортом, поэтому, очевидно, для расчетов пригодится курс доллара. Данные приведены в таблице ниже (цены на металлы и курс доллара – средние значения за год):

Таблица 1

В последних двух колонках прогнозные данные, но о них чуть позже. Для получения расчетной выручки умножил добычу, цену металлов и курс доллара. Получил следующие данные:

Таблица 2

( Читать дальше )

Почему долгосрочно падает рубль (как меняется денежная масса, анализ динамики М2 от ЦБ РФ и ФРС). ВЫВОДЫ про рубль и индексы РТС и Мосбиржи.

- 02 июля 2023, 09:16

- |

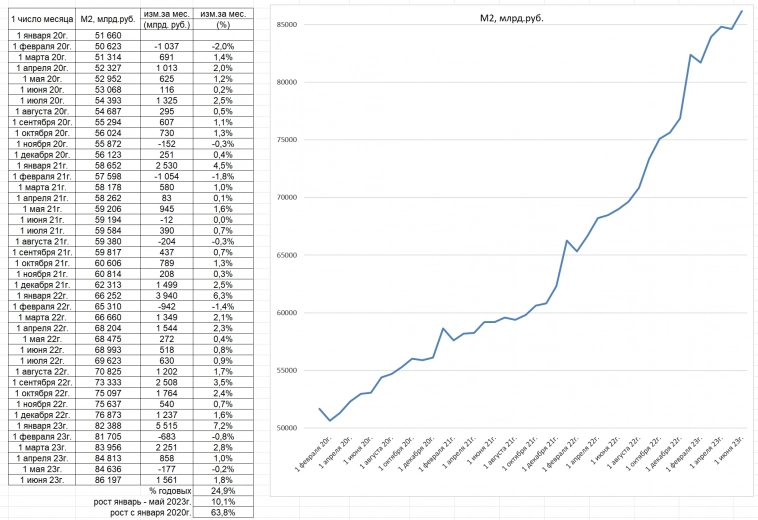

М2 — это собственные, доступные для платежа средства (нал., б/н) + депозиты.

Вышли данные о М2 руб. на 01 июня 2023г. (на сайте ЦБ РФ).

И вышли данные о М2 в США за июнь.

Сравните углы наклона графиков !

По данным ЦБ РФ, построил график:

в мае 2023г. денежная масса М2 выросла аж на 1,8%, а

за последние 12 мес. рост М2 на 24,9%

(до СВО, М2 росла примерно на 10% в год).

М2 США с последними данными за июнь (построил график по цифрам на сайте ФРС):

за последние 12 мес.

долларовая масса М2 уменьшилась на 3,9%.

( Читать дальше )

Гора родила мышь

- 01 июля 2023, 11:49

- |

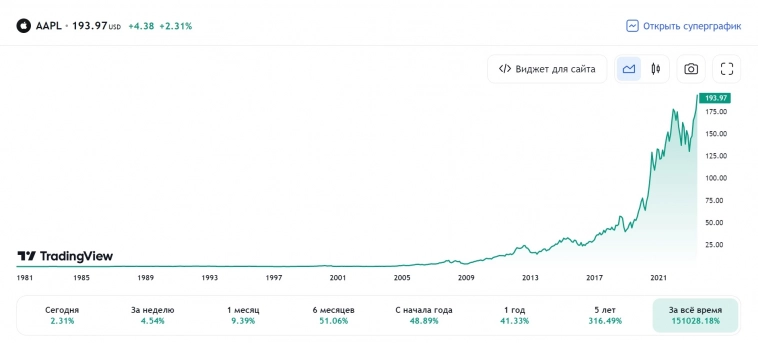

Рыночная стоимость Apple поднялась выше $3 трлн во второй раз за полтора года. Впервые это случилось в январе 2022 года, но закончить торговый день выше этой отметки у компании не получилось, а сразу после начался период падения. Сейчас инвесторы настроены более оптимистично

Рыночная капитализация Apple превысила $3 трлн, следует из данных торгов. По состоянию на 19:40 мск акции Apple стоили $192,6 за штуку — рост на 1,59% относительно уровня предыдущего закрытия биржи. Это новый рекорд стоимости бумаг, с начала 2023 года они подорожали почти на 55%. Капитализация компании составляла $3,029 трлн, это почти на $500 млрд больше, чем у идущей второй Microsoft.Компания преодолела отметку в $3 трлн во второй раз за полтора года. Впервые Apple сделала это в январе 2022 года. Компания тогда стоила больше, чем вся экономика Великобритании или весь фондовый рынок Германии.

Собственно гора:

А вот и мышь:

( Читать дальше )

АЛРОСА (ALRS). Как компания переживает санкции? Итоги 2022 года. Стоит ли покупать акции?

- 01 июля 2023, 09:19

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. Сегодня рассмотрим Алросу (ALRS), каково состояние дел в компании. И стоит ли покупать ее акции?

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

АЛРОСА — крупнейшая алмазодобывающая компания (занимает 27% мирового рынка), мировой лидер по объему добычи и запасов алмазов. Основными направлениями деятельности являются геологоразведка, добыча и продажа алмазов, производство бриллиантов. Добывающие активы АЛРОСА расположены в Республике Саха (Якутия) и Архангельской области. В группе АЛРОСА работают более 30 тыс. человек.

АЛРОСА обладает запасами ресурсов в размере 1 млрд кар, включая 628 млн кар резервов. Ограниченность мировой ресурсной базы алмазов при уровне ресурсов АЛРОСА достаточна для ведения добычи на протяжении 30 лет.

( Читать дальше )

Страсти по Санкт-Петербургу.

- 30 июня 2023, 11:00

- |

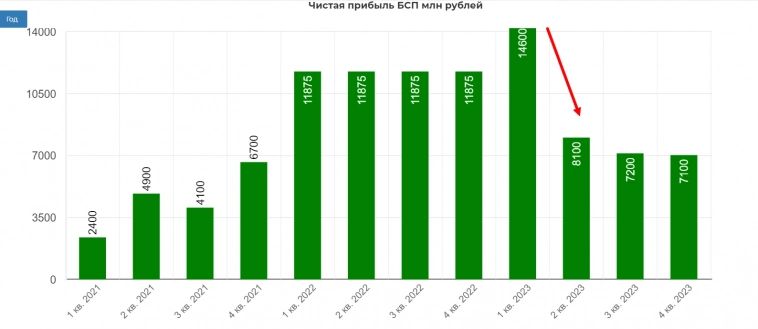

Кроме Сбербанка и Сургута, на конфе витала идея покупки БСП под рост пейаута с 20 до какого-то значения.

Идея понятна, так как достаточность капитала в районе 20% и распределив даже 20-30 ярдов на дивиденды, останется на приемлемом уровне. В долгосрочном горизонте никаких проблем не видится, однако! Есть нюансы.

1. В феврале 2023 БСП попал под санкции, лишившись возможности рубить на валютном рынке. Это одна из важнейших статей в аномальной прибыльности банка

2. Второй квартал будет сильно слабее 1го. И все зависит от подачи новостными каналами. Уже известно, что прибыль за второй квартал будет в районе +- 7 млрд рублей. Сравнение кв/кв может расстроить рынок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал