Избранное трейдера Dmitrij M

Родителям на заметку: 10 упражнений для развития финансовых навыков у детей

- 09 февраля 2019, 11:05

- |

Продолжаю серию статей о финансовой грамотности у детей. Выделю возрастные группы и расскажу подробнее о каждой.

Джолайн Годфри — одна из ведущих специалистов, занимающихся в США финансовым воспитанием детей.

Джолайн систематизировала упражнения, которые помогут детям выработать нужные навыки.

По ее мнению, процесс социального, эмоционального развития ребенка стоит разделить на четыре ступени. Первая ступень — возраст с 5 до 8 лет. В это время главные детские черты — любопытство и любознательность, неусидчивость, неумение сконцентрировать внимание при этом — огромные запасы энергии. Зато еще нет понимания, что в этом мире справедливо, а что — нет. Как раз в этом возрасте пора учить, как вести счет деньгам, пониманию ценности и назначению денег. Формировать умение отличать желания от потребностей. Закладываются первые представления об этике.

Вот 10 упражнений для развития финансовых навыков у детей 5 — 8 лет:

Умение экономить

( Читать дальше )

- комментировать

- 3.5К | ★23

- Комментарии ( 10 )

10 лучших фильмов про биржу, которые можно посмотреть на выходных. Все для Вас мои дорогие.

- 07 февраля 2019, 16:57

- |

искренне надеюсь, что хоть немного вдохновитесь просмотром.

p.s. Мне лично фильм "В погоне за счастьем" понравился.

1. Игра на понижение | The Big ShortЖанр: драма2015 год Режиссер: Адам МакКейВ ролях: Брэд Питт, Финн УиттрокРейтинг Kinopoisk – 8,3Слоган: This is a true story Анонс Kinopoisk: Фильм о людях, которые сделали миллионы на мировом экономическом кризисе.

( Читать дальше )

- комментировать

- 12.2К |

- Комментарии ( 37 )

Почему Вас не должно быть на российском рынке если Вы инвестор?

- 07 февраля 2019, 14:36

- |

На это есть несколько причин.

1) Компании которые ориентированны на внутренний спрос не будут расти так как нет роста внутреннего спроса. И не предвидится роста внутреннего спроса — скорее экономика в ближайшие десятилетия станет еще более государственной сокращая возможности для роста. Второй не маловажный момент — но численность населения страны будет снижается, а численность пенсионеров расти — никакого роста в такой стране не будет (и есть множество примеров других стран это доказывающих).

2) Компании работающие на внешние рынки в России — это связанные с энергетикой компании. Всего несколько исключений связанных с металлами.

Казалось бы — спрос на энергетику должен быть огромен — ибо энергия нужна для всего. но это не так — электрокары, альтернативная энергетика — вот эти отрасли ПОЛНОСТЬЮ обеспечивают прирост потребности в энергии. Даже Опек прогнозирует что спрос на нефть глобально уже через 10 лет перестанет расти.

( Читать дальше )

Дефолт: что это и почему происходит, по каким признакам определить приближение и как защититься

- 07 февраля 2019, 12:41

- |

В России, когда говорят о дефолте, сразу вспоминают 1998 год. Правительство тогда отказалось от погашения краткосрочных гособлигаций, что привело к росту курса доллара, резкому ценовому росту и обесцениванию сбережений обычных граждан. Произошел дефолт, последствия которого были очень негативными для населения. Однако само понятие «дефолт» намного объемнее. Оно может относиться не только к отдельному государству, но и компаниям. Что такое дефолт? Можно ли простому человеку определить, когда он начнется?

О дефолте простыми словами

Термином «дефолт» обозначается отказ выплачивать долги по основной задолженности, процентам и иным обязательствам по кредитному договору. Дефолт в компании – отказ платить ее кредиторам. Результатом становится банкротство.

Дефолт в стране – отказ выплачивать государственные долги. Причем это могут быть как внутренние обязательства (перед населением), так и внешние (перед другими странами).

( Читать дальше )

- комментировать

- 15.1К |

- Комментарии ( 19 )

Шансы выжить в трейдинге и реальном бизнесе

- 07 февраля 2019, 07:16

- |

Давайте разберёмся. На самом деле это особенность восприятия периода «нефтяного разлива», когда почти все ниши были свободны, деньги никто не считал. За издержками никто особо не следил, создавались отделы, департаменты, неэффективные рабочие места...

Надо сказать, что и с кадрами было туго. Ну что мы имели 15 лет назад в IT, к примеру? Вчерашних военных инженеров или математиков.

Рынка не было и специалистов не готовили. Сейчас же выросло поколение айтишников с нуля, конкуренция обострилась. Для получения хорошей вакансии нужно иметь навыков на страницу.

Если 15 лет назад на рынок ПО в России можно было выйти с утилитой, написанной за две недели на старом ноутбуке с соседом по общаге под пиво и садиться за стол переговоров с управляющими банков, то теперь такой возможности нет. Рынок насыщен решениями, конкуренция жесточайшая. И это я рассматриваю только IT, довольно маржинальную область.

( Читать дальше )

Как измерить предсказательную силу торгового алгоритма?

- 06 февраля 2019, 21:12

- |

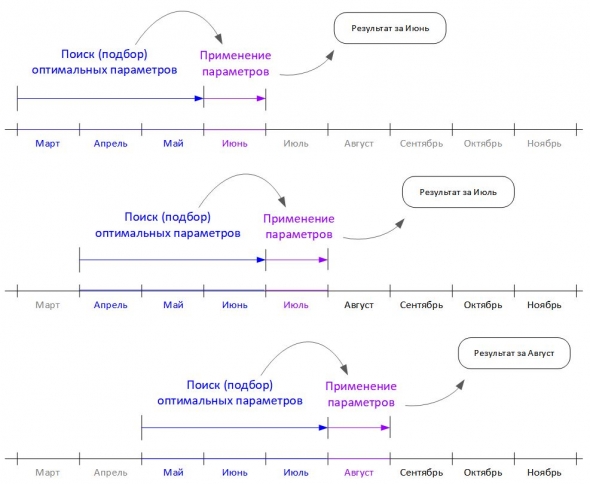

Методика тестирования выглядит так:

Описание словами:

1. Скачиваете исторические данные по инструменту

2. Выбираете период оптимизации параметров алгоритма (например: 3 месяца)

3. Отъезжаете от текущей даты назад на несколько месяцев (например на 1 Июля 2018)

4. Находите (подбираете) оптимальные параметры алгоритма при тестировании за 3 месяца.

5. Тестируете стратегию с оптимальными параметрами на Июле 2018

6. Повторяете цикл, начиная с пункта 4, со сдвигом на 1 месяц (или 1 неделю или 2 недели или 2 месяца — по вкусу).

Если не поленитесь и проведете тестирование на 10 циклах (с последовательным сдвигом периодов или выборочно), то у вас появится

( Читать дальше )

Что я понял о риске и вам советую!

- 06 февраля 2019, 19:45

- |

Вот и я хочу рассказать Вам о том, что я понял о риске за 5 лет активной торговли(почти каждый день), и что вам советую понять лучше сразу!

1. Риск должен быть ограничен всегда! Стоп лосс должен быть всегда! Даже если у вас «логический» стоп, например: пробой уровня и закрытие дневки ниже уровня, пробой скользящей или что-то подобное! Ставьте защитный стоп чуть ниже/выше, если Ваш стоп логически примерно 3%, поставьте дополнительно 6-7%. Рано или поздно случится момент по типу «9 апреля», «25 декабря», «ТрампНаш», «Брексит» и черти что еще и он вынесет вас вперед ногами! Не пеняйте потом на глупости вроде «такого быть не должно», «этого никогда не было». Прочитайте Антихрупкость Талеба или его же Черный Лебедь, поможет немного осознавать неожиданности разного рода.

2. Любая стратегия или точка входа на основе «оно не может расти/падать вечно» опять же без стопа, рано или поздно вынесет Вас точно также! На рынке бывает всё, что угодно и рынок может расти/падать сильно больше чем вы думаете.

( Читать дальше )

Трейдинг из дома: плюсы и минусы

- 06 февраля 2019, 10:39

- |

В прошлом октябре закончил почти 9-летний цикл трейдинга из дома. Закончил осознанно. С год задумывался об этом, искал возможность. Чтоб перестройка жизненного ритма не ухудшила показатели на рынке. В то же время уйти от неоптимальностей, начавших возникать при работе дома. Товарищ предложил стать соинвестором в маленьком проектике. Использовал возможность как повод встряхнуть жизнь.

Плюсы:

1. Ритм жизни, темп которому задаешь сам. Помню ощущение 2010-11гг. Первые годы после 10 лет предпринимательской жизни. Идешь или едешь куда-нибудь, и понимаешь, что по привычке начинаешь спешишь. Постепенно все успокоилось.

2. 100% времени посвящается трейдингу. Очень важная деталь в период становления меня как биржевого игрока. Вначале, в 2010 перетестил все старые системы. Удивился, насколько сыро и поверхностно было до этого. Неудивительно, так как раньше полностью сосредоточиться на трейдинге не мог. А полная фокусировка на торговле – ключ к появлению инсайтов. Именно тогда укрепился в мысли, что работа и активная торговля – вещи несовместимые. Активно торгуешь – отдавайся делу полностью.

( Читать дальше )

Покупаем валюту на бирже выгоднее, чем в обменниках

- 05 февраля 2019, 13:39

- |

На самом деле, покупка долларов не в обменнике, а на бирже – дело очень простое. Для этого вам понадобится торговый счёт на фондовой секции (при объёмах покупки менее 1000 долларов или если сумма не кратна 1000) или на валютной секции (при покупке кратно 1000 долларов). Как правило, при открытии брокерского счёта у вас есть доступ к обеим этим площадкам (а также к срочной секции), но на каждую из них деньги нужно заводить отдельно (или переводить между ними). Лучше уточните этот момент у своего брокера.

Таким образом, купить валюту можно на фондовой или валютной секции. На валютной секции размер лота равен 1000, на фондовой 1 (можно купить 1 доллар). Разницы в курсах на этих площадках практически нет, максимум на 1-2 копейки, но некоторые отличия всё же есть:

Во-первых, на валютной секции немного ниже комиссия за операцию, но опять же, счёт идёт на сотые доли процента (точные цифры обязательно уточняйте у брокера, т.к. это будет зависеть и от брокера и от вашего тарифа).

Во-вторых, на фондовой секции можно купить доллары только с расчётами «Завтра» (TOM), т.е. средства станут доступны для вывода только на следующий рабочий день.

( Читать дальше )

Philip Morris, многообразие брендов. Фундаментальный обзор от курева до пойла. Правильная ПУЗЫРЬковая диаграмма.

- 04 февраля 2019, 23:20

- |

Хорошо, когда есть сигареты. Иногда это даже лучше, чем друзья. Сигареты не сбивают с толку. Они молчаливые друзья.

Удивительно, но большинство сигарет, что курит население страны, принадлежит одной компании — Philip Morris. Это всем известные «Мальборо», «Бонд», «Честер», «Парламент», «ЭлЭм».

Сигареты компании даже рекламировал будущий президент:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал