Избранное трейдера Denis Lisin

Старт

- 12 мая 2019, 09:05

- |

Совсем недавно читаю данный ресурс.и решился на ведение блога.

Может и несколько самонадеянно.

Итак, для начала.

Мне 32.

С 2007 года, с самого начала моей трудовой деятельности я заинтересовался вопросами финансовой грамотности. Но реальный опыт у меня был только в формате банковских депозитов и покупки валюты в кассах тех же институтов.

И вот совсем недавно от продажи недвижимости мне пришла сумма в размере 1.5 млн рублей.

Встал вопрос как грамотно распорядиться этими деньгами. Первое, что на ум пришло естественно депозиты. Не имея реального опыта на фондовом рынке такой супер консервативный инструмент выглядит достаточно разумно.Я так и сделал.

На сегодня мой «портфель» выглядит следующим образом:

1 млн руб- депозиты в 2х банках.

4300 $ — пока в виде депозита так же (накопления из прошлого)

172 000 руб — на обычном карточном счёте как резерв.

500 000 — свободный остаток с продажи недвижимости.

И вот пришла ко мне мысль зайти на фондовый рынок. Попробовать.

( Читать дальше )

- комментировать

- 3.9К | ★11

- Комментарии ( 53 )

Крепостные Евросоюза

- 11 мая 2019, 23:33

- |

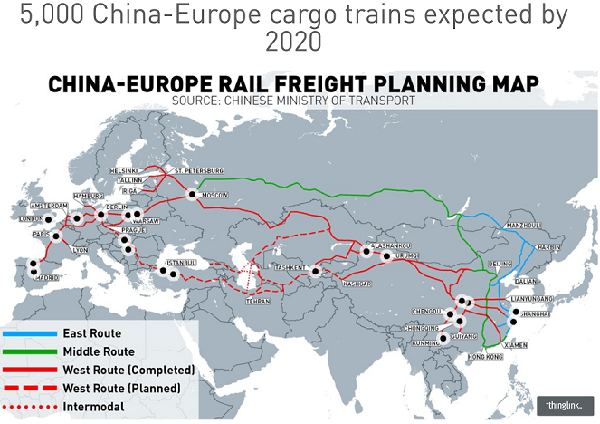

Некоторые граждане сомневается, что потеря Российского рынка для иностранных производителей станет критичной.

А я сомневаюсь, что эти граждане помнят новость из 2000ых, когда СМИ объявили, что компания мерседес в Москве продаёт своих премиальных моделей больше, чем в Берлине.

Если кто-то сомневается в степени критичности потери России, а вернее в зависимости Евросоюза от России, то предлагаю пофантазировать вместе.

Если Россия завтра прекратит покупать фасованные и дособранные китайские товары из Европы. Причём пускай даже не своими(российскими товарами) их заместит, а китайскими… То случится ряд вещей.

( Читать дальше )

Тезисы выступления (ретро) Андрея Беритца. Часть 2.

- 06 мая 2019, 02:23

- |

"Торговая система — средство оценки поведения рынка, дающая набор порядка

поведения. Она не рассчитана на дачу отдельных сигналов, это не комплекс индикаторов.

ТС не может дать идеальную точку входа."

«Трейдер — это и конструктор своей ТС, её испытатель и диспетчер.»

«Под рынок необходимо подстраиваться чтобы понимать что на нем происходит.»

«Понимание того, устраивает ли тебя ТС, приходит только в ходе ее отработки.»

"ТС это не шаблон! ТС это: выявляем неэффективности либо закономерности поведения

цены, даём количественную оценку (насколько часто это происходит), классифицируем,

получаем статистический мат. результат."

«Анализируя рынок, на цену надо смотреть через призму причины и следствия.»

"Рынок это не график. Рынок это цена, это таблица сделок. Движение цены это дисбаланс спроса и предложения."

( Читать дальше )

Как я начал зарабатывать.

- 01 мая 2019, 10:02

- |

Для начала я торгую 1 инструмент и интрадей, через ночь сделки не переношу.

Первое, что как-то ввело в курс и откуда была взята ключевая идея для заработка это Элдер " Как играть и выигрывать на бирже". Речь идет не индикаторах или еще чем-то, просто 1 мысль, которую, я правда отбросил на 3 года, как не рабочую, но потом к ней вернулся и все стало получаться.

Второе это Андрей Беритц, его бесплатный семинар, он есть на ютубе. Смотрел его раз 20, на протяжении 2 лет. Все что он там говорит, я с ним согласен полностью и в процессе роста мастерства, никаких противоречий в его утверждениях я не нашел.

Третье. Это статьи хамелеона на трэйдитрэд. Кто-то делал подборку ключевых его статей. Они не просты для восприятия, но там дается то, что нет ни в одной книге. я себе их сохранил и даже распечатал, чтобы не потерять.

( Читать дальше )

Интервью Уильяма О`Нила (из серии "Старый маг рынка рассказывает...")

- 27 апреля 2019, 13:15

- |

Содержание видео (~20 минут, русские субтитры)

- Как он встал на верный путь (поиск успешного трейдера)

- Как он стал покупать новые максимумы (исследование сделок успешного трейдера)

- Как он разочаровался в Уолл-стрит (там почти нет тех, кто сечёт фишку)

- Как он купил Syntex и заработал на место на NYSE (высидел благодаря правилам)

- Как он создал свои правила (иначе будете лудоманить в трансе, наведённом лимбической системой)

- Как он установил рекорд доходности в 1967 году (bull market, baby!)

- Как он создал книгу эталонных акций (ему помогло предыдущее исследование, на толщину книг его эталонных акций можно посмотреть здесь)

- Как он продавал подписку на свои datagraphs (они понравились народу, ни у кого такого ещё не было — pdf с параметрами, которые там были)

- Как он делает упор на фундаментальный анализ (CANSLIM это 60-65% фундамент, 40-35% график+общий рынок)

- Как он стал покупать акции с высоким P/E (это показатель реального спроса со стороны проф. участников)

- Как он исследовал инерцию прибыли (будущие суперлидеры имели огромное ускорение роста прибыли ещё до начала большого движения)

- Как он клал все яйца в одну корзину (и потом внимательно следил за ней)

- Как он хотел стать владельцем хозяйственного магазина

( Читать дальше )

ЛИЧНЫЙ БЮДЖЕТ: распределение аванса за апрель 2019 г. ЧАСТЬ 2.

- 26 апреля 2019, 07:13

- |

Всем привет.

Этот пост является продолжением большого вчерашнего поста-распределения. Перейдем к сегодняшним темам.

Недавно задумывался по поводу того, что когда кончится кредит и будут удовлетворены ближайшие цели, то нужно будет корректировать модель инвестирования в акции. Я пришел к выводу, что не понимаю из чего складывается прибыль и дивиденды по многим акциям компаний энергетической отрасли. Баффет, например, не инвестирует в акции компаний, которых не понимает. Да, мы живем не в каменном веке и электроэнергия нужна будет всегда. Тем не менее, это всё так далёко от моего понимания, что я решил выделить те компании, которые как я считаю, хоть немного понимаю. Компании из списка ниже отвечают следующим критериям:

- Компания существует больше 10 лет;

- Компания получает прибыль обязательно в том числе и благодаря экспорту за рубеж (или входящим/исходящим инвестициям);

- Компания платит дивиденды более-менее стабильно в размере выше ставок по банковским депозитам на длинной дистанции.

( Читать дальше )

Судак-Тудак (робот)

- 18 апреля 2019, 15:32

- |

Алгоритм данной торговли был описан уважаемым Гном (https://smart-lab.ru/blog/499606.php) и, поскольку я являюсь любителем различных теорий Мартингейла и усреднения, написал робота по этой стратегии.

Подробно на алгоритме останавливаться не буду — читайте по ссылке у Гнома, там очень хорошо всё расписано.

Здесь — немного измененная реализация. Отличие в том, что позиции открываются не через равные промежутки цены, а чуть шире: еще должно прийти хотя бы минимальное подтверждение, что дальше не полетит (в данном случае использован вход обратно в канал Боллинджера, но это несложно поменять на что угодно).

Если полетит против нас вертикально, мы хотя бы не будет бессмысленно открывать кучу сделок на мгновенной длинной вертикальной палке.

Итак, представляю: «Судак-Тудак» Универсальный (одновременно для акций и фьючерсов).

Если хотите добавить инструменты (а они добавляются в массив aTickerList), не забудьте вписать их данные в массивы:

( Читать дальше )

- комментировать

- 12.3К |

- Комментарии ( 63 )

Надежность ОФЗ по сравнению с вкладами.

- 18 апреля 2019, 01:27

- |

ОФЗ — доходность до 3 лет около 7,9% годовых.

Из минусов

1. Напрягает это долгое погашение купонов и вывод ден средств по 2-3 дня у гос брокеров (ВТБ, ПСБ, Сбер), комиссии брокера, что дает примерно к номинальной ставке минус 0,5% годовых.

У брокера Открытие с этим полный порядок (погашение и вывод) день в день, но смущает надежность брокера.

2. Подсудность. Брокерские услуги в отличие от вкладов не попадают под ЗоЗПП, а это значит при проблемах нельзя будет выбрать суд по месту своего жительства (придется идти в карманный суд брокера) и придется платить пошлину.

3. Риск просадки. Более менее вменяемая доходность идет от 3 лет. Если повторится очередная ракета по ключевой ставке сидеть придется долго, попутно облизываясь на кризисные ставки в 20-30% годовых.

Вспомним хотя бы 15 год.

( Читать дальше )

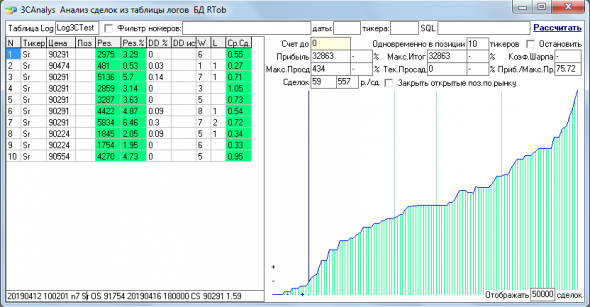

Робот на синтетике

- 17 апреля 2019, 12:01

- |

Выпустил его с начала года в песочницу на депозите 250 т.р.

Понаблюдаю за ним годик, если попрет, то увеличу ему депозит.

Сделки очень часть закрываются в плюс. Вот одна из красивых сделок:

За первый квартал должно было получиться 32 863 руб. прибыли, и вот такая эквити:

( Читать дальше )

Промежуточный итог дивидендного портфеля

- 14 апреля 2019, 23:29

- |

Давненько что-то я не писал о результатах выбранной стратегии и вот повод нашелся, сегодня подбил прогнозируемые дивиденды по портфелю акций, чем и хочу поделиться

Вкратце: стратегия простая – купил дивидендные акции и держи, активное наполнение портфеля началось с 2016 года с суммы менее 50тыс. руб., основные характеристики и параметры портфеля можно найти в предыдущих записях

В прогнозируемых дивидендах ориентировался как на smart-lab.ru, так и еще на один сайт, в топе поисковика по запросу о прогнозируемых дивидендах на 2019 год. Если были разночтения между прогнозируемыми дивидендами, ориентировался на сторонний сайт (не в обиду smart-lab.ru), там информация полнее, включает не только ближайшие, но и прогноз всех дивидендов на 2019 год. Дивиденды учитывал только те, которые планируют выплатить в течение 2019 года, т.к. по моему учету они у меня попадут в текущий год, если отсечка будет в 2019 году, а выплата в 2020 году, это уже на следующий год пойдет

Таким образом, таблица прогнозируемых дивидендов на 2019 год у меня получилась следующая:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал