Блог им. AlexChi

Тестирование робота PVVI в программе Wealth-Lab

- 11 апреля 2019, 22:11

- |

Введение

Торговая система PVVI основана на индикаторе PVV (price/volume/volatility). Данный индикатор связывает в единую формулу цену, объем и волатильность. Краткое и очень эмоциональное описание истории появления этой формулы я привел в своей предыдущей статье:

Индикатор PVV (price/volume/volatility)

Т.к. по образованию я математик, а по профессии программист, то первым делом сразу же после формализации торговой системы PVVI я закодировал одноименного робота, который и служит мне верой и правдой уже более 3 лет.

В этой статье приведены результаты тестирования робота PVVI в программе Wealth-Lab.

Краткое описание робота PVVI

Разумеется, я не раскрою секрет полученной формулы, но краткое описание основных особенностей этой торговой системы, разумеется, приведу. Итак, вот основные характеристики робота PVVI:

- Это краткосрочная спекулятивная стратегия, среднее время удержания позиции составляет 3 дня.

- Торговля осуществляется на дневном таймфрейме.

- Сделки совершаются только в лонг.

- Покупка осуществляется за несколько минут до закрытия торгов.

- Стоп-лосс и тэйк-профит равны одной среднедневной волатильности по бумаге за 10 последних торговых дней (2 недели).

Параметры тестирования

Среднедневную волатильность по бумаге за 10 последних торговых дней (2 недели) я считаю как сумму (High — Low) /10 без каких-либо сглаживаний. В Wealth-Lab для этого используется следующая функция:

SMA.Series((High — Low), 10)

Для тестирования я собрал статистику по 32 наиболее ликвидным акциям МосБиржи за период с начала торгов по каждой бумаге и по 29 декабря 2018 года (т.е. если Лукойл торгуется на МосБирже с 22 сентября 1997, а Газпром с 23 января 2006, то статистика по Лукойлу берется с 22.09.1997 по 29.12.2018, а для Газпрома с 23.01.2006 по 29.12.2018). Статистика использовалась дневная, т.е. в качестве максимальной, минимальной цены, а также цен открытия и закрытия использовались цены одного торгового дня.

Вот список бумаг, которые использовались для проведения тестирования на истории:

Сбербанк, Газпром, Лукойл, Норникель, Магнит, Роснефть, Сургутнефтегаз, ММК, МТС, Северсталь, ВТБ, Новатэк, Татнефть, Сургутнефтегаз префы, Алроса, Сбербанк префы, Транснефть префы, Мосбиржа, Ростелеком, РусГидро, НЛМК, Мечел, Газпромнефть, ИнтерРАО, Россетти, Мегафон, ФСК ЕЭС, Аэрофлот, Распадская, М.Видео, ФосАгро, Мосэнерго.

Результаты тестирования

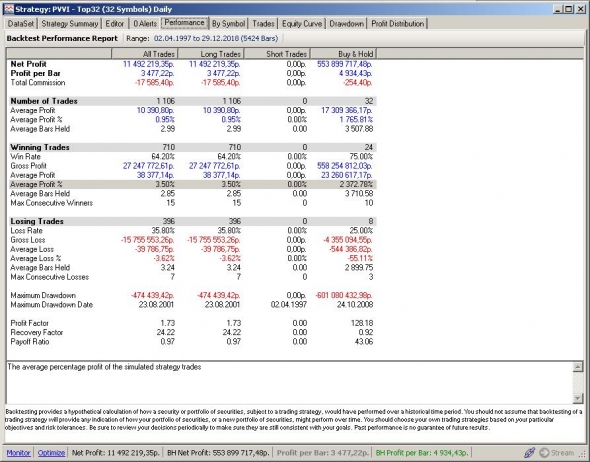

На Рис. 1 вы можете увидеть статистическую информацию по всем сделкам системы. В частности, следующая информация представляется мне интересной:

- Средняя прибыль: 0.95%

- Соотношение прибыльных сделок к убыточным: 710 к 396 или 64.2% к 35.8%

- Среднее время удержания позиции: 2.99 дней

Рис. 1. Результаты стратегии за все время торгов.

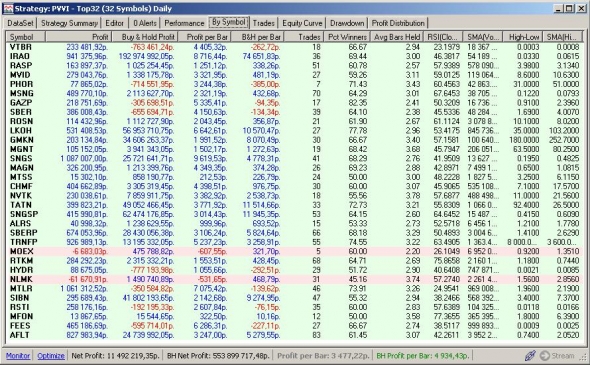

На Рис. 2 приведена статистика по каждой бумаге. Здесь вы можете увидеть, сколько сделок прошло по каждой бумаге, каким был процент прибыльных сделок, сколько дней в среднем удерживались позиции по каждой бумаге и т.д.

Рис. 2. Статистика по каждой бумаге за все время торгов.

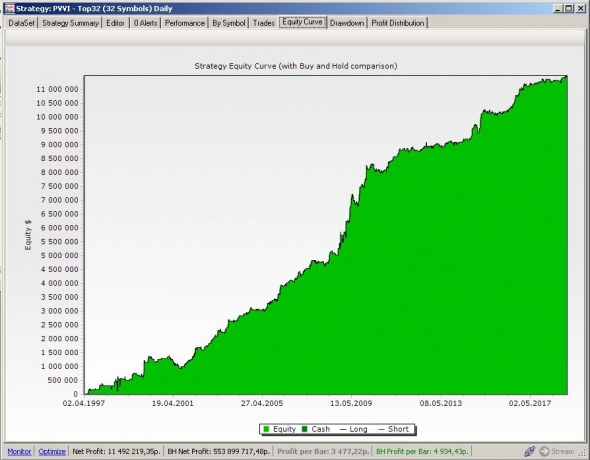

На Рис. 3 вы можете увидеть эквити торговой системы PVVI с 22.09.1997 по 29.12.2018. Эквити выглядит отлично, практически без просадок.

Рис. 3. Эквити системы за все время торгов.

Отдельно хочу рассмотреть статистику робота PVVI за 2008 год и за 2018.

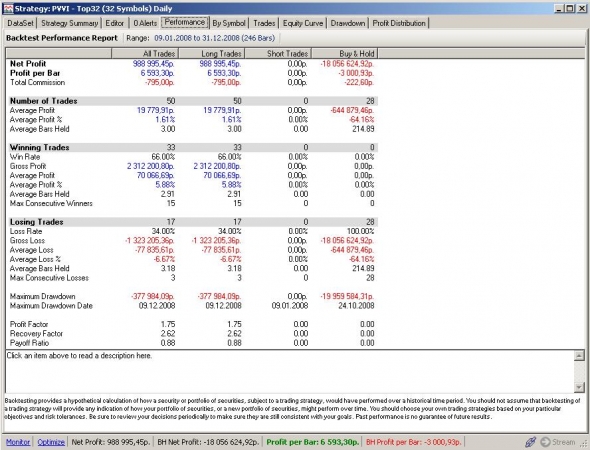

Статистика робота PVVI за 2008 год

Кризис 2008 года промчался по рынку как огненный смерч, все сжигая на своем пути, и мало кто смог пережить то время, сохранив хотя бы половину своего депозита. Мне самому было очень интересно посмотреть, как же робот PVVI пережил бы то смутное время. Сколько денег вы потеряли бы, если бы в 2008 году следовали этой торговой системе?

Ответ на этот вопрос вас удивит. Посмотрите на Рис. 4. Скажу без преувеличения: результаты робота PVVI за 2008 год просто поражают воображение!

Рис. 4. Статистика робота PVVI за 2008 год.

Вот результаты робота PVVI за 2008 год:

- Всего сделок за период: 50

- Средняя прибыль на сделку: 1.61%

- Соотношение прибыльных сделок к убыточным: 33 к 17

- Среднее время удержания позиции: 3 дня

Таким образом, в 2008 году, торгуя по сигналам робота PVVI, вы могли бы заработать: 50 * 1.61% = 80.5%! Конечно, реальная ваша прибыль была бы меньше, т.к. надо учесть еще комиссионные издержки и проскальзывание.

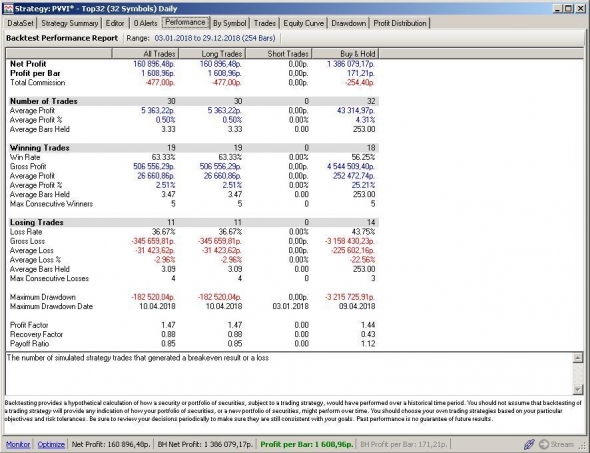

Статистика робота PVVI за 2018 год

Рис. 5. Статистика робота PVVI за 2018 год.

Вот результаты робота PVVI за 2018 год:

- Всего сделок за период: 30

- Средняя прибыль на сделку: 0.5%

- Соотношение прибыльных сделок к убыточным: 19 к 11

- Среднее время удержания позиции: 3.33 дня

Таким образом, в 2018 году, торгуя по сигналам робота PVVI, вы могли бы заработать: 30* 0.5% = 15%. Конечно, реальная ваша прибыль была бы меньше, т.к. надо учесть еще комиссионные издержки и проскальзывание.

Недостатки робота PVVI или почему это не Грааль

- Редко срабатывает. Сигналы бывают не каждую неделю, в моей реальной торговле был случай, когда за весь месяц не было ни одного сигнала! Как вы можете увидеть на Рис. 5, в 2018 году робот PVVI сработал всего 30 раз, при этом средняя прибыль составила 0.5%, что могло дать в итоге за год 15%. При этом если учесть комиссионные издержки и проскальзывание, то прибыль выйдет и того меньше.

- Система плохо масштабируется. Оптимальный размер сделки не более 200 тысяч рублей. Это связано с тем, что покупки осуществляются в последние минуты до закрытия торгов и в некоторых бумагах вам может просто не хватить ликвидности. Конечно, если сигнал поступил на акции Сбербанка, то там есть возможность купить и на гораздо большую сумму, но надо в каждом конкретном случае смотреть в стакан.

- Неравномерность распределения результатов. Несмотря на положительное матожидание прибыли, в моей реальной торговле робот PVVI как-то показал 4 подряд убыточные сделки.

Достоинства робота PVVI

- Самое главное достоинство – положительное матожидание прибыли. Если в казино матожидание прибыли отрицательное, т.е. чем больше ставок вы будете делать, тем больше денег потеряете, то здесь зависимость обратная: чем больше сделок вы совершите, тем больше будет ваша итоговая прибыль.

- Время удержания позиции в среднем составляет всего 3 дня, т.е. ваши деньги большую часть времени будут свободны для других торговых идей. Например, для той же системы BWS, которую я рекомендую использовать как основную торговую стратегию.

- Стабильность прибыли. Несмотря на неравномерное распределение результатов, тем не менее, у робота PVVI не было ни одного убыточного квартала за все время моей торговли с 2015 года.

- Слабая зависимость от фазы рынка. Несмотря на то, что робот PVVI торгует только в лонг, положительность матожидания прибыли сохраняется не только на растущем рынке, но и в боковике и даже при падении, что наглядно иллюстрирует статистика робота PVVI за 2008 год, см. Рис. 4.

Заключение

Итак, по результатам проведенного тестирования мы видим, что робот PVVI чаще давал верный сигнал для покупки (710 правильных сигналов против 396 ошибочных), что составляет 64.2% против 35.8%.

Торговую систему можно считать прибыльной и брать ее на вооружение, если она дает при тестировании на истории соотношение прибыльных сделок к убыточным не менее чем 60% к 40%. Ведь не стоит забывать, что при каждой покупке/продаже вы платите комиссию брокеру и биржевую комиссию, к тому же при покупке/продаже возможны гэпы и проскальзывания, которые также “съедают” часть прибыли.

Вот еще несколько замечаний, относящихся к торговой системе PVVI:

- Оптимальный размер стоп-лосса и тэйк-профита для робота PVVI составляет одну среднедневную волатильность по бумаге за 10 торговых дней (2 торговые недели). При увеличении размера стоп-заявок прибыль растет, но важно понимать, что происходит это за счет того, что мы просто дольше удерживаем бумагу, ведь за время тестирования индекс МосБиржи вырос от 100 до 2500, т.е. в 25 раз. Импульс, который дает индикатор PVV, действует всего 1-3 дня, а если поставить стопы на уровне, например 30% от цены покупки, то это уже будет просто подгонка под известный результат (рост индекса за 20 лет в 25 раз).

- Оптимальное отношение размера стоп-лосса к тэйк-профиту составляет для робота PVVI 1:1. Изменение отношения стоп-лосса к тэйк-профиту на большие значения, например 1:3 просто приводит к тому, что стоп-лосс начинает срабатывать в 3 раза чаще тэйк-профита.

- Среднее время удержания позиции у робота PVVI составляет всего 3 дня. Это короткая по времени спекулятивная стратегия, при использовании которой, ваши деньги в 90% случаев будут свободны для других торговых идей.

- Тестирование проводилось с учетом цены закрытия, на практике же мой торговый робот покупает за несколько минут до закрытия. В реальной торговле по этой системе соотношение прибыльных сделок к убыточным на сегодняшний день составляет у меня 46 прибыльных к 26 убыточным, что примерно соответствует полученным при тестировании результатам.

- Я настоятельно не рекомендую использовать при торговле заемные средства. Сам я выделяю под эту систему только часть своего депозита, обычно не более 25%. К сожалению, движение цен на фондовом рынке не подчиняется распределению Бернулли. Имея выигрышную торговую систему и 46 прибыльных сделок против 26 убыточных, я на практике получил один раз 4 подряд убыточные сделки.

P.S. Уже в самое ближайшее время я планирую выкладывать торговые сигналы этого и двух других моих роботов, так что если вы еще не подписались на мой блог, не забудьте это сделать, ведь дальше будет еще интереснее!

Берегите свои деньги! Торгуйте грамотно!

теги блога AlexChi

- AFKS

- aflt

- ALRS

- AVP

- BMS

- BWS

- CandleMax

- CHMF

- DSKY

- fees

- FIVE

- gazp

- gmkn

- HYDR

- irao

- LKOH

- LSRG

- MAGN

- MGNT

- moex

- mtlr

- MTSS

- NLMK

- NVTK

- OZON

- PHOR

- PIKK

- PLZL

- POLY

- PVVI

- RASP

- ROSN

- rsti

- RTKM

- RUAL

- SBER

- SBERP

- SIBN

- SNGS

- sngsp

- TATN

- TATNP

- TCSG

- TRNFP

- UPRO

- vtbr

- YNDX

- акции

- алготрейдинг

- Алроса

- Аэрофлот

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- грамотная торговля

- Группа ЛСР

- Детский Мир

- дивиденды

- ДТС №1

- ДТС №2

- ДТС №3

- ИнтерРАО

- Лукойл

- Лучшие бумаги года

- лучшие бумаги месяца

- лучшие бумаги недели

- лучшие бумаги рынка

- Магнит

- Мечел

- ММК

- МосБиржа

- МТС

- НЛМК

- Новатэк

- Норникель

- Полюс

- Полюс золото

- Распадская

- робот AVP

- робот CandleMax

- робот PVVI

- роботы

- Роснефть

- Россети

- Ростелеком

- Русгидро

- Сбербанк

- Северсталь

- Система

- статистика

- стоп-лосс

- Сургутнефтегаз

- Татнефть

- торговые роботы

- торговые сигналы

- Транснефть

- трейдинг

- ФосАгро

- ФСК Россети

Тестирование рабочей свечной модели на исторических данных

ну и тестирование в Wealt-Lab:

Тестирование модели CandleMax в программе Wealth-Lab

Сделки только в лонг, при этом бай энд холд не обгоняет, причем не только по всему периоду, но и по выделенному отдельно 2018 году. А в чем тогда смысл?

1. Рынок вырос за 20 лет в 25 раз, но это если бы вы все время держали деньги в бумагах. В данной торговой системе деньги «в деле» всего 10% времени, так что некорректно сравнивать.

2. Результаты, полученные по системе бай энд холд завышены во много раз. И причина тут в следующем. Посмотрите на Рис. 2, там есть бумага ИнтерРАО (2 строчка сверху), посмотрите на огромную прибыль в ней по системе бай энд холд. А ответ прост: в начале 2015 года стоимость акций ИнтерРАО повысили в 100 раз, т.е. текущую цену умножили на 100, типа деноминация наоборот. В итоге система бай энд холд подумала, что она получила сказочную прибыль, чего на самом деле не было и близко.

Все как обычно: тут смотрим, тут не смотрим, а тут рыбу заворачиваем.

А где учет дивидентов? Где проскальзывание и комиссия? Где реинвестирование? Где налоги?

Тестирование за 20 лет это вообще какой-то сферический конь в вакуууме, я туда даже смотреть не буду. Возьмите разумный период, учтите все издержки и тогда можно будет оценивать результаты.

Покроет издержки на что? У меня нет возможности это оценить, автор не предоставил цифр.

AlexChi,

никаких эмоций в вашу сторону, я пытаюсь оценить данные, которыми вы поделились, только и всего. Информация, которой вы оперируете, выглядит местами странно и уж точно не полно.

Я говорю о том, что сравнивать результаты такой системы надо, как минимум, с индексом.

Давайте посмотрим на отчет за 2018 год (а кстати, почему он начинается с 12.04.2018? Вы не знаете случайно? Есть идеи?)

Всего за год 24 сделки- это очень мало!

Общая прибыль за этот странный промежуток времени — 205 465,01

Дроудаун -102 586,02

То есть просадка в 50% от прибыли! И это без 09.04.2018. Будут консервативные инвесторы выстраиваться в очередь?

так вы спросите у автора, каким сайзом он торгует и какое будет у него проскальзывание на этом сайзе по IRAO, RTKM, MTLR и прочим хм… активам, которыми он собрался торговать.

Почему с самого начала было неправильно? Ответ простой: при задании интервала, я выбрал 1 год назад, но сейчас ведь апрель, вот программа и отсчитала год от текущей даты.

Сейчас указал конкретный диапазон дат, как для 2008 года. Хорошо, что сразу нашли ошибку, пока еще можно поправить текст.

логично, согласен. Результаты за 2018 год стали очевидно хуже.

Я бы торговать такое не стал, без обид.

Есть общеизвестная тупая система, дающая 12 сделок в год, основанная на налоговой неэффективности, так вот, даже у нее результаты выглядят лучше.

Вам успехов!

если смысл системы не в «пересечении стохастиков», а в свойствах физического мира, то до исчезновения этих свойств она будет работать. Вопрос только в том, сможет ли этим воспользоваться средний трейдер.

Мало сделок, малая загрузка по времени — это же хорошо. Такая система может быть добавлена почти к любому портфелю. Даже в относительно большом портфеле можно её торговать, если для каждого тикера определить лимит, зависящий от ликвидности.

Наконец, время тестирования — 20 лет. По мне, так и это хорошо. Я тестирую сейчас по внутреннему стандарту с начала 2007 года, больше — не хуже, а лучше! Это же не ХФТ.

по новым данным, выложенным автором за весь 2018 год, просадка в сумме больше, чем прибыль.

Малая загрузка по времени- это не про эту систему. 30 сделок при средней 3,33 дня=100 дней, т.е. порядка 40% от рабочего времени капитал будет использоваться с нетто эффективностью 15%. Для вас такие цифры приемлемы? Для меня нет.

Нюансы, связанные с проскальзыванием на неликвидах, а также о сделках по цене закрытия даже обсуждать не хочется.

Что касается тестирования за 20 лет: если вы невооруженным взглядом оцените эквити системы, то окажется, что вся прибыль сосредоточена в глубоком прошлом, а с 2010 года средства выросли с 8,5 млн до 11 млн, т.е около 40% за 8 лет. 5% годовых, круто! Или это эквити на стандартном лоте, тогда на каком? Поэтому и спрашиваю про сравнение с бай энд холд, спрашиваю про учет реинвеста, дивидентов и налогов. Какой уж тут ХФТ :(

Система, которая 100 дней в году в позе и приносит 5% годовых в плохой год вполне может пригодиться в портфеле систем.

Вопрос про реинвест, дивы и транзакционные издержки каждый сам для себя легко решит, также и выбор ликвидного подмножества из проверенного множества активов. Это же зависит от объема портфеля, например. То есть, это тот вопрос, который надо задавать себе.

Торгуют те алгоритмы, которые у вас уже есть. Нужно заниматься дальнейшим развитием, поиском новых идей и/или инструментария.

Я уже ответил на этот вопрос. Для меня такие параметры неприемлемы.

Что же касается периода тестирования, то он охватывает все время торгов на МосБирже, за это время было два серьезных кризиса: 1998 и 2008 и несколько более мелких. Эти данные представляют, на мой взгляд, интерес. Отдельно приведено тестирование за 2008 год и за прошлый год.

Это же для любой системы верно.

Можно нагенерировать в эксел самых разных графиков и поэкспериментировать.

Никакую систему нельзя улучшить, только лишь изменяя соотношение stop_loss: take_profit

… скучать не придется