Избранное трейдера d_69

В какую крипту не страшно вкладывать деньги: выбираем самый надежный стейблкоин из USDT, USDC, BUSD, DAI, UST

- 31 марта 2022, 10:45

- |

Байден приказал своим ужесточить регулирование крипторынка и как бы хочет сказать тебе: «Эй ты! Крипту ходлишь? А если найду?»

В феврале сотни тысяч россиян резко вкатились в крипту: для одних она стала чуть ли не единственным способом переместить свой капитал через границу, для других — возможностью защитить свои деньги от чрезмерно ретивых западных финансовых институтов, как будто бы уже почти готовых к ковровым заморозкам счетов с неправильным цветом паспорта.

Есть мнение, что из всего многообразия текущего криптозоопарка лучше всего для этих целей подходят стейблкоины, чья стоимость жестко привязана к доллару. По крайней мере, для них риск потерять половину вложенного капитала за один день (см. график Биткоина в Черный четверг 2020-го) выглядит чуть поменьше.

( Читать дальше )

- комментировать

- 2.4К | ★19

- Комментарии ( 12 )

ИИС 280 млн, и -95%.

- 03 марта 2022, 17:43

- |

Я на рынке с 2010, на рынке РФ с 2013… Где-то с 2016 считаю себя профессионалом: доходность не самая стабильная, но очень высокая… По годам с 2015г в рублях шла вот так: +90% +70% +80% -30% +150% +350%(!) +200%, и с начала года -90%.

До последнего считал общую ликвидность, в конце — счета поменьше и кеш считать перестал т.к. уже ни на что не влияло. Доходность конкретно по ИИС открытому в 2015г — выше. Ну и тут не считались выводы. Я бОльшую часть лет не имел терминал в телефоне, скрины с отчета не очень красивые, так что красивых скринов хая откября у меня нет.

С конца 2014 вот здесь: vk.com/ladimirkapital веду блог… И с 2017 веду закрытый дневник сделок. Сейчас старые сделки все открыты, можно красочно увидеть 24,02, как счет таит со 116 до 14.

Что позволило мне заработать такие деньги? Конечно плечи, и концентрация на сильнейших идяех… Я брал мечел по 9 в 2014, по 78 летом. Тесла по 200 до сплита, заглядывал в Систему по 5… Ленку правда брал лишь по 44, но все равно кратник. Сейчас например Мечел заплатит(всегда платил, а щас денег у него — Ж жуй) — 100р, а я ПРОДАВАЛ(!) его по 145 чтобы спасти хоть что-то. Суть не в рублевом убытке, а в том что я лишился 85% акций.

В общем две недели назад было так:

( Читать дальше )

Google таблица, которая делает быстрый фундаментальный анализ акции в 1 клик

- 13 февраля 2022, 13:59

- |

Вводите тикер и таблица делает расчеты, не надо самостоятельно рассчитывать мультипликаторы, искать рекомендации аналитиков, потенциал роста и % шортовых позиций и т.д. Для еще большей простоты был сделан ранг, который с учетом логарифмирования выдает итоговую рекомендацию по акции, как по аналитике, так и по мультипликаторам.

«Таблица для всех» доступна по ссылке.

Не вводите все подряд (работают только иностранные акции), т.к. Google начнет выдавать ошибки из-за большого количества запросов. Ввели тикер, ждете, как только компания поменяет название, значит данные подгрузились и можно смотреть результат.

( Читать дальше )

- комментировать

- 12.2К |

- Комментарии ( 24 )

Как проиграть 12 квартир за 12 лет

- 24 декабря 2021, 11:35

- |

Много лет моя единственная квартира, в моём родном провинциальном городке, размером 33 кв.м, сдавалась одной квартирантке, о чём часто упоминал в блоге, например https://smart-lab.ru/blog/586790.php. Ренту можно назвать успешной, т.к. платежи приходили вовремя и не было простоя. Но не всё так замечательно.

В начале этого года ожидаемо сработал стоп-лосс https://smart-lab.ru/blog/677136.php.

Но с продажей я не спешил по двум причинам:

1) квартирантка оплачивала ренту и все ком.платежи;

2) было ожидание роста цены.

В середине ноября квартирантка купила квартиру в ипотеку, а мою квартиру освободила. Вот теперь пришло время продавать.

Сразу после освобождения квартиры, ключи были переданы риелтору с просьбой продать за 1.8 млн.руб. Значительного ремонта не было 12 лет, но были небольшие локальные ремонты во время проживания квартирантки. Вложений перед продажей 0₽. Я даже не заезжал ни разу и не смотрел, что там и как. Спустя 1.5 недели квартира не была продана.

( Читать дальше )

18М, утка по-пекински или Выкупи себя из рабства - 2

- 25 сентября 2021, 16:19

- |

Сейчас расслоение на богатых и бедных во всем мире идет полным ходом, эксперимент СССР закончен уже 30 лет назад, когда весь мир боялся повторения такого же у себя и пошел на большую социализацию экономики (Франция и скандинавские страны даже с перебором). Расслоение доходов возвращается к уровню 19 века, и дальше разрыв будет только расти. Роботы даже усугубят эти процессы — люди не нужны. У роботов нет больничных и требований улучшить их жизнь. Что-то надо придумать? И люди придумают. Будут минимальные выплаты, в странах, где есть на это возможности. А в других — беспросветная бедность Средневековья.

Я уже несколько раз обращался к аллегории рабства – старые посты – Пенсия или автомобиль и Выкупи себя из рабства и новый — Никто не хочет богатеть медленно…

( Читать дальше )

Трейдеры Тинькофф продолжают терять деньги

- 04 августа 2021, 15:26

- |

Трейдеры продолжают получать маржинколы. Воронка предложений брокера сохраняет тенденцию прихода доверчивых людей на биржу, тем самым засасывая в свою пучину недалёких людей с деньгами.

Крах – это закономерный результат людей, которые перестают бояться торговать на бирже. И сегодня я поведаю небольшую историю одного(одной) трейдуна, потому как по-другому и не назвать. Итак, знакомьтесь:

( Читать дальше )

Ботаник с reddit создал табличку по стоимостному анализу Грэма(Deep Value) из 5000+ акций

- 02 августа 2021, 14:22

- |

В поисках площадки для трансляции своих идей по ММК, которая отлично ложиться на идеи стоимостного анализа наткнулся на пост

— Контрольный список Уоррена Баффета — 5000+ рейтинговых акций

По мотивам книги Практическая баффетология автор выделил несколько правил

Правила

Правило 1 — Стабильная прибыль (рост за 5 лет / TTM> 0%)

Правило 2 — Хорошее покрытие долга (можно выплатить долг в течение <3 лет)

Правило 3 — Высокая рентабельность капитала (в среднем> 15% за 5 лет)

Правило 4 — Высокая доходность инвестированного капитала (> 12% в среднем за 5 лет)

Правило 5 — Создание FCF (TTM FCF> 0 долл. США)

Правило 6 — Обратный выкуп акций? (Количество акций сегодня <количество акций 5 лет назад)

Правило 7 — IRR больше, чем у долгосрочного казначейства (начальная ставка доходности> 1,1%)

Правило 8 — ERR больше 12% (ожидаемая доходность> 12% — рассчитана с использованием оценок роста аналитиков)

И проделал огромную работу по оценке акции, где за соответствие каждому правилу акция получала 1 балл

( Читать дальше )

- комментировать

- 12.7К |

- Комментарии ( 92 )

Стоимостное инвестирование - последняя опора

- 19 июля 2021, 12:19

- |

Текстовая версия презентации с 29-й конференции Смартлаба.

Возможно выйдет более развернуто — смотрел видео видно что спешил, что-то забыл и т.д.

1. Сегодня мы наблюдаем настоящий бум инвестирования и увлечения трейдингом.

Буквально за два дня до конференции, я ездил на ГОСА РУСАЛа в Калининград и коллега, Павел Панкратов, рассказал удивительную историю, как в 2019 они пользовались услугами девушки-фотографа для свадебной фотосессии, а сегодня, зайдя на ее страницу в Instagram, они с большим удивлением обнаружили, что она стала инвесткоучем с тысячами подписчиков!

2. Миллионы инвесторов это не шутки.

И этот бум глобален. Все вокруг инвестируют в криптовалюту, участвуют в IPO, поставили себе приложения на смартфоны и участвуют в торгах!

( Читать дальше )

Шпаргалка для экспресс-оценки справедливой стоимости акций

- 18 июля 2021, 16:49

- |

Цель данной статьи – сфокусировать внимание инвесторов на том, как можно быстро определить целесообразность инвестиций в ту или иную акцию.

Как правило, в интернете, СМИ или блогах популярных гуру-инвесторов описывается компания и ее уникальность. Приводятся, в качестве доказательства роста, красивые диаграммы с финансовыми показателями и т.д. и т.п.

Но тут стоит заметить, что зачастую у пассивных читателей или слушателей нет полного понимания общей картины. А точнее, на сколько выгодны будут для них, к примеру, акции компании, и на сколько справедлива их сегодняшняя цена?

Давайте представим, что у вас нет возможности проверить рыночную цену акции, нет возможности чертить линии поддержки или сопротивления на графике. При этом перед глазами есть отчетность к-н компании с показателями 3-х летней давности.

Вопрос: Сколько должны стоить акции такой компании? Интересно, согласитесь?

Первое, на что обращают внимания распространители финансовой информации (в том числе и я):

( Читать дальше )

- комментировать

- 16.6К |

- Комментарии ( 58 )

Стоит ли сейчас брать Сургутнефтегаз-ап?

- 13 июля 2021, 17:46

- |

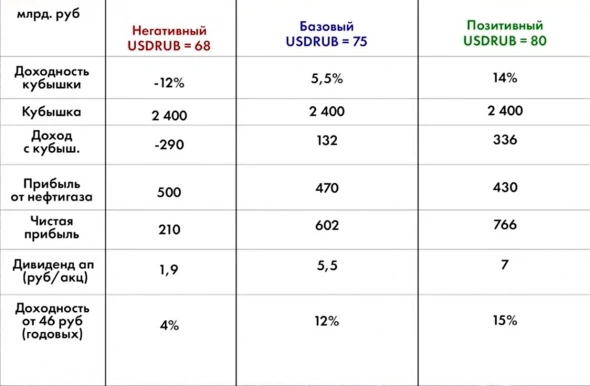

Особый нефтяник на российском рынке – Сургутнефтегаз, который известен своей огромной валютной кубышкой. Привилегированные акции компании используются в качестве валютного хеджа. В случае ослабления рубля, валютные депозиты компании переоцениваются и можно ожидать высокие дивиденды, что в свою очередь должно приводить к росту котировок.

Валютный курс для оценки кубышки фиксируется как правило на конец года. Так, если на конец 2019 года курс доллара был в районе 62 рублей, то уже в конце 2020 в районе 75 рублей, что привело к рекордной прибыли от переоценки, а как следствие высоким дивидендам по итогам 2020. Однако, что же ждать дальше?

Следующая дивидендная выплата будет зависеть от курса доллара на конец года. Для представления масштабов при каком курсе, на какие дивиденды стоит рассчитывать провели для вас приблизительные расчеты:

▫️ При 68 руб. за доллар дивиденд ~1,9 руб. на акцию, что от текущих 3,9% годовых.

▫️ При 75 руб. за доллар дивиденд ~5,5 руб. на акцию, что от текущих 11,5% годовых.

▫️ При 80 руб. за доллар дивиденд ~7руб на акцию, что от текущих 14,5% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал