Избранное трейдера ch5oh

Внимание - все признаки мошенничества. Роботы на Луа.

- 27 июня 2020, 22:15

- |

Отзыв о работе Сергея Красного, или человека, выдающего себя за программиста.

Хотелось бы предупредить Вас о недобросовестности и возможной нечестности человека, выдающего себя за программиста – Сергея Красного. К данному лицу я обратился по отзывам в сети, наличию положительных отзывов на сайте разработчика, рекомендациям со Cмартлаба коллег, К рекомендателям у меня нет претензий, так как люди могут часто меняться. История следующая:

- Высылка Технического задания и обсуждение 10 мая.

- Заключение сделки и внесение предоплаты в размере 50% от общей суммы-14 мая.

- Сроки со стороны исполнителя были оговорены от 7 дней до 30 дней.

- Через неделю исполнитель перестал выходить на связь, любую информацию приходилось вытаскивать клещами.

- Начались обещания и задержки.

- Исполнитель начал предлагать показать работу робота по видео и просить сразу перевод оставшихся денежных средств по телефону, хотя при обсуждении сделки было строго оговорено---робот устанавливается, настраивается, тестируется 5-10 сделками в обе стороны на терминале заказчика, и производится оплата остальной части. Также для подстраховки разработчику с моей стороны было предложено выбрать для обсуждения любые варианты подстраховки от неплатежа второй части суммы.

- По истечении 30 дней исполнитель попросил отсрочку 7 дней. Он был предупрежден о возврате денежных средств по прошествии 7 дней.

( Читать дальше )

- комментировать

- 898 | ★2

- Комментарии ( 26 )

Судовой Журнал Кота - запись 2

- 27 июня 2020, 10:53

- |

19 июня. Пятая неделя от замены тридцати двух дюймовых снастей.

Всю неделю мы провели в гавани, освобожденные от квартальных мореходных пошлин.

Экипаж брал на абордаж таверны, а мне, как главному морскому коту, было велено охранять судно.

Я понадеялся, было, тиснуть таки черепаху, но деревянную ногу боцмана и его самого оставили вместе со мной.

А кто же будет тогда охранять меня, пока я охраняю корабль?! Об этом они не подумали?

В пятницу мы вышли из гавани. Капитан что-то очень долго рассчитывал, потом нарисовал свой знаменитый крест и решил идти по течению.

( Читать дальше )

Как я нейросети в трейдинге применял

- 27 июня 2020, 08:24

- |

Разрабатываемая торговая система относится к непрерывным с фиксированным капиталом: в ней нет ни тейков, ни стопов, а есть лишь доля капитала, которая сейчас размещена в торгуемом инструменте (аллокация) и тройка предикторов. В тестах размер капитала постоянный, чтобы реинвестирование не искажало результат. Если доля равна 1, то взят лонг на весь капитал при торговле по номиналу, если доля -1, то шорт на весь капитал; для аллокации допустимы любые вещественные значения между -1 и 1.

Возьмём 15-минутный таймфрейм. Торговая система осуществляет сделки по ценам закрытия свечей. На каждой свече, за исключением самой последней свечи торговой сессии, с помощью нейросети вычисляется доля капитала под позицию, определяется, сколько контрактов должно быть в этой позиции, после чего покупается или продаётся такое число контрактов, чтобы текущая позиция превратилась в целевую.

( Читать дальше )

О том как хеджировать трендовый портфель

- 26 июня 2020, 16:42

- |

Ниже некоторые мысли по поводу хеджирования алгоритмического трендового портфеля. Даже не то чтоб хеджирования, скорее еще одна стратегия в дополнение. Денег на нее кстати у меня поставлено не меньше чем на алготрейдинг. Никаких чудес. Речь идет о портфеле акций.

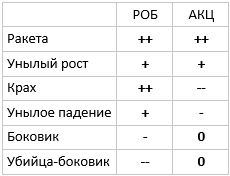

Для начала немного теоретических размышлений. Как известно рынок имеет 3 состояния: рост, падение и боковик. Но не каждый рост одинаков. Если брать в контексте трендовых систем, то рост может быть как по типу «ударный день» (т.е. равномерный рост практически без откатов), так и по типу «гэп — боковик» (рынок открывается уже хорошим плюсом и далее идет болтание на уровне). Дневная свеча на графике в обоих случаях будет одинаковая, но заработок у роботов будет отличаться.

Упрощенно я разделил все движения на 6 подтипов: ракета, унылый рост, крах, унылое падение, боковик и боковик-убийца. Боковики тоже отличаются, простой — это спокойный канал без особых сигналов, боковик-убийца — это нечто аля расширяющийся треугольник.

Если как ведет себя портфель акций более-менее понятно (на крахе сильно минусует, на росте плюсует и т.п.), то с роботами все несколько сложнее.

На основании наблюдений за своим «зоопарком» я установил примерную реакцию портфеля на разные состояния рынка (бывают конечно исключения, но в целом плюс-минус так). Обозначил значками. Соответственно ударные движения типа «ракета» и «крах» приносят максимальный результат, стопов не выбивает вообще. Причем 2-3 таких движения легко могут отбить даже годовую просадку. «Унылый» рост или падение отрабатываются хуже, стопы периодически вылетают, но за счет диверсификации часть движения все равно удается ухватить. Далее соответственно боковики приносят убытки, простой в меньшей степени из-за отсутствия большого количества сигналов и «убийца» — максимально убыточный (стопы улетают один за одним). Результаты для наглядности свел в табличку ниже. Видно в какие моменты в теории стратегии работают в синергии, когда перекрывают друг друга и когда нет.

Для акций получается самый болезненный момент — это фаза краха, но тут хедж со стороны алгоритмов достаточно надежный. На моей памяти еще ни разу трендовые системы не давали меньше прибыли, чем просадка портфеля, а зачастую за счет плеча на срочке прибыль в разы выше.

( Читать дальше )

Вечерка на рынке акций, первые итоги и вопросы

- 23 июня 2020, 18:31

- |

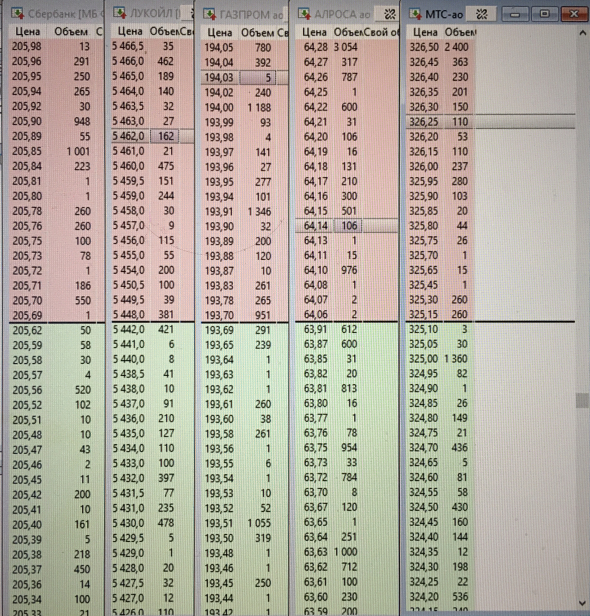

Друзья, мы подвели первые итоги первой вечерней сессии на рынке акций Мосбиржи.

торговали 53 брокера, сделки делали более 14 000 клиентов, суммарный объём торгов 2,1 млрд.руб.

ликвидности было достаточно, маркет-мейкеры активно исполняли свои обязательства, за что им отдельное спасибо.

мы опубликовывали FAQ, но по прежнему получаем много вопросов.

отвечу на ключевые:

🚩 что происходит с Неисполненными заявками

неисполненные заявки по итогам основной сессии будут сниматься, их необходимо перевыставить клиенту или брокера (тут сильно помогают заявки до отмены)

неисполненные заявки по итогам вечерней сессии тоже будут сниматься.

🚩 когда происходит дивидендный геп?

вечерняя сессия это торги в рамках этого же торгового дня. Поэтому как и прежде бумага без дивидендов начинает торговаться с утра.

🚩 как работает маржиналка?

если вы купили акцию С частичным обеспечение. в T+2, то на второй день вы должны брокеру перед клирингом (17.00) зачислить деньги Для полной оплаты. Если этого не происходит то брокер вас перенесет

если вы купили акцию с плечом утром и продаете весь объём в этот же день вечером то обязательств у вас нет

🚩 почему в вечернюю сессию не меняется цена закрытия?

цена закрытия определяется по итогам аукциона закрытия 18.50 и больше не меняется

пишите какие ещё есть вопросы — ответим

иГРЫрАЗУМа 2020 «Задай свой вопрос конкурсанту». Участник Старый бес

- 22 июня 2020, 11:55

- |

Коллеги, всем добра!

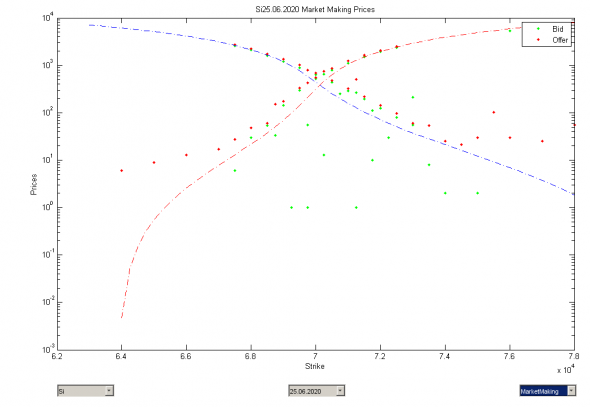

Решил внести свой небольшой посильный вклад в текущий опционный конкурс иГРЫрАЗУМа 2020. Так как в прошлогодней рубрике вопросов участникам мы уже пробежались по базовым вопросам, посему предлагаю подискутировать по каким-либо интересным моментам, касающимся текущих участников.

В данной публикации предложение пообщаться по участию Старый бес в одном видеосеминаре. Ссылка на сам видеоролик, если кто-то еще не видел:

https://www.youtube.com/watch?v=HytkyPLWToc

Старый бес подключается в разговор с 41-40 минуты, поднимаются вопросы правильности расчета теор. цен, кривых волатильностей, сравнение расчетных кривых с исторической кривой Беса, построенной по данным многолетних наблюдений.

Дискуссии по ролику уже проводились, но они как-то разрознены по разным площадкам и чатикам, предложение свести здесь все в кучу. Прошу задавать свои вопросы по теме, можно продублировать их из других пабликов, дабы увидели все.

( Читать дальше )

Случайности в волатильности и эффективные оценки

- 21 июня 2020, 20:34

- |

Используя простые модели волатильности, рассчитанные по ценам закрытия (Close-to-Close vol.) мы неизбежно сталкиваемся с рыночным шумом, смещающим наши оценки далеко её от истинного или асимптотического значения. Мы могли бы измерять волатильность как-то иначе, например по модели Паркинсона (High-to-Low 1980), но столкнулись бы с той же проблемой.

1.1 — Close to Close log-volatility estimation

( Читать дальше )

Рынок и термодинамика.

- 20 июня 2020, 16:56

- |

Вы когда нибудь слышали о демоне Максвелла? Уже из школьного курса известно, что при некоторой температуре энергии молекул газа распределяются в соответствии с распределением Максвелла. Среди них всегда есть и очень горячие (с высокой энергией), и очень холодные (с низкой энергией). Если в сосуде с газом просверлить дырочку, поставить туда заслонку и попросить демона Максвелла открывать заслонку, когда извне к ней подлетает высокоэнергетическая молекула, и, открывая заслонку, выпускать из сосуда молекулы с низкой энергией, то газ в сосуде будет нагреваться.

В итоге нам не нужно никакой энергии для нагревания газа, а открытие заслонки дело нехитрое. Надо на досуге к чайнику такую штуку прикрутить.

Вы скажете, что это нереализуемо, и сто раз доказано что это невозможно. Однако это уже сотни лет успешно работает, но не с газом.)

Немного усложним задачу. Пусть в наш сосуд поступает струйка тепленького газа. Молекулы газа многократно сталкиваясь между собой обмениваются энергией с газом в сосуде. Опять сверлим дырочку, и демон Максвелла выпускает из сосуда через задвижку низкоэнергетические молекулы. Энергия будет отбираться у молекул поступающего газа, и газ в сосуде будет неизбежно разогреваться.

Пока нет никаких ассоциаций? Тогда подскажу — таким устройством является биржа.

Трейдер приходит на биржу с деньгами (энергией), многократно сталкивается с другими участниками, обмениваясь с ними деньгами (энергией). Приобретает или теряет энергию (деньги), и если его энергия (деньги) становится меньше некоторого порога, демон Максвелла услужливо открывает ему заслонку, и товарищ покидает сосуд (биржу). Биржа при этом, естественно, разогревается и количество энергии (денег) на ней увеличивается.

( Читать дальше )

Про монетку, про вероятность

- 19 июня 2020, 21:45

- |

Если не углубляться в дебри, то определений понятия вероятности всего два.

Начну в априорной вероятности.

Ну хорошо, пусть у нас есть монетка, и мы ее бросаем на стол. Выпадает либо орел, либо решка. Вопрос, как часто будет происходить одно и другое? И начинаются рассуждалки:

Поскольку мы считаем монету симметричной, с центром масс, находящимся в ее геометрическом центре, поскольку обе стороны одинаковы, так мы тут же приписываем вероятности выпадания орла число 0,5. И решке 0,5. Иными словами, исходя из свойств объекта, мы прогнозируем частоту появления того или иного исхода. Это и есть априорная вероятность.

Есть частотное определение вероятности.

( Читать дальше )

Python. Делаем тестер стратегий и... зарабатываем на случайном блуждании.

- 19 июня 2020, 16:32

- |

Если вам кто нибудь скажет, что на случайном блуждании (СБ) нельзя зарабатывать, бросьте в него камень. Как говорил Паниковский — это жалкие ничтожные люди. На СБ можно зарабатывать с результатами не хуже, чем на реальном рынке. У СБ, по сравнению с реальным рынком, только один недостаток — за игры с СБ никто деньги платить не будет.

А если бы платили? Никто бы ничего не заметил. По прежнему 95% СБ-трейдеров сливало бы депозиты, а 5% регулярно выигрывало и считало бы себя Гуру. По прежнему на графики наносились бы каббалистические знаки и индикаторы, угадывались бы направления движения, каналы, и линии поддержки/сопротивления. Все так же начинающие трейдеры искали Учителя для обучения, а аналитики предсказывали будущее. И, ровным счетом, абсолютно ничего бы не поменялось. Может только АГ заметил бы подвох, но тоже не сразу, а только через несколько месяцев, а, может, и через год-другой. Но, легко сделать, чтобы и АГ остался в неведении.)

Однако, прежде чем играть на СБ, нам необходима стратегия и тестер. Ими мы и займемся.

Для начала стратегия: нам нужны три функции

— одна для пошагового слежения за рыночными котировками и определения момента входа в сделку — DealEntryAnalysis(i) и пусть на ее выходе будет: 0-если сделки нет, 1 — необходим вход в лонг, и -1 — необходим вход в шорт. i — номер отсчета массива котировок.

— вторая для сопровождения сделки лонг — DealControlL(i), отвечающая за контроль и закрытие сделки.

— и третья, для сопровождения сделки шорт — DealControlS(i).

Теперь у нас все готово для разработки тестера стратегий, а это всего лишь цикл while() последовательно перебирающий котировки.

Вот наша стратегия уже в тестере:

while i < Ie:

deal_type = DealEntryAnalysis(i)

if deal_type == 1:

j, rep = DealControlL(i)

deals_report.append(rep)

i = j+1

continue

elif deal_type == -1:

j, rep = DealControlS(i)

deals_report.append(rep)

i = j+1

continue

i = i+1( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал