Избранное трейдера ch5oh

Парный трейдинг с "выравниванием" позиции

- 14 декабря 2020, 18:55

- |

Сегодня мы пишем последнюю статью в этом году, но в следующем мы вернемся со своими публикациями!

Парный трейдинг многие знают и практикуют в своей торговле. Но раньше даже если и рассматривался такой вид алгоритмов на базе TSLab то по каким-то причинам, не уточнялось что можно выравнивать свою позицию уже после входа. И если на классических рынках это может быть не так легко сделать, то на криптовалютном делается просто. Сложность не в логике, а размере позиции.

Допустим мы берем некую пару деление которго нам дает соотношение 1 к ~10 и оно меняется в десятичных дробях, то есть 1 к 9,97 или 1 к 9,85 и тд, соответственно нам нужно будет каждый раз выравнивая позицию, менять именно это десятичную разницу. хорошо, если это не попадает например под минимальный комисс на акциях, а если же изменение минимальное. то рентабильности не будет.

На крипте же можно хоть в тысячных менять и комисс будет одинаковый, потому именно на базе крипторынка сделали пример.

( Читать дальше )

- комментировать

- 4.8К | ★4

- Комментарии ( 4 )

Опционы. Торговля недельками на экспиру.

- 14 декабря 2020, 16:54

- |

Сегодня вернемся к теме опционов и рассмотрим вопрос направленной торговли в день экспирации.

В одном из топиков на Смарт-Лабе ожидаемо возбудились опционные надмозги. Стоило только накинуть на график опциона индикаторы, как немедленно полыхнуло. Понятно, что мы оказались полными валенками. Ведь позволить сделать ТАКОЕ могут только тупорылые идиоты. Нормальные люди старательно изучают базовый актив, строят волшебные конструкции, старательно высчитывают, высунув кончик языка, греки.

Греки через секунду меняются, и надмозги снова, высунув язычок, высчитывают все повторно.

Но мы поступим как деревенские лапотники и будет просто покупать опционы. В день экспиры.

Какие у нас входные условия? Мы знаем, что опцион в конце своей жизни в подавляющем большинстве случаев превращается в ноль, поэтому мы выделяем на покупку определенную часть депо. Которую мы можем потерять. Какой там стандартный дневной стоп? 2%? Вот и мы выделим 2%.

( Читать дальше )

Ну наконец то

- 14 декабря 2020, 16:52

- |

[FORTS] Обращаем ваше внимание, что с 19:00 мск 17 декабря 2020 года заканчивается период по переходу с фьючерсного контракта на обыкновенные акции ПАО «ГМК „Норильский никель“ с лотом 10 акций (торговый код — GMKR, краткий код — GM) на аналогичный контракт с лотом одна акция (код контракта — GMKN, краткий код — GK). В связи с переходом для перекладки позиций из GMKR-12.20 в следующий срок необходимо использовать контракт GMKN-3.21 с учетом разницы в лотах (10:1).

Подробности на сайте: www.moex.com/n31658/?nt=101

А то ведь был полный неликвид из-за такого номинала...

Торговые Роботы. Нужно ли их бояться (часть I)

- 11 декабря 2020, 22:02

- |

Хочу сразу извиниться перед маститыми Смарт-Лабовцами, я буду говорить максимально простым языком, хотя такое повествование приемлемо скорее для какого нибудь ДЗЕНа. Но судя по комментариям к предыдущим статьям и задаваемым вопросам, довольно много господ имеют смутное представление о Роботах или вообще не представляют, что это такое.

Торговый Робот это конечно не железный человечек, с компьютером в голове на 250 процессоров, который вместо вас сидит за монитором и стучит по клавишам. Это довольно маленькая компьютерная программка, работающая в вашем Торговом Терминале (в мобильном приложении роботов я не встречал). В эту программу — Робота от терминала, передаются данные о сделках на бирже и Робот на основании этих данных принимает торговые решения. Роботы могут работать в двух режимах, именно Робота (когда программа сама совершает сделки) и

( Читать дальше )

- комментировать

- 15.1К |

- Комментарии ( 88 )

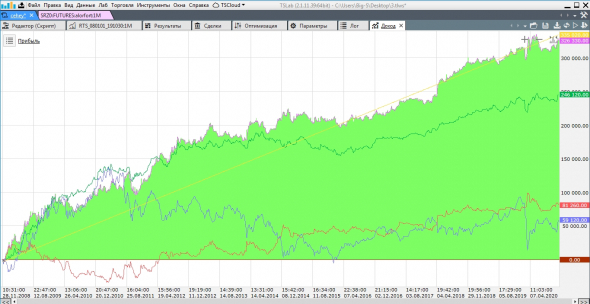

12000% на сбербанке за 10 лет (комиссии включены)

- 10 декабря 2020, 15:41

- |

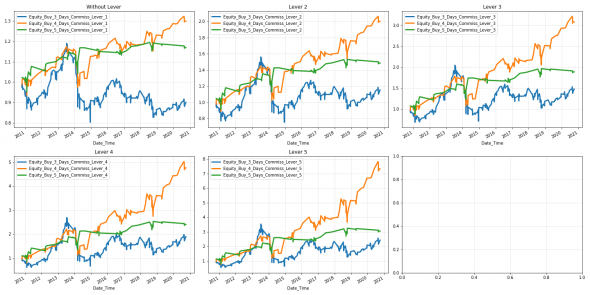

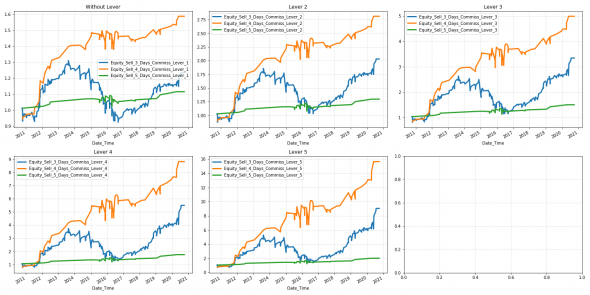

Теперь рассмотрим подробнее. Раньше я рассмотрел, что 1 и 2 одинаковых закрытия подряд это не очень. Комиссии там всё съедают. Лучший ретурн, когда ждать 4 одинаковых закрытия подряд и покупать или продавать, в зависимости от ситуации. Посмотрим на графики 3, 4 и 5 одинаковых закрытий подряд и плечо от 1 до 5.

Только покупки. 3, 4 и 5 одинаковых закрытия подряд. Плечо от 1 до 5

( Читать дальше )

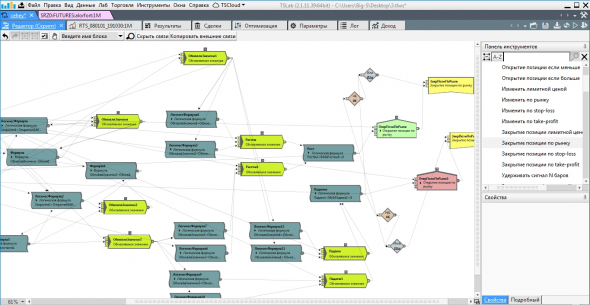

Мелочи, которыми многие не пользуются в алготрейдинге

- 09 декабря 2020, 14:45

- |

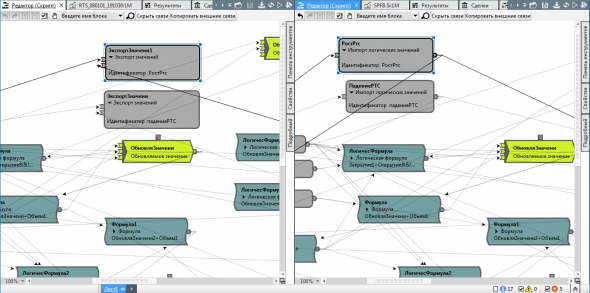

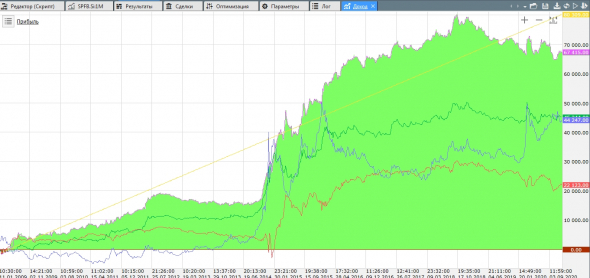

Симбиоз двух алгоритмов или банальный учет направленности одного тикера относительно другого, мы все понимаем, но редко учитываем это при создании алгоритма.

На примере вчерашнего алгоритма, см статью -> smart-lab.ru/company/tslab/blog/663259.php сделали скрипт по си. В самой логике ничего не меняли, только добавили еще одно условие, открывать сделки, только если совпадает направление по ртс (ну естественно имеется ввиду если растет ртс то продавать си можно, и наоборот)

Делается это через экспорт импорт значений, которые легко можно передавать между скриптами в TSLab.

То есть в одном скрипте экспортируем с уникальным именем, а во втором импортируем по этому же имени. В зависимости от типов данных, импорт будет или логических значений или вещественных и целочисленных.

Ниже смотрим на эффект

( Читать дальше )

Мои выводы о локальной сравнительной динамике рынков России и США на основе 20+-летнего опыта

- 09 декабря 2020, 12:52

- |

Первая «посылка»: долгосрочные тренды на российском фондовом рынке создают «забугорные ковбои рынка» .

Это вовсе не негатив, а особенность фондовых рынков всех «догоняющих» экономик, начиная с Кореи. У России только одна особенность: сильная зависимость доходов бюджета (напрямую) и бизнеса (прямо или косвенно) от мировых цен на энергоносители. Причем совершенно неважен размер этих доходов в долларах, а критичен именно размер доходов в рублях. Так как расходы в рублях.

Вторая «посылка»: «забугорные ковбои рынка» люди умные и давно изучили связь между денежно-кредитной политикой в США и фондовым рынком на протяжении последних десятилетий (как минимум с 1958 года, а может и раньше):

— при мягкой денежно-кредитной политике (ДКП) рынок растет за исключением краткосрочных падений, вызванных слухами о «кризисе», имеющими под собой какие-никакие, но основания;

— при жесткой ДКП рынок в лучшем случае стагнирует.

Естественно, что это видение они переносят на все рынки, куда думают вложить деньги.

( Читать дальше )

Тайное общество - «Орден скупых рыцарей»

- 08 декабря 2020, 20:23

- |

Последнее время на смартлабе было несколько публикаций на тему «На пенсию в …… (30,35,50,60,65,100,…,N)». Тема эта конечно интересная. Но на самом деле достижение финансового обеспечения не является большой проблемой, и требует всего лишь самодисциплины. А по сути, не поддаваться провокациям потребительского общества и его культуры. Такая задача решается в индивидуальном порядке. Если вы решили эту проблему, то перед вами возникнет следующая, более сложная задача.

Суть проблемы в том, что вам некому передать свои капиталы и технологию жизни. Дело не в отсутствии потомков, а в их неспособности продолжать созданную вами технологию. Вы можете оставить свой капитал потомкам, но они его промотают в потребительской эйфории. Если не ваши дети, то внуки или правнуки.

И произойдет это потому, что у них нет четко описанной идеологии (философии жизни), нет, хотя бы, небольшого социума с такой идеологией, в котором они могли бы общаться и чувствовать себя членами своей группы. Но зато, вокруг есть огромный мир потреблядства, который диктует тебе свои правила и заманивает в свои ряды. Человек существо социальное. Ему не комфортно жить в одиночку. Социум потребительства ломает почти всех, у кого нет поддержки.

( Читать дальше )

Простая безиндикаторная торговая идея

- 08 декабря 2020, 16:11

- |

Идея реально простая, суммируем объем на растущих свечах, отдельно от падающих, до определенной «отсечки». В нашем случае как раз отсечка и есть индикатор (тот самый параметр который можно менять).

Проверяем логику, если объем и на падающих свечах и растущих, достиг нужного значения, и рынок при этом вырос — то покупаем, если падает — продаем.

Выглядет эквити довольно таки приятно, хотя если посмотреть по сделкам — то явно напрашивается стоп к позиции прикручивать.

Для тех кто хочет разобраться с использованием блоков обновляемых значений — самое то, открыть данный скрипт, так как он в основном и состоит их этих блоков!)

( Читать дальше )

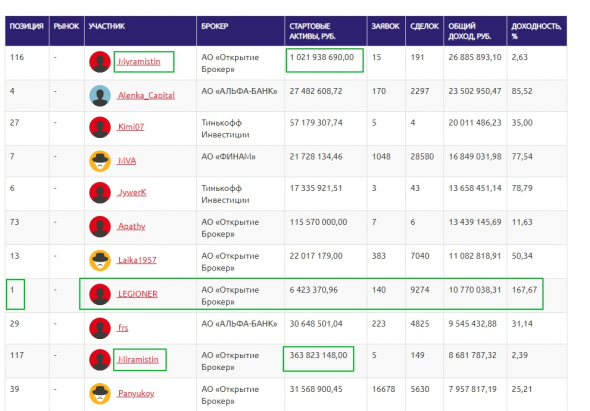

Полтора Миллиарда на ЛЧИ в два инструмента вложил

- 08 декабря 2020, 00:34

- |

на одном ярд, на другом 300++ млн

сидит в сбере и лукойле

смотрим что будет с акциями до экспирации

вот картинка

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал