Избранное трейдера bullet

Как и где отслеживать портфель

- 23 июня 2016, 14:38

- |

Существует множество бесплатных сервисов для отслеживания портфеля. Наиболее удобные из них предлагают сайты Google.Finance, Yahoo!Finance, Finviz.com, Morningstar и Seeking Alpha. Я использую Porflolio от Google.Finance. В нем есть все для эффективного ведения портфеля и он лучше других справляется с учетом транзакций.

Для того чтобы начать работу в Google.Finance, нужно авторизоваться через свою учетную запись в Google, затем перейти в раздел Porflolio и нажать кнопку Создать портфель (Create new portfolio).

( Читать дальше )

- комментировать

- ★34

- Комментарии ( 21 )

Мотивация и достижение цели // Психология

- 14 июня 2016, 22:43

- |

Канва рассуждений немного сказочная, наверно не стоит ее воспринимать буквально (хотя мне понравилось, какой же фильм можно снять). НО психологическая составляющая не хуже Хорни, Берна, Олдера и пачки других реально крутых психиатров (чуть разбираюсь в этом). Или вот когда-то давно прочел многотомник «Мир Философии», так вот Кастанеда круче всех авторов и их идей. Они просто наивные дети и думают о детском.

( Читать дальше )

Налоги- это всегда очень грустно и больно.

- 14 июня 2016, 13:17

- |

Ты хорошо поработал весь год и на твоем брокерском счету отображается значительное число, и ты к нему уже привык и тебя совсем не радует мысль о том, что у тебя от него откусят целых 13%. Есть законные способы избежать уплаты налога на доходы физических лиц от операций с ценными бумагами, хочу отметить налог на дивиденды сюда не относится, я не знаю ни одного способа, который бы позволил избежать его уплаты, поэтому советую перед дивидендной отсечкой продавать, а после нее опять покупать. В этом случае есть еще один плюс, вам не придется ждать своих денег 20 дней. Так поступает большинство и акции в 95% случаев, проваливаются на большее число, чем дивиденды. Даже есть выражение, «профессионалы на дивиденды продают, а новички покупают.» Данные способы относятся только к физлицам.

1) Налоговый вычет. Можно купить квартиру, заплатить за обучение ребенка и тд., а потом на сумму затрат попросить у налоговой возврат налога. Недостатком данного способа является то, что купить квартиру можно только один раз и вернут налог с суммы не больше двух миллионов и не всегда тебе нужна эта квартира.

( Читать дальше )

Расчет бета-коэффициентов на R двумя способами

- 14 июня 2016, 03:38

- |

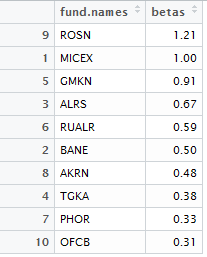

Затем я составил таблицы для бет, взяв две истории — с 2012 года по настоящее время и с 2015.

Таблицы

С 2012 г.

C 2015 г.

Видно, что Роснефть и Норникель бегают за рынком. ФосАгро, Акрон и банк Открытие не зависят от рыночных настроений.

Код на R:

( Читать дальше )

Антикризис: Разоблачение Хазина, Глазьева, Титова (13.06.16)

- 13 июня 2016, 22:03

- |

www.youtube.com/watch?v=iimmMnsB3Is Выступление Хазина 27.05 про предложения Столыпинского клуба.

www.youtube.com/watch?v=5T_Z4pE2vR4 Дебаты Титова и Мовчана

В чем ошибается Сергей Глазьев: www.forbes.ru/mneniya-column/gosplan/299409-nebezopasnye-sovety-v-chem-oshibaetsya-sergei-glazev

Как ускорить экономический рост в России: www.rbc.ru/opinions/economics/13/05/2016/5735b8179a79476599b8e0de

Резюме такое: у этих трех господ я не нашел на википедии признаков современного экономического образования. У Хазина вообще вроде бы нет экономического образования.

Как за 8 лет изменилась аналитика по российским акциям?

- 08 июня 2016, 12:52

- |

реально, в России была куча очень сильных аналитических команд по акциям.

- Deutsche Bank — офис закрыт

- Credit Suisse — офис закрыт

- Тройка Диалог — больше не существует

- Ренессанс-Капитал — пол команды ушло в ВТБ-Капитал, почти ничего не осталось

- Банк Москвы — уничтожен

- Уралсиб — действует в усеченном виде, экспаты больше не работают там

- Unicredit — больше нет того отдела акций

- Центринвестсекьюритиз — уничтожен

- Метрополь — испарился непонятно куда

- Кит Финанс (инвест банк) — уничтожен

- Альфа-Банк — сохранился, но размер аналитического отдела существенно ужался.

Из новых появился только ВТБ-Капитал, у которого была самая сильная команда аналитиков на РФР. Я правда не имею доступа к их ежедневным обзорам к сожалению, но последнее что видел — было лучшим. Сейчас кстати российские акции продолжают покрывать такие дома как Goldman Sachs, Barclays, Morgan Stanley, UBS. Но поскольку делают они это вроде как из-за бугра, смысла причислять их к российским — нет.

реально могу сказать, что в плане аналитики за 8 лет сильный сдвиг произошел в сторону облигаций, валютного и денежного рынка. Оно и понятно, потому что основные деньги вращаются именно там (достаточно посмотреть статистику по оборотам и доходам Московской биржи). Печально конечно, что на моих глазах выросла огромная индустрия вокруг рынка акций, которая схлопнулась вместе с пузырем в 2008 году.

К вопросу об Альфе

- 31 мая 2016, 14:12

- |

ΔSt=βΔBt+α+εt,

где ΔSt — приращение счета в %, «очищенное» от вводов-выводов (для фондов — приращение стоимости «пая» или акций фонда),

ΔBt — приращение бенчмарка в %,

εt — ошибка линейной регрессии.

Как видите, «лучше бенчмарка» на росте или на падении ничего не говорит нам о знаке α. Потому что быть лучше бенчмарка на росте можно за счет β>1 даже с отрицательной альфой, а на падении — за счет β<1. И только одновременный «обыгрыш» бенчмарка и на росте и на падении приведет к тому, что α, рассчитанная по всему периоду будет положительна. Более того, α может быть положительна и при проигрыше бенчмарку на росте и только при проигрыше бенчмарку на падении она с большой вероятностью будет отрицательна.

Но все, кто хоть раз считал α и β, прекрасно знают, что они нестационарны по времени и их значения, вычисляемые, например, по 100 тактам, временами сильно отличаются от результатов расчетов на всей истории. Но это хоть можно наглядно отследить, построив «альфа-бета карту» относительно бенчмарка. Вот, например, 100-дневная «альфа-бета карта» для нашего расчетного портфеля, ранее называвшегося «Суперриск»:

относительно бенчмарка, определенного здесь (аналог рублевого buy&hold на фьючерсе, только рассчитываемый по значениям самого индекса)

( Читать дальше )

IBM или как купить компанию за 9,5 балансов и заработать?

- 16 марта 2016, 00:51

- |

Продолжаю о своих главных инвестициях в американские акции.

Сегодня это — International Business Machines. Компания-легенда для США!

Распространённое прозвище компании — Big Blue, что можно перевести с английского как «большой синий» или «голубой гигант». Компания имеет уже, более чем столетнюю историю.

В 1890 году на территории США проходила перепись населения. Для обработки её результатов впервые был применён «электрический табулятор», изобретённый Германом Холлеритом. Благодаря ему, данные переписи удалось обработать всего за год, тогда как предыдущая перепись 1880 года обрабатывалась восемь лет. Воодушевлённый успехом, изобретатель открыл в 1896 году компанию Tabulating Machine Company.

( Читать дальше )

Посоветуйте новичку

- 17 февраля 2016, 12:08

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал